Giao dịch

Bản tóm tắt:

Bản tóm tắt:

Berkshire Hathaway, với các khoản đầu tư đa dạng, đội ngũ quản lý mạnh mẽ và vốn hóa thị trường hàng đầu thế giới, được tin cậy nhờ đặc tính giá trị của Buffett và Munger.

Berkshire Hathaway có thể là một cái tên xa lạ với hầu hết mọi người. Tuy nhiên, nhiều người đã nghe nói đến nó vì nó được kiểm soát bởi Warren Buffett, đặc biệt là cuộc họp cổ đông thường niên, được nhiều nhà đầu tư coi là một cuộc hành hương chỉ để được nhìn thoáng qua Buffett. Trên thực tế, công ty này không chỉ lâu năm chiếm lĩnh top 10 trong bảng xếp hạng vốn hóa thị trường mà còn là mục tiêu đầu tư dài hạn của nhiều nhà đầu tư. Bây giờ chúng ta hãy xem ảnh hưởng của Berkshire Hathaway dựa trên vốn hóa thị trường và phân tích cổ phiếu.

Hồ sơ công ty Berkshire Hathaway

Berkshire Hathaway (Berkshire Hathaway) là một công ty cổ phần đầu tư đa dạng có trụ sở tại Omaha, Nebraska, Hoa Kỳ và là một trong những công ty có giao dịch cao nhất hiện được niêm yết trên Sở giao dịch chứng khoán New York. Công ty được lãnh đạo bởi nhà đầu tư nổi tiếng Warren Buffett và được biết đến với chiến lược đầu tư hợp lý, dài hạn và hiệu quả hoạt động vượt trội.

Có niên đại từ năm 1839. Berkshire Hathaway khởi đầu là một nhà sản xuất dệt may được thành lập ở Pennsylvania, Hoa Kỳ. Công ty này đã giành được thị trường bằng cách sản xuất nhiều loại vải, chẳng hạn như vải muslin xếp nếp và vải sơ mi, v.v. Năm 1965. Warren Buffett đã mua lại công ty đang gặp khó khăn này với giá 7,50 USD/năm. chia sẻ.

Với quá trình toàn cầu hóa và nâng cấp công nghiệp, ngành dệt may của Mỹ suy giảm mạnh vào cuối thế kỷ 20, buộc Buffett phải chuyển dần trọng tâm kinh doanh của công ty sang mô hình đầu tư và nắm giữ. Ông đã sử dụng vốn và sức mạnh tài chính tích lũy trong công ty để đầu tư vào nhiều ngành và lĩnh vực, bao gồm bảo hiểm, vận tải đường sắt, năng lượng, sản xuất và dịch vụ.

Berkshire Hathaway bao gồm hai phần: các công ty con được sở hữu hoặc kiểm soát hoàn toàn, được mua lại thông qua sáp nhập và mua lại trong nhiều năm, bao gồm bảo hiểm, đường sắt, tiện ích và năng lượng. Trong lĩnh vực bảo hiểm, các công ty con như Bảo hiểm ô tô qua đường Giroux (GEICO) rất quan trọng trong ngành. Trong lĩnh vực vận tải đường sắt, Đường sắt Berkshire Hathaway (BNSF Railway) là một trong những hãng vận tải đường sắt lớn nhất ở Bắc Mỹ.

Lĩnh vực năng lượng do Berkshire Hathaway Energy phụ trách và bao gồm việc sản xuất, truyền tải và phân phối điện cũng như các hoạt động khí đốt tự nhiên. Ngoài ra, công ty còn tham gia vào một số lĩnh vực sản xuất và dịch vụ, bao gồm công cụ chính xác, may mặc, đồ nội thất và dịch vụ bất động sản.

Một phần khác của Berkshire Hathaway là danh mục đầu tư, bao gồm nhiều loại tài sản. Ngoài việc nắm giữ toàn bộ cổ phần tại các công ty con được sở hữu hoặc kiểm soát, Berkshire Hathaway còn nắm giữ cổ phần tại một số công ty nổi tiếng như Apple và Coca-Cola thông qua cổ phiếu, chứng khoán có thu nhập cố định và các khoản đầu tư vốn cổ phần không kiểm soát. Những khoản đầu tư này không chỉ đa dạng mà còn mang lại cho công ty dòng tiền ổn định và sự tăng giá vốn, hỗ trợ thêm cho chiến lược đầu tư dài hạn và sức mạnh tài chính của công ty.

Thông qua nhiều khoản đầu tư và mua lại cổ phần, Berkshire Hathaway hoạt động trên nhiều lĩnh vực, bao gồm bảo hiểm, đường sắt, năng lượng, bán lẻ và công nghệ cao. Chiến lược đa dạng hóa này không chỉ giúp công ty giảm thiểu rủi ro kinh doanh mà còn tối ưu hóa việc phân bổ và hiệu quả sử dụng vốn, từ đó duy trì lợi thế cạnh tranh trên trường đầu tư toàn cầu.

Trong khi đó, là một trong những công ty cổ phần đầu tư lớn nhất thế giới, Berkshire Hathaway có sức mạnh tài chính vững mạnh và dự trữ tiền mặt lớn. Điều này cho phép công ty phản ứng linh hoạt với các cơ hội thị trường và biến động kinh tế, đồng thời tìm kiếm và đầu tư vào các tài sản bị định giá thấp trong quá trình thị trường điều chỉnh để tạo ra giá trị lâu dài hơn cho các cổ đông.

Berkshire Hathaway được biết đến với văn hóa doanh nghiệp độc đáo và mô hình quản lý công ty con có tính tự chủ cao. Buffett nhấn mạnh sự tin tưởng và sự gắn kết chiến lược lâu dài bằng cách cho phép CEO của từng công ty con có quyền tự chủ ở mức độ cao. Mô hình quản lý phi tập trung này không chỉ khuyến khích mỗi công ty con duy trì sự độc lập và tự chủ tương đối mà còn giúp các công ty con đưa ra quyết định và phản ứng với những thay đổi của thị trường nhanh hơn, đồng thời thúc đẩy sự đổi mới và tinh thần kinh doanh.

Và sự giao tiếp và hợp tác hiệu quả giữa trụ sở chính và các công ty con đảm bảo tính nhất quán trong chiến lược tổng thể, đồng thời cho phép mỗi công ty con duy trì tính linh hoạt và khả năng phản ứng nhanh trong hoạt động của mình để thích ứng với môi trường kinh doanh đang thay đổi. Phong cách quản lý này bảo vệ lợi ích của cổ đông thông qua các cuộc họp cổ đông và giao tiếp minh bạch, cho phép mỗi công ty con linh hoạt lập chiến lược theo nhu cầu thị trường và môi trường cạnh tranh của riêng mình.

Tóm lại, Berkshire Hathaway không chỉ là một công ty đầu tư thành công mà còn là biểu tượng cho trí tuệ và triết lý kinh doanh của Warren Buffett. Thông qua triết lý đầu tư giá trị vững chắc và kiên trì theo đuổi sự lành mạnh về tài chính, công ty đã thiết lập các tiêu chuẩn ngành trên toàn cầu và trở thành hình mẫu để các lĩnh vực đầu tư và doanh nghiệp học hỏi. Khi thời thế thay đổi và thị trường biến động, Berkshire Hathaway vẫn kiên định duy trì mô hình kinh doanh độc đáo của mình và tiếp tục tạo ra giá trị cho các cổ đông và nhà đầu tư.

Vốn hóa thị trường của Berkshire Hathaway

Vốn hóa thị trường của Berkshire Hathaway

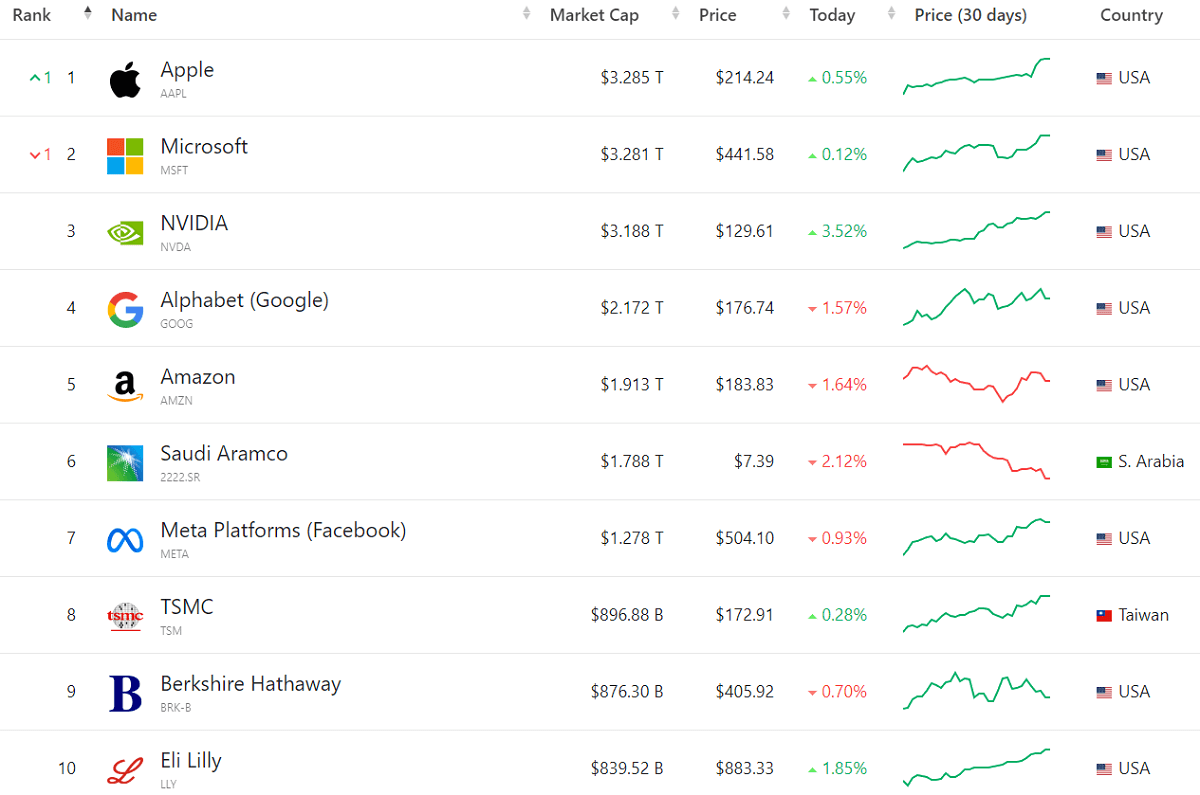

Vốn hóa thị trường là giá thị trường hiện tại của cổ phiếu của một công ty nhân với tổng số cổ phiếu đang lưu hành, phản ánh ước tính của thị trường về giá trị tổng thể của công ty. Berkshire Hathaway, một công ty đầu tư nổi tiếng, liên tục đứng trong top 10 thế giới về vốn hóa thị trường. Dựa trên tổng giá trị hiện tại của tất cả các cổ phiếu đang lưu hành, vốn hóa thị trường của nó là khoảng 876,3 tỷ USD, khiến nó trở thành một trong những công ty có giá trị nhất trên thế giới.

Berkshire Hathaway có hai loại cổ phiếu phổ biến là cổ phiếu A (BRK.A) và cổ phiếu B (BRK.B), và vốn hóa thị trường của nó thường tương quan với sự biến động về giá của hai cổ phiếu này. Cổ phiếu A rất đắt, thường ở mức hàng trăm nghìn đô la một cổ phiếu, trong khi cổ phiếu B tương đối rẻ, thường ở mức hàng trăm đô la.

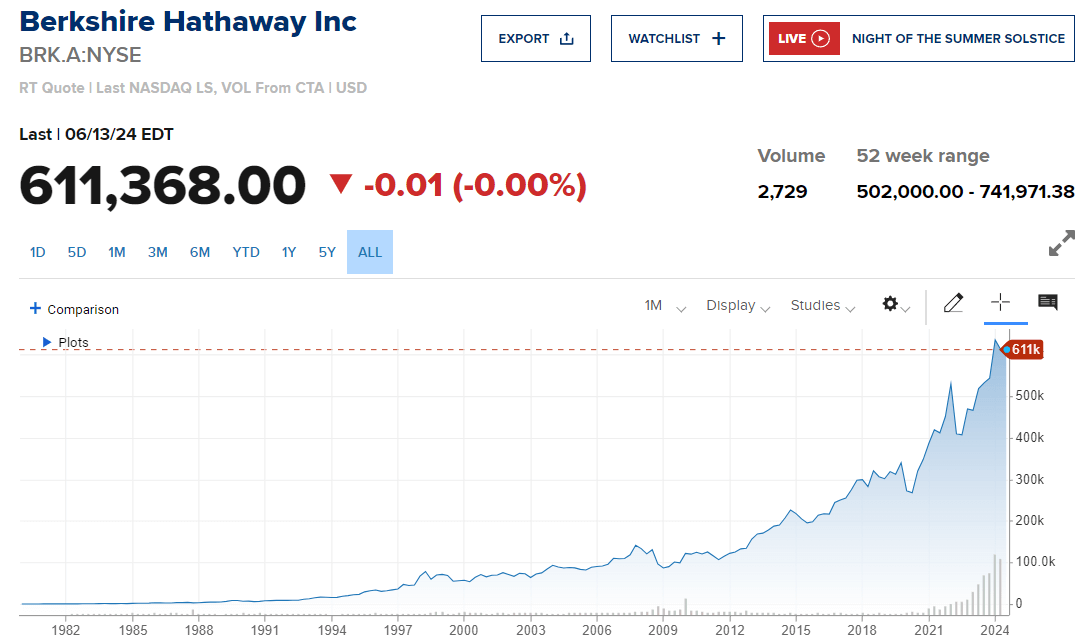

Đồng thời, hiệu quả hoạt động của một công ty cũng có thể ảnh hưởng đến vốn hóa thị trường của công ty đó. Ví dụ, theo dữ liệu từ báo cáo tài chính năm 2023, công ty đạt lợi nhuận ròng là 96,223 tỷ USD trong cả năm, vượt kỳ vọng 40,8 tỷ USD của thị trường và doanh thu đạt 364,482 tỷ USD, tăng 20,65 so với cùng kỳ năm ngoái. %. Lợi nhuận ròng trong quý 4 năm 2023 là 37,574 tỷ USD, tăng 107,8% so với cùng kỳ năm trước. Kết quả là, phản ứng đối với giá cổ phiếu là nó liên tục có xu hướng tăng, với cả cổ phiếu A và B đều đạt mức cao nhất mọi thời đại.

Tuy nhiên, trong báo cáo thu nhập mới nhất của mình, tổng doanh thu của Berkshire Hathaway trong quý 1 năm 2024 là 89,87 tỷ USD, giảm 3,76% so với quý 4 năm 2023. Thu nhập ròng là 12,7 tỷ USD, giảm 66,19% so với quý trước. Thu nhập trên mỗi cổ phiếu là 5,88 USD. giảm 66,11% so với quý trước. Giá cổ phiếu đã giảm kể từ khi báo cáo thu nhập được công bố, điều này đã ảnh hưởng đến vốn hóa thị trường của công ty.

Vốn hóa thị trường của Berkshire Hathaway không chỉ bị ảnh hưởng bởi hiệu quả hoạt động của công ty mà còn được hỗ trợ bởi danh mục đầu tư đa dạng và chiến lược quản lý hợp lý. Công ty nắm giữ cổ phần đáng kể trong các công ty nổi tiếng như Apple, Coca-Cola và American Express, và những khoản đầu tư này không chỉ nâng cao vốn hóa thị trường mà còn hỗ trợ vững chắc cho hoạt động của công ty trên thị trường.

Công ty tiếp tục nâng cao giá trị danh mục đầu tư của mình bằng cách xác định và đầu tư vào các công ty chất lượng có dòng tiền ổn định và tiềm năng tăng trưởng dài hạn. Apple, công ty công nghệ hàng đầu thế giới; Coca-Cola, công ty nước giải khát lớn nhất thế giới; và những gã khổng lồ về dịch vụ tài chính như American Express đều là thành viên chủ chốt trong danh mục đầu tư của Berkshire, mang lại cho công ty nguồn thu nhập ổn định và cơ hội tăng trưởng dài hạn.

Hơn nữa, điều kiện thị trường tổng thể và tâm lý nhà đầu tư có tác động đáng kể đến vốn hóa thị trường của Berkshire Hathaway. Trong thời kỳ kinh tế thịnh vượng, các nhà đầu tư thường có xu hướng mua cổ phiếu nhiều hơn, điều này có thể đẩy giá cổ phiếu của Berkshire lên cao hơn và từ đó thúc đẩy vốn hóa thị trường của công ty. Ngược lại, trong thời kỳ kinh tế suy thoái hoặc thị trường bất ổn, các nhà đầu tư có thể giảm đầu tư vào cổ phiếu, điều này có thể dẫn đến giá cổ phiếu của Berkshire sụt giảm, từ đó ảnh hưởng đến hiệu quả vốn hóa thị trường của công ty.

Ngoài ra, Berkshire Hathaway nắm giữ các khoản đầu tư dài hạn, điều này có liên quan chặt chẽ đến triết lý đầu tư giá trị và xu hướng tăng trưởng dài hạn của họ đối với các công ty chất lượng. Việc nắm giữ tài sản có chất lượng trong thời gian dài cho phép công ty tận hưởng tối đa sự tăng trưởng của công ty và lợi tức cổ tức đồng thời tránh được các chi phí và rủi ro liên quan đến việc mua và bán thường xuyên. Chiến lược này không chỉ giúp nâng cao ROI tổng thể của Berkshire mà còn củng cố niềm tin của thị trường vào sự ổn định và giá trị lâu dài của nó, từ đó ảnh hưởng tích cực đến hiệu suất vốn hóa thị trường của công ty.

Berkshire Hathaway tiếp tục mở rộng dấu ấn kinh doanh của mình thông qua các hoạt động mua bán và sáp nhập đang diễn ra cũng như bằng cách đầu tư vào các lĩnh vực kinh doanh mới và những sáng kiến chiến lược này có tác động sâu sắc đến vốn hóa thị trường của công ty. Thông qua việc sáp nhập và mua lại, công ty có thể nhanh chóng giành được thị phần mới và năng lực công nghệ để thúc đẩy tăng trưởng kinh doanh và đa dạng hóa. Mỗi M&A thành công đều có khả năng mang lại nguồn tăng trưởng doanh thu và lợi nhuận mới cho công ty, từ đó nâng cao hiệu quả tài chính và vị thế trên thị trường cũng như giá trị vốn hóa thị trường của công ty.

Đồng thời, khoản đầu tư của Berkshire Hathaway vào các lĩnh vực kinh doanh mới là một phần quan trọng trong chiến lược mở rộng của tập đoàn. Bằng cách đầu tư vào các ngành hoặc công ty có tiềm năng lớn trong tương lai, chẳng hạn như công nghệ cao, năng lượng mới hoặc thị trường mới nổi, công ty không chỉ có thể tham gia vào các lĩnh vực đổi mới và tăng trưởng nhanh mà còn bổ sung thêm động cơ tăng trưởng mới vào danh mục đầu tư của mình. Những khoản đầu tư này có khả năng tạo ra lợi nhuận cao trong tương lai, thúc đẩy hơn nữa vốn hóa thị trường của công ty.

Và thành công của Berkshire Hathaway gắn chặt với trí tuệ và kinh nghiệm đầu tư của những nhà lãnh đạo như Warren Buffett. Công ty từ lâu đã dựa vào các chiến lược và quyết định của Buffett để đạt được thành công đáng kể. Tuy nhiên, những thay đổi trong ban lãnh đạo của công ty có thể gây ra sự không chắc chắn trên thị trường. Trong trường hợp ông ra đi hoặc xuất hiện các yếu tố khó lường khác, điều này có thể tác động tiêu cực đến hoạt động của công ty và hiệu quả thị trường. Tình trạng này có thể dẫn đến sự thay đổi trong nhận thức và niềm tin của nhà đầu tư vào tương lai của công ty, điều này có thể ảnh hưởng đến giá cổ phiếu và phản ứng của thị trường.

Nhìn chung, vốn hóa thị trường của Berkshire Hathaway đã tăng trưởng ổn định trong nhiều thập kỷ qua, thể hiện chiến lược đầu tư thành công và quản lý hoạt động hợp lý. Công ty đã tăng vốn hóa thị trường một cách hiệu quả thông qua việc nắm giữ lâu dài các tài sản chất lượng cao, danh mục đầu tư đa dạng và các hoạt động mua bán và sáp nhập chính xác. Những chiến lược này đã khiến nó trở thành nhà đầu tư được săn đón nhiều trên thị trường vốn toàn cầu, đồng thời là một công ty lớn trong một số lĩnh vực công nghiệp. Theo thời gian, Berkshire tiếp tục củng cố vị thế của mình trên thị trường, chứng tỏ tiềm năng tăng trưởng dài hạn vững chắc và sức hấp dẫn.

Đầu tư chứng khoán Berkshire Hathaway

Cổ phiếu của Berkshire Hathaway được phân thành hai loại: Cổ phiếu A (BRK.A) và cổ phiếu B (BRK.B), tương ứng với các nhóm nhà đầu tư và chiến lược đầu tư khác nhau. Sự tồn tại của hai loại cổ phiếu này mang lại sự lựa chọn đa dạng cho nhiều loại nhà đầu tư khác nhau và cho phép nhiều người hơn tham gia với tư cách là cổ đông của Berkshire Hathaway, một công ty đầu tư được công nhận trên toàn cầu.

Cổ phiếu loại A (BRK.A.) của nó có những đặc điểm và sức hấp dẫn đáng kể trên thị trường chứng khoán. Đầu tiên, BRK.A. được biết đến với mức giá cực cao trên mỗi cổ phiếu, thường lên tới hàng trăm nghìn đô la trở lên, khiến nó trở thành khoản đầu tư ưa thích của các nhà đầu tư giàu có và các tổ chức lớn. Thứ hai, mỗi BRK.A. cổ phiếu mang nhiều quyền biểu quyết hơn, điều này mang lại cho các nhà đầu tư tiếng nói và ảnh hưởng lớn hơn trong quản trị doanh nghiệp và các quyết định quan trọng.

Mặt khác, cổ phiếu B (BRK.B) có những đặc điểm và lợi thế đặc biệt trên thị trường chứng khoán. Thứ nhất, BRK.B rẻ hơn so với cổ phiếu A (BRK.A), điều này giúp các nhà đầu tư thông thường tham gia hệ thống đầu tư Berkshire dễ dàng hơn. Thứ hai, BRK.B có ít quyền biểu quyết trên mỗi cổ phiếu hơn so với BRK.A, điều đó có nghĩa là các nhà đầu tư nắm giữ BRK.B có ít ảnh hưởng hơn đến việc quản trị doanh nghiệp và ra quyết định.

Và mặc dù cả cổ phiếu Berkshire Hathaway A và B đều nổi tiếng với chính sách cổ tức tinh tế, nhưng cả hai cổ phiếu này đều không trả cổ tức bằng tiền mặt thường xuyên. Thay vào đó, công ty ưu tiên tái đầu tư thu nhập vào việc mở rộng kinh doanh và các cơ hội đầu tư mới, một chiến lược thể hiện định hướng tăng giá và tăng vốn dài hạn của công ty.

BRK.A. Cổ phiếu là sự lựa chọn ưa thích của các nhà đầu tư cá nhân lâu năm và giàu có vì giá trị cao và quyền biểu quyết lớn hơn. Điều này phản ánh định hướng chiến lược của Berkshire Hathaway với tư cách là một công ty đầu tư giá trị dài hạn và thể hiện cam kết mạnh mẽ của công ty đối với lợi ích lâu dài của các cổ đông. Kết quả là giá trị cao của BRK.A. cổ phiếu thu hút các nhà đầu tư muốn tác động đến các quyết định của công ty bằng cách nắm giữ tỷ lệ sở hữu lớn hơn và nhiều quyền biểu quyết hơn.

Ngược lại, mức giá thấp của BRK.B. cổ phiếu khiến chúng trở nên phù hợp hơn cho sự tham gia của nhiều nhà đầu tư thông thường, phản ánh mục đích chiến lược của công ty là cung cấp cơ hội đầu tư cho các loại nhà đầu tư khác nhau. Tuy nhiên, BRK.B. quyền biểu quyết tương đối thấp của cổ phiếu và thiếu chính sách cổ tức cũng có nghĩa là người nắm giữ có thể bị hạn chế phần nào về quản trị doanh nghiệp và cổ tức.

Lý do mà một người bình thường chọn đầu tư vào Berkshire Hathaway trước hết là vì nó được dẫn dắt bởi Warren Buffett và Charlie Munger, hai chuyên gia đầu tư nổi tiếng với sự nhạy bén đầu tư vượt trội và tầm nhìn dài hạn. Phong cách quản lý của họ tập trung vào việc nắm giữ dài hạn và đầu tư giá trị, đồng thời chiến lược quản lý vững chắc này mang đến cho các nhà đầu tư một môi trường đầu tư ổn định và đáng tin cậy.

Thứ hai, Berkshire Hathaway giảm thiểu rủi ro thông qua danh mục đầu tư đa dạng. Công ty nắm giữ cổ phần của nhiều loại công ty và các công ty con thuộc sở hữu hoàn toàn của nhiều ngành công nghiệp, bao gồm bảo hiểm, đường sắt, năng lượng, sản xuất và bán lẻ. Chiến lược đa dạng hóa này giúp cân bằng những biến động của chu kỳ kinh tế trong các ngành khác nhau và nâng cao tiềm năng lợi nhuận dài hạn của danh mục đầu tư tổng thể.

Đồng thời, Berkshire Hathaway có nguồn tài chính vững mạnh và dòng tiền vững chắc. Điều này cho phép công ty duy trì ổn định trong thời kỳ thị trường biến động hoặc suy thoái kinh tế và có khả năng phản ứng nhanh chóng với các cơ hội thị trường. Sự lành mạnh về mặt tài chính này giúp các nhà đầu tư tin tưởng rằng công ty có thể liên tục tạo ra giá trị cho cổ đông theo thời gian.

Và để đầu tư vào Berkshire, không chỉ có lựa chọn là lên sàn giao dịch chứng khoán. Người ta cũng có thể tham gia gián tiếp bằng cách mua một số quỹ ETF và quỹ tương hỗ nắm giữ cổ phiếu Berkshire. Nói chung, việc mua cổ phiếu trực tiếp cho phép các nhà đầu tư được hưởng lợi trực tiếp từ chiến lược đầu tư dài hạn và khả năng lãnh đạo quản lý của Berkshire, trong khi các quỹ ETF và quỹ tương hỗ mang lại cách thức thuận tiện hơn để tiếp cận các cơ hội đầu tư liên quan đến Berkshire.

Tất nhiên, vì Berkshire Hathaway phụ thuộc nhiều vào sự lãnh đạo của Buffett và Munger nên trong trường hợp họ nghỉ hưu hoặc không thể tiếp tục quản lý, điều đó có thể tác động đáng kể đến công ty. Ngoài ra, mặc dù đã đa dạng hóa, công ty vẫn phải chịu sự điều chỉnh của môi trường thị trường chung và sự biến động của thị trường có thể ảnh hưởng xấu đến hiệu quả hoạt động của công ty. Đặc biệt, BRK.A. Cổ phiếu không thích hợp để đầu cơ ngắn hạn do giá cao và dễ biến động, và các nhà đầu tư cần có quan điểm đầu tư dài hạn và sự kiên nhẫn.

Tuy nhiên, Berkshire Hathaway đã chứng tỏ tiềm năng tăng trưởng mạnh mẽ trên thị trường vốn trong thời gian dài nhờ chiến lược quản lý vững chắc và hiệu quả đầu tư vượt trội. Ví dụ: từ năm 1965 đến năm 2023. Mức tăng tích lũy hơn 40.000 lần của Berkshire Hathaway đã mang lại lợi nhuận hàng năm là 19,8%, vượt xa S&P 500 trong cùng kỳ.

Hơn nữa, vào năm 2024. Tổng lợi nhuận gần 12% của Berkshire Hathaway vượt quá tổng lợi nhuận gần 8% của S&P 500. Những con số này là dấu hiệu mạnh mẽ cho thấy Berkshire Hathaway vẫn là một lựa chọn đầu tư dài hạn đáng giá và hoạt động vượt trội liên tục khiến nó trở nên rất hấp dẫn trên thị trường vốn toàn cầu.

Nhìn chung, cổ phiếu Berkshire Hathaway từ lâu đã được nhiều nhà đầu tư ưa chuộng nhờ khả năng quản lý hợp lý và danh mục đầu tư đa dạng. Được lãnh đạo bởi Warren Buffett và Munger, công ty được biết đến với sự hiểu biết sâu sắc về đầu tư và chiến lược kinh doanh dài hạn, giảm thiểu rủi ro một cách hiệu quả và nâng cao tiềm năng lợi nhuận dài hạn thông qua một loạt các khoản đầu tư bao gồm nhiều ngành công nghiệp, bao gồm bảo hiểm, đường sắt, năng lượng và sản xuất.

| Đặc trưng | Sự miêu tả |

| Vốn hóa thị trường | Top 10 toàn cầu dài hạn |

| Phân tích chứng khoán | Chiến lược đầu tư đa dạng và quản lý hợp lý |

| Thu hút nhà đầu tư | A-share: nhà đầu tư có giá trị ròng cao; B-share: nhà đầu tư thông thường |

| Triết lý đầu tư | Triết lý đầu tư giá trị của Buffett và Munger |

| Tùy chọn đầu tư dài hạn | Được công nhận là sự lựa chọn đầu tư dài hạn đáng tin cậy |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.

Giá cổ phiếu Cambricon đã vượt qua Moutai, trở thành ông vua thị trường mới của Trung Quốc. Liệu đây có phải là một bước đột phá công nghệ hay chỉ là một bong bóng đang hình thành?

2025-08-29

Ủy thác đầu tư là gì và tại sao hình thức này ngày càng trở thành một giải pháp tài chính thông minh cho các nhà đầu tư hiện đại?

2025-08-29

Tư bản tài chính là gì, đây là một khái niệm cốt lõi trong kinh tế chính trị học, mô tả sự dung hợp giữa tư bản ngân hàng của một số ít ngân hàng độc quyền lớn nhất và tư bản của các liên minh độc quyền các nhà công nghiệp.

2025-08-29