取引

EBCについて

公開日: 2024-06-21

更新日: 2024-12-06

バークシャー・ハサウェイという名前は、ほとんどの人にとって馴染みのないものかもしれません。しかし、その経営者のウォーレン・バフェットという名前は多くの人が聞いたことがあるでしょう。特に、年次株主総会は、バフェットを一目見るためだけに多くの投資家が集まり、巡礼のような体験と考えられています。実際、この会社は時価総額ランキングリストのトップ10を常に占めているだけでなく、多くの投資家の長期投資の対象でもあります。本記事では、時価総額と株式分析に基づいてバークシャー・ハサウェイの影響力を解説します。

バークシャー・ハサウェイの会社概要

バークシャー・ハサウェイ(Berkshire Hathaway)は、米国ネブラスカ州オマハに本社を置く多角的投資持株会社であり、現在ニューヨーク証券取引所に上場している取引量の最も多い企業の1つです。同社は著名な投資家ウォーレン・バフェットが率いており、長期的で健全な投資戦略と優れた業績で知られています。

1839年に遡る同社は、米国ペンシルバニア州で設立された繊維メーカーとして始まり、カーテン用モスリンやシャツ地など、さまざまな生地を生産して市場を席巻しました。1965年、ウォーレン・バフェットが経営難に陥っていた同社を1株あたり7.50ドルで買収しました。

20世紀後半、グローバル化と産業の高度化により、米国の繊維産業は急速に衰退し、バフェットは徐々に会社の事業の重点を投資・持株に移行せざるを得なくなりました。彼は会社内に蓄積した資本と財務力を活用し、保険、鉄道輸送、エネルギー、製造、サービスなど、幅広い業界や分野に投資しました。

同社は、保険、鉄道、公共事業、エネルギーを網羅した、長年にわたる合併や買収を通じて獲得した完全所有の会社、そして子会社の二部で構成されています。保険業界では、Giroux Street Crossing Automobile Insurance (GEICO) などの子会社が重要な役割を果たしています。鉄道輸送では、バークシャー・ハサウェイ鉄道 (BNSF 鉄道) が北米最大の鉄道輸送業者の1つです。

エネルギー部門はバークシャー・ハサウェイ・エナジーが担当しており、発電、送電、配電、天然ガス事業をカバーしています。さらに、同社は精密工具、アパレル、家具、不動産サービスなど、数多くの製造およびサービス部門にも携わっています。

もう1つの側面は、幅広い資産クラスをカバーする投資ポートフォリオです。同社は、完全所有または支配下にある子会社の保有に加え、株式、債券、非支配株式投資を通じて、AppleやCoca-Colaなどの有名企業に多数投資しています。これらの投資は分散化されているだけでなく、会社に安定したキャッシュフローと資本増価をもたらし、長期的な投資戦略と財務力をさらに強化しています。

同社は、幅広い株式投資と買収を通じて、保険、鉄道、エネルギー、小売、ハイテクなど、幅広い分野をカバーしています。この多角化戦略は、同社の事業リスクの軽減に役立っただけでなく、資本の配分と利用効率を最適化し、世界的な投資分野での競争力を維持しています。

一方、世界最大級の投資持株会社であるバークシャー・ハサウェイは、強固な財務健全性と多額の現金準備金を有しています。これにより、市場機会や経済変動に柔軟に対応し、市場調整時に過小評価されている資産を探し出して投資することで、株主にとってより長期的な価値を生み出すことができます。

同社は、独自の企業文化と自律的な子会社管理モデルで知られています。バフェットは、各子会社のCEOに高度な自律性を与え、信頼と長期的な戦略の一貫性を重視しています。この分散管理モデルは、各子会社が相対的な独立性と自律性を維持することを促すだけでなく、子会社がより迅速に意思決定を行い、市場の変化に対応するのに役立ち、イノベーションと起業家精神を促進します。

また、本社と子会社間の効果的なコミュニケーションと連携により、全体的な戦略の一貫性が確保されると同時に、各子会社は変化するビジネス環境に適応するために、業務の柔軟性と応答性を維持することができます。この経営スタイルは、株主総会との透明なコミュニケーションを通じて株主の利益を保護し、各子会社が独自の市場ニーズと競争環境に応じて柔軟に戦略を立てることを可能にします。

結論として、バークシャー・ハサウェイは成功した投資会社であるだけでなく、ウォーレン・バフェットの知恵とビジネス哲学の象徴でもあります。同社は、確固としたバリュー投資哲学と財務健全性の継続的な追求を通じて、世界的に業界のベンチマークを確立し、投資部門と企業部門が学ぶべきロールモデルとなっています。時代が変わり、市場が変動しても、バークシャー・ハサウェイは独自のビジネスモデルを堅持し、株主と投資家のために価値を創造し続けています。

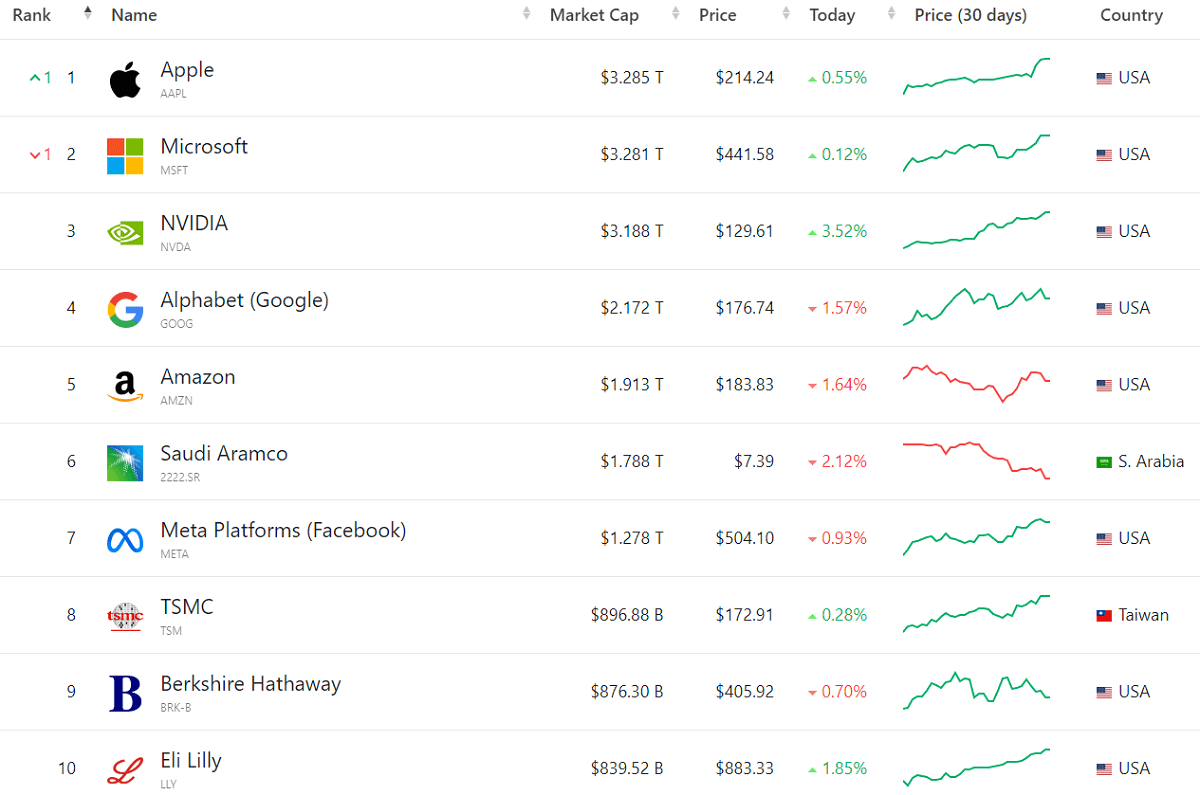

バークシャー・ハサウェイの時価総額

時価総額は、企業の株式の現在の市場価格に発行済み株式総数を掛けたものであり、企業全体の価値に対する市場の評価を反映しています。有名な投資会社であるバークシャー・ハサウェイは、時価総額の点で常に世界のトップ10にランクされています。発行済み株式の現在の合計価値に基づくと、同社の時価総額は約8.763億ドルとなり、世界で最も価値のある企業の1つとなっています。

同社には、A株(BRK.A)とB株(BRK.B)という2種類の株式があり、その時価総額は通常これら2つの株式の価格変動と相関しています。A株は非常に高価で、通常1株あたり数十万ドルですが、B株は比較的安価で、通常数百ドルの範囲です。

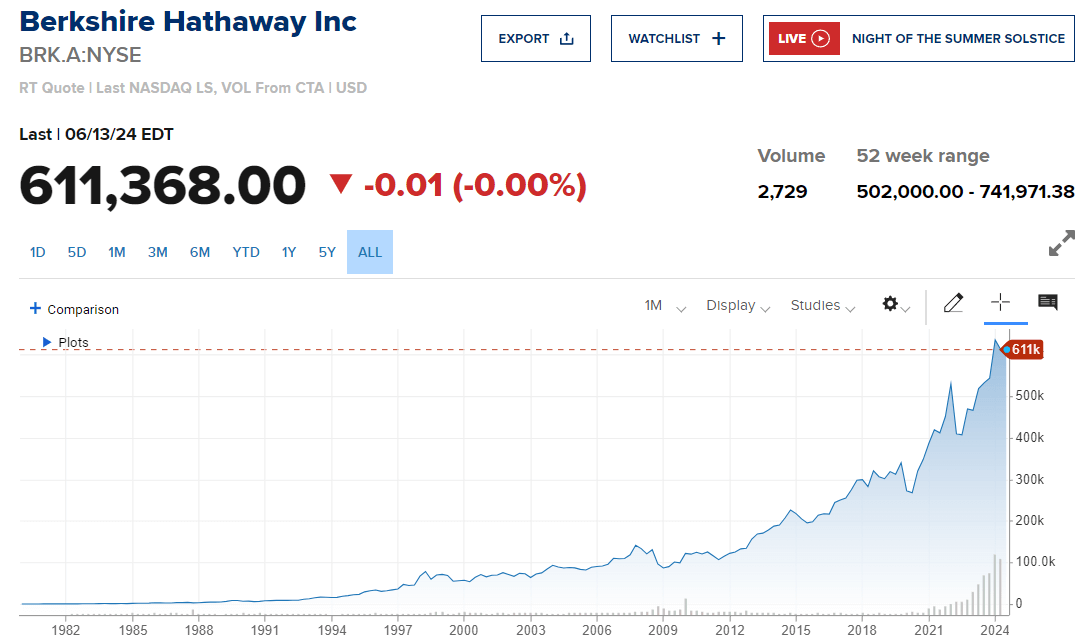

同時に、企業の業績は時価総額にも影響を与える可能性があります。たとえば、2023年の財務報告のデータによると、同社は通年で962億2.300万ドルの純利益を実現し、市場の予想408億ドルを上回り、売上高は3.644億8.200万ドルに達しました。これは前年同期比20.65%の増加となっています。2023年第4四半期の純利益は375億7.400万ドルで、前年同期比107.8%増加しました。その結果、株価への反応は継続的に上昇傾向を示し、A株とB株の両方が史上最高値に達しました。

しかし、最新の収益報告によると、バークシャー・ハサウェイの2024年第1四半期の総収益は898億7000万ドルで、2023年第4四半期から3.76%減少しました。さらに純利益は127億ドルで、前四半期と比べて66.19%の減少です。1株当たりの利益は5.88ドルで、前四半期から66.11%減少しました。収益報告が発表されて以来、株価は下落しており、同社の時価総額に影響を与えています。

バークシャー・ハサウェイの時価総額は、同社の業績に左右されるだけでなく、同社の多様なポートフォリオと健全な経営戦略によって支えられています。同社は、アップル、コカコーラ、アメリカン・エキスプレスなどの有名企業の株式を大量に保有しており、これらの投資は同社の時価総額を高めるだけでなく、市場での業績をしっかりと支えています。

同社は、安定したキャッシュフローと長期的な成長の可能性を持つ優良企業を特定し投資することで、ポートフォリオの価値を高め続けています。世界有数のテクノロジー企業であるアップル、世界最大の飲料会社であるコカコーラ、アメリカン・エキスプレスなどの金融サービス大手はいずれもバークシャーのポートフォリオの主要メンバーであり、同社に安定した収入と長期的な成長の機会を提供しています。

さらに、全体的な市場状況と投資家の感情は、バークシャー・ハサウェイの時価総額に大きな影響を与えます。経済が好調な時期には、投資家は一般的に株式を購入する傾向が強く、バークシャーの株価が上昇し、その結果、同社の時価総額が増加する可能性があります。逆に、経済が低迷したり市場が不安定になったりすると、投資家は株式への投資を減らす可能性があり、バークシャーの株価が下落し、時価総額の動向に影響を与える可能性があります。

さらに、同社は投資を長期保有しており、これは同社のバリュー投資哲学と優良企業に対する長期的な強気姿勢と密接に関係しています。優良資産を長期保有することで、同社は頻繁な売買に伴うコストとリスクを回避しながら、企業の成長と配当利回りを十分に享受することができます。この戦略は、バークシャー全体のROIを高めるだけでなく、同社の安定性と長期的価値に対する市場の信頼を強化し、ひいては同社の時価総額のパフォーマンスにプラスの影響を与えます。

バークシャー・ハサウェイは、継続的な合併や買収、新しい事業分野への投資を通じて事業範囲を拡大し続けており、これらの戦略的取り組みは同社の時価総額に大きな影響を与えています。合併や買収を通じて、同社は新しい市場シェアと技術力を迅速に獲得し、事業の成長と多様化を加速することができます。成功した各M&Aは、同社に新たな収益源と利益成長をもたらし、それによって同社の財務実績と市場地位、ひいては時価総額を向上させる可能性があります。

同時に、新たな事業分野への投資は、同社の拡大戦略の重要な部分です。ハイテク、新エネルギー、新興市場など、将来性が高い産業や企業に投資することで、同社は革新と急成長の分野に参加できるだけでなく、ポートフォリオに新たな成長エンジンを追加することもできます。これらの投資は将来的に高い収益を生み出し、同社の時価総額をさらに押し上げる可能性があります。

そして、バークシャー・ハサウェイの成功は、ウォーレン・バフェットのようなリーダーの投資に関する知恵と経験と密接に結びついています。同社は長い間、バフェットの戦略と決断に頼って、目覚ましい成功を収めてきました。しかし、同社のリーダーシップの変化は、市場に不確実性を引き起こす可能性があります。彼の退任やその他の予測できない要因の出現により、会社の運営と市場のパフォーマンスに悪影響を与える可能性があります。この状況は、投資家の会社の将来に対する認識と信頼の変化につながり、株価と市場の反応に影響を与える可能性があります。

全体的に、バークシャー・ハサウェイの時価総額は過去数十年間にわたって着実に成長しており、その投資戦略の成功と健全な経営管理を実証しています。同社は、高品質の資産の長期保有、多角化されたポートフォリオ、的確な合併および買収活動を通じて、時価総額を効果的に増加させています。このような戦略により、同社は世界の資本市場で非常に人気のある投資家となり、いくつかの産業分野で主要なプレーヤーとなっています。バークシャーは時間の経過とともに市場での地位を強化し続け、堅実な長期的成長と魅力の可能性を実証しています。

バークシャー・ハサウェイ株式投資

株式は、異なる投資家層と投資戦略に対応するためにA株(BRK.A)とB株(BRK.B)の2種類に分類されています。この2種類の株式は、さまざまな投資家に多様な選択肢を提供し、より多くの人々が世界的に認知されている投資会社であるバークシャー・ハサウェイの株主として参加できるようになります。

同社のA株 (BRK.A.) は、株式市場において重要な特徴と魅力を備えています。まず、BRK.A.は1株あたりの価格が非常に高く、数十万ドル以上になることも多いため、裕福な投資家や大規模な機関投資家に好まれる投資先となっています。次に、BRK.A. の各株にはより多くの議決権があるため、投資家は企業管理や重要な決定においてより大きな発言権と影響力を持つことになります。

一方、B株(BRK.B)は株式市場における特徴と利点を持っています。第一に、BRK.BはA株(BRK.A)に比べて安価であるため、一般投資家がバークシャー投資システムに参入しやすくなります。第二に、BRK.BはBRK.Aに比べて1株あたりの議決権が少ないため、BRK.Bを保有する投資家はコーポレートガバナンスと意思決定において比較的、影響力が小さくなります。

A株とB株はどちらも、その独特な配当方針で知られていますが、どちらの株も現金配当を頻繁に支払うことはありません。その代わりに、同社は収益を事業拡大と新たな投資機会に再投資することを好み、長期的な価値上昇と資本増加を志向する戦略を示しています。

BRK.A. 株は、その高い価値と大きな議決権により、長期投資家や裕福な個人投資家に好まれています。これは、長期的な価値を重視する投資会社としてのバークシャー・ハサウェイの戦略的な方向性を反映しており、株主の長期的な利益に対する同社の強いコミットメントを示しています。その結果、BRK.A. 株は、より大きな所有権とより多くの議決権を保有することで企業の意思決定に影響を与えたい投資家にとって魅力的です。

対照的に、BRK.B.株の価格は低く、幅広い一般投資家の参加に適しています。これは、さまざまなタイプの投資家に投資機会を提供するという同社の戦略的意図を反映しています。ただし、BRK.B.株の議決権は比較的低く、配当方針がないため、株主は企業管理と配当の面である程度制限される可能性があります。

一般の人がバークシャー・ハサウェイに投資する理由は、何よりもまず、優れた投資感覚と長期的視点で知られるウォーレン・バフェットとチャーリー・マンガーがこの会社を率いるからです。彼らの経営スタイルは長期保有とバリュー投資に重点を置いており、この堅実な経営戦略は投資家に安定性と信頼できる投資環境を提供します。

第二に、ポートフォリオの多様化を通じてリスクを軽減しています。同社は、保険、鉄道、エネルギー、製造、小売など、幅広い業界のさまざまなタイプの企業や完全子会社の株式を保有しています。この多様化戦略は、さまざまな業界の経済サイクルの変動を均衡させ、ポートフォリオ全体の長期的な収益の可能性を高めるのに役立ちます。

同時に、バークシャー・ハサウェイは強力な財務体質と安定したキャッシュフローを有しています。これにより、同社は市場の変動や景気後退の時期にも安定を保ち、市場機会に迅速に対応することができます。この財務健全性により、同社は長期にわたって株主と投資家に価値を絶えず創出できるという自信があります。

バークシャーへの投資には、証券取引所に行く以外にも選択肢があります。バークシャーの株式を保有するETFや投資信託を購入することで、間接的に投資に参加することも可能です。一般的に言えば、株式を直接購入することで、投資家はバークシャーの長期投資戦略と経営管理から直接利益を得ることができますが、ETFや投資信託は、バークシャー関連の投資機会にアクセスするより便利な方法を提供します。

もちろん、バークシャー・ハサウェイはバフェット氏とマンガー氏のリーダーシップに大きく依存しているため、彼らが引退したり、経営を継続できなくなったりした場合、同社に大きな影響が出る可能性があります。また、多角化しているにもかかわらず、同社は市場全体の環境に左右され、市場の変動が同社の業績に悪影響を及ぼす可能性があります。特に、BRK.A.株は価格が高く変動が大きいため、短期的な投機には適しておらず、投資家は長期的な投資視点と忍耐力を持つ必要があります。

このような懸念点もありますが、同社は、その堅実な経営戦略と優れた投資実績を考慮すると、長期的には資本市場で大きな成長の可能性を示しています。たとえば、1965年から2023年まで、バークシャー・ハサウェイの40.000倍を超える累積利益は、年率19.8%の収益をもたらし、同じ期間のS&P500を大幅に上回っています。

さらに、2024年には、同社のトータルリターンは約12%となり、S&P500のトータルリターンの約8%を上回ります。これらの数字は、バークシャー・ハサウェイが依然として価値のある長期投資銘柄であり、その継続的かつ好調な業績により、世界の資本市場で非常に魅力的な企業となっていることを強く示しています。

全体的に、バークシャー・ハサウェイの株式は、その健全な経営と多様な銘柄により、長年多くの投資家から支持されてきました。ウォーレン・バフェットとマンガーが率いる同社は、優れた投資洞察力と長期的なビジネス戦略で知られ、保険、鉄道、エネルギー、製造業など、さまざまな業界を網羅する幅広い投資を通じて、リスクを効果的に軽減し、長期的な収益の可能性を高めています。

| 項目 | 説明 |

| 時価総額 | 長期的に世界トップ10 |

| 株式分析 | 多様な投資戦略と健全な経営 |

| 投資家の誘致 | A株:富裕層投資家、B株:一般投資家 |

| 投資方針 | バフェットとマンガーのバリュー投資哲学 |

| 長期投資オプション | 信頼できる長期投資の選択肢として認められている |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。