Bản tóm tắt:

Bản tóm tắt:

Hoán đổi lãi suất và hoán đổi tiền tệ là các hợp đồng phái sinh phổ biến trong thị trường tài chính, được sử dụng để quản lý và chuyển giao rủi ro lãi suất và rủi ro tiền tệ.

Hoán đổi lãi suất liên quan đến việc hoán đổi các khoản nợ trong cùng một loại tiền tệ, trong khi hoán đổi tiền tệ liên quan đến việc hoán đổi các khoản nợ giữa các loại tiền tệ khác nhau. Các bên tham gia vào hoán đổi tiền tệ sẽ hoán đổi tiền tệ của mình, nhưng mối quan hệ nợ và tài sản của họ không thay đổi. Tỷ giá hoán đổi ban đầu được tính toán dựa trên tỷ giá hối đoái giao ngay đã thỏa thuận. Mục đích của hoán đổi tiền tệ là giảm chi phí tài trợ và phòng ngừa các tổn thất do biến động tỷ giá hối đoái.

Tuy nhiên, các giao dịch này cũng mang theo những rủi ro nhất định.

Rủi ro của hoán đổi lãi suất bao gồm các khía cạnh sau:

1. Rủi ro lãi suất

Cốt lõi của hoán đổi lãi suất là việc trao đổi các luồng thanh toán theo lãi suất cố định và lãi suất thả nổi. Nếu lãi suất thị trường thực tế không khớp với dự đoán, một bên có thể phải đối mặt với rủi ro thay đổi số tiền thanh toán. Ví dụ, nếu lãi suất cố định cao hơn lãi suất thị trường, bên nhận lãi suất thả nổi có thể phải trả lãi nhiều hơn.

2. Rủi ro thanh khoản

Nếu một bên cần chấm dứt giao dịch sớm hoặc chuyển nhượng hợp đồng cho nhà đầu tư khác trong thời gian hợp đồng, có thể đối mặt với rủi ro thanh khoản. Thị trường hoán đổi lãi suất được cung cấp thanh khoản bởi các bên đối tác, nên nếu không có đủ người mua hoặc bán, việc giao dịch có thể gặp khó khăn.

3. Rủi ro tín dụng

Cả hai bên tham gia vào hoán đổi lãi suất đều có thể đối mặt với rủi ro tín dụng, nghĩa là một bên có thể không thực hiện được nghĩa vụ theo hợp đồng. Nếu một bên không thể thanh toán hoặc phá sản, bên còn lại có thể không nhận được khoản thanh toán xứng đáng.

Rủi ro của hoán đổi tiền tệ cũng có các khía cạnh tương tự:

1. Rủi ro tỷ giá hối đoái

Hoán đổi tiền tệ liên quan đến việc trao đổi các loại tiền tệ khác nhau, do đó, biến động tỷ giá hối đoái có thể gây tổn thất cho cả hai bên tham gia giao dịch. Nếu đồng tiền địa phương của một bên bị mất giá, bên kia có thể phải trả nhiều tiền hơn bằng đồng tiền địa phương.

2. Rủi ro thanh khoản

Tương tự như hoán đổi lãi suất, nếu một bên cần chấm dứt giao dịch hoặc chuyển nhượng hợp đồng sớm, có thể phải đối mặt với rủi ro thanh khoản. Vì thị trường hoán đổi tiền tệ cũng cần có đủ người mua và bán để cung cấp thanh khoản.

3. Rủi ro tín dụng

Các giao dịch hoán đổi tiền tệ cũng tồn tại rủi ro tín dụng cho cả hai bên, đặc biệt trong các hợp đồng dài hạn. Nếu một bên không thực hiện nghĩa vụ theo hợp đồng hoặc vi phạm hợp đồng, bên còn lại có thể không nhận được khoản thanh toán mà họ nên có.

Để quản lý những rủi ro này, cả hai bên tham gia giao dịch thường áp dụng các biện pháp khác nhau, như theo dõi rủi ro thị trường thường xuyên, thiết lập các chiến lược quản lý rủi ro phù hợp và lựa chọn các đối tác tin cậy. Ngoài ra, hợp đồng cũng có thể bao gồm các điều khoản cụ thể để quản lý rủi ro và đảm bảo giao dịch diễn ra suôn sẻ. Các bên tham gia giao dịch cần hiểu rõ và đánh giá các rủi ro này, phát triển chiến lược quản lý rủi ro thích hợp và tìm kiếm tư vấn chuyên nghiệp khi cần thiết.

Lưu ý: Đầu tư liên quan đến rủi ro. Nội dung của bài viết này không phải là lời khuyên đầu tư và không cấu thành lời đề nghị hoặc lời mời hoặc giới thiệu cho bất kỳ sản phẩm đầu tư nào.

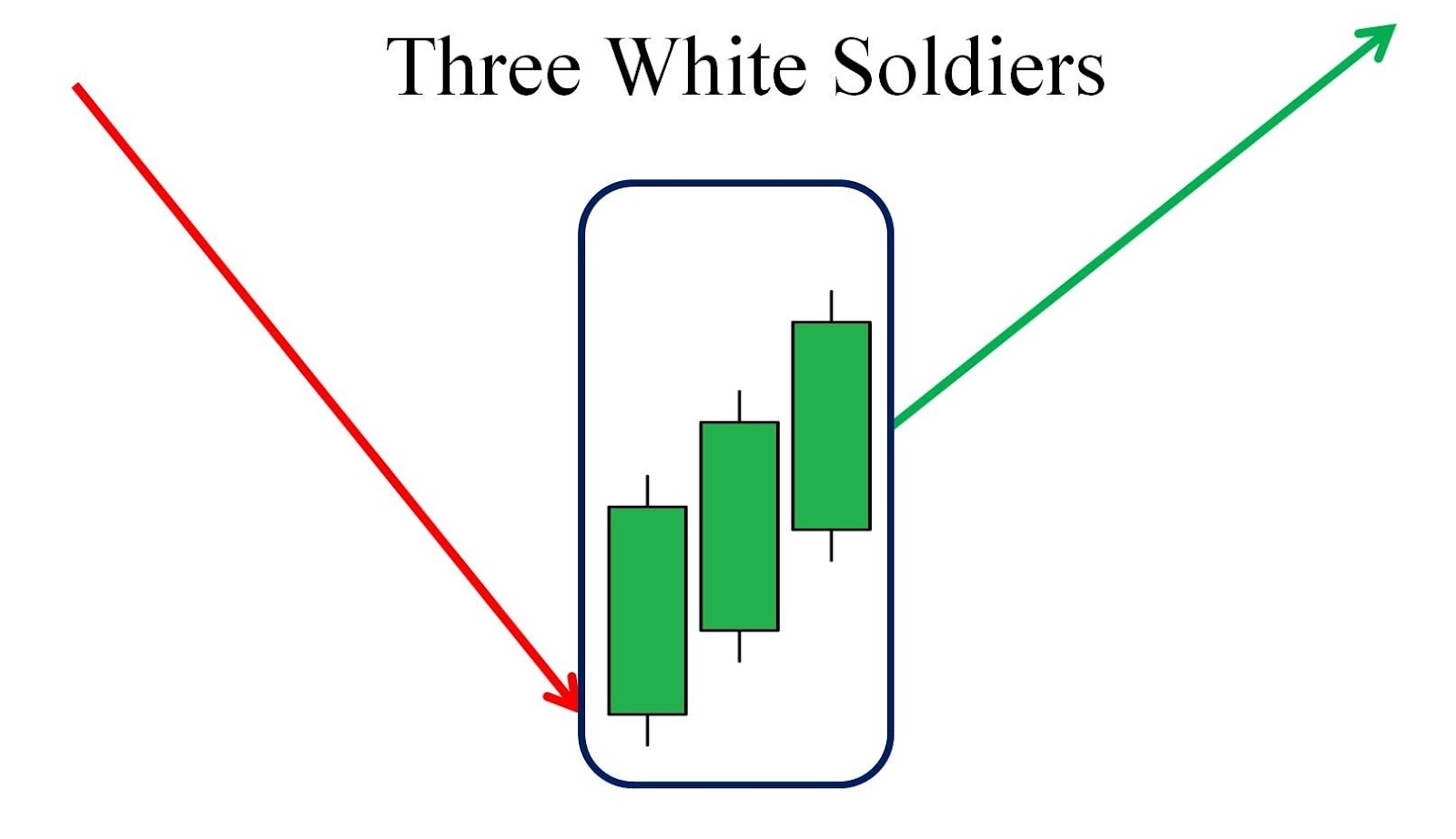

Tìm hiểu cách mô hình nến Three White Soldiers báo hiệu sự đảo chiều tăng giá mạnh. Khám phá cách xác định và giao dịch hiệu quả

2025-04-24

Khám phá cách Chỉ số XAU phát triển theo thời gian, cho thấy vai trò của chỉ số này trong việc theo dõi cổ phiếu kim loại quý và ảnh hưởng đến tâm lý nhà đầu tư.

2025-04-24

Chỉ báo Momentum là gì? Chỉ báo động lượng là gì? Cách sử dụng chỉ báo momentum - công cụ đo “đà” xu hướng giá với công thức % và tuyệt đối, cách đọc phân kỳ, chiến lược kết hợp RSI/MACD và quản lý rủi ro.

2025-04-24