สรุป

สรุป

สัญญาแลกเปลี่ยนอัตราดอกเบี้ยและเงินตราต่างประเทศช่วยบริหารความเสี่ยงด้านอัตราดอกเบี้ย อัตราแลกเปลี่ยนสภาพคล่องและเครดิตอย่างมีประสิทธิภาพ

สัญญาแลกเปลี่ยนอัตราดอกเบี้ย (Interest Rate Swap) และสัญญาแลกเปลี่ยนเงินตราต่างประเทศ (Currency Swap) เป็นสัญญาผลิตภัณฑ์ทางการเงินที่พบได้บ่อยในตลาดการเงิน ใช้ในการจัดการความเสี่ยงและการโอนย้ายความเสี่ยงจากอัตราดอกเบี้ยและอัตราแลกเปลี่ยน

สัญญาแลกเปลี่ยนอัตราดอกเบี้ยเป็นการแลกเปลี่ยนหนี้สินที่อยู่ในสกุลเงินเดียวกัน ขณะที่สัญญาแลกเปลี่ยนเงินตราต่างประเทศเป็นการแลกเปลี่ยนหนี้สินในสกุลเงินที่แตกต่างกัน ฝ่ายทั้งสองในสัญญาซื้อขายสกุลเงินคือสกุลเงิน โดยที่ความสัมพันธ์ระหว่างเจ้าหนี้และลูกหนี้ของแต่ละฝ่ายยังคงไม่เปลี่ยนแปลง อัตราแลกเปลี่ยนเริ่มต้นจะคำนวณตามอัตราแลกเปลี่ยนในตลาด ณ เวลาที่ทำสัญญา วัตถุประสงค์หลักของสัญญาแลกเปลี่ยนเงินตราต่างประเทศคือการลดต้นทุนการระดมทุนและป้องกันความเสี่ยงจากความผันผวนของอัตราแลกเปลี่ยน

อย่างไรก็ตาม การทำสัญญาแลกเปลี่ยนเหล่านี้ก็มีความเสี่ยงบางประการเช่นกัน

ความเสี่ยงของสัญญาแลกเปลี่ยนอัตราดอกเบี้ย

1. ความเสี่ยงจากอัตราดอกเบี้ย

สัญญาแลกเปลี่ยนอัตราดอกเบี้ยมีแกนหลักอยู่ที่การแลกเปลี่ยนกระแสการจ่ายดอกเบี้ยแบบคงที่และแบบลอยตัว หากอัตราดอกเบี้ยในตลาดจริงแตกต่างจากที่คาดการณ์ไว้ ฝ่ายใดฝ่ายหนึ่งอาจต้องเผชิญกับความเสี่ยงในการเปลี่ยนแปลงจำนวนเงินที่ต้องจ่าย เช่น หากอัตราดอกเบี้ยคงที่สูงกว่าอัตราดอกเบี้ยในตลาด ฝ่ายที่รับอัตราดอกเบี้ยแบบลอยตัวอาจต้องจ่ายดอกเบี้ยมากขึ้น

2. ความเสี่ยงด้านสภาพคล่อง

หากฝ่ายใดฝ่ายหนึ่งต้องการยุติสัญญาก่อนกำหนดหรือโอนสัญญาให้กับนักลงทุนรายอื่น อาจต้องเผชิญกับความเสี่ยงด้านสภาพคล่อง เนื่องจากตลาดแลกเปลี่ยนอัตราดอกเบี้ยต้องอาศัยฝ่ายตรงข้ามในการให้สภาพคล่อง หากไม่มีผู้ซื้อหรือผู้ขายเพียงพอ อาจทำให้การซื้อขายเป็นไปได้ยาก

3. ความเสี่ยงด้านความน่าเชื่อถือทางการเงิน (เครดิต)

คู่สัญญาในการแลกเปลี่ยนอัตราดอกเบี้ยอาจมีความเสี่ยงด้านเครดิต กล่าวคือ ฝ่ายใดฝ่ายหนึ่งอาจไม่สามารถปฏิบัติตามข้อผูกพันในสัญญาได้ หากฝ่ายใดฝ่ายหนึ่งผิดนัดชำระหนี้หรือเกิดภาวะล้มละลาย ฝ่ายตรงข้ามอาจไม่ได้รับเงินตามที่ควรได้รับ

ความเสี่ยงของสัญญาแลกเปลี่ยนเงินตราต่างประเทศ

1. ความเสี่ยงจากอัตราแลกเปลี่ยน

เนื่องจากสัญญาแลกเปลี่ยนเงินตราเกี่ยวข้องกับการแลกเปลี่ยนระหว่างสกุลเงินต่างประเทศ ความผันผวนของอัตราแลกเปลี่ยนอาจก่อให้เกิดความเสียหายต่อคู่สัญญา หากค่าเงินของฝ่ายใดฝ่ายหนึ่งอ่อนค่าลง อาจต้องจ่ายเงินในสกุลของตนมากขึ้น

2. ความเสี่ยงด้านสภาพคล่อง

เช่นเดียวกับสัญญาแลกเปลี่ยนอัตราดอกเบี้ย หากฝ่ายใดฝ่ายหนึ่งต้องการยุติสัญญาก่อนกำหนดหรือโอนสัญญาอาจต้องเผชิญกับความเสี่ยงด้านสภาพคล่อง เนื่องจากตลาดแลกเปลี่ยนเงินตราต้องอาศัยผู้ซื้อและผู้ขายเพียงพอในการให้สภาพคล่อง

3. ความเสี่ยงด้านความน่าเชื่อถือทางการเงิน (เครดิต)

คู่สัญญาในการแลกเปลี่ยนเงินตราก็มีความเสี่ยงด้านเครดิต โดยเฉพาะในสัญญาระยะยาว หากฝ่ายใดฝ่ายหนึ่งไม่สามารถปฏิบัติตามข้อผูกพันหรือผิดนัดชำระหนี้ ฝ่ายตรงข้ามอาจไม่ได้รับเงินตามที่ควรได้รับ

เพื่อจัดการกับความเสี่ยงเหล่านี้ คู่สัญญามักจะใช้มาตรการต่าง ๆ เช่น การตรวจสอบความเสี่ยงของตลาดอย่างสม่ำเสมอ จัดทำกลยุทธ์การบริหารความเสี่ยงที่เหมาะสม และเลือกคู่สัญญาที่มีความน่าเชื่อถือ นอกจากนี้ ในสัญญาอาจกำหนดเงื่อนไขและข้อตกลงเฉพาะ เพื่อจัดการความเสี่ยงและให้การทำธุรกรรมเป็นไปอย่างราบรื่น คู่สัญญาควรทำความเข้าใจและประเมินความเสี่ยงเหล่านี้อย่างรอบคอบ วางแผนกลยุทธ์การบริหารความเสี่ยงที่เหมาะสม และขอคำปรึกษาจากผู้เชี่ยวชาญหากจำเป็น

ข้อจำกัดความรับผิดชอบ: การลงทุนมีความเสี่ยง เนื้อหาในบทความนี้ไม่ใช่คำแนะนำการลงทุน หรือเป็นการเสนอหรือเชิญชวนหรือแนะนำผลิตภัณฑ์การลงทุนใด ๆ

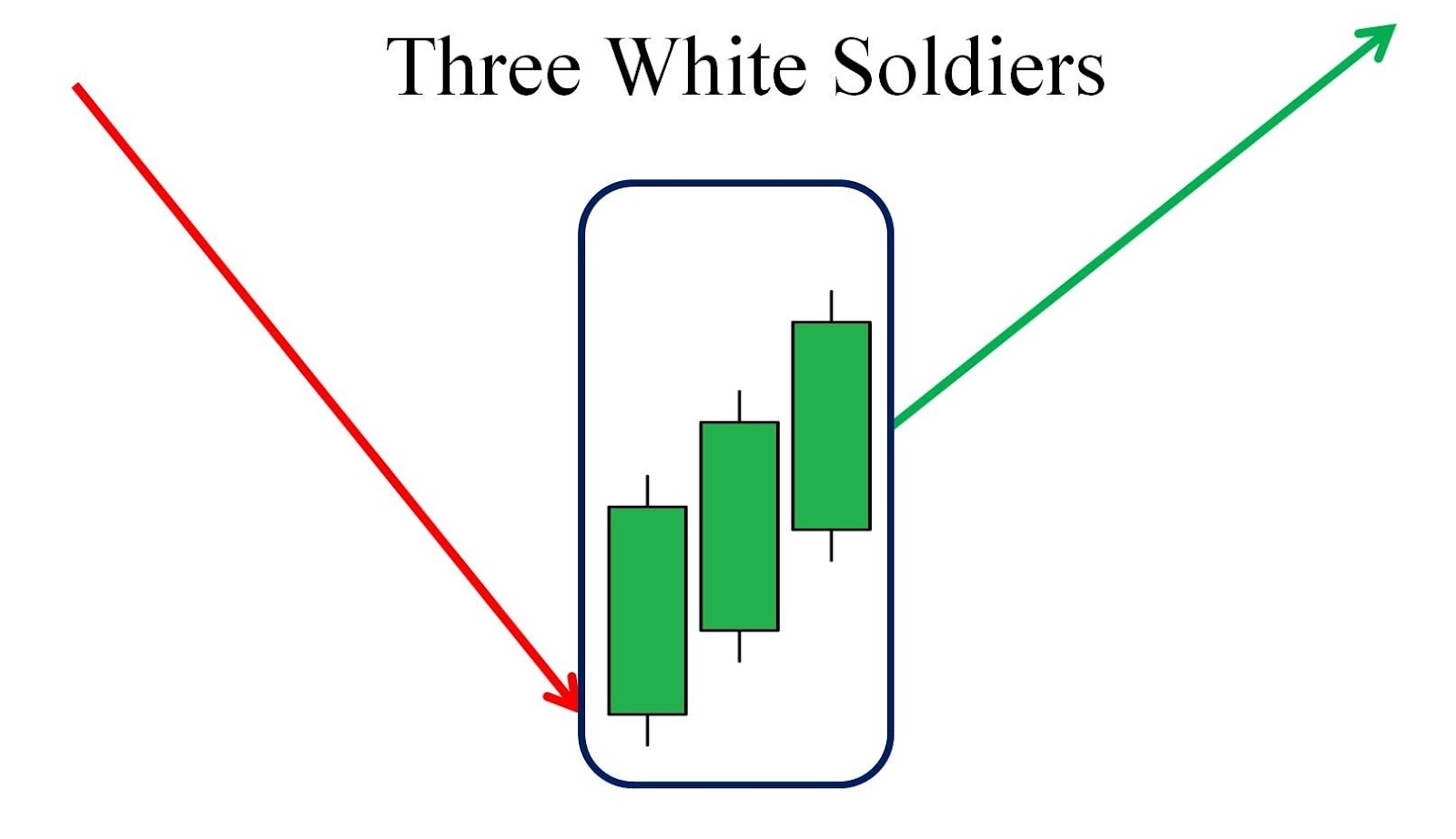

เรียนรู้ว่ารูปแบบแท่งเทียน Three White Soldiers ส่งสัญญาณการกลับตัวเป็นขาขึ้นอย่างแข็งแกร่งได้อย่างไร ค้นพบวิธีการระบุและซื้อขายอย่างมีประสิทธิภาพ

2025-04-24

สำรวจว่าดัชนี XAU พัฒนามาอย่างไรตามกาลเวลา เผยให้เห็นบทบาทในการติดตามหุ้นโลหะมีค่าและมีอิทธิพลต่อความรู้สึกของนักลงทุน

2025-04-24

FOMO คือ ภาวะจิตวิทยาที่ทำนักเทรดขาดทุนไม่รู้ตัว! รู้จักอาการ พร้อมวิธีรับมือ และตัวอย่าง FOMO ในตลาดการเงิน

2025-04-24