Вы когда-нибудь задумывались, как центральные банки влияют на экономику и финансовые рынки? Или почему процентные ставки, похоже, оказывают столь сильное влияние на все, от доходности облигаций до цен акций? Одним из ключевых инструментов, которые они используют, является ставка РЕПО — критически важный рычаг контроля ликвидности и стабилизации экономики. Но что именно представляет собой ставка РЕПО и как она влияет на ваши инвестиции?

В этой статье мы погрузимся в механику этой ставки, объясним, почему центральные банки устанавливают ее, и рассмотрим, как она влияет на более широкий финансовый ландшафт. Понимание этой важной процентной ставки может помочь вам лучше ориентироваться в рыночных сдвигах и принимать более обоснованные инвестиционные решения.

Определение и формула ставки РЕПО

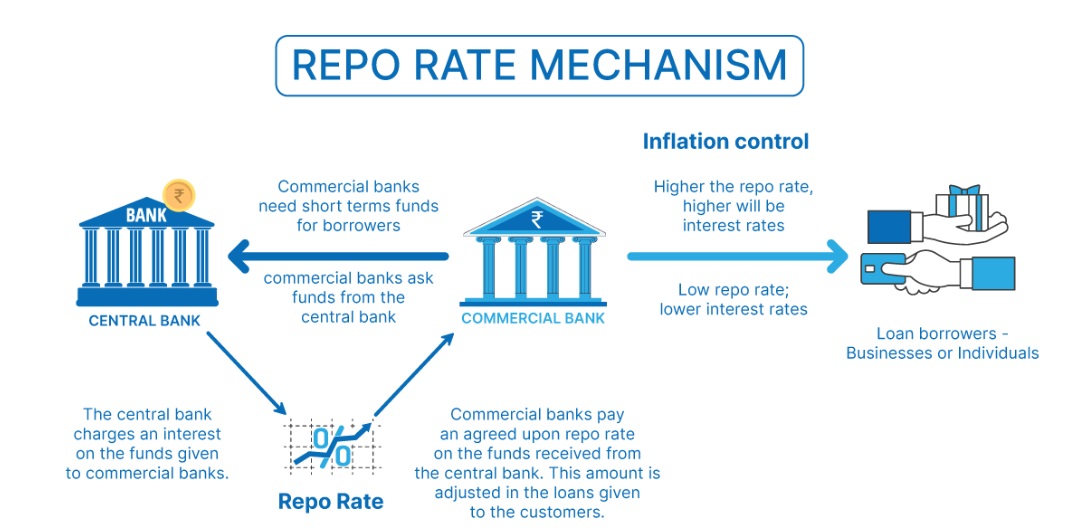

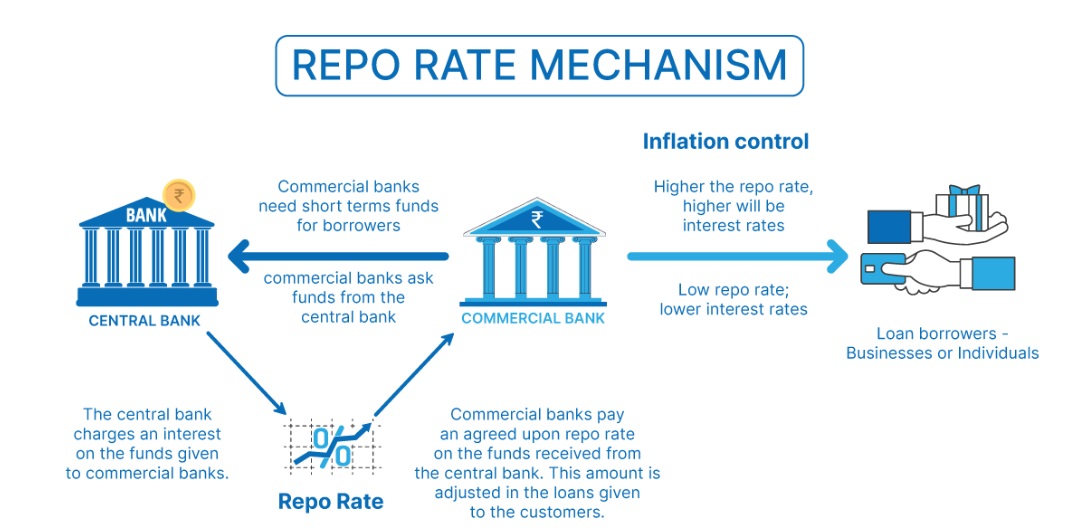

По своей сути, ставка РЕПО относится к ставке, по которой коммерческие банки могут занимать краткосрочные средства у центрального банка, как правило, путем продажи государственных ценных бумаг центральному банку с обязательством выкупить их по немного более высокой цене. Разница в ценах продажи и выкупа отражает процент, взимаемый центральным банком. Эта ставка является важнейшим инструментом регулирования ликвидности в финансовой системе.

В отличие от других процентных ставок, таких как ставка дисконтирования или ставка федеральных фондов, ставка РЕПО конкретно связана с краткосрочными заимствованиями между коммерческими банками и центральными банками. Ставка дисконтирования обычно относится к ставке, по которой коммерческие банки могут занимать напрямую у центрального банка, обычно на долгосрочной основе, тогда как ставка федеральных фондов — это ставка, по которой банки США предоставляют кредиты друг другу на ночь. Хотя эти ставки влияют на экономику в целом, эта ставка играет прямую и непосредственную роль в контроле предложения денег в системе, что является центральным для денежно-кредитной политики центральных банков.

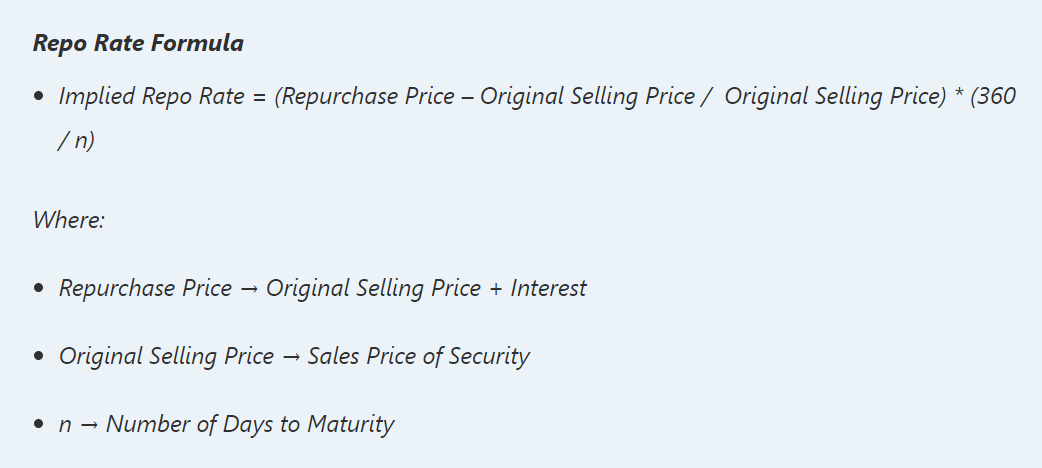

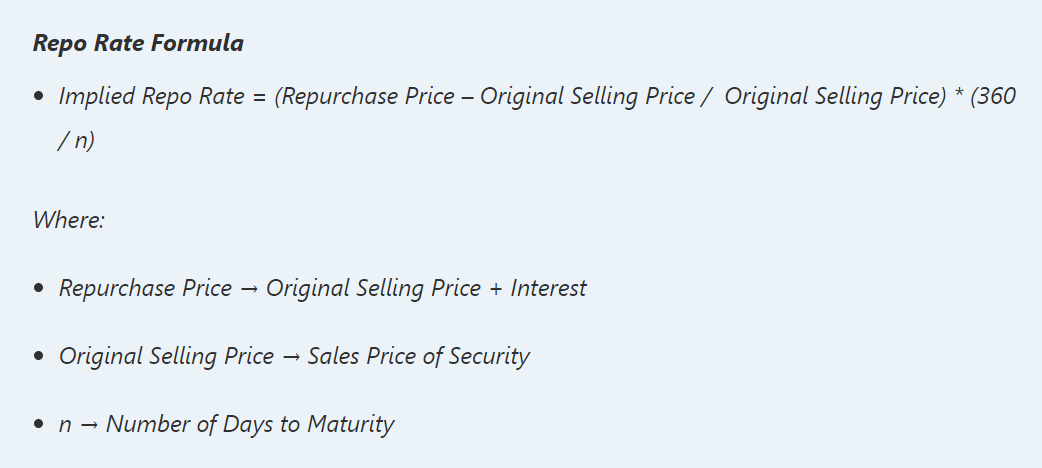

Эта ставка обычно рассчитывается на основе цены выкупа и суммы выкупа, вовлеченной в транзакцию. Формула для этого расчета следующая:

Ставка РЕПО = (Процент РЕПО ÷ Сумма РЕПО) × (365 ÷ Период удержания в днях)

В этой формуле проценты по РЕПО относятся к процентам, выплачиваемым в течение срока действия соглашения РЕПО. Сумма РЕПО — это сумма средств, участвующих в сделке РЕПО. Период удержания в днях указывает на продолжительность времени, в течение которого инвестор удерживает выкупленные ценные бумаги, обычно измеряется в днях.

Эта формула основана на годовом методе, корректируя процент РЕПО к годовому ориентиру, что упрощает сравнение транзакций с разной продолжительностью и процентными ставками. Важно отметить, что существуют различные способы расчета ставки РЕПО, и точный метод может различаться в зависимости от рыночной практики и условий соглашения.

Ставка РЕПО и центральные банки

Центральные банки полагаются на эту ключевую ставку как на один из основных инструментов реализации денежно-кредитной политики. Когда центральный банк повышает или понижает ставку, по которой коммерческие банки могут брать у него кредиты, он сигнализирует о своей позиции относительно экономических условий. Более высокая ставка РЕПО обычно указывает на то, что центральный банк стремится контролировать инфляцию или замедлить перегрев экономики. Делая заимствования более дорогими для коммерческих банков, центральный банк уменьшает объем денег, циркулирующих в экономике, охлаждая потребительские расходы и бизнес-инвестиции.

С другой стороны, когда эта ставка снижается, заимствования становятся дешевле, что может стимулировать расходы и инвестиции для стимулирования экономического роста.

Эта ставка РЕПО имеет решающее значение для управления ликвидностью в банковской системе. Центральные банки могут вливать ликвидность в экономику, снижая ставку, что облегчает коммерческим банкам заимствование средств. И наоборот, они могут изымать ликвидность, повышая эту ставку, что делает заимствование более дорогим и ограничивает поток денег в экономике. Этот контроль над ликвидностью позволяет центральным банкам влиять как на краткосрочные процентные ставки, так и на долгосрочную экономическую активность, что является ключевым фактором поддержания финансовой стабильности.

На протяжении многих лет центральные банки вносили стратегические коррективы в эту ставку в ответ на различные экономические условия. Например, в периоды экономической рецессии Резервный банк Индии (RBI), Европейский центральный банк (ECB) и Федеральная резервная система снижали эту ставку заимствования, чтобы стимулировать рост, делая заимствования более доступными. И наоборот, во времена инфляционного давления эти банки повышали свои ставки, чтобы сократить чрезмерные расходы и кредитование.

Последствия ставки РЕПО для экономики и финансовых рынков

Ставка РЕПО имеет далеко идущие последствия как для экономики в целом, так и для финансовых рынков. Одно из ее наиболее существенных воздействий — на инфляцию и экономический рост.

Регулируя эту ставку, центральные банки могут влиять на уровень инфляции, что в свою очередь влияет на стоимость жизни, поведение потребителей и инвестиционные модели. Более высокая ставка обычно смягчает инфляционное давление, тогда как более низкая ставка может усилить инфляцию, поощряя больше расходов и заимствований.

Эта ставка РЕПО также играет важную роль в контроле денежной массы. Когда центральные банки повышают ставку, это делает заимствования более дорогими, тем самым уменьшая количество денег, циркулирующих в экономике. Это может помочь охладить перегретую экономику или решить проблемы инфляции. Напротив, снижение ставки стимулирует приток денег в экономику, поощряя расходы и инвестиции. Этот баланс денежной массы имеет решающее значение для поддержания экономической стабильности и предотвращения как неконтролируемой инфляции, так и дефляции.

Еще одной ключевой областью, на которую влияет ставка РЕПО, являются ставки по кредитам и расходы по займам. Когда эта ставка увеличивается, коммерческие банки перекладывают более высокие расходы по займам на потребителей и предприятия в форме более высоких процентных ставок по займам, ипотеке и кредитам. Это может снизить спрос на займы и замедлить экономическую активность. И наоборот, когда эта ставка уменьшается, заимствования становятся дешевле, что может стимулировать потребительские и деловые расходы, потенциально стимулируя экономический рост.

Эта ставка также оказывает глубокое влияние на стоимость валют, цены облигаций и рынки акций. Рост ставки заимствования центрального банка обычно укрепляет валюту страны, поскольку более высокие процентные ставки привлекают иностранных инвесторов, ищущих лучшую отдачу от своих инвестиций. Этот повышенный спрос на валюту может привести к росту ее стоимости. С другой стороны, когда ставка снижается, валюта может ослабнуть из-за сокращения разницы в процентных ставках между странами.

На рынках облигаций связь между ставкой центрального банка и доходностью облигаций обратная. Когда эта ставка заимствования растет, доходность новых выпущенных облигаций имеет тенденцию к росту, что может привести к падению цены существующих облигаций. Аналогично, снижение ставки обычно приводит к снижению доходности облигаций и повышению цен на облигации, поскольку инвесторы ищут более высокую доходность, предлагаемую существующими облигациями с фиксированными ставками.

На фондовых рынках изменения ставки РЕПО могут оказать существенное влияние на цены акций. Повышение ставки обычно делает заимствования более дорогими для предприятий, что может снизить корпоративную прибыль и привести к снижению цен на акции. И наоборот, более низкая ставка заимствования снижает расходы по займам для предприятий, что потенциально приводит к более высокой прибыли и росту цен на акции.

Эта ставка также оказывает влияние как на краткосрочные, так и на долгосрочные инвестиции. Краткосрочные инвесторы, которые полагаются на ликвидные активы, более чувствительны к изменениям этой ставки, поскольку она напрямую влияет на краткосрочные затраты по заимствованиям и доходность инструментов денежного рынка. Для долгосрочных инвесторов влияние этой ставки более косвенное, но она по-прежнему играет решающую роль в формировании общей инвестиционной среды. Рост этой ставки может сигнализировать об ужесточении денежно-кредитной политики, что может привести к более осторожному подходу к инвестициям, в то время как снижение ставки может сигнализировать о более благоприятной среде для долгосрочных инвестиций.

Реакция рынка на изменения этой процентной ставки может варьироваться в зависимости от экономического контекста, но, как правило, любое движение ставки внимательно отслеживается финансовыми рынками. Трейдеры, инвесторы и аналитики используют изменения этой ставки для оценки будущего направления денежно-кредитной политики, инфляции и общих экономических условий. Таким образом, эта ставка играет центральную роль в формировании динамики финансовых рынков и определении инвестиционных стратегий.

В заключение следует отметить, что ставка РЕПО центрального банка является важным компонентом денежно-кредитной политики, которая влияет на экономику и финансовые рынки множеством способов. Понимая ее определение, функцию и более широкие последствия изменений этой ставки, предприятия, инвесторы и частные лица могут лучше ориентироваться в сложностях финансового ландшафта. Независимо от того, влияет ли она на инфляцию, экономический рост или оценку активов, эта ставка служит критическим сигналом экономических приоритетов центральных банков, что делает ее ключевой переменной как во внутренних, так и в глобальных финансовых системах.

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.