¿Alguna vez se ha preguntado cómo influyen los bancos centrales en la economía y los mercados financieros? ¿O por qué los tipos de interés parecen tener un efecto tan poderoso en todo, desde los rendimientos de los bonos hasta los precios de las acciones? Una de las herramientas clave que utilizan es el tipo de interés repo, una palanca fundamental para controlar la liquidez y estabilizar la economía. Pero ¿qué es exactamente el tipo de interés repo y cómo afecta a sus inversiones?

En este artículo, analizaremos en profundidad la mecánica de esta tasa, explicaremos por qué la fijan los bancos centrales y exploraremos cómo afecta al panorama financiero en general. Comprender esta tasa de interés vital puede ayudarle a navegar mejor por los cambios del mercado y a tomar decisiones de inversión más informadas.

Definición y fórmula de la tasa repo

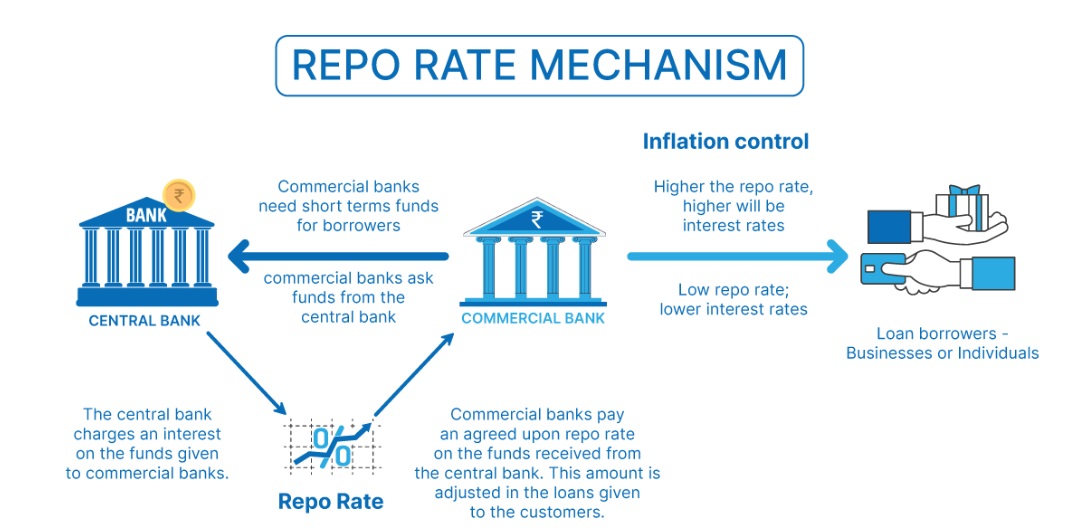

En esencia, el tipo de interés repo se refiere al tipo al que los bancos comerciales pueden tomar prestados fondos a corto plazo de un banco central, normalmente vendiéndole títulos públicos con el compromiso de recomprarlo a un precio ligeramente superior. La diferencia entre los precios de venta y recompra refleja el interés que cobra el banco central. Este tipo es una herramienta crucial para regular la liquidez en el sistema financiero.

A diferencia de otros tipos de interés, como el tipo de descuento o el tipo de los fondos federales, el tipo de interés repo está específicamente relacionado con los préstamos a corto plazo entre bancos comerciales y bancos centrales. El tipo de descuento se refiere generalmente al tipo al que los bancos comerciales pueden pedir prestado directamente a un banco central, normalmente a largo plazo, mientras que el tipo de los fondos federales es el tipo al que los bancos estadounidenses se prestan entre sí a un día. Si bien estos tipos influyen en la economía en general, este tipo de interés desempeña un papel directo e inmediato en el control de la oferta de dinero en el sistema, que es fundamental para las políticas monetarias de los bancos centrales.

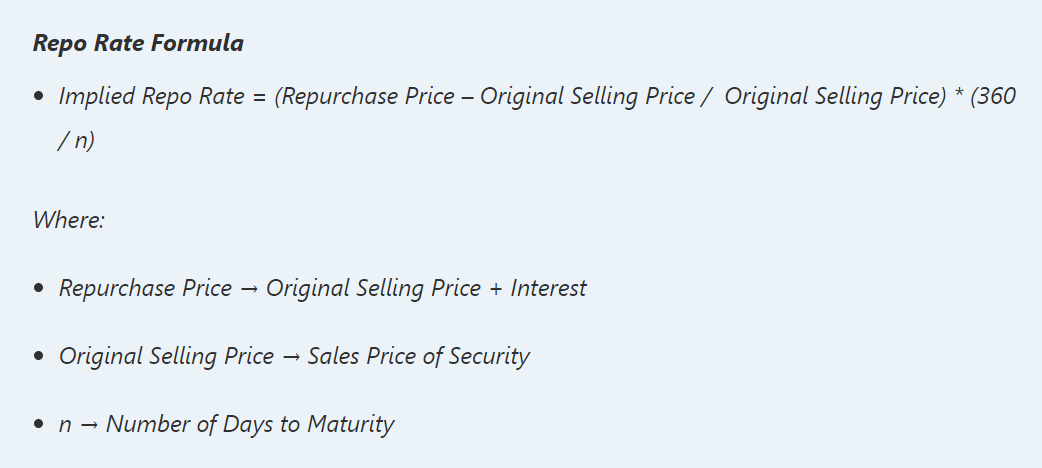

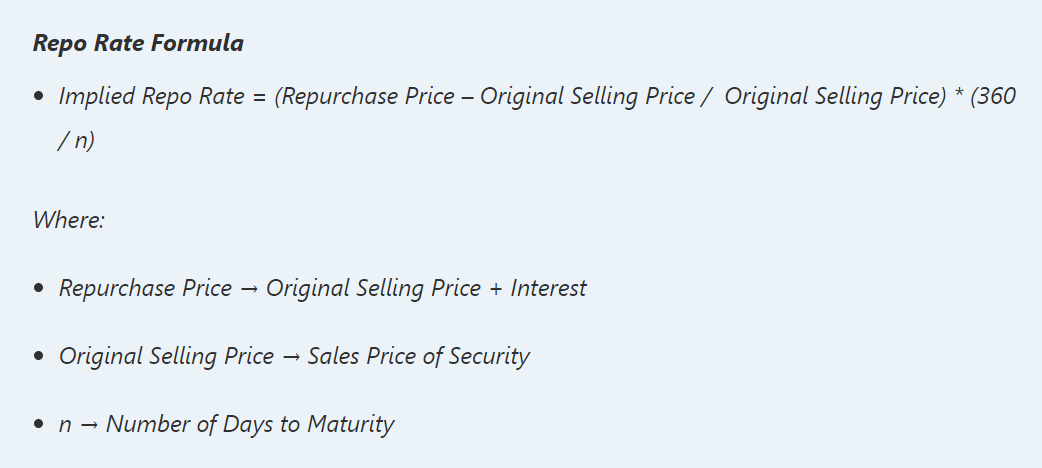

Esta tasa se calcula generalmente en función del precio de recompra y del monto de recompra involucrado en la transacción. La fórmula para este cálculo es la siguiente:

Tasa de recompra = (Interés de recompra ÷ Monto de recompra) × (365 ÷ Período de tenencia en días)

En esta fórmula, el interés de recompra se refiere al interés pagado durante el plazo del acuerdo de recompra. El monto de recompra es la cantidad de fondos involucrados en la transacción de recompra. El período de tenencia en días indica el período durante el cual el inversor conserva los valores recomprados, que generalmente se mide en días.

Esta fórmula se basa en un método anualizado, que ajusta el tipo de interés del repo a un índice de referencia anual, lo que facilita la comparación de operaciones con diferentes duraciones y tipos de interés. Es importante señalar que existen varias formas de calcular el tipo de interés del repo y que el método preciso puede variar en función de las prácticas del mercado y de los términos del acuerdo.

Tasa de recompra y bancos centrales

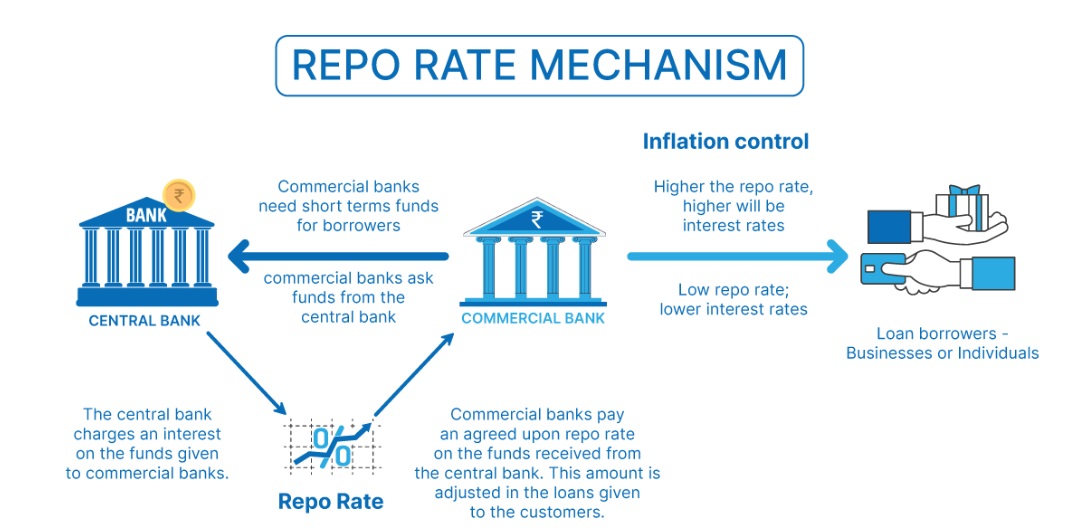

Los bancos centrales recurren a este tipo de interés clave como una de sus principales herramientas para implementar la política monetaria. Cuando un banco central aumenta o reduce el tipo de interés al que los bancos comerciales pueden pedir préstamos, indica su postura sobre las condiciones económicas. Un tipo de interés repo más alto suele indicar que el banco central está intentando controlar la inflación o frenar una economía sobrecalentada. Al encarecer los préstamos para los bancos comerciales, el banco central reduce la cantidad de dinero que circula en la economía, lo que enfría el gasto de los consumidores y la inversión empresarial.

Por otra parte, cuando se reduce esta tasa, los préstamos se vuelven más baratos, lo que puede incentivar el gasto y la inversión para estimular el crecimiento económico.

Este tipo de interés repo es crucial para gestionar la liquidez dentro del sistema bancario. Los bancos centrales pueden inyectar liquidez en la economía bajando el tipo de interés, lo que facilita a los bancos comerciales la obtención de préstamos. Por el contrario, pueden retirar liquidez subiendo el tipo de interés, lo que encarece los préstamos y limita el flujo de dinero en la economía. Este control sobre la liquidez permite a los bancos centrales influir tanto en los tipos de interés a corto plazo como en la actividad económica a largo plazo, que son fundamentales para mantener la estabilidad financiera.

A lo largo de los años, los bancos centrales han realizado ajustes estratégicos a esta tasa en respuesta a diversas condiciones económicas. Por ejemplo, durante períodos de recesión económica, el Banco de la Reserva de la India (RBI), el Banco Central Europeo (BCE) y la Reserva Federal han reducido esta tasa de endeudamiento para estimular el crecimiento haciendo que los préstamos sean más asequibles. Por el contrario, en épocas de presión inflacionaria, estos bancos han aumentado sus tasas para limitar el gasto y el crédito excesivos.

Implicaciones de la tasa repo para la economía y los mercados financieros

El tipo de interés repo tiene consecuencias de amplio alcance tanto para la economía en general como para los mercados financieros. Uno de sus efectos más significativos es sobre la inflación y el crecimiento económico.

Al ajustar esta tasa, los bancos centrales pueden influir en la tasa de inflación, que a su vez afecta el costo de vida, el comportamiento del consumidor y los patrones de inversión. Una tasa más alta generalmente atenúa las presiones inflacionarias, mientras que una tasa más baja puede aumentar la inflación al alentar un mayor gasto y endeudamiento.

Este tipo de interés repo también es fundamental para controlar la oferta monetaria. Cuando los bancos centrales suben el tipo de interés, encarecen los préstamos, lo que reduce la cantidad de dinero que circula en la economía. Esto puede ayudar a enfriar una economía sobrecalentada o a abordar las preocupaciones inflacionarias. Por el contrario, reducir el tipo de interés estimula el flujo de dinero hacia la economía, lo que fomenta el gasto y la inversión. Este equilibrio de la oferta monetaria es crucial para mantener la estabilidad económica y evitar tanto la inflación descontrolada como la deflación.

Otro aspecto clave afectado por el tipo de interés repo son los tipos de interés de los préstamos y los costes de endeudamiento. Cuando este tipo de interés aumenta, los bancos comerciales trasladan los costes de endeudamiento más elevados a los consumidores y las empresas en forma de tipos de interés más altos para préstamos, hipotecas y créditos. Esto puede reducir la demanda de préstamos y frenar la actividad económica. Por el contrario, cuando este tipo de interés disminuye, los préstamos se vuelven más baratos, lo que puede estimular el gasto de los consumidores y las empresas, impulsando potencialmente el crecimiento económico.

Este tipo de interés también tiene un profundo efecto en los valores de las divisas, los precios de los bonos y los mercados de valores. Un aumento del tipo de interés de los bancos centrales normalmente fortalece la moneda de un país, ya que los tipos de interés más altos atraen a inversores extranjeros que buscan mejores rendimientos de sus inversiones. Esta mayor demanda de la moneda puede conducir a una apreciación de su valor. Por otro lado, cuando se reduce el tipo de interés, la moneda puede debilitarse debido a la reducción de los diferenciales de tipos de interés entre países.

En los mercados de bonos, la relación entre el tipo de interés del banco central y los rendimientos de los bonos es inversa. Cuando el tipo de interés de los préstamos aumenta, el rendimiento de los bonos recién emitidos tiende a aumentar, lo que puede provocar una caída del precio de los bonos existentes. De manera similar, una disminución del tipo de interés generalmente conduce a menores rendimientos de los bonos y a precios más altos, ya que los inversores buscan los mayores rendimientos que ofrecen los bonos existentes con tipos fijos.

En los mercados de valores, los cambios en la tasa de recompra pueden tener un impacto significativo en los precios de las acciones. Un aumento en la tasa generalmente hace que los préstamos sean más costosos para las empresas, lo que puede reducir las ganancias corporativas y conducir a una caída en los precios de las acciones. Por el contrario, una tasa de préstamo más baja reduce los costos de endeudamiento para las empresas, lo que puede conducir a mayores ganancias y un aumento en los precios de las acciones.

Este tipo de interés también tiene un impacto tanto en las inversiones a corto como a largo plazo. Los inversores a corto plazo que dependen de activos líquidos son más sensibles a los cambios en este tipo de interés, ya que afecta directamente a los costos de endeudamiento a corto plazo y a los rendimientos de los instrumentos del mercado monetario. Para los inversores a largo plazo, el impacto de este tipo de interés es más indirecto, pero sigue desempeñando un papel crucial en la configuración del entorno general de inversión. Un aumento de este tipo de interés puede indicar un endurecimiento de la política monetaria, lo que puede llevar a un enfoque más cauteloso en materia de inversión, mientras que un recorte del tipo de interés puede indicar un entorno más favorable para las inversiones a largo plazo.

Las reacciones del mercado a los cambios en este tipo de interés pueden variar según el contexto económico, pero, en general, los mercados financieros siguen de cerca cualquier movimiento del tipo. Los operadores, inversores y analistas utilizan los cambios en este tipo para evaluar la dirección futura de la política monetaria, la inflación y las condiciones económicas generales. Como tal, este tipo desempeña un papel central en la configuración de la dinámica de los mercados financieros y en la orientación de las estrategias de inversión.

En conclusión, el tipo de interés repo del banco central es un componente vital de la política monetaria que afecta a la economía y a los mercados financieros de numerosas maneras. Al comprender su definición, su función y las implicaciones más amplias de los cambios en este tipo de interés, las empresas, los inversores y los particulares pueden desenvolverse mejor en las complejidades del panorama financiero. Ya sea que influya en la inflación, el crecimiento económico o la valoración de los activos, este tipo de interés sirve como señal fundamental de las prioridades económicas de los bancos centrales, lo que lo convierte en una variable clave tanto en los sistemas financieros nacionales como en los mundiales.

Descargo de responsabilidad: Este material es solo para fines de información general y no pretende ser (y no debe considerarse) asesoramiento financiero, de inversión o de otro tipo en el que se deba confiar. Ninguna opinión expresada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, un valor, una transacción o una estrategia de inversión en particular sea adecuada para una persona específica.