สรุป

สรุป

อัตราดอกเบี้ย Repo เป็นอัตราดอกเบี้ยหลักที่ธนาคารกลางใช้ในการจัดการสภาพคล่อง ควบคุมเงินเฟ้อ และมีอิทธิพลต่อกิจกรรมทางเศรษฐกิจ

คุณเคยสงสัยหรือไม่ว่าธนาคารกลางมีอิทธิพลต่อเศรษฐกิจและตลาดการเงินอย่างไร หรือทำไมอัตราดอกเบี้ยจึงดูเหมือนจะส่งผลกระทบอย่างรุนแรงต่อทุกสิ่งตั้งแต่ผลตอบแทนพันธบัตรไปจนถึงราคาหุ้น หนึ่งในเครื่องมือสำคัญที่ธนาคารกลางใช้คืออัตราดอกเบี้ยเงินกู้ ซึ่งเป็นเครื่องมือสำคัญในการควบคุมสภาพคล่องและสร้างเสถียรภาพให้กับเศรษฐกิจ แต่อัตราดอกเบี้ยเงินกู้คืออะไรกันแน่ และส่งผลต่อการลงทุนของคุณอย่างไร

ในบทความนี้ เราจะเจาะลึกกลไกของอัตราดอกเบี้ยนี้ อธิบายว่าทำไมธนาคารกลางจึงกำหนดอัตราดอกเบี้ยนี้ และสำรวจว่าอัตราดอกเบี้ยนี้ส่งผลต่อภูมิทัศน์ทางการเงินโดยรวมอย่างไร การทำความเข้าใจอัตราดอกเบี้ยที่สำคัญนี้สามารถช่วยให้คุณรับมือกับการเปลี่ยนแปลงของตลาดได้ดีขึ้น และตัดสินใจลงทุนได้อย่างรอบรู้มากขึ้น

คำจำกัดความและสูตรของอัตรา Repo

อัตราดอกเบี้ยเงินกู้ระยะสั้นหมายถึงอัตราที่ธนาคารพาณิชย์สามารถกู้ยืมเงินระยะสั้นจากธนาคารกลางได้ โดยทั่วไปจะกู้ยืมด้วยการขายหลักทรัพย์ของรัฐบาลให้กับธนาคารกลางพร้อมคำมั่นสัญญาที่จะซื้อคืนหลักทรัพย์เหล่านั้นในราคาที่สูงกว่าเล็กน้อย ความแตกต่างระหว่างราคาขายและราคาซื้อคืนสะท้อนถึงดอกเบี้ยที่ธนาคารกลางเรียกเก็บ อัตราดอกเบี้ยนี้เป็นเครื่องมือสำคัญในการควบคุมสภาพคล่องในระบบการเงิน

อัตราดอกเบี้ยเงินกู้ระยะสั้นระหว่างธนาคารพาณิชย์และธนาคารกลางนั้นแตกต่างจากอัตราดอกเบี้ยอื่นๆ เช่น อัตราดอกเบี้ยส่วนลดหรืออัตราดอกเบี้ยกองทุนของรัฐบาลกลาง โดยอัตราดอกเบี้ยเงินกู้ระยะสั้นนั้นเกี่ยวข้องโดยเฉพาะกับเงินกู้ระยะสั้นระหว่างธนาคารพาณิชย์และธนาคารกลาง โดยทั่วไปแล้ว อัตราดอกเบี้ยส่วนลดหมายถึงอัตราดอกเบี้ยที่ธนาคารพาณิชย์สามารถกู้ยืมโดยตรงจากธนาคารกลางได้ ซึ่งโดยปกติจะเป็นอัตราดอกเบี้ยระยะยาว ในขณะที่อัตราดอกเบี้ยกองทุนของรัฐบาลกลางคืออัตราดอกเบี้ยที่ธนาคารในสหรัฐฯ ปล่อยกู้ให้กันข้ามคืน แม้ว่าอัตราดอกเบี้ยเหล่านี้จะมีอิทธิพลต่อเศรษฐกิจโดยรวม แต่อัตราดอกเบี้ยดังกล่าวมีบทบาทโดยตรงและทันทีในการควบคุมอุปทานเงินในระบบ ซึ่งถือเป็นหัวใจสำคัญของนโยบายการเงินของธนาคารกลาง

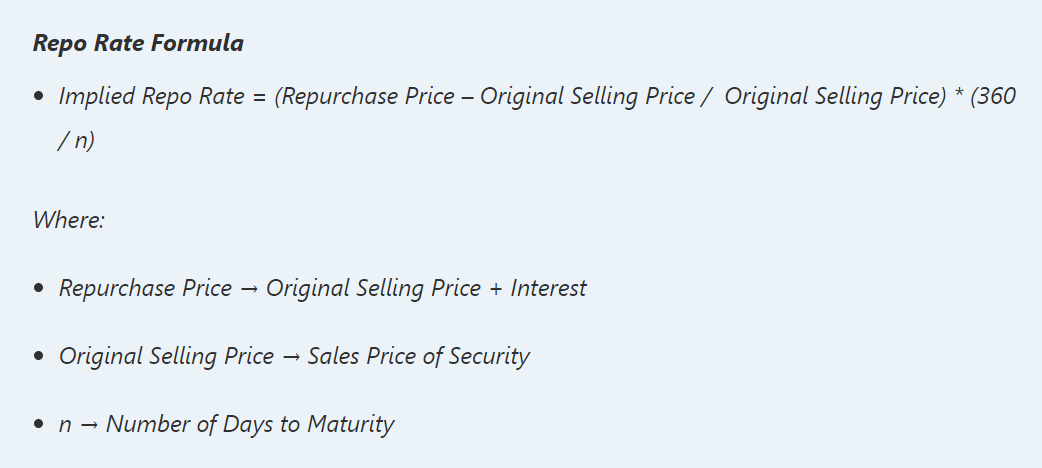

โดยทั่วไปอัตราดังกล่าวจะคำนวณโดยอิงตามราคาซื้อคืนและจำนวนเงินซื้อคืนที่เกี่ยวข้องกับธุรกรรม สูตรสำหรับการคำนวณนี้คือดังต่อไปนี้:

อัตราดอกเบี้ยเงินกู้ = (ดอกเบี้ยเงินกู้ ÷ จำนวนเงินเงินกู้) × (365 ÷ ระยะเวลาถือครองเป็นวัน)

ในสูตรนี้ ดอกเบี้ยซื้อคืนหมายถึงดอกเบี้ยที่จ่ายระหว่างระยะเวลาของข้อตกลงการซื้อคืน จำนวนเงินซื้อคืนคือจำนวนเงินที่เกี่ยวข้องในการทำธุรกรรมการซื้อคืน ระยะเวลาการถือครองเป็นวัน หมายถึงระยะเวลาที่นักลงทุนถือหลักทรัพย์ที่ซื้อคืน โดยปกติจะวัดเป็นวัน

สูตรนี้ใช้หลักการแบบรายปี โดยปรับอัตราดอกเบี้ยของ repo ให้เท่ากับเกณฑ์มาตรฐานรายปี ซึ่งทำให้เปรียบเทียบธุรกรรมที่มีระยะเวลาและอัตราดอกเบี้ยต่างกันได้ง่ายขึ้น สิ่งสำคัญคือต้องทราบว่ามีหลายวิธีในการคำนวณอัตราดอกเบี้ย repo และวิธีที่แม่นยำอาจแตกต่างกันไปขึ้นอยู่กับแนวทางปฏิบัติของตลาดและเงื่อนไขของข้อตกลง

อัตราดอกเบี้ยเงินกู้และธนาคารกลาง

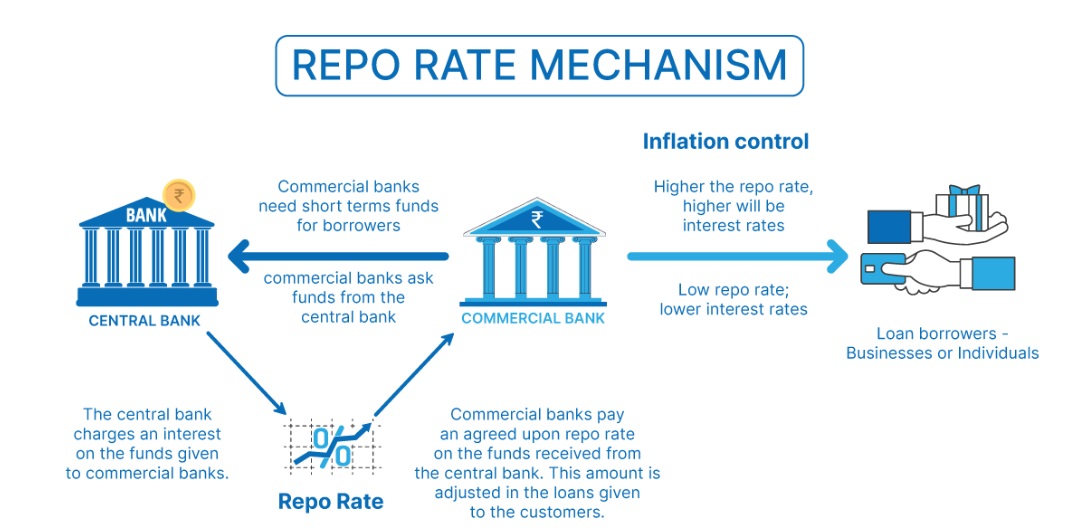

ธนาคารกลางใช้อัตราดอกเบี้ยหลักนี้เป็นเครื่องมือหลักอย่างหนึ่งในการดำเนินนโยบายการเงิน เมื่อธนาคารกลางปรับขึ้นหรือลดอัตราดอกเบี้ยที่ธนาคารพาณิชย์สามารถกู้ยืมได้ แสดงว่าธนาคารกลางแสดงจุดยืนต่อสภาวะเศรษฐกิจ อัตราดอกเบี้ยรีโปที่สูงขึ้นมักบ่งชี้ว่าธนาคารกลางกำลังพยายามควบคุมเงินเฟ้อหรือชะลอภาวะเศรษฐกิจที่ร้อนแรงเกินไป โดยการทำให้การกู้ยืมมีราคาแพงขึ้นสำหรับธนาคารพาณิชย์ ธนาคารกลางจะลดปริมาณเงินที่หมุนเวียนในระบบเศรษฐกิจ ทำให้การใช้จ่ายของผู้บริโภคและการลงทุนทางธุรกิจลดลง

ในทางกลับกัน เมื่ออัตราดอกเบี้ยลดลง การกู้ยืมก็จะมีราคาถูกลง ซึ่งสามารถกระตุ้นการใช้จ่ายและการลงทุนเพื่อกระตุ้นการเติบโตทางเศรษฐกิจได้

อัตราดอกเบี้ยเงินกู้นี้มีความสำคัญต่อการจัดการสภาพคล่องภายในระบบธนาคาร ธนาคารกลางสามารถเติมสภาพคล่องเข้าสู่ระบบเศรษฐกิจได้โดยการลดอัตราดอกเบี้ยลง ทำให้ธนาคารพาณิชย์สามารถกู้ยืมเงินได้ง่ายขึ้น ในทางกลับกัน ธนาคารกลางสามารถถอนสภาพคล่องออกได้โดยการปรับอัตราดอกเบี้ยขึ้น ทำให้การกู้ยืมมีราคาแพงขึ้นและจำกัดการไหลเวียนของเงินในระบบเศรษฐกิจ การควบคุมสภาพคล่องนี้ทำให้ธนาคารกลางสามารถมีอิทธิพลต่ออัตราดอกเบี้ยระยะสั้นและกิจกรรมทางเศรษฐกิจในระยะยาว ซึ่งเป็นสิ่งสำคัญในการรักษาเสถียรภาพทางการเงิน

ในช่วงหลายปีที่ผ่านมา ธนาคารกลางได้ปรับอัตราดอกเบี้ยเชิงกลยุทธ์เพื่อตอบสนองต่อสภาวะเศรษฐกิจต่างๆ ตัวอย่างเช่น ในช่วงที่เศรษฐกิจถดถอย ธนาคารกลางอินเดีย (RBI) ธนาคารกลางยุโรป (ECB) และธนาคารกลางสหรัฐได้ปรับลดอัตราดอกเบี้ยเงินกู้เพื่อกระตุ้นการเติบโตโดยทำให้การกู้ยืมเป็นไปได้ง่ายขึ้น ในทางกลับกัน ในช่วงที่มีแรงกดดันด้านเงินเฟ้อ ธนาคารเหล่านี้จะปรับขึ้นอัตราดอกเบี้ยเพื่อควบคุมการใช้จ่ายและการกู้ยืมที่มากเกินไป

ผลกระทบของอัตราดอกเบี้ยรีโปต่อเศรษฐกิจและตลาดการเงิน

อัตราดอกเบี้ยเงินกู้มีผลกระทบในวงกว้างทั้งต่อเศรษฐกิจโดยรวมและตลาดการเงิน ผลกระทบที่สำคัญที่สุดประการหนึ่งคือเงินเฟ้อและการเติบโตทางเศรษฐกิจ

การปรับอัตราดังกล่าวทำให้ธนาคารกลางสามารถมีอิทธิพลต่ออัตราเงินเฟ้อ ซึ่งส่งผลต่อค่าครองชีพ พฤติกรรมผู้บริโภค และรูปแบบการลงทุน อัตราที่สูงขึ้นมักจะช่วยลดแรงกดดันด้านเงินเฟ้อ ในขณะที่อัตราที่ต่ำลงอาจทำให้เงินเฟ้อสูงขึ้นโดยกระตุ้นให้เกิดการใช้จ่ายและการกู้ยืมมากขึ้น

อัตราดอกเบี้ยเงินกู้ยังมีบทบาทสำคัญในการควบคุมอุปทานเงิน เมื่อธนาคารกลางปรับขึ้นอัตราดอกเบี้ย จะทำให้การกู้ยืมมีราคาแพงขึ้น ส่งผลให้ปริมาณเงินที่หมุนเวียนในระบบเศรษฐกิจลดลง ซึ่งอาจช่วยทำให้เศรษฐกิจที่ร้อนระอุลดลงหรือช่วยแก้ปัญหาเงินเฟ้อได้ ในทางกลับกัน การปรับลดอัตราดอกเบี้ยจะกระตุ้นให้เงินไหลเข้าสู่ระบบเศรษฐกิจ ส่งเสริมการใช้จ่ายและการลงทุน ความสมดุลของอุปทานเงินนี้มีความสำคัญอย่างยิ่งต่อการรักษาเสถียรภาพทางเศรษฐกิจและหลีกเลี่ยงภาวะเงินเฟ้อและภาวะเงินฝืดที่ควบคุมไม่ได้

อีกหนึ่งปัจจัยสำคัญที่ได้รับผลกระทบจาก Repo Rate คืออัตราดอกเบี้ยเงินกู้และต้นทุนการกู้ยืม เมื่ออัตราดังกล่าวเพิ่มขึ้น ธนาคารพาณิชย์จะส่งต่อต้นทุนการกู้ยืมที่สูงขึ้นไปยังผู้บริโภคและธุรกิจในรูปแบบของอัตราดอกเบี้ยเงินกู้ จำนอง และเครดิตที่สูงขึ้น ซึ่งจะลดความต้องการเงินกู้และทำให้กิจกรรมทางเศรษฐกิจชะลอตัวลง ในทางกลับกัน เมื่ออัตราดังกล่าวลดลง การกู้ยืมก็จะมีราคาถูกลง ซึ่งสามารถกระตุ้นการใช้จ่ายของผู้บริโภคและธุรกิจได้ ซึ่งอาจช่วยกระตุ้นการเติบโตทางเศรษฐกิจได้

อัตราดอกเบี้ยดังกล่าวยังส่งผลอย่างมากต่อมูลค่าสกุลเงิน ราคาพันธบัตร และตลาดหุ้น การเพิ่มขึ้นของอัตราดอกเบี้ยเงินกู้ของธนาคารกลางมักจะทำให้สกุลเงินของประเทศนั้นแข็งค่าขึ้น เนื่องจากอัตราดอกเบี้ยที่สูงขึ้นดึงดูดนักลงทุนต่างชาติที่ต้องการผลตอบแทนจากการลงทุนที่ดีกว่า ความต้องการสกุลเงินที่เพิ่มขึ้นนี้อาจส่งผลให้มูลค่าของสกุลเงินเพิ่มขึ้น ในทางกลับกัน เมื่ออัตราดอกเบี้ยลดลง สกุลเงินอาจอ่อนค่าลงเนื่องจากอัตราดอกเบี้ยที่แตกต่างกันระหว่างประเทศลดลง

ในตลาดพันธบัตร ความสัมพันธ์ระหว่างอัตราดอกเบี้ยของธนาคารกลางและผลตอบแทนพันธบัตรจะเป็นไปในลักษณะผกผัน เมื่ออัตราดอกเบี้ยเงินกู้เพิ่มขึ้น ผลตอบแทนของพันธบัตรที่ออกใหม่ก็มีแนวโน้มที่จะเพิ่มขึ้น ซึ่งอาจทำให้ราคาพันธบัตรที่มีอยู่ลดลง ในทำนองเดียวกัน การลดอัตราดอกเบี้ยลงมักจะส่งผลให้ผลตอบแทนพันธบัตรลดลงและราคาพันธบัตรสูงขึ้น เนื่องจากนักลงทุนแสวงหาผลตอบแทนที่สูงขึ้นจากพันธบัตรที่มีอยู่พร้อมอัตราดอกเบี้ยคงที่

ในตลาดหุ้น การเปลี่ยนแปลงของอัตราดอกเบี้ยเงินกู้อาจส่งผลกระทบอย่างมากต่อราคาหุ้น การปรับขึ้นอัตราดอกเบี้ยมักทำให้การกู้ยืมมีราคาแพงขึ้นสำหรับธุรกิจ ซึ่งอาจลดผลกำไรของบริษัทและส่งผลให้ราคาหุ้นลดลง ในทางกลับกัน อัตราดอกเบี้ยเงินกู้ที่ต่ำลงจะลดต้นทุนการกู้ยืมสำหรับธุรกิจ ซึ่งอาจส่งผลให้มีกำไรเพิ่มขึ้นและราคาหุ้นเพิ่มขึ้น

อัตราดอกเบี้ยดังกล่าวยังส่งผลกระทบต่อการลงทุนทั้งระยะสั้นและระยะยาวอีกด้วย นักลงทุนระยะสั้นที่พึ่งพาสินทรัพย์สภาพคล่องจะมีความอ่อนไหวต่อการเปลี่ยนแปลงของอัตราดอกเบี้ยมากกว่า เนื่องจากอัตราดอกเบี้ยดังกล่าวส่งผลโดยตรงต่อต้นทุนการกู้ยืมระยะสั้นและผลตอบแทนจากตราสารตลาดเงิน สำหรับนักลงทุนระยะยาว อัตราดอกเบี้ยดังกล่าวอาจมีผลกระทบทางอ้อมมากกว่า แต่ยังคงมีบทบาทสำคัญในการกำหนดสภาพแวดล้อมการลงทุนโดยรวม การปรับขึ้นของอัตราดอกเบี้ยดังกล่าวอาจส่งสัญญาณถึงการเข้มงวดนโยบายการเงิน ซึ่งอาจนำไปสู่แนวทางการลงทุนที่ระมัดระวังมากขึ้น ในขณะที่การปรับลดอัตราดอกเบี้ยอาจส่งสัญญาณถึงสภาพแวดล้อมที่เอื้ออำนวยต่อการลงทุนระยะยาวมากขึ้น

ปฏิกิริยาของตลาดต่อการเปลี่ยนแปลงของอัตราดอกเบี้ยอาจแตกต่างกันไปขึ้นอยู่กับบริบททางเศรษฐกิจ แต่โดยทั่วไปแล้ว ตลาดการเงินจะคอยจับตาดูการเปลี่ยนแปลงของอัตราดอกเบี้ยอย่างใกล้ชิด ผู้ค้า นักลงทุน และนักวิเคราะห์ใช้การเปลี่ยนแปลงของอัตราดอกเบี้ยเพื่อประเมินทิศทางในอนาคตของนโยบายการเงิน อัตราเงินเฟ้อ และสภาวะเศรษฐกิจโดยรวม ดังนั้น อัตราดอกเบี้ยจึงมีบทบาทสำคัญในการกำหนดพลวัตของตลาดการเงินและกำหนดกลยุทธ์การลงทุน

โดยสรุปแล้ว อัตราดอกเบี้ยรีโปของธนาคารกลางเป็นองค์ประกอบสำคัญของนโยบายการเงินที่มีผลกระทบต่อเศรษฐกิจและตลาดการเงินในหลากหลายรูปแบบ โดยการทำความเข้าใจคำจำกัดความ หน้าที่ และผลกระทบในวงกว้างของการเปลี่ยนแปลงของอัตราดอกเบี้ยดังกล่าว ธุรกิจ นักลงทุน และบุคคลทั่วไปจะสามารถรับมือกับความซับซ้อนของภูมิทัศน์ทางการเงินได้ดีขึ้น ไม่ว่าจะส่งผลต่อเงินเฟ้อ การเติบโตทางเศรษฐกิจ หรือการประเมินมูลค่าสินทรัพย์ อัตราดอกเบี้ยดังกล่าวก็ทำหน้าที่เป็นสัญญาณสำคัญที่บอกลำดับความสำคัญทางเศรษฐกิจของธนาคารกลาง ทำให้เป็นตัวแปรสำคัญในระบบการเงินทั้งในประเทศและต่างประเทศ

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

Slippage คืออะไรในตลาด Forex? รู้จักสาเหตุ วิธีป้องกัน และเทคนิคจัดการ Slippage เชิงบวก–ลบ เพื่อลดความเสี่ยง เพิ่มโอกาสทำกำไรอย่างมืออาชีพ

2025-04-19

สำรวจแนวคิดสำคัญและกลยุทธ์การซื้อขายฟิวเจอร์สสำหรับผู้เริ่มต้นที่จะช่วยให้คุณจัดการความเสี่ยงและพัฒนาทักษะการซื้อขายของคุณ

2025-04-18

Accumulation Distribution Line ติดตามแรงกดดันในการซื้อและการขายโดยการรวมราคาและปริมาณเข้าด้วยกัน ช่วยให้ผู้ซื้อขายยืนยันแนวโน้มและค้นหาจุดกลับตัว

2025-04-18