Quando se trata de construir um portfólio de investimentos diversificado e estável, as ações bancárias geralmente surgem como uma opção atraente. Oferecendo o potencial para dividendos consistentes e crescimento de capital estável, elas atraem investidores de longo prazo que buscam fluxos de renda confiáveis e uma participação na lucratividade do setor bancário.

No entanto, como qualquer investimento, as ações bancárias apresentam seu próprio conjunto de riscos: condições econômicas, mudanças nas taxas de juros e desafios regulatórios podem ter um impacto significativo em seu desempenho.

Neste artigo, vamos nos aprofundar nos vários fatores que tornam as ações bancárias um investimento atraente a longo prazo, bem como nos riscos que os investidores devem estar cientes antes de investir. Não importa se você é novo em investimentos ou quer expandir seu portfólio, entender as complexidades dessas ações ajudará você a tomar decisões informadas.

Definição de Ações Bancárias

Ações bancárias referem-se às ações de empresas do setor bancário que são listadas no mercado de ações. Essas entidades estão envolvidas principalmente em serviços financeiros, incluindo, mas não se limitando a depósitos, empréstimos, banco de investimento, serviços de cartão de crédito e gestão de ativos. Elas são frequentemente vistas como um barômetro da economia, com seu desempenho e preços de ações sendo influenciados por fatores macroeconômicos.

Eles são uma classe de investimento importante no mercado financeiro, permitindo que investidores compartilhem da lucratividade e do crescimento do setor. Alguns bancos são conhecidos por suas políticas de dividendos, distribuindo uma parte de seus lucros aos acionistas. Além disso, alguns podem implementar programas de recompra de ações para impulsionar os preços das ações.

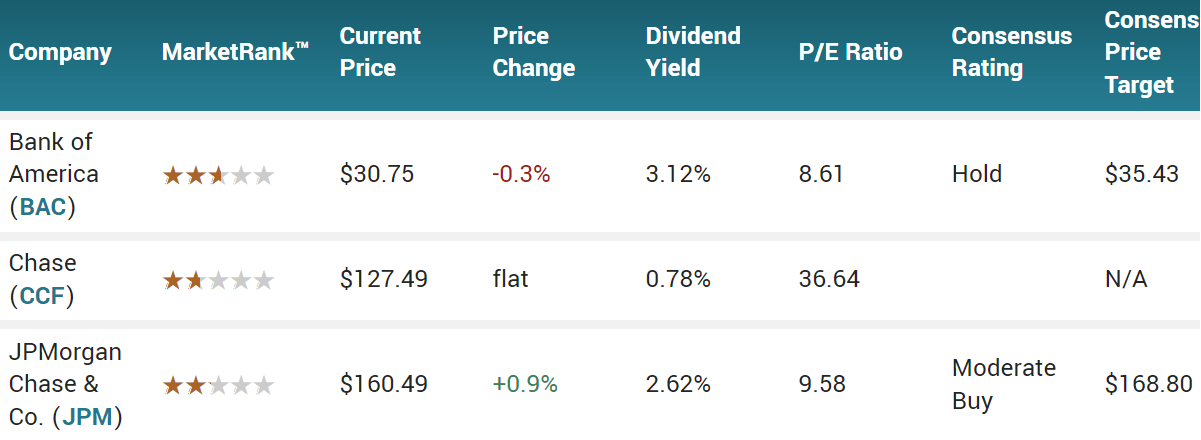

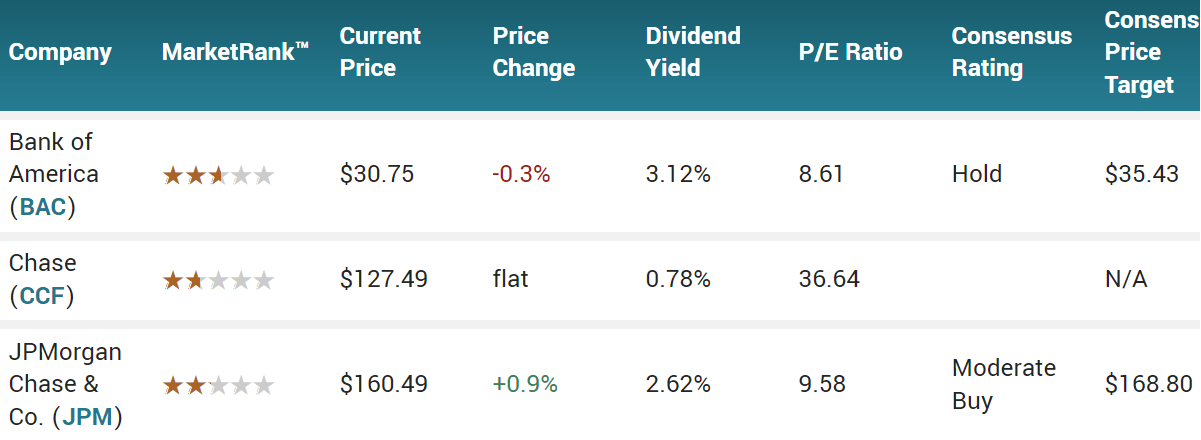

Em essência, investir em tais ações pode render lucros de duas frentes: dividendos e ganhos de capital. Para aqueles interessados em dividendos, o dividend yield é crucial, com rendimentos mais altos sendo mais desejáveis. No entanto, é importante considerar se o preço das ações também crescerá. Geralmente, as ações bancárias têm taxas de crescimento de preço mais baixas. Para um lucro maior com dividendos, é preciso considerar a qualidade do banco.

Se os investidores são a renda de dividendos de ações bancárias, é importante entender como um banco gera seus lucros. Esses lucros vêm principalmente de empréstimos a clientes, gerenciamento de depósitos, realização de investimentos e oferta de outros serviços financeiros. Para avaliar a lucratividade de um banco, três métricas principais são comumente usadas: Margem de Juros Líquida (NIM), Retorno sobre o Patrimônio Líquido (ROE) e Retorno sobre Ativos (ROA). Esses indicadores fornecem insights sobre a eficiência com que o banco está operando e gerando retornos para seus acionistas.

NIM é uma métrica de negócios essencial para bancos, representando a diferença entre a renda líquida de juros de empréstimos e investimentos e os juros pagos sobre depósitos. Um NIM mais alto é geralmente um indicador positivo da lucratividade de um banco, embora possa ser influenciado por taxas de juros de mercado, condições econômicas e gestão financeira.

O ROE mede a capacidade de um banco de criar valor para os acionistas comparando os lucros líquidos ao patrimônio líquido. Para os bancos, o ROE é frequentemente afetado pela estrutura de capital e pelo custo dos passivos. O ROA mede a eficiência de um banco no uso de seus ativos totais comparando os lucros líquidos ao total de ativos. Um ROA mais alto indica a capacidade de um banco de gerar lucros de suas operações de forma eficaz.

O ROE foca no patrimônio líquido dos acionistas, enquanto o ROA foca no total de ativos. Se o ROE for alto, mas o ROA for baixo, isso pode sugerir que o banco não está utilizando totalmente todos os seus recursos. Os bancos normalmente geram lucros por meio de empréstimos e investimentos, então sua estrutura de capital e custo de passivos podem impactar essas métricas. Os investidores devem comparar essas taxas com outros bancos do setor para avaliar o desempenho e determinar os pontos fortes ou fracos de um banco em termos de lucro e utilização de ativos.

Ações bancárias: classificações de rendimento de dividendos

| Empresa |

Rendimento de dividendos |

País |

| Grupo LT |

15,35% |

Filipinas |

| Banco Bradesco |

14,74% |

México |

| Bancolombia |

12,24% |

Colômbia |

| Banco do Brasil |

11,19% |

Brasil |

| Grupo Financeiro BNK |

10,63% |

Coréia do Sul |

| Comunidade Rural de Chongqing |

10,54% |

China |

| Banco CITIC |

10,14% |

China |

| Engenharia de Construção do Estado da China |

9,96% |

China |

| Grupo Financeiro Woori |

9,74% |

Coréia do Sul |

| Títulos Regionais Ltda. |

9,71% |

México |

| Banco Moneta Money |

9,66% |

República Checa |

| Banco ING |

9,49% |

Holanda |

| Banco da China |

9,38% |

China |

| Banco de Chile |

9,23% |

Chile |

| Banco Industrial e Comercial da China |

9,15% |

China |

| Banco China Minsheng Corp. |

9,13% |

China |

| Sistema de Comunicações |

9,08% |

China |

| Banco Everbright |

9,04% |

China |

| Banco de Crédito Agrícola |

9,01% |

França |

| Banco Agrícola da China |

8,96% |

China |

| Complexo Industrial da Coreia |

8,92% |

Coréia do Sul |

| Banco comercial |

8,70% |

República Checa |

| Grupo Financeiro DGB |

8,67% |

Coréia do Sul |

| Banco Santander |

8,04% |

Brasil |

| Banco Nordea |

7,91% |

Finlândia |

Dividendos de ações bancárias

Dividendos são uma forma de retorno sobre investimentos em ações. Ao comprar ações, é importante considerar o dividend yield do banco, que é a proporção do dividendo anual para o preço das ações. Para investidores que buscam renda estável, um dividend yield maior de ações bancárias pode ser atraente. No entanto, é crucial não focar somente em dividendos, mas também avaliar outros fatores essenciais, como os fundamentos da empresa, saúde financeira e potencial para crescimento futuro.

Depois de comprar ações de bancos e desejar receber dividendos, você precisa ter certeza de que as manterá até a data ex-dividendo e estar ciente da política de dividendos e datas importantes. As políticas de dividendos variam de acordo com a empresa, com diferentes bancos e empresas listadas publicamente definindo seus próprios critérios. O período de tempo que você precisa manter as ações para se qualificar para dividendos é normalmente descrito na política de dividendos específica do banco.

Os bancos geralmente definem uma data ex-dividendo ou uma data de registro, e somente aqueles que possuem as ações antes dessa data são elegíveis para dividendos. Portanto, é essencial comprar e manter as ações antes da data de registro. Depois de atender a esse requisito, você terá direito a receber o dividendo.

O banco então pagará o dividendo aos acionistas elegíveis dentro de um certo período após a data ex-dividendo. Alguns bancos até oferecem aos acionistas a opção de receber seus dividendos em dinheiro ou como ações adicionais, para que você possa escolher com base em suas preferências. Também é importante observar que algumas empresas podem pagar dividendos várias vezes ao longo do ano, não apenas uma vez.

Após a data ex-dividendo, há uma data de pagamento quando o dividendo será pago diretamente aos acionistas qualificados. Todo o processo — incluindo a data ex-dividendo, data de registro e data de pagamento — é conhecido como ciclo de dividendos. Essas datas são normalmente fornecidas em relatórios financeiros, documentos de política de dividendos ou anúncios oficiais, por isso é importante se manter informado e tomar as medidas necessárias em tempo hábil.

Após o pagamento do dividendo, o preço das ações do banco pode se ajustar, pois os investidores geralmente vendem suas ações depois de receberem o dividendo, ou porque as expectativas do mercado sobre o desempenho futuro da empresa mudam. Nesses casos, é importante que os investidores considerem cuidadosamente essas mudanças de preço e avaliem suas metas e estratégias de investimento para melhor se alinharem com seus objetivos de longo prazo.

Os dividendos também vêm com considerações fiscais. Por exemplo, se as ações forem mantidas por menos de um ano, um imposto de renda de 10% se aplica; se mantidas por menos de um mês, a taxa de imposto aumenta para 20%. Além disso, após o pagamento de dividendos, o banco pode anunciar planos futuros, como mais dividendos ou recompras de ações. Essas informações são essenciais para que os investidores tomem decisões informadas, levando em consideração suas metas de investimento, tolerância ao risco e as condições de mercado prevalecentes.

Queda de preço das ações bancárias

A queda nos preços das ações bancárias pode ser influenciada por uma série de fatores, desde problemas internos da empresa até condições econômicas e de mercado mais amplas. A lucratividade de um banco depende em grande parte da receita líquida de juros — a diferença entre os juros ganhos em empréstimos e os juros pagos em depósitos. Quando as taxas de juros caem, os bancos podem ter dificuldade para manter uma receita líquida de juros forte, o que pode levar a uma redução nos preços de suas ações.

O setor bancário geralmente está intimamente ligado aos ciclos econômicos. Durante períodos de desaceleração econômica ou recessão, o risco de inadimplência de empréstimos tende a aumentar, e tanto empresas quanto consumidores podem reduzir sua demanda por crédito. Isso pode afetar negativamente a lucratividade do banco. Se um banco detém um grande volume de empréstimos inadimplentes ou enfrenta um risco maior de inadimplência durante uma crise, os investidores podem ficar preocupados com a qualidade dos ativos do banco, fazendo com que o preço de suas ações caia.

Com o rápido crescimento da tecnologia e a ascensão do banco digital, os bancos tradicionais estão enfrentando uma concorrência cada vez maior de empresas de FinTech. Esses novos participantes no setor de serviços financeiros podem ameaçar os modelos de lucro estabelecidos dos bancos tradicionais. Além disso, o setor bancário é fortemente regulamentado, e quaisquer mudanças na política governamental ou medidas regulatórias podem afetar significativamente as operações de um banco, levando a preocupações dos investidores.

Indicadores macroeconômicos como taxas de emprego, inflação e crescimento do PIB também impactam o desempenho das ações bancárias. Mudanças no sentimento geral do mercado podem influenciar ainda mais os preços das ações bancárias. Se os investidores estiverem pessimistas sobre a perspectiva econômica ou o futuro dos mercados financeiros, eles podem recuar em investir em ações bancárias. Como tal, os investidores devem considerar cuidadosamente esses fatores ao tomar decisões de investimento, garantindo uma avaliação completa de riscos e oportunidades.

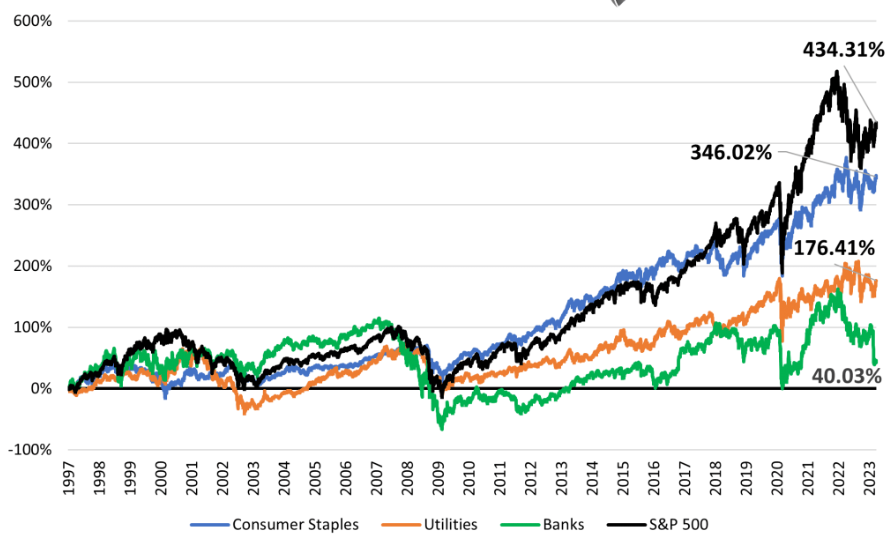

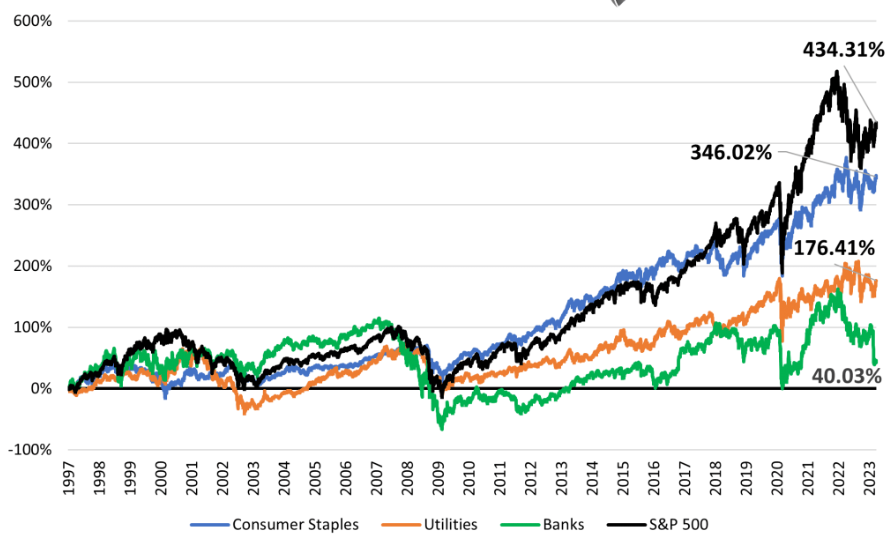

Potencial das ações bancárias para investimento de longo prazo

Ao avaliar se ações bancárias são uma boa opção para investimento de longo prazo, vários fatores-chave devem ser levados em consideração. O desempenho do setor bancário está intimamente ligado ao crescimento econômico geral, o que significa que se os investidores estiverem confiantes sobre o futuro da economia, eles podem decidir reter tais ações para retornos sustentados. Algumas dessas ações fornecem dividendos consistentes e confiáveis, o que as torna especialmente atraentes para investidores que buscam tanto valorização de capital quanto renda regular.

Muitos bancos mantêm uma política de dividendos confiável, fornecendo aos investidores um retorno de caixa estável. Esses dividendos podem ajudar a fornecer fluxo de caixa consistente, especialmente em tempos de volatilidade do mercado. Se um investidor identificar um banco com saúde financeira sólida, lucratividade estável e práticas robustas de gerenciamento de risco, ele pode ser uma opção atraente para investimento de longo prazo.

No entanto, é importante lembrar que o setor bancário não está isento de riscos. As flutuações nas taxas de juros podem impactar significativamente a lucratividade dos bancos. Um aumento nas taxas de juros pode impulsionar os lucros de empréstimos e investimentos, mas uma queda pode pressionar os lucros de um banco. Além disso, o setor bancário está sujeito a uma regulamentação extensa, o que significa que quaisquer mudanças no cenário regulatório podem ter um efeito profundo nas operações bancárias. Os investidores devem ficar de olho nessas mudanças regulatórias ao considerar investimentos neste setor.

O setor bancário também é vulnerável a condições macroeconômicas e volatilidade do mercado. Se um investidor espera incerteza e instabilidade no mercado, ele deve abordar investimentos em ações bancárias com cautela.

Para aqueles interessados em investir em ações bancárias, entender os fundamentos dos bancos específicos e seus modelos de negócios é essencial. Estratégias eficazes de gerenciamento de risco também são cruciais. Diversificar seu portfólio em vários setores e classes de ativos ajudará a mitigar os riscos gerais de investimento. Revisar regularmente seu portfólio e ajustá-lo com base nas condições de mercado e circunstâncias pessoais também é importante.

Em resumo, embora ações bancárias possam certamente fazer parte de uma estratégia de investimento de longo prazo, os investidores devem estar cientes dos riscos envolvidos. Uma compreensão clara da dinâmica do setor, combinada com uma avaliação cuidadosa de metas financeiras pessoais e tolerância a riscos, é a chave para tomar decisões de investimento informadas e bem-sucedidas.

Ações bancárias: qualidade superior na Índia

| Empresa |

CMP (INR) |

Capitalização de Mercado (INR) |

| SBI (Banco Estatal da Índia) |

574,05 |

512.317.000.000 |

| Banco IDFC |

916,75 |

638.593.000.000 |

| Banco HDFC |

1.520,70 |

846.548.000.000 |

| Banco de Baroda |

141,6 |

73.226.000.000 |

| Banco Industrial da Índia (IBI) |

1.264,10 |

97.996.000.000 |

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.