要約

要約

金 vs S&P 500: 経済指標、専門家の洞察、市場状況に基づいて、2025 年にどの投資が優れたパフォーマンスを発揮するかを調べます。

2025年に向けて、投資家は金などの伝統的な安全資産とS&P 500などの株式ベンチマークのパフォーマンスを綿密に検証しています。どちらも経済指標、地政学的緊張、市場心理の影響を受けて大きな変動を経験しています。

しかし、金とS&P 500では、どちらの資産が2025年に優れたパフォーマンスを示し、今後も優れたリターンをもたらす可能性があるのでしょうか?

この包括的な分析では、最新のデータを詳しく調べて、今年およびそれ以降にどの資産クラスがより良い投資見通しを提供できるかを評価します。

金は2025年に顕著な回復力と成長を示しました。2025年4月30日現在、金価格は経済の不確実性とインフレ圧力に対する投資家の懸念を反映して、1オンスあたり約3,307ドルまで急騰しました。

ゴールドマン・サックスは、中央銀行や安全資産を求める投資家からの需要増加を理由に、年末予想を1オンス当たり3700ドルに引き上げた。

主な推進要因:

インフレヘッジ: インフレが続くと、投資家は購買力を維持する資産を求めるようになり、金が伝統的な選択肢となります。

地政学的緊張: 進行中の世界的紛争と貿易紛争により市場のボラティリティが高まり、リスクを嫌う投資家にとって金は魅力的な選択肢となっています。

中央銀行による金購入:特に新興市場の中央銀行は金準備を増やし、価格維持に貢献しています。

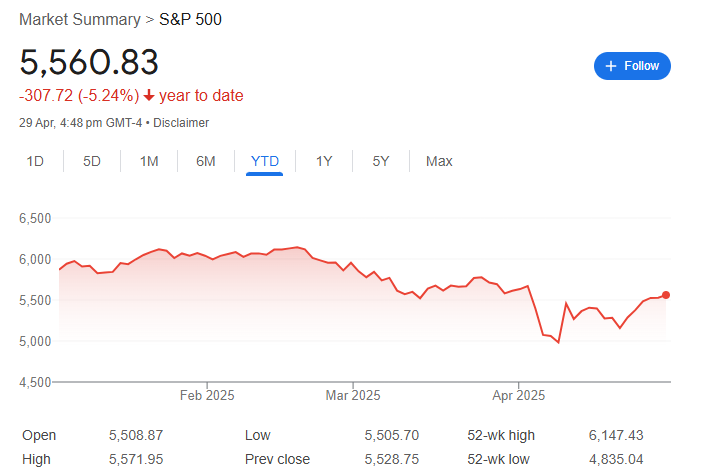

S&P 500 は 2025 年に困難に直面しており、4 月 29 日時点で年初来で約 5.5% の下落を記録しています。

HSBCは、米国経済の成長鈍化と継続中の関税政策による企業収益への圧力を理由に、S&P500の年末目標を6,700から5,600に引き下げた。

主な課題:

経済減速:経済成長の減速に対する懸念が投資家の信頼に影響を及ぼしています。

インフレ圧力: 持続的なインフレは企業の利益率と消費者支出に影響を及ぼしています。

政策の不確実性: 貿易政策および規制の枠組みの変更により、市場にさらなる不確実性が生じています。

1. 過去の実績

金: 歴史的に、金は、特に経済的に不安定な時期に、価値の保存手段として機能してきました。

S&P 500 : 長期的には、S&P 500 は企業収益の成長と経済拡大に牽引され、大きな利益を上げています。

2. ボラティリティとリスク

金:一般的に株式よりもボラティリティが低く、市場の低迷時にも安定性を提供します。

S&P 500 : 経済サイクル、金利、企業業績の影響を受け、変動性が高くなります。

3. 収入の創出

金: 収益は生まれません。収益は価格上昇に基づきます。

S&P 500 : 配当収入を提供し、投資家の総収益に貢献します。

4. インフレ対策

金: 伝統的にインフレに対するヘッジとしてみなされ、実質価値を維持します。

S&P 500 : 企業はコスト上昇分を消費者に転嫁し、インフレ期でも利益を維持できる可能性がある。

金:

ゴールドマン・サックスは、金価格が2025年末までに1オンスあたり3,700ドルに達する可能性があると予測している。

億万長者の投資家ジョン・ポールソン氏は、中央銀行の需要と地政学的リスクを理由に、金価格が2028年までに5,000ドルに近づくと予想している。

S&P 500 :

ゴールドマン・サックスは、配当金を含む総収益率が10%と仮定すると、S&P 500は2025年末までに6,500まで上昇すると予測している。

しかし、他のアナリストは慎重な姿勢を示しており、上昇余地は限られており、ボラティリティが高まると予測する人もいる。

投資に関する考慮事項

金:

長所:

金はインフレや通貨の下落に対するヘッジとして機能します。

需要は中央銀行と地政学的な不確実性によって左右されます。

短所:

配当のような収入は生まれません。

価格は変動しやすく、市場の感情に左右されることがあります。

S&P 500:

長所:

幅広い米国企業への投資機会を提供します。

歴史的に長期的な成長と配当収入をサポートします。

短所:

市場の変動や経済サイクルの影響を受けます。

特定のセクターでは評価額が引き上げられる可能性があります。

2025年に入ってからは、中央銀行の需要、地政学的緊張、そしてインフレ懸念を背景に、金はS&P 500をアウトパフォームしています。S&P 500は長期的な成長の可能性を秘めていますが、足元の経済の不確実性と市場のボラティリティは課題となっています。

投資家は、これらの資産クラスを選択する前に、自身の財務目標、リスク許容度、そして投資期間を評価する必要があります。分散投資は、現在の複雑な金融環境を乗り越える上で、最もバランスの取れた道筋となる可能性があります。

免責事項:本資料は一般的な情報提供のみを目的としており、金融、投資、その他の助言として依拠すべきものではありません(また、そのように解釈されるべきではありません)。本資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していると推奨するものではありません。

弱気なダイバージェンスがどのように機能するか、それがなぜ勢いの弱まりの兆候となるのか、そしてトレーダーがそれをどのように市場の下落を予測するために活用するのかを学びます。

2025-04-30

2025 年 4 月のスクラップ銅価格の最新情報を入手してください。現在のレート、市場動向、売り手、買い手、リサイクル業者にとっての変化の要因を確認してください。

2025-04-30

Aroonインジケーターと移動平均線はトレンドを追跡しますが、あなたの取引戦略にはどちらがより効果的でしょうか?それぞれの用途と戦略について学びましょう。

2025-04-30