สรุป

สรุป

ทองคำเทียบกับ S&P 500: ค้นหาว่าการลงทุนใดอาจให้ผลตอบแทนเหนือกว่าในปี 2568 โดยอิงจากตัวชี้วัดทางเศรษฐกิจ ข้อมูลเชิงลึกจากผู้เชี่ยวชาญ และสภาวะตลาด

ในขณะที่เรากำลังก้าวเข้าสู่ปี 2025 นักลงทุนจะพิจารณาผลงานของสินทรัพย์ปลอดภัยแบบดั้งเดิม เช่น ทองคำ เมื่อเทียบกับดัชนีหุ้น เช่น S&P 500 อย่างใกล้ชิด ทั้งสองดัชนีต่างก็ประสบกับความเคลื่อนไหวที่สำคัญซึ่งได้รับอิทธิพลจากตัวชี้วัดทางเศรษฐกิจ ความตึงเครียดทางภูมิรัฐศาสตร์ และความรู้สึกของตลาด

อย่างไรก็ตาม ทองคำเทียบกับ S&P 500: สินทรัพย์ใดมีผลงานดีกว่าในปี 2568 และอาจให้ผลตอบแทนที่เหนือกว่าในอนาคต?

การวิเคราะห์ที่ครอบคลุมนี้จะเจาะลึกข้อมูลล่าสุดเพื่อประเมินว่าประเภทสินทรัพย์ใดที่อาจเสนอโอกาสการลงทุนที่ดีกว่าในปีนี้และปีต่อๆ ไป

ราคาทองคำได้แสดงให้เห็นถึงความยืดหยุ่นและการเติบโตอย่างน่าทึ่งในปี 2568 ณ วันที่ 30 เมษายน 2568 ราคาทองคำพุ่งสูงถึงประมาณ 3,307 ดอลลาร์ต่อออนซ์ สะท้อนถึงความกังวลของนักลงทุนเกี่ยวกับความไม่แน่นอนทางเศรษฐกิจและแรงกดดันด้านเงินเฟ้อ

Goldman Sachs ปรับเพิ่มคาดการณ์ราคาสิ้นปีเป็น 3,700 ดอลลาร์ต่อออนซ์ เนื่องมาจากความต้องการที่เพิ่มขึ้นจากธนาคารกลางและนักลงทุนที่มองหาสินทรัพย์ปลอดภัย

ปัจจัยสำคัญ :

การป้องกันความเสี่ยงจากเงินเฟ้อ : เงินเฟ้อที่ต่อเนื่องส่งผลให้ผู้ลงทุนมองหาสินทรัพย์ที่ช่วยรักษาอำนาจซื้อ โดยทองคำถือเป็นตัวเลือกแบบดั้งเดิม

ความตึงเครียดทางภูมิรัฐศาสตร์ : ความขัดแย้งระดับโลกที่ยังคงดำเนินอยู่และข้อพิพาททางการค้าส่งผลให้ความผันผวนของตลาดเพิ่มสูงขึ้น ทำให้ทองคำเป็นตัวเลือกที่น่าสนใจสำหรับนักลงทุนที่ไม่ชอบเสี่ยง

การซื้อของธนาคารกลาง : ธนาคารกลางโดยเฉพาะในตลาดเกิดใหม่ได้เพิ่มปริมาณสำรองทองคำ ส่งผลให้ราคาได้รับการสนับสนุน

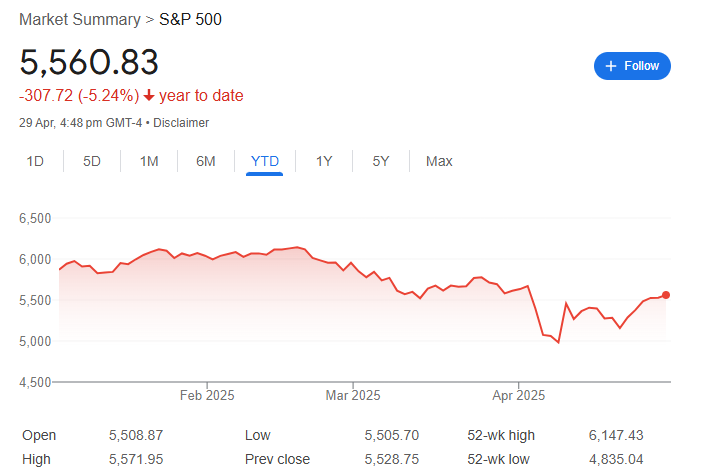

ดัชนี S&P 500 เผชิญกับความท้าทายในปี 2568 โดยดัชนีลดลงประมาณ 5.5% นับตั้งแต่ต้นปี ณ วันที่ 29 เมษายน

HSBC ได้แก้ไขเป้าหมายสิ้นปีสำหรับดัชนี S&P 500 ลงจาก 6,700 เหลือ 5,600 โดยอ้างถึงการเติบโตทางเศรษฐกิจของสหรัฐฯ ที่ชะลอตัวลง และแรงกดดันต่อรายได้ขององค์กรจากนโยบายภาษีศุลกากรที่ยังคงดำเนินอยู่

ความท้าทายที่สำคัญ :

ภาวะเศรษฐกิจชะลอตัว : ความกังวลเกี่ยวกับการเติบโตทางเศรษฐกิจที่ชะลอตัวส่งผลกระทบต่อความเชื่อมั่นของนักลงทุน

แรงกดดันด้านเงินเฟ้อ : เงินเฟ้อที่ต่อเนื่องส่งผลกระทบต่ออัตรากำไรขององค์กรและการใช้จ่ายของผู้บริโภค

ความไม่แน่นอนของนโยบาย : การเปลี่ยนแปลงในนโยบายการค้าและกรอบการกำกับดูแลได้นำมาซึ่งความไม่แน่นอนของตลาดเพิ่มเติม

1. ผลงานในอดีต

ทองคำ : ในอดีต ทองคำทำหน้าที่เป็นแหล่งเก็บมูลค่า โดยเฉพาะในช่วงที่มีความไม่แน่นอนทางเศรษฐกิจ

S&P 500 : ในระยะยาว S&P 500 มอบผลตอบแทนที่สำคัญ โดยขับเคลื่อนโดยการเติบโตของกำไรขององค์กรและการขยายตัวทางเศรษฐกิจ

2. ความผันผวนและความเสี่ยง

ทองคำ : โดยทั่วไปมีความผันผวนน้อยกว่าหุ้น จึงมีเสถียรภาพระหว่างช่วงที่ตลาดตกต่ำ

S&P 500 : มีความผันผวนสูง โดยได้รับอิทธิพลจากภาวะเศรษฐกิจ อัตราดอกเบี้ย และผลการดำเนินงานขององค์กร

3. การสร้างรายได้

ทองคำ : ไม่ก่อให้เกิดรายได้ ผลตอบแทนขึ้นอยู่กับการปรับราคา

S&P 500 : สร้างรายได้จากเงินปันผล ส่งผลให้นักลงทุนได้รับผลตอบแทนรวม

4. การป้องกันเงินเฟ้อ

ทองคำ : โดยทั่วไปถือว่าเป็นการป้องกันความเสี่ยงจากภาวะเงินเฟ้อ และรักษามูลค่าที่แท้จริง

S&P 500 : บริษัทต่างๆ อาจผลักภาระต้นทุนที่สูงขึ้นไปให้ผู้บริโภค ซึ่งทำให้สามารถรักษารายได้ไว้ได้ในช่วงที่มีเงินเฟ้อ

ทอง :

โกลด์แมนแซคส์คาดการณ์ว่าราคาทองคำอาจพุ่งไปถึง 3,700 ดอลลาร์ต่อออนซ์ภายในสิ้นปี 2568

นักลงทุนมหาเศรษฐีจอห์น พอลสัน คาดการณ์ว่าราคาทองคำจะเข้าใกล้ 5,000 ดอลลาร์ภายในปี 2028 โดยอ้างถึงความต้องการของธนาคารกลางและความเสี่ยงทางภูมิรัฐศาสตร์

เอสแอนด์พี 500 :

Goldman Sachs คาดการณ์ว่าดัชนี S&P 500 จะเพิ่มขึ้นถึง 6,500 จุดภายในสิ้นปี 2568 โดยคาดการณ์ผลตอบแทนรวม 10% รวมถึงเงินปันผล

อย่างไรก็ตาม นักวิเคราะห์รายอื่นแสดงความระมัดระวัง โดยบางคนคาดการณ์ว่าศักยภาพขาขึ้นจะมีจำกัด และความผันผวนจะเพิ่มขึ้น

ข้อควรพิจารณาในการลงทุน

ทอง:

ข้อดี:

ทองคำทำหน้าที่ป้องกันความเสี่ยงจากภาวะเงินเฟ้อและการลดค่าเงิน

ความต้องการถูกขับเคลื่อนโดยธนาคารกลางและความไม่แน่นอนทางภูมิรัฐศาสตร์

ข้อเสีย:

มันไม่ได้สร้างรายได้เหมือนเงินปันผล

ราคาอาจผันผวนและได้รับอิทธิพลจากอารมณ์ของตลาด

เอสแอนด์พี 500:

ข้อดี:

เปิดโอกาสให้กับบริษัทต่างๆ ของสหรัฐอเมริกาจำนวนมาก

รองรับการเติบโตในระยะยาวและรายได้จากเงินปันผลตามประวัติศาสตร์

ข้อเสีย:

ขึ้นอยู่กับความผันผวนของตลาดและวัฏจักรเศรษฐกิจ

การประเมินมูลค่าอาจมีการขยายออกไปในบางภาคส่วน

จนถึงขณะนี้ในปี 2025 ทองคำมีผลงานดีกว่าดัชนี S&P 500 โดยได้รับแรงหนุนจากความต้องการของธนาคารกลาง ความตึงเครียดทางภูมิรัฐศาสตร์ และความกังวลเรื่องเงินเฟ้อ แม้ว่าดัชนี S&P 500 จะมีศักยภาพในการเติบโตในระยะยาว แต่ความไม่แน่นอนทางเศรษฐกิจและความผันผวนของตลาดในปัจจุบันก็ยังคงเป็นความท้าทาย

นักลงทุนควรประเมินเป้าหมายทางการเงิน ความเสี่ยงที่ยอมรับได้ และขอบเขตการลงทุนก่อนตัดสินใจเลือกประเภทสินทรัพย์เหล่านี้ แนวทางที่หลากหลายอาจเป็นแนวทางที่สมดุลที่สุดในการก้าวไปข้างหน้าท่ามกลางความซับซ้อนของภูมิทัศน์ทางการเงินในปัจจุบัน

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

ค้นพบวิธีการทำงานของการแยกทางแบบขาลง เหตุใดจึงส่งสัญญาณว่าโมเมนตัมกำลังอ่อนตัวลง และผู้ซื้อขายใช้มันเพื่อคาดการณ์ภาวะขาลงของตลาดได้อย่างไร

2025-04-30

รับข้อมูลล่าสุดเกี่ยวกับราคาเศษทองแดงประจำเดือนเมษายน พ.ศ. 2568 ดูอัตราปัจจุบัน แนวโน้มตลาด และสิ่งที่ขับเคลื่อนการเปลี่ยนแปลงสำหรับผู้ขาย ผู้ซื้อ และผู้รีไซเคิล

2025-04-30

ตัวบ่งชี้ Aroon และค่าเฉลี่ยเคลื่อนที่ติดตามแนวโน้ม แต่ตัวใดมีประสิทธิภาพมากกว่าสำหรับกลยุทธ์การซื้อขายของคุณ เรียนรู้เกี่ยวกับการใช้งานและกลยุทธ์ของตัวเหล่านี้

2025-04-30