El swing trading se ha vuelto cada vez más popular entre los traders que buscan sacar provecho de los movimientos de precios a corto y mediano plazo en los mercados financieros. A diferencia del day trading, en el que las posiciones se cierran en un solo día, el swing trading implica mantener posiciones durante varios días o incluso semanas, lo que permite a los traders beneficiarse de oscilaciones de precios más amplias. Esta estrategia brinda la oportunidad de obtener ganancias más sustanciales sin el entorno de alta presión asociado con el day trading. En este artículo, exploraremos qué es el swing trading, cómo funciona y las estrategias esenciales para lograr un éxito constante en este estilo de trading.

Entendiendo el Swing Trading

El swing trading es un enfoque comercial que tiene como objetivo capturar las fluctuaciones de precios, también conocidas como "swings", en varios activos financieros, como acciones, materias primas o pares de divisas. Los operadores mantienen posiciones durante períodos de corto a mediano plazo, que suelen oscilar entre unos pocos días y varias semanas, en un intento de beneficiarse de las tendencias al alza o a la baja. Este enfoque contrasta tanto con el day trading, en el que todas las posiciones se cierran en el mismo día, como con la inversión a largo plazo, en la que las posiciones pueden mantenerse durante meses o incluso años. Los operadores de swing trading suelen centrarse en el análisis técnico para identificar los puntos de entrada y salida adecuados en una operación.

Los operadores de swing analizan los movimientos de precios a través de gráficos e indicadores técnicos como la media móvil (MA), el índice de fuerza relativa (RSI) y los niveles de retroceso de Fibonacci. Al identificar patrones y tendencias, buscan ingresar a las operaciones al comienzo de una tendencia y salir antes de que la tendencia se revierta. Esto les permite capturar la parte media del movimiento de precios, maximizando las ganancias potenciales.

¿Por qué es popular el swing trading?

El swing trading resulta atractivo para muchos traders porque logra un equilibrio perfecto entre la naturaleza de alta velocidad del day trading y la paciencia necesaria para la inversión a largo plazo. Su flexibilidad lo hace ideal para aquellos que no pueden concentrarse todo el día en observar los mercados, pero aún así quieren aprovechar las tendencias a corto plazo. Al mantener posiciones durante varios días o semanas, los traders de swing trading pueden aprovechar los movimientos de precios más grandes sin el estrés y la presión de las operaciones constantes y de ritmo rápido. Con más tiempo para analizar las tendencias del mercado y tomar mejores decisiones.

Otra razón de su popularidad es el potencial de obtener mayores retornos. Los operadores de swing trading pueden aprovechar los movimientos del mercado que pueden tardar días o semanas en desarrollarse, lo que les permite aprovechar una tendencia durante un período más prolongado y obtener mayores recompensas. Además, el swing trading ofrece estrategias de gestión de riesgos más refinadas en comparación con los plazos más cortos del day trading. Con períodos más largos para establecer órdenes de stop loss y puntos de toma de ganancias, los operadores de swing trading tienen más control sobre su exposición al riesgo.

Estrategias clave para el swing trading

Para tener éxito en el swing trading, los traders deben implementar estrategias bien investigadas y probadas. Tres estrategias que suelen utilizar los swing traders son el seguimiento de tendencias, el trading de ruptura y el retroceso de Fibonacci.

La estrategia de seguimiento de tendencias es una de las técnicas más utilizadas en el swing trading. Los operadores analizan la dirección general del mercado y buscan abrir posiciones que se alineen con la tendencia predominante, ya sea ascendente (alcista) o descendente (bajista). Al utilizar promedios móviles, líneas de tendencia y patrones gráficos, los operadores pueden confirmar la fuerza de la tendencia y programar su entrada en consecuencia. Por ejemplo, si una acción está en una tendencia alcista, un operador puede comprar el activo y mantenerlo hasta que el precio se acerque a un nivel de resistencia.

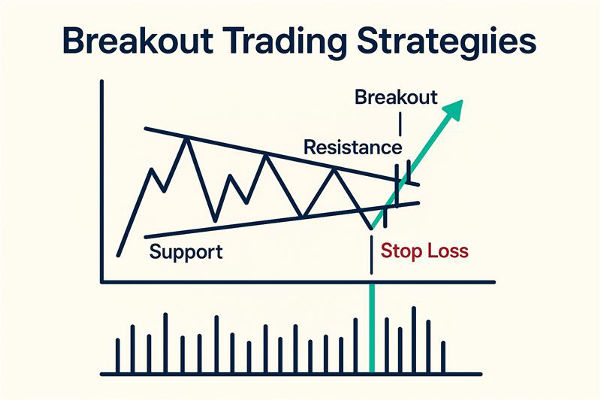

La estrategia de ruptura implica identificar niveles críticos de soporte o resistencia en el mercado y esperar a que el precio rompa estas barreras. Una ruptura suele indicar el inicio de una nueva tendencia, lo que proporciona un punto de entrada ideal. Para confirmar la ruptura, los operadores suelen buscar un mayor volumen de operaciones u otros indicadores técnicos que respalden el movimiento. Por ejemplo, si una acción supera un nivel de resistencia mantenido durante mucho tiempo, los operadores de swing probablemente comprarán, esperando un mayor movimiento alcista.

Otra técnica popular es la estrategia de retroceso de Fibonacci, en la que los operadores utilizan los niveles de Fibonacci para predecir áreas de soporte o resistencia potenciales. Estos niveles suponen que los precios a menudo retroceden una parte predecible de un movimiento antes de continuar en la dirección original. Por ejemplo, después de un movimiento ascendente significativo, un operador puede esperar a que el precio retroceda hasta el nivel de retroceso de Fibonacci del 38,2 % antes de abrir una nueva posición larga.

Gestión del riesgo en el swing trading

La gestión de riesgos es fundamental para los operadores de swing trading, ya que mantener posiciones durante la noche o durante varios días los expone a una posible volatilidad del mercado. Uno de los aspectos más importantes de la gestión de riesgos en el swing trading es establecer órdenes de stop loss claras. Antes de iniciar una operación, los operadores deben decidir cuánto están dispuestos a perder en una posición determinada y establecer sus órdenes de stop loss en consecuencia. Esto garantiza que, incluso si la operación se mueve en su contra, sus pérdidas sean limitadas.

Además de utilizar stop loss, la diversificación de la cartera desempeña un papel importante a la hora de minimizar el riesgo. En lugar de concentrar todo su capital en una única operación, los operadores de swing suelen distribuir sus inversiones entre varios activos. Esto reduce el impacto de una única operación en el rendimiento general de su cartera. Los operadores también deben estar al tanto de los acontecimientos y noticias que afectan al mercado y que podrían provocar cambios inesperados en los precios. Al seguir de cerca las publicaciones económicas, los resultados corporativos y los acontecimientos geopolíticos, los operadores evitan que los tomen por sorpresa las grandes oscilaciones de los precios.

Pros y contras del swing trading

El swing trading ofrece varias ventajas que atraen a traders de todos los niveles de experiencia. Una ventaja clave es la eficiencia en el tiempo. Dado que las posiciones se mantienen durante días o semanas, los traders no necesitan monitorear los mercados constantemente, como suelen hacer los day traders. Esto hace que el swing trading sea una opción más accesible para quienes tienen otros compromisos, como un trabajo de tiempo completo. Además, los swing traders pueden capturar movimientos de precios más grandes en comparación con los day traders, que a menudo se benefician de pequeños cambios intradía.

Sin embargo, el swing trading no está exento de riesgos. Una desventaja importante es el riesgo nocturno, ya que mantener posiciones durante varios días expone a los operadores a posibles brechas de precios causadas por noticias o eventos fuera de horario. Por ejemplo, un informe de ganancias desfavorable o un desarrollo geopolítico podría afectar drásticamente el precio cuando los mercados vuelvan a abrir. Otro desafío es que el swing trading requiere disciplina y paciencia. Los operadores deben ceñirse a su estrategia y evitar tomar decisiones emocionales basadas en fluctuaciones del mercado a corto plazo.

Conclusión

El swing trading ofrece una vía intermedia rentable entre el day trading y la inversión a largo plazo. Al centrarse en captar las tendencias del mercado a corto y medio plazo, los operadores de swing trading pueden lograr beneficios constantes y evitar el estrés del day trading. El éxito en el swing trading depende del dominio del análisis técnico, la aplicación de estrategias sólidas y la gestión eficaz del riesgo. Para los operadores que buscan sacar provecho de las oscilaciones del mercado sin tener que controlar constantemente sus posiciones, el swing trading ofrece un enfoque flexible y potencialmente gratificante.

Descargo de responsabilidad: Este material es solo para fines de información general y no pretende ser (y no debe considerarse) asesoramiento financiero, de inversión o de otro tipo en el que se deba confiar. Ninguna opinión expresada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, un valor, una transacción o una estrategia de inversión en particular sea adecuada para una persona específica.