Aunque las acciones tecnológicas son sin duda una opción popular en el mercado actual, la energía sigue siendo un elemento clave en los cimientos de la economía en la era industrial actual. Como tales, las acciones petroleras siguen siendo relevantes como valores que merece la pena mantener a largo plazo. Mientras que las petroleras de Arabia Saudí han encabezado las listas de capitalización del mercado mundial, el gigante petrolero estadounidense es Exxon Mobil Corp. Echemos ahora un vistazo a Exxon Mobil Corporation y a su potencial de crecimiento a largo plazo.

Exxon Mobil Corporation de un vistazo

Es una de las mayores empresas de petróleo y gas del mundo que cotiza en bolsa y tiene su sede en Spring, un suburbio de Houston, Texas. Como líder del sector, las operaciones de ExxonMobil abarcan todo el espectro de la exploración, extracción y producción de petróleo y gas, así como el refinado y la comercialización.

La empresa se fundó en 1999 mediante la fusión de Exxon y Mobil Corporation. Ambas empresas tienen una larga historia, que se remonta a finales del siglo XIX como Standard Oil. Tras la fusión, ExxonMobil creció rápidamente hasta convertirse en una de las mayores compañías de petróleo y gas del mundo, con operaciones que abarcan la exploración, producción, refinado y comercialización de petróleo.

Los negocios de ExxonMobil se organizan en tres segmentos principales: upstream, midstream y downstream. El negocio upstream abarca la exploración, desarrollo y producción de petróleo y gas natural; el negocio midstream implica el transporte y almacenamiento de petróleo y gas natural; y el negocio downstream incluye el refinado, los productos químicos y la venta de productos refinados. Gracias a esta estructura empresarial diversificada, la empresa es capaz de mantener una ganancia estable en diferentes entornos de mercado.

Las principales actividades de la División Upstream incluyen la búsqueda de nuevos recursos de petróleo y gas y el desarrollo de los recursos existentes, así como trabajar para ampliar las reservas energéticas y la capacidad de producción de la empresa. La empresa cuenta con importantes activos y amplias operaciones de exploración y producción en todo el mundo, especialmente en las cuencas petrolíferas de esquisto del Pérmico, en Texas y Nuevo México. Estos activos estratégicos le permiten seguir siendo competitiva en el mercado energético mundial y garantizar la disponibilidad de recursos a largo plazo.

ExxonMobil posee y explota una extensa red de oleoductos e instalaciones de almacenamiento, activos que no sólo garantizan el transporte eficaz de la energía, sino que también mantienen la estabilidad de la cadena de suministro. A través de estas instalaciones, la división Midstream es capaz de gestionar eficazmente el flujo de energía, reducir los costes de transporte y mejorar la eficiencia operativa general.

El segmento downstream opera múltiples refinerías y plantas químicas en todo el mundo que producen y comercializan gasolina, gasóleo, lubricantes y productos químicos. Estas instalaciones ayudan a la empresa a satisfacer la demanda mundial de energía y productos químicos y, como resultado, tienen una presencia significativa en el mercado energético mundial. Y una de sus divisiones químicas no sólo proporciona una fuente estable de ingresos, sino que también atiende diversas necesidades industriales a través de productos petroquímicos de alta calidad.

ExxonMobil también lidera la industria en innovación tecnológica. La empresa realiza grandes inversiones en la mejora de la eficiencia energética, el desarrollo de nuevas tecnologías de refinado y el avance de nuevas fuentes de energía. Por ejemplo, la investigación y la aplicación de la tecnología de captura y almacenamiento de carbono (CAC) demuestran el compromiso de la empresa con la reducción de las emisiones de carbono y la protección del medio ambiente.

Además, la empresa ha conseguido importantes logros en la investigación y el desarrollo de nuevas tecnologías de refinado y producción, no sólo introduciendo tecnologías innovadoras en los procesos tradicionales de refinado y producción de energía, sino también explorando activamente soluciones sostenibles. Estos esfuerzos en I+D han dado como resultado una serie de premios a la innovación tecnológica y la protección medioambiental, que no sólo han reconocido los esfuerzos de la empresa por mejorar la eficiencia energética y reducir el impacto medioambiental, sino que también han reforzado su posición como pionera tecnológica en el sector energético mundial.

ExxonMobil también se ha comprometido a promover el desarrollo sostenible y a reducir el impacto medioambiental de sus operaciones de diversas maneras. La empresa invierte en proyectos de energías renovables, como la eólica y la solar, y está comprometida con la mejora de la eficiencia energética y la reducción de las emisiones de gases de efecto invernadero. Además, la empresa participa activamente en programas de desarrollo comunitario y apoya actividades filantrópicas en los ámbitos de la educación, la salud y la protección del medio ambiente.

En cuanto a la clasificación por capitalización bursátil, la empresa, un gigante de la industria del petróleo y el gas, se encuentra firmemente posicionada entre las 500 empresas más importantes del mundo gracias a su solidez financiera, su extensa red de negocios y su continua innovación. Esta clasificación no sólo refleja la posición de liderazgo de la empresa en el mercado, sino que también demuestra su importante influencia en la industria energética mundial.

En términos de rentabilidad, ExxonMobil ha batido varios récords históricos, en particular estableciendo nuevos máximos históricos de ganancias en ejercicios completos en 2008 y 2022, respectivamente. Estas hazañas demuestran la excelencia de la empresa en la gestión financiera y la estrategia de mercado y señalan su inigualable rentabilidad en los mercados energéticos mundiales. Estos logros reflejan no sólo los sólidos resultados empresariales de la empresa en la industria del petróleo y el gas, sino también su eficaz ejecución en materia de control de costes e inversiones estratégicas.

Como líder del mercado mundial de la energía, la sólida posición de la empresa en el sector del petróleo y el gas y su diversificada disposición empresarial le proporcionan una gran resistencia a la volatilidad del mercado. Su flujo de caja estable, su continua innovación tecnológica y su compromiso con el desarrollo sostenible hacen de sus acciones una opción de calidad para inversiones a largo plazo.

En resumen, ExxonMobil Corporation es líder en la industria energética gracias a su rica historia, su amplia presencia mundial, su fuerte innovación tecnológica y su compromiso con la sostenibilidad. Ha demostrado su superior competitividad y potencial de crecimiento, tanto en el sector tradicional del petróleo y el gas como en el emergente mercado de las energías renovables.

Capitalización bursátil de ExxonMobil

Capitalización bursátil de ExxonMobil

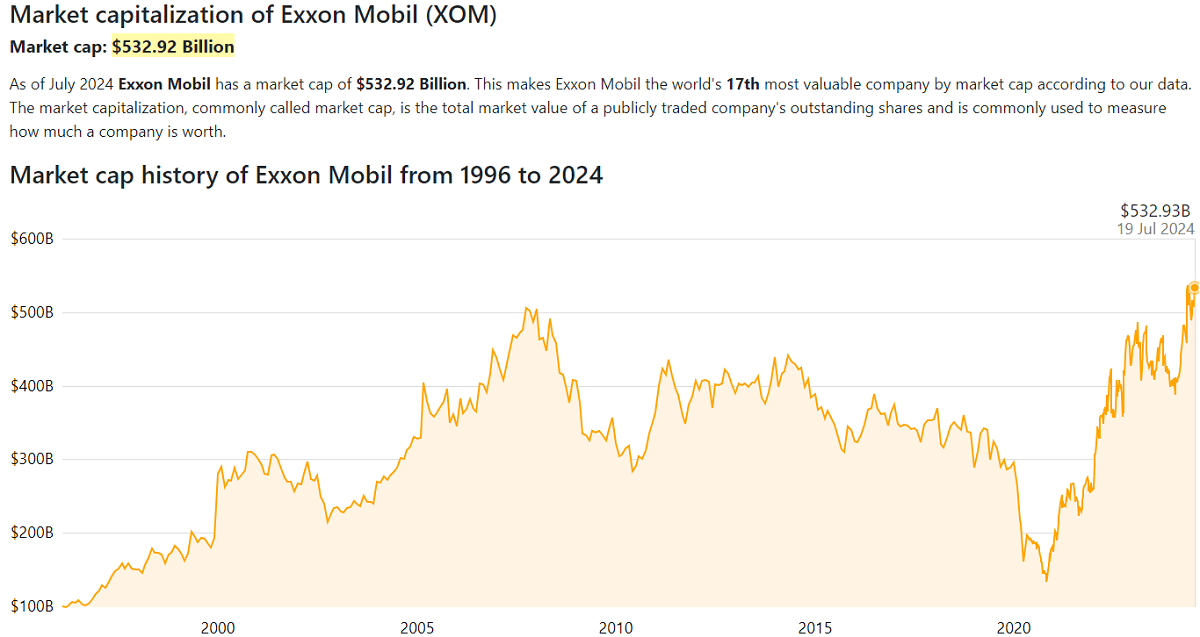

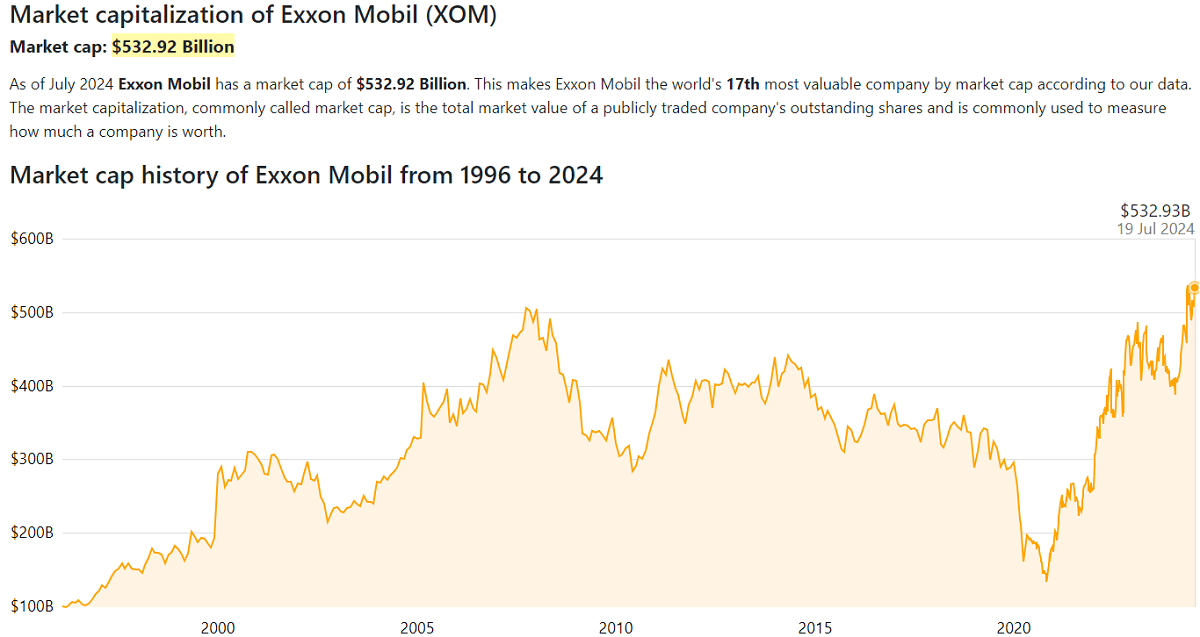

En julio de 2024. La capitalización bursátil de ExxonMobil alcanzó los 532.920 millones de dólares, consolidando su posición como una de las principales compañías petroleras del mundo por capitalización bursátil. Esto la convierte en la 17ª empresa más valiosa del mundo por capitalización bursátil. Esta capitalización bursátil no sólo refleja la sólida posición de la empresa en el mercado, sino también el alto nivel de confianza de los inversores en su crecimiento futuro.

De hecho, a mediados de la década de 2000, un aumento de la demanda mundial de petróleo y una subida sostenida del precio del crudo hicieron que la capitalización bursátil de la empresa superara en un momento dado los 500.000 millones de dólares.Entre 2014 y 2015. la capitalización bursátil de ExxonMobil experimentó un importante retroceso como consecuencia de la drástica caída de los precios mundiales del petróleo. Este desplome de los precios tuvo un impacto notable en los ingresos y las ganancias de la empresa, provocando una reducción de su capitalización bursátil.

No fue hasta 2020 cuando el estallido de la epidemia mundial de la Nueva Corona provocó un fuerte descenso de la demanda de petróleo, lo que tuvo un grave impacto en el mercado energético. Como una de las mayores compañías petroleras del mundo, ExxonMobil no se libró. Afectada por la epidemia, la empresa se enfrentó a retos sin precedentes, y su valor de mercado llegó a caer por debajo de los 200.000 millones de dólares.

Sin embargo, con la recuperación gradual de la economía mundial y el repunte de los precios del petróleo, su rendimiento en el mercado ha mejorado significativamente. Recientemente, la capitalización bursátil de la empresa ha vuelto a crecer y se sitúa de nuevo por encima de los 500.000 millones de dólares. Tras los retos planteados por la epidemia, la empresa ha conseguido recuperar su posición de liderazgo en el mercado optimizando sus operaciones y ajustando sus estrategias.

Como puede ver, la capitalización bursátil de ExxonMobil está estrechamente relacionada con la volatilidad de los precios internacionales del petróleo. Una subida de los precios del petróleo suele impulsar el crecimiento de las ganancias de la empresa, lo que a su vez aumenta su capitalización bursátil, mientras que una caída de los precios del petróleo reduce los ingresos de la empresa, lo que provoca un descenso de la capitalización bursátil. Esta característica del mercado altamente dependiente de los precios del petróleo hace que los resultados financieros y la capitalización bursátil de la empresa fluctúen significativamente con la volatilidad de los precios del petróleo, por lo que necesita adaptarse continuamente a los cambios de los precios del petróleo para mantener su competitividad en el mercado y su estabilidad financiera.

Al mismo tiempo, las reservas de petróleo y gas y la capacidad de producción de la empresa tienen un impacto directo en su capitalización bursátil. La empresa ha garantizado el crecimiento constante de sus reservas de petróleo y gas mediante continuas actividades de exploración e innovaciones tecnológicas. Este crecimiento constante de las reservas no sólo respalda el crecimiento a largo plazo de la empresa, sino que también refuerza la confianza del mercado en su rentabilidad futura, contribuyendo así positivamente a su capitalización bursátil.

Además, el estado de la economía mundial tiene un impacto directo en su capitalización bursátil. El crecimiento económico mundial y el aumento de la actividad industrial suelen impulsar la demanda de petróleo, lo que repercute positivamente en los ingresos y las ganancias de la empresa. A medida que aumenta la demanda de petróleo, mejoran los resultados empresariales de ExxonMobil, lo que impulsa su capitalización bursátil. Las empresas pueden beneficiarse de los auges económicos, especialmente cuando aumenta la demanda industrial y de transporte, lo que se refleja en el aumento de su capitalización bursátil.

Asimismo, los factores geopolíticos tienen un profundo impacto en su capitalización bursátil. La situación política mundial y la estabilidad de las principales regiones productoras de petróleo repercuten directamente en el equilibrio de la oferta y la demanda en el mercado del petróleo y, por tanto, en su precio. Los disturbios políticos, las sanciones, las guerras o los conflictos pueden provocar interrupciones en el suministro de petróleo, empujando al alza los precios del crudo e impulsando los ingresos y la capitalización bursátil de la empresa. A la inversa, la estabilidad política y un suministro adecuado pueden ayudar a estabilizar las operaciones de una empresa y su capitalización de mercado.

Por supuesto, como gigante de la industria del petróleo y el gas, ExxonMobil ha demostrado una gran resistencia a la volatilidad del mercado gracias a su sólida posición en el mercado y a sus ricas reservas de recursos. La amplia cartera mundial de activos de la empresa y su planificación estratégica a largo plazo le permiten responder eficazmente a la volatilidad de los precios del petróleo, los riesgos geopolíticos y la incertidumbre económica. Gracias a la continua innovación tecnológica y a una sólida gestión financiera, la empresa es capaz de mantener la estabilidad y la rentabilidad de su negocio, conservando así su posición de liderazgo en el sector y demostrando la resistencia del mercado a largo plazo y un sólido potencial de crecimiento.

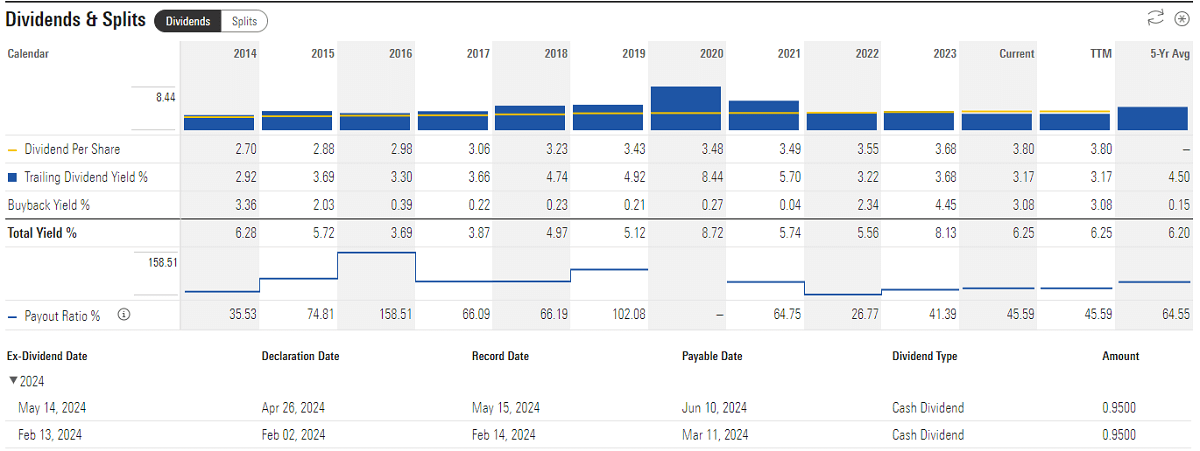

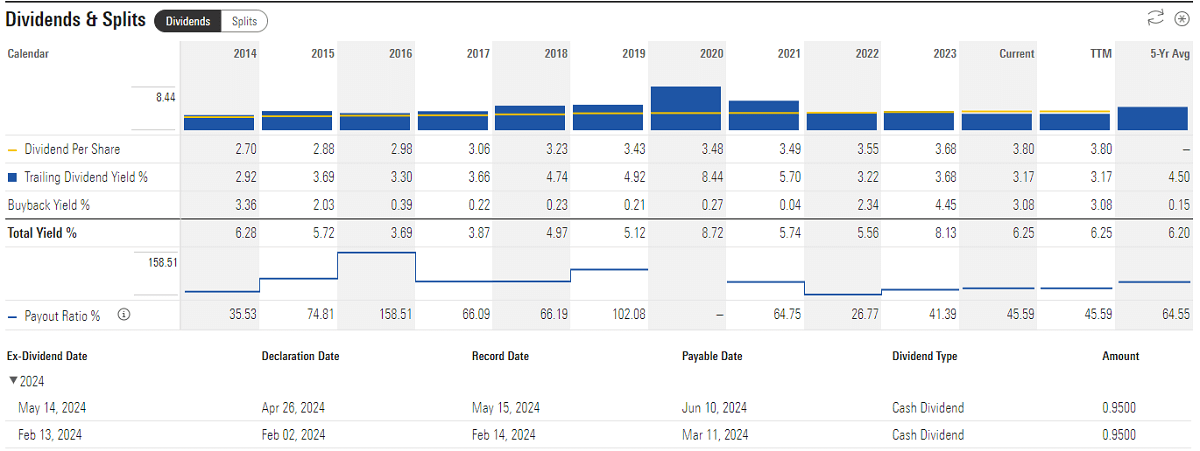

El pago constante de dividendos también ha sido un factor importante para atraer a los inversores a largo plazo hacia ExxonMobil. La empresa se ha comprometido a proporcionar rendimientos fiables a los accionistas, demostrando su solidez financiera y centrándose en el valor para el accionista mediante el pago constante de dividendos. Estos ingresos constantes por dividendos no sólo proporcionan a los inversores un flujo de efectivo estable, sino que también reflejan la sólida rentabilidad y la salud financiera de la empresa a pesar de la volatilidad del mercado, lo que le ha granjeado una amplia confianza y apoyo en los mercados de capitales.

Además, sus inversiones en protección del medio ambiente y sostenibilidad proporcionan una importante ventaja competitiva en su futura transición energética. La empresa se ha comprometido a reducir las emisiones de carbono, mejorar la eficiencia energética e invertir activamente en energías renovables y tecnologías limpias. Estas iniciativas no sólo cumplen con las estrictas normativas medioambientales, sino que también mejoran la competitividad de la empresa en el mercado y sientan las bases para un crecimiento a largo plazo.

Como resultado, la capitalización bursátil de ExxonMobil refleja su importante posición en el mercado energético mundial y la confianza de los inversores en su potencial de crecimiento futuro. A pesar de la volatilidad de los precios del petróleo y de los retos del mercado, la empresa sigue siendo una de las principales petroleras del mundo por capitalización bursátil, con atractivo para las inversiones a largo plazo, gracias a su sólido modelo de negocio, su continua innovación tecnológica y su compromiso con el desarrollo sostenible.

Potencial de inversión a largo plazo de las acciones de ExxonMobil

Importante actor de la industria energética, las acciones de ExxonMobil cotizan en la Bolsa de Nueva York (NYSE) con el símbolo XOM. En los dos últimos años, el precio de las acciones de ExxonMobil ha subido un 124%, superando significativamente a sus homólogas del sector y a los índices del mercado. Este fuerte crecimiento del precio de las acciones no sólo refleja el rendimiento superior de la empresa en el mercado, sino que también subraya su atractivo para los inversores.

El largo historial de la empresa en el pago de dividendos estables resulta muy atractivo para los inversores que buscan ingresos estables a largo plazo. La empresa ha demostrado un fuerte compromiso con la rentabilidad de los accionistas con un largo historial de pagos de dividendos y una buena continuidad. Actualmente, la rentabilidad por dividendo de la empresa es del 3,17%, y el dividendo ha crecido a una tasa media anual del 1,8% en los últimos cinco años. Esta tendencia de crecimiento constante no sólo refleja la solidez financiera de la empresa, sino que también demuestra su compromiso con la rentabilidad continuada para el inversor.

Los resultados financieros de ExxonMobil han demostrado históricamente una relativa estabilidad, en particular durante la fase de recuperación posterior al estallido de 2020. Entre 2020 y 2022. la empresa ha mostrado un crecimiento favorable tanto en ingresos operativos como en ingresos netos. En particular, en 2022. la ganancia neta de la compañía aumentó significativamente, reflejando su fuerte desempeño financiero y la resistencia del negocio durante la recuperación del mercado.

Además, la empresa demostró unos sólidos resultados financieros en 2022. con el segmento Upstream obteniendo una ganancia de 36.500 millones de dólares, mientras que el segmento Chemicals contribuyó con 3.500 millones de dólares. Estos resultados financieros no sólo reflejan la resistencia de la empresa frente a los retos del mercado, sino que también demuestran su rentabilidad continuada en los mercados energéticos y en el sector químico.

La recuperación económica mundial impulsó un repunte de la demanda de petróleo, que tuvo un impacto positivo inmediato en ExxonMobil. Se espera que la demanda de petróleo y gas natural siga creciendo a medida que se reanuden las actividades industriales y de transporte. Esta tendencia está contribuyendo no sólo al crecimiento del negocio, sino también a la cuota de mercado y a la rentabilidad. La amplia red de negocios y la reserva de recursos de la empresa le permiten capitalizar eficazmente esta oportunidad de mercado y lograr unos sólidos resultados.

Sin embargo, hay que tener en cuenta que sus ingresos y su ganancia son muy sensibles a los precios internacionales del petróleo. Las drásticas fluctuaciones de los precios del petróleo tienen un impacto directo en los resultados financieros de la empresa, ya que el precio de venta del petróleo y del gas natural determina la principal fuente de ingresos. Unos precios del petróleo más altos suelen traducirse en mayores ingresos y ganancias, y viceversa.

A principios de la década de 2020, los precios de los futuros del crudo WTI habían caído a mínimos, afectados por el impacto de la epidemia y la caída en picado de la demanda del mercado. Sin embargo, a medida que el mercado se recuperaba y que inversores como Warren Buffett compraban agresivamente, los precios del petróleo se recuperaron gradualmente hasta superar los cien dólares, lo que provocó un repunte de las cotizaciones de las empresas petroleras, incluida ExxonMobil.

Al mismo tiempo, el aumento de la preocupación mundial por el cambio climático y la protección del medio ambiente podría dar lugar a normativas y políticas medioambientales más estrictas, como límites a las emisiones de carbono e impuestos medioambientales. Esto aumentará los costes operativos de ExxonMobil y limitará su dependencia de los combustibles fósiles tradicionales. La empresa tendrá que ajustar su estrategia operativa y aumentar sus inversiones en tecnologías ecológicas y energías renovables para hacer frente a estos cambios. Gestionar eficazmente los riesgos que plantean las normativas medioambientales es fundamental para la competitividad de la empresa en el mercado y para su posición estratégica a largo plazo.

Las operaciones globales de la empresa abarcan varias regiones políticamente inestables, lo que la expone a riesgos geopolíticos como conflictos internacionales, cambios políticos y restricciones comerciales. Estos factores pueden afectar a la producción, el transporte y la cadena de suministro de la empresa, provocando interrupciones operativas o un deterioro de los resultados financieros. La empresa necesita hacer frente a estos retos mediante una cadena de suministro diversificada y una evaluación de riesgos para garantizar la estabilidad del negocio y la fiabilidad del suministro mundial.

A pesar de su fuerte posición en el mercado de la industria del petróleo y el gas, ExxonMobil se enfrenta a una intensa competencia de competidores como Chevron, Shell y BP, así como de nuevas empresas energéticas como Tesla. Esto obliga a la empresa a innovar, optimizar las operaciones y mejorar el control de costes para mantener su posición de liderazgo y responder a los rápidos cambios del mercado energético.

Mientras tanto, su actual ratio PER a un año vista de 12x es ligeramente superior en comparación con la media del sector de 9x, pero inferior a su mediana de 18x en los últimos 10 años. Esto sugiere que, aunque la valoración actual de la empresa es superior a la media del sector, sigue siendo inferior a sus niveles históricos a largo plazo, lo que probablemente refleja las expectativas más prudentes del mercado sobre el crecimiento futuro de sus beneficios. Los inversores que se planteen comprar acciones de XOM deben tener en cuenta sus niveles relativos de valoración, así como su potencial de beneficios futuros.

A pesar de estos riesgos, es una opción ideal para los inversores a largo plazo por su estable pago de dividendos y su sólida posición de mercado en la industria mundial del petróleo y el gas. ExxonMobil ha demostrado su fortaleza en reservas de recursos e innovación tecnológica, y la estable rentabilidad por dividendo proporciona una fuente fiable de ingresos. Para los inversores que buscan rendimientos estables a largo plazo, las acciones de ExxonMobil (XOM) resultan significativamente atractivas por sus sólidos resultados financieros y su liderazgo en el sector.

A pesar de la volatilidad de la industria del petróleo y el gas, estos riesgos se equilibran eficazmente gracias a sus negocios diversificados y a sus operaciones globales. La empresa abarca la exploración y producción aguas arriba, el refinado y la comercialización aguas abajo, y los productos químicos, y esta diversificación le ha ayudado a mantener una rentabilidad constante en diferentes entornos de mercado. Si incluye acciones de XOM en su cartera, podrá diversificar eficazmente el riesgo y aprovechar la sólida posición de mercado y la solidez financiera de la empresa para obtener rendimientos estables a largo plazo.

En conclusión, como empresa con potencial de inversión a largo plazo, al invertir en acciones de Exxon Mobil Corporation, los inversores deben prestar atención a las tendencias mundiales de los precios del petróleo, los riesgos geopolíticos y los cambios en la política medioambiental. Seguir de cerca estos factores puede ayudar a los inversores a ajustar sus estrategias para mantener la estabilidad de sus inversiones y su potencial de crecimiento.

ExxonMobil y su potencial de crecimiento a largo plazo

| Categoría |

Información detallada |

| Perfil de la empresa |

Empresa líder en petróleo y gas, fundada en 1999 y con sede en Texas. |

| Negocio Upstream |

Produce petróleo y gas, principalmente en la cuenca del Pérmico. |

| Centro de la corriente |

Amplia red de oleoductos y almacenamiento para un transporte eficiente de la energía. |

| Negocios downstream |

Las refinerías y plantas globales producen gasolina, gasóleo, lubricantes y productos químicos. |

| Innovación tecnológica |

Invierte en eficiencia energética, tecnología de refinado, CAC y energías renovables. |

| Capitalización del mercado |

532.920 millones de dólares (en julio de 2024), ocupa el puesto 17 a nivel mundial. |

| Estabilidad financiera |

Unas finanzas sólidas y unos ingresos diversos garantizan la estabilidad en medio de las oscilaciones del precio del petróleo. |

| Desafíos de riesgo |

Volatilidad del precio del petróleo, normativas medioambientales y riesgos geopolíticos. |

| Potencial a largo plazo |

Su sólida posición en el mercado y sus dividendos la convierten en una opción de inversión de primer orden. |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.

Capitalización bursátil de ExxonMobil

Capitalización bursátil de ExxonMobil