تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

دوجي، وهو نمط شمعدان أساسي بدون جسم، يتكون من الظلال العلوية والسفلية. يشير إلى عدم اليقين في السوق وتغيير الاتجاه المحتمل. الأشكال المختلفة تعني ظروف السوق المختلفة. في الاتجاه، فإنه يشير إلى انعكاس محتمل.

إن القول بأن المضاربة تعتمد على التكنولوجيا لا يصدقه الجميع. ولكن حتى المتداولين الذين يحرصون على تحليل الأساسيات لا يتجاهلون خط K وأنماطه الأساسية. أحد أهم المؤشرات المرجعية هو الدوجي، وهو نمط صغير يحتوي على ثروة من المعلومات، وإذا لم تفهمه، فسوف تتكبد خسارة كبيرة. في المقالة التالية، سوف نقوم بتحليل نموذج الدوجي، وهو نمط K-line شائع، بالتفصيل.

ماذا يعني دوجي؟

ماذا يعني دوجي؟

وهو نموذج شمعدان يأخذ شكل الصليب. يتكون من ظلال علوية وسفلية بدون أجزاء صلبة. يظهر هذا النمط عندما لا يكون هناك اتجاه واضح في السوق في الوقت الحالي وعندما تكون القوى بين المشترين والبائعين متوترة، فقد يشير هذا النمط إلى تحول محتمل في السوق.

على وجه التحديد، يتميز بجسم صغير صلب وظلال علوية وسفلية طويلة نسبيًا. الحجم الصغير يعني أن فرق السعر بين سعر الافتتاح وسعر الإغلاق صغير جدًا، بل وفي بعض الأحيان يكونان متساويين. يتكون الظل العلوي من الفرق بين الارتفاع والإغلاق، بينما يرتبط الظل السفلي بالفتح والقاع. تشير الظلال العلوية والسفلية الطويلة نسبيًا إلى حدوث حركة سعرية كبيرة خلال اليوم، ولكن في النهاية عاد سعر الإغلاق إلى مستوى قريب من سعر الافتتاح.

نظرًا لأن أسعار الافتتاح والختام قريبة جدًا، فإنه يتم إنشاء مخطط شمعدان بدون صلابة تقريبًا. أيضًا، نظرًا لأنه يحتوي على ظلال علوية وسفلية ممتدة للخارج، فإنه سيشكل نمطًا متقاطعًا. وقد يكون أيضًا غائبًا تمامًا، ولكنه سيأخذ أيضًا شكل الصليب. يحدث هذا النمط المتقاطع عندما لا يكون للسوق اتجاه واضح في الوقت الحالي وعندما يشعر المشترون والبائعون بتوتر في القوة.

كما أنه يخدم غرضًا مهمًا ويمكن أن يساعد في التقاط بعض التحولات في أوقات معينة. وهذا يعني أنه عندما يظهر في أعلى أو أسفل الاتجاه الصعودي أو الاتجاه الهبوطي، فإنه يمثل فرصة لتحول الاتجاه.

على سبيل المثال، عندما يكون السعر في اتجاه صعودي، إذا كانت هناك شمعة إيجابية على طول الطريق إلى الأعلى، يظهر تقاطع. وهذا يعني أن القوة الشرائية بدأت في الانخفاض والقوة البيعية زادت، وبالتالي فإن التقاطع يشير عادة إلى انعكاس محتمل للاتجاه. أو إذا ظهرت شمعة سلبية في الأعلى بدلاً من شمعة دوجي، فقد يشير ذلك إلى تحول.

من ناحية أخرى، إذا كان في اتجاه هبوطي، فيمكن أن يشير أيضًا إلى انعكاس الاتجاه. عندما تظهر شمعة دوجي في أسفل الشمعة السلبية، فهذا مؤشر على أن البائعين قد يضعفون ويبدأون في رؤية القاع، والذي يبدأ في الدعم. يمكن أن تشير الشمعة الإيجابية في هذا الموقف أيضًا إلى تغير الاتجاه.

يعد نموذج الدوجي نمطًا مهمًا يُظهر حالة عدم اليقين في السوق والتغيرات المحتملة في الاتجاه، ولكن من المهم ملاحظة أن هناك حدًا لتحليل نمط خط k واحد. لذلك، من الناحية العملية، يوصى بدمجه مع الاتجاه العام لتكوين حكم أكثر شمولاً.

| صفات | دلالة |

| شكل | الشكل المتقاطع والكيان الأقصر وأسعار الافتتاح والإغلاق قريبة من بعضها البعض |

| عدم اليقين في السوق | يعكس توازن القوى بين المشترين والبائعين، والسوق ينتظر ويرى |

| الأهمية المحتملة | قد يشير إلى انعكاس الاتجاه أو بداية التقلبات الشديدة |

| موقع المظهر | يحدث عادة بالقرب من نقاط تحول الاتجاه أو مستويات الدعم أو المقاومة. |

| إشارة التأكيد | وينبغي دمجها مع المؤشرات الأخرى وتأكيد الاتجاه لمنع سوء التقدير |

أنواع أنماط الدوجي

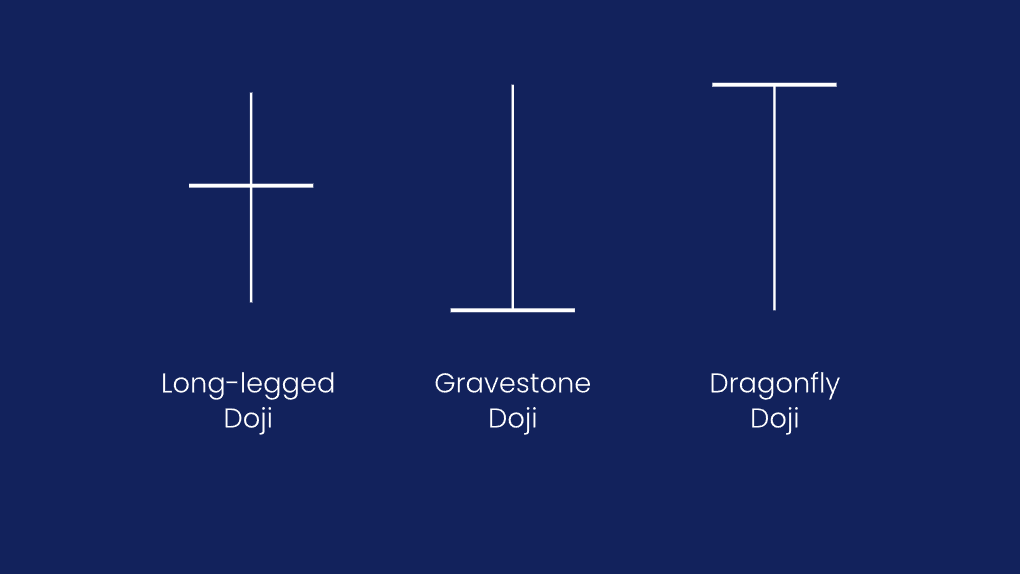

وله أنماط عديدة، أشهرها أربعة. أحدهما هو الصليب القياسي، والآخر هو الصليب الطويل، وهناك صليب القبر وصليب اليعسوب. التقاطع القياسي هو تقاطع يتشكل عندما يكون الكيان قصيرًا والظلال العلوية والسفلية طويلة مقارنة بالكيان، مما يشير إلى أن السعر شهد تقلبًا خلال يوم التداول. وهو يعني ضمنا أن هناك حالة من عدم اليقين في السوق، وأن المشترين والبائعين متطابقون على قدم المساواة، وأنه لا يوجد اتجاه واضح.

تحتوي التقاطعات الطويلة على ظلال علوية وسفلية طويلة تشكل شكلاً متقاطعًا، مما يشير إلى أن السعر شهد تقلبًا كبيرًا خلال فترة التداول. يمكن أن يحدث في اتجاه صعودي أو اتجاه هبوطي ويشير إلى وجود حالة من عدم اليقين في السوق. وهذا يعني أن هناك عدم يقين وتوازن تجاري في السوق مع قوة شراء وبيع متساوية. يمكن أن يشير إلى انعكاس الاتجاه، خاصة إذا ظهر في اتجاه صعودي أو اتجاه هبوطي واضح.

ولا يوفر في حد ذاته اتجاهًا واضحًا للاتجاه، على الرغم من أنه يعكس خلافًا شديدًا في السوق. ومع ذلك، فإنه يشير إلى بداية فترة التوحيد التي قد تتجه الأسعار خلالها. ويشير ظهور تقاطع طويل إلى أن المشاعر تتغير وأن انعكاس الاتجاه على وشك البدء.

يُرى عادةً تقاطع تومبستون في اتجاه صعودي في الأسهم أو السوق وهو إشارة انعكاس في اتجاه صعودي قصير المدى. وله كيان صغير ذو ظل علوي طويل وظل سفلي قصير أو معدوم، مما يشكل شكلاً مشابهاً لشاهدة القبر. قد يشير الظهور في اتجاه صعودي إلى ضعف قوة المشترين وقد يبدأ البائعون في الهيمنة، مع احتمال انعكاس السعر.

إنها إشارة هبوطية محتملة، تشير إلى أن البائعين كانت لهم اليد العليا خلال فترة التداول، على الرغم من أن السعر انتهى بالإغلاق عند سعر مماثل لسعر الافتتاح. ويشير إلى تغير في معنويات السوق يمكن أن يؤدي إلى اتجاه هبوطي.

يمكن أن يظهر تقاطع اليعسوب في اتجاه صعودي أو اتجاه هبوطي مع ظل سفلي فقط. الظل السفلي أيضًا طويل جدًا، ويشكل شكلًا يشبه شكل اليعسوب. قد يشير ذلك إلى توازن قصير المدى في السوق وهو إشارة انعكاس محتملة، خاصة في الاتجاه الهبوطي.

إنها إشارة هبوطية، تعكس حقيقة أن هناك مشترين دفعوا سعر السهم للأعلى خلال اليوم. ولكن بعد ذلك يكون هناك ضغط تراجع، ويعود السعر إلى السعر المنخفض. كلما كان الظل السفلي أطول، كانت الإشارة الهبوطية أقوى. وبالمثل، إذا ظهر في قمة الاتجاه الصعودي، فهذا يشير إلى أن قوة البائع تضعف وأن السوق قد يصل إلى القاع. قد يكون ظهور تقاطع اليعسوب مصحوبًا بشمعة إيجابية، مما يشير إلى تحول محتمل في السوق.

إغلاق دوجي اتجاه اليوم التالي

وهي عبارة عن شمعة على شكل دوجي حيث ينتهي السوق في يوم معين بنفس سعر الافتتاح تقريبًا. ويشير عادة إلى وجود حالة من عدم اليقين في السوق وأن قوى البيع والشراء متساوية. قد تتأثر حركة اليوم التالي بعدد من العوامل، وليس من الممكن الاعتماد ببساطة على نمط واحد للتنبؤ بحركات السوق المستقبلية.

ينتبه بعض المستثمرين إلى حركة السعر التالية، خاصة لمعرفة ما إذا كان هناك تغير في السعر يتوافق مع اتجاه التقاطع. بشكل عام، حركة اليوم التالي ليست أكثر من أربعة سيناريوهات.

الأول هو استمرار الاتجاه، مما يعني أنه على الرغم من وجود تقاطع إغلاق، إلا أن السوق اللاحق لا يزال مستمرًا في التطور في اتجاه الاتجاه الأصلي، مما يشير إلى أن التقاطع لم يؤدي إلى انعكاس واضح للاتجاه.

والثاني هو انعكاس الاتجاه، مما يعني أن يوم التداول بعد ظهور علامات تغير الأسعار في الاتجاه المعاكس قد يشير إلى انعكاس اتجاه السوق. على سبيل المثال، إذا ظهر تقاطع في اتجاه صعودي وفي اليوم التالي كانت هناك علامات على انخفاض الأسعار، فقد يشير ذلك إلى بداية اتجاه هبوطي.

وإذا كانت هناك شمعة صاعدة صلبة، فقد يشير ذلك إلى زيادة قوة المشتري. على الرغم من أنه يشير إلى أن انعكاس الاتجاه هو الأرجح، إلا أن المستثمرين لا يزالون بحاجة إلى مراقبة المزيد من إشارات الانعكاس لتأكيد التغير في الاتجاه.

وقد يشير أيضًا إلى معنويات الانتظار والترقب في السوق، وبالتالي قد تستمر حركة اليوم التالي في البقاء جانبية أو تعديلها. وتتحرك الأسعار في نطاق ضيق نسبيًا، مما يعكس موقف الانتظار والترقب في السوق. قد تستمر حركة اليوم التالي في التقلب ضمن نطاق بدون اتجاه واضح. قد يختار المستثمرون الانتظار ورؤية إشارة اتجاه أكثر وضوحًا.

قد يستمر السوق أيضًا في إظهار عدم اليقين، مع عدم وجود اتجاه واضح للاتجاه. قد تتأثر حركة اليوم التالي بعدم اليقين لدى المستثمرين بشأن تحركات السوق، مما يؤدي إلى بعض تقلبات الأسعار. قد يؤدي هذا إلى انتظار المتداولين ورؤية المزيد من الإشارات.

من المهم ملاحظة أن الأنماط وحدها لا توفر صورة كاملة عن السوق، وتتأثر تحركات السوق بعدد من العوامل. غالبًا ما يجمع المستثمرون بين الأنماط والمؤشرات وتحليل الاتجاهات الأخرى لتطوير استراتيجية تداول أكثر شمولاً.

كيف يعمل الدوجي؟

كيف يعمل الدوجي؟

يظهر عادةً عندما يكون هناك عدم يقين في السوق وقد يشير إلى انعكاس الاتجاه. إذا ظهر في اتجاه صعودي ويشير إلى انخفاض الأسعار لاحقًا في السوق، فقد يشير ذلك إلى انعكاس محتمل للاتجاه، ويجب على المستثمرين التفكير بعناية في تعديل مراكزهم.

يظهر عادةً بعد انخفاض كبير، مما يشير إلى أن كلاً من المضاربين على الصعود والبيع على حد سواء يتقاتلون بشدة ضمن نطاق معين ولكن في النهاية لا يشكلون نتيجة واضحة للفائز أو الخاسر. ويمكن أيضًا اعتباره علامة على المقاومة، مما يشير إلى أن الانعكاس في الاتجاه الصعودي قد يكون وشيكًا. ولهذا السبب يبحث المتداولون بشكل عام عن ذلك في اتجاه هبوطي كبير، مع إيلاء اهتمام خاص لنجوم الدوجي التي تتشكل عند مستويات منخفضة.

وبطبيعة الحال، فإن ظهوره يشير فقط إلى حدوث مقاومة، ومن المتوقع أن ينعكس الانخفاض. هذا كل شئ. ولا يشير إلى انعكاس لا مفر منه. يجب أن يكون هذا واضحا. لذلك، من الضروري انتظار ديناميكيات الأسعار اللاحقة لتأكيد انعكاس الاتجاه. إذا تطابقت حركة السعر اللاحقة مع نمط التقاطع، فقد يزيد ذلك من موثوقية انعكاس الاتجاه.

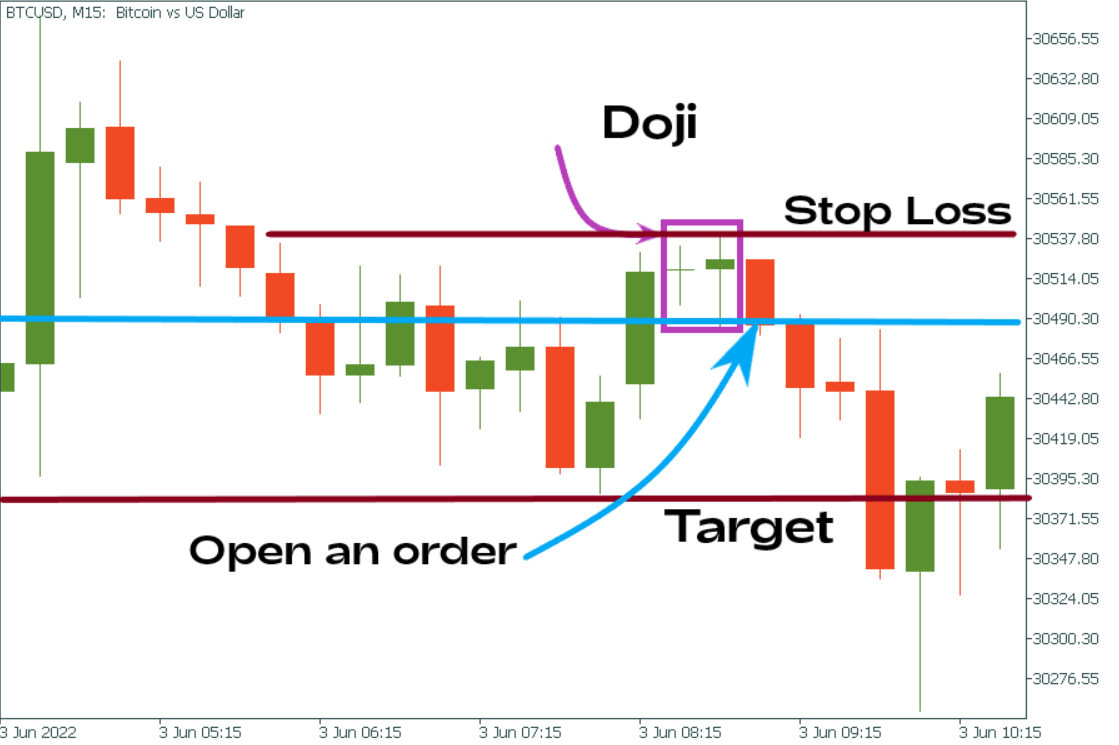

ومن الممكن انتظار التأكيد في يوم التداول الثاني بعد ظهوره. عندما يعزز سعر السهم في اليوم التالي بينما يرتفع ليتجاوز قيمة الصليب، فإنه يمكن أن يشكل نقطة شراء. يمكن للمرء أيضًا اختيار اتخاذ إجراء بعد تقاطعين، مما يشير عادةً إلى اختراق أقوى. كما هو موضح في مخطط BTC/USD أعلاه، يمثل الخط الأزرق نقطة الدخول، ويمثل الخط الأحمر أعلاه مستوى وقف الخسارة، والخط الأحمر أدناه هو مستوى الدعم، الذي يمثل السعر المستهدف.

في الوقت نفسه، يُظهر النمط نفسه فقط أن المضاربين على الصعود والمضاربين على صفقات البيع يلعبون لعبة، لكن قوى السوق ليس لديها نتيجة واضحة للفائز أو الخاسر. قد يختار المستثمرون الانتظار ورؤية المزيد من المعلومات والإشارات. وهذا يساعد على تجنب إجراء تعديلات على المركز عندما تكون حالة عدم اليقين في السوق مرتفعة.

ونظرًا لأن قوة الإشارة هذه ليست عالية جدًا، فإن ثقتها ضعيفة نسبيًا، لذلك من المهم عمليًا التأكيد على تحديد مستوى وقف الخسارة لأن معدل نجاحها منخفض. بشكل عام، نقطة الشراء هي أيضًا نقطة وقف الخسارة. إذا كان المستثمر قد احتفظ بمركز قبل انعكاس الاتجاه، فقد يكون ظهور التقاطع هو الوقت المناسب لإعادة تقييم أهداف المخاطر والربحية.

بالنسبة للمضاربين أو المتداولين اليوميين، قد يكون ظهور التقاطع علامة تحذير ولا يضمن حدوث انعكاس في الاتجاه في السوق. قد يشير التقاطع المتكون عند مستوى مرتفع إلى التصحيح، بينما يظهر التقاطع المتكون عند مستوى منخفض تردد السوق. إن مراقبة ظروف السوق في اليوم التالي جنبًا إلى جنب مع المؤشرات الأخرى مثل المتوسطات والحجم وMACD وKDJ يمكن أن تساعد في تحديد الحركات المستقبلية بشكل أكثر دقة.

| استراتيجيات التداول | وصف |

| صليب التأكيد | كيانات صغيرة ذات ظلال علوية وسفلية طويلة نسبيًا. |

| شراء الإشارات | بعد ظهور شمعة الدوجي، راقب ديناميكيات الأسعار اللاحقة |

| تأكيد الاتجاه | قد تشير شمعة المتابعة القوية مع الحركة الصعودية إلى الشراء. |

| حذر | عند الشراء، شاهد الاتجاه العام للسوق، وفكر في المؤشرات الأخرى. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف المفاهيم الأساسية واستراتيجيات تداول العقود الآجلة المناسبة للمبتدئين والتي تساعدك على إدارة المخاطر وتنمية مهاراتك في التداول.

2025-04-18

يتتبع خط توزيع التراكم ضغوط الشراء والبيع من خلال الجمع بين السعر والحجم، مما يساعد المتداولين على تأكيد الاتجاهات واكتشاف الانعكاسات.

2025-04-18

تعرف على أنماط الرسم البياني المثلثية الخمسة الأكثر أهمية التي يستخدمها المتداولون لتحديد الاختراقات واستمرار الاتجاه وتوحيد السوق بثقة.

2025-04-18