要約

要約

童子は、実体のない基本的なローソク足パターンであり、上影と下影によって形成されます。市場の不確実性と潜在的なトレンド変化を示します。形式が異なれば、市場状況も異なります。トレンドにおいては、反転の可能性を示唆しています。

投機はテクノロジーに依存するという格言は、誰もが信じているわけではありません。しかし、ファンダメンタルズの分析に熱心なトレーダーであっても、K ラインとその基本パターンを無視するわけではありません。最も重要な参考指標の 1 つである童子は、小さなパターンの中に豊富な情報が含まれており、理解していないと大きな損失を被ることになります。次の記事では、一般的な K ライン パターンである童子について詳しく分析します。

ドジってどういう意味ですか?

ドジってどういう意味ですか?

十字の形をしたローソク足パターンです。ベタ部分のない上下の影で構成されています。当面市場に明確な方向性がない場合や、買い手と売り手の間の力が緊張しているときに現れるこのパターンは、市場の変化の可能性を示唆している可能性があります。

具体的には、小さくてしっかりとしたボディと、比較的長い上下の影が特徴です。サイズが小さいということは、始値と終値の価格差が非常に小さく、場合によっては等しいことさえあります。上の影は高値と終値の差によって形成され、下の影は始値と安値に関係します。比較的長い上ヒゲと下ヒゲは、日中に大きな値動きがありましたが、最終的には終値が始値に近い水準に戻ったことを示しています。

始値と終値が非常に近いため、堅実性がほとんどないローソク足チャートが作成されます。また、上下の影が伸びているのでクロスオーバーパターンになります。完全に存在しない場合もありますが、十字の形になります。このクロスパターンは、市場が当面明確な方向性を持たない場合や、買い手と売り手が権力の緊張を感じているときに発生します。

これは重要な目的も果たしており、特定のタイミングで好転反応を起こすのに役立ちます。つまり、上昇トレンドまたは下降トレンドの上部または下部に表示される場合は、トレンド転換の機会を表します。

たとえば、上昇トレンドにある場合、頂点までプラスのローソク足があった場合、クロスが表示されます。これは、買いの力が減少し始め、売りの力が増加したことを意味し、クロスは通常、トレンド反転の可能性を示します。または、ドージの代わりにマイナスのローソク足が上部に表示された場合は、反転の合図となる可能性があります。

一方で、下降トレンドにある場合は、トレンドの反転を示す可能性もあります。マイナスのローソク足の底に童子が現れた場合、これは売り手が弱まり、底が見え始め、サポートされ始めている可能性があることを示しています。この位置にあるローソク足がプラスになると、トレンドの変化を示す可能性もあります。

童子は市場の不確実性と潜在的なトレンド変化を示す重要なパターンですが、単一の k ライン パターンの分析には限界があることに注意することが重要です。したがって、実際には、全体の傾向と組み合わせて、より包括的な判断を行うことをお勧めします。

| 特徴 | 意義 |

| 形 | 十字型、エンティティが短く、始値と終値が近い |

| 市場の不確実性 | 買い手と売り手の間の力のバランスを反映し、市場は様子見 |

| 潜在的な重要性 | トレンドの反転または激しいボラティリティの始まりを示す可能性があります |

| 出現場所 | 通常、トレンドの転換点、サポートレベルまたはレジスタンスレベルの近くで発生します。 |

| 確認信号 | 他の指標と組み合わせてトレンドを確認し、誤った判断を防ぎたい |

童子模様の種類

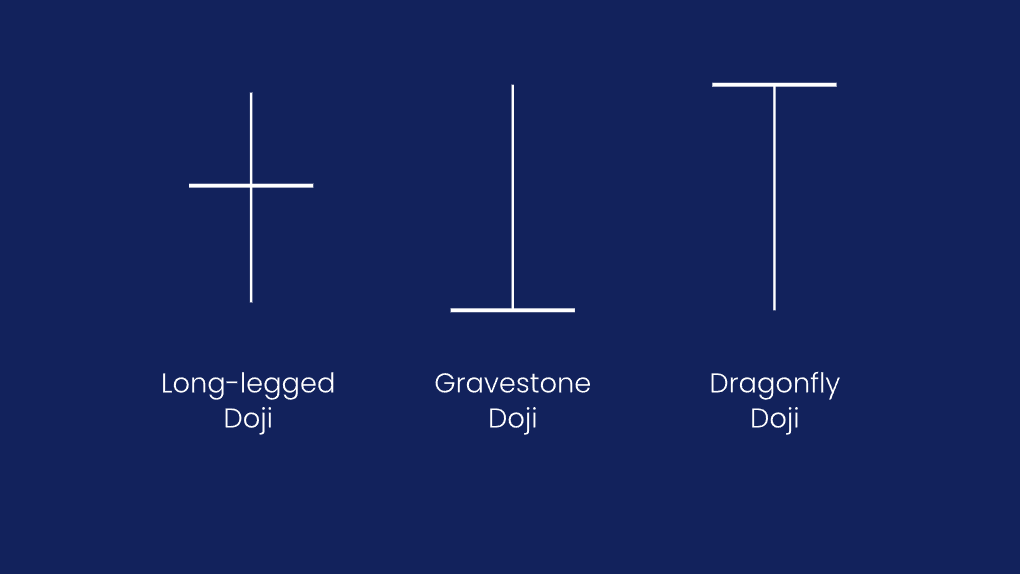

多数のパターンがあり、最も一般的なのは 4 つです。 1 つはスタンダード クロス、1 つはロング クロス、そしてトゥームストーン クロスとトンボ クロスです。標準クロスは、エンティティが短く、上影と下影がエンティティに比べて長い場合に形成されるクロスであり、取引日中に価格がボラティリティを経験したことを示します。これは、市場に不確実性があり、買い手と売り手が同等に一致し、明確な傾向がないことを意味します。

ロングクロスには十字型を形成する長い上ヒゲと下ヒゲがあり、取引期間中に価格がかなりのボラティリティを経験したことを示します。これは上昇トレンドでも下降トレンドでも発生する可能性があり、市場に不確実性があることを示します。これは、市場に不確実性があり、売買力が等しい取引バランスがあることを意味します。特に明確な上昇トレンドまたは下降トレンドに現れた場合、トレンドの反転を示す可能性があります。

市場の激しい競争を反映していますが、それ自体がトレンドの明確な方向性を示すものではありません。ただし、これは価格がトレンドとなる可能性がある統合期間の始まりを示しています。長いクロスの出現は、センチメントが変化し、トレンド反転が始まろうとしていることを示しています。

トゥームストーンクロスは通常、株式や市場の上昇トレンドで見られ、短期的な上昇トレンドの反転シグナルです。長い上影と短いか存在しない下影を持つ小さな実体があり、墓石に似た形状を形成しています。上昇トレンドにあるということは、買い手の力が弱まり、売り手が優勢になり始め、価格が反転する可能性があることを示唆している可能性があります。

これは潜在的に弱気のシグナルであり、最終的に価格が始値と同様の価格で終了したにもかかわらず、取引期間中に売り手が優勢だったことを示しています。これは市場センチメントの変化が下降傾向を引き起こす可能性があることを示唆しています。

トンボクロスは上昇トレンドでも下降トレンドでも下ヒゲのみで現れることがあります。下の影も非常に長く、トンボのような形をしています。これは市場の短期的な均衡を示している可能性があり、特に下降トレンドでは潜在的な反転シグナルとなります。

この日株価を押し上げる買い手がいたという事実を反映した弱気シグナルだ。しかし、その後は反発圧力があり、安値に戻ります。下の影が長ければ長いほど、弱気のシグナルが強くなります。同様に、上昇トレンドの頂点に表示された場合は、売り手の力が弱まり、市場が底を打っている可能性があることを示しています。トンボクロスの出現にはプラスのローソク足が伴い、市場が好転する可能性を示している可能性があります。

クロージング童子翌日のトレンド

特定の日の市場が始値とほぼ同じ価格で終了する、ドージの形をしたローソクです。これは通常、市場に不確実性があり、買いと売りの力が等しいことを示します。翌日の動きはさまざまな要因の影響を受ける可能性があり、単一のパターンに単純に依存して将来の市場の動きを予測することはできません。

一部の投資家は、特にクロスの方向に一致する価格変化があるかどうかを確認するために、次の値動きに注目しています。一般的に言って、翌日の動きは 4 つのシナリオに過ぎません。

1 つ目はトレンドの継続です。これは、終了クロスがあったにもかかわらず、その後の市場が依然として元のトレンドの方向に発展し続けていることを意味します。これは、クロスが明確なトレンド反転を引き起こしなかったことを示しています。

2 つ目はトレンド反転です。これは、価格が反対方向に変化する兆候が見られた後の取引日が市場トレンドの反転を示唆している可能性があることを意味します。たとえば、上昇トレンドでクロスが表示され、その翌日に価格が下落する兆候がある場合、それは下降トレンドの開始を示唆している可能性があります。

そして、上向きの堅実なローソク足がある場合、それは買い手のパワーが増加していることを示唆している可能性があります。これはトレンド反転の可能性が高いことを示唆していますが、投資家はトレンドの変化を確認するために、さらなる反転シグナルに注意を払う必要があります。

また、市場の様子見ムードを示している可能性もあり、翌日の行動は横ばいまたは調整が続く可能性があります。市場の様子見姿勢を反映し、価格は比較的狭い範囲で推移している。翌日の動きは、明確なトレンドの方向性がない範囲内で変動し続ける可能性があります。投資家は、より明確なトレンドシグナルが出るまで様子見することを選択するかもしれません。

また、明確なトレンドの方向性が見出されず、市場は引き続き不確実性を示す可能性があります。翌日の行動は市場の動きに対する投資家の不確実性によって影響を受け、価格の変動につながる可能性があります。これにより、トレーダーはさらなるシグナルを様子見することになる可能性があります。

パターンだけでは市場の全体像が得られるわけではなく、市場の動きはさまざまな要因の影響を受けることに注意することが重要です。投資家は多くの場合、他のパターン、指標、トレンド分析を組み合わせて、より包括的な取引戦略を開発します。

童子はどのように機能しますか?

童子はどのように機能しますか?

これは通常、市場に不確実性があるときに表示され、トレンドの反転を示す可能性があります。上昇トレンドに現れ、その後の市場で価格下落を示唆する場合、トレンド反転の可能性を示唆する可能性があるため、投資家はポジションの調整を慎重に検討する必要があります。

これは通常、大幅な下落の後に表示され、強気派と売気派の両方が一定の範囲内で激しく争っているものの、最終的には明確な勝者または敗者の結果が形成されていないことを示します。これは抵抗の兆候ともみなされ、上値への反転が近いことを示唆している。そのため、トレーダーは通常、大きな下降トレンドでそれを探し、低レベルで形成されたドージスターに特に注意を払います。

もちろん、その出現は抵抗が起こったことを示しているだけであり、下落は反転すると予想されます。それだけです。それは逆転が避けられないことを示すものではありません。これは明確でなければなりません。したがって、トレンドの反転を確認するには、その後の価格動向を待つ必要があります。その後の価格変動がクロスのパターンと一致する場合、トレンド反転の信頼性が高まる可能性があります。

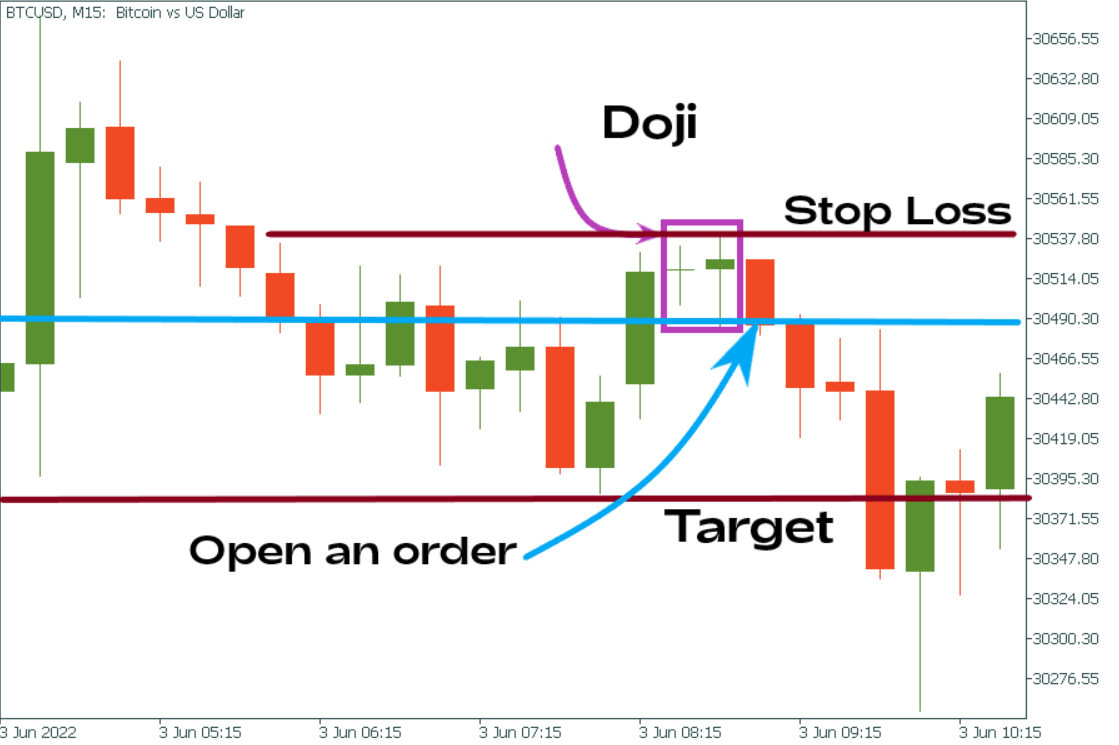

出現後 2 日目の取引日の確認を待つことも可能です。翌日の株価が上昇しながらクロスの値を超えると、買いポイントとなる可能性があります。 2 つのクロスの後にアクションを起こすことを選択することもできます。これは通常、より強力なブレイクアウトの合図です。上のBTC/USDチャートで見られるように、青い線はエントリーポイントを表し、上の赤い線はストップロスレベルを表し、下の赤い線はサポートレベルであり、目標価格を表します。

同時に、パターン自体は、強気派と空売り派がゲームをしていることだけを示していますが、市場の力には明確な勝者または敗者の結果はまったくありません。投資家はさらなる情報やシグナルを待つことを選択するかもしれません。これは、市場の不確実性が高いときにポジション調整を行うことを避けるのに役立ちます。

この信号強度はそれほど高くないため、その信頼性は比較的弱く、実際には成功率が低いため、ストップロスレベルの設定を重視することが重要です。一般的に、その買いポイントはストップロスポイントでもあります。投資家がトレンド反転前にポジションを保持していた場合、クロスの出現はリスクと収益性の目標を再評価する時期となる可能性があります。

投機家やデイトレーダーにとって、クロスの出現は警戒の兆候である可能性があり、市場でトレンドの反転が起こることを保証するものではありません。高いレベルで形成されたクロスは調整を示唆する可能性がありますが、低いレベルで形成されたクロスは市場の躊躇を示しています。平均、出来高、MACD、KDJ などの他の指標と組み合わせて翌日の市場の状況を観察すると、将来の動きをより正確に判断するのに役立ちます。

| 取引戦略 | 説明 |

| 確認クロス | 比較的長い上下の影を持つ小さなエンティティ。 |

| 買いシグナル | 童子が現れた後、その後の価格動向を観察する |

| トレンド確認 | 上向きの動きを伴う堅実なフォローアップローソク足は、購入のシグナルとなる可能性があります。 |

| 用心深い | 購入するときは、市場全体の傾向を観察し、他の指標を考慮してください。 |

免責事項: この資料は一般的な情報提供のみを目的としており、財務、投資、またはその他の信頼すべきアドバイスを意図したものではありません (また、そのようにみなされるべきではありません)。資料に記載されているいかなる意見も、特定の投資、証券、取引、または投資戦略が特定の個人に適しているという EBC または著者による推奨を構成するものではありません。

トレーダーがブレイクアウト、トレンドの継続、市場の統合を自信を持って特定するために使用する 5 つの最も重要な三角形のチャート パターンを学びます。

2025-04-18