發布日期: 2024年07月02日

自日本央行宣布升息以來,全球經濟情勢顯著受到其影響,將投資者的目光聚焦於日本。隨著全球經濟波動不定、各國貨幣政策頻繁調整,市場對日本央行即將召開的會議充滿期待,預計將再次引發全球市場的關注與反應。對此,我們就先來仔細了解一下,日本央行的利率決議及其影響。

日本央行叫什麼?

它的正式名稱是日本銀行(Bank of Japan,BOJ),日文為「日本銀行」(にっぽんぎんこう),簡稱「日銀」(にちぎん)。其成立於1882年,總部位於東京。作為日本央行,它負責實施貨幣政策、維持金融穩定和促進經濟成長。

日本銀行的領導結構由一個總裁和兩位副總裁領導,他們共同負責銀行的營運和決策。銀行的最高決策機構是政策委員會(Policy Board),由總裁、副總裁以及其他精通經濟和金融領域的專家組成。

政策委員會負責制定和執行貨幣政策,確保日本經濟的穩定和金融系統的安全運作。委員會成員根據其專業知識和經驗,共同參與對經濟狀況和政策選擇的討論和決策,以支持日本銀行在實現其使命和目標方面的努力。

日本銀行是日本唯一有權發行日圓紙幣和硬幣的機構,負責管理和監督國家的貨幣供應。其職責包括制定和執行貨幣政策,調控貨幣供應量,旨在維持經濟的穩定和價格的穩定。

透過調整利率和其他貨幣政策工具,日本銀行致力於實現物價穩定和促進經濟成長的目標。因此,日本銀行設定並實施的貨幣政策不僅影響國內經濟環境的穩定性,也直接影響金融體系的運作和市場的發展。

日本央行透過監督和調控銀行及其他金融機構,確保金融體系的穩定運行,並積極防範和應對可能出現的金融危機。這包括制定監管政策、審查金融機構的資本充足率和風險管理實踐,以及監督金融市場的運作。日本銀行致力於維護金融體系的健康與穩定,以支持國家經濟的永續發展。

此外,日本銀行管理和維護國內支付和結算系統,以確保資金流動的安全和有效率。透過監督和規範支付系統的運作,日本銀行確保了支付和結算過程的順暢和安全性,促進了經濟活動的進行。

日本央行也積極參與國際金融市場的穩定與發展,與其他國家的中央銀行和國際金融機構合作,共同應對全球性金融挑戰,並推動國際支付和結算系統的安全和高效運作。這些措施不僅增強了支付系統的可靠性,也有助於提升整體經濟運作的效率和穩定性。

日本央行利用多種政策工具來實現其貨幣政策目標,其中利率政策是最主要的工具之一。透過調整基準利率,央行直接影響市場利率,進而調節消費者和企業的借貸行為。提高利率有助於抑制通貨膨脹,而降低利率則刺激經濟成長,尤其在經濟低迷時期具有重要作用。

此外,央行也採用資產購買政策,即量化寬鬆(QE),透過購買國債和其他金融資產來增加市場流動性。這種政策不僅降低長期借貸利率,促進消費和投資活動,也能在經濟衰退或金融市場壓力下提供支持,並改善金融市場的流動性狀況。

日本央行也透過前瞻性指引向市場傳達其貨幣政策的未來方向和決策標準,以管理市場預期,促進經濟穩定。近年來,面對低通膨和經濟成長緩慢的挑戰,日本銀行實施了非常寬鬆的貨幣政策,包括將利率維持在極低水平和大規模購買金融資產,以提振經濟活動和通膨水平,但同時也面臨資產價格泡沫和長期利率負面影響等風險。

總之,日本銀行在日本經濟中扮演關鍵角色,透過多種政策工具來維持物價穩定、促進經濟成長並確保金融體系的健康與穩定。作為日本唯一有權發行日圓紙幣和硬幣的機構,日本銀行負責管理貨幣供應,並透過調整利率政策、資產購買和前瞻性指引等措施來影響市場經濟活動。這些政策旨在應對長期的低通膨和經濟成長緩慢挑戰,透過刺激消費和投資,提高通膨率,並支持經濟的健康發展。

日本央行利率決議

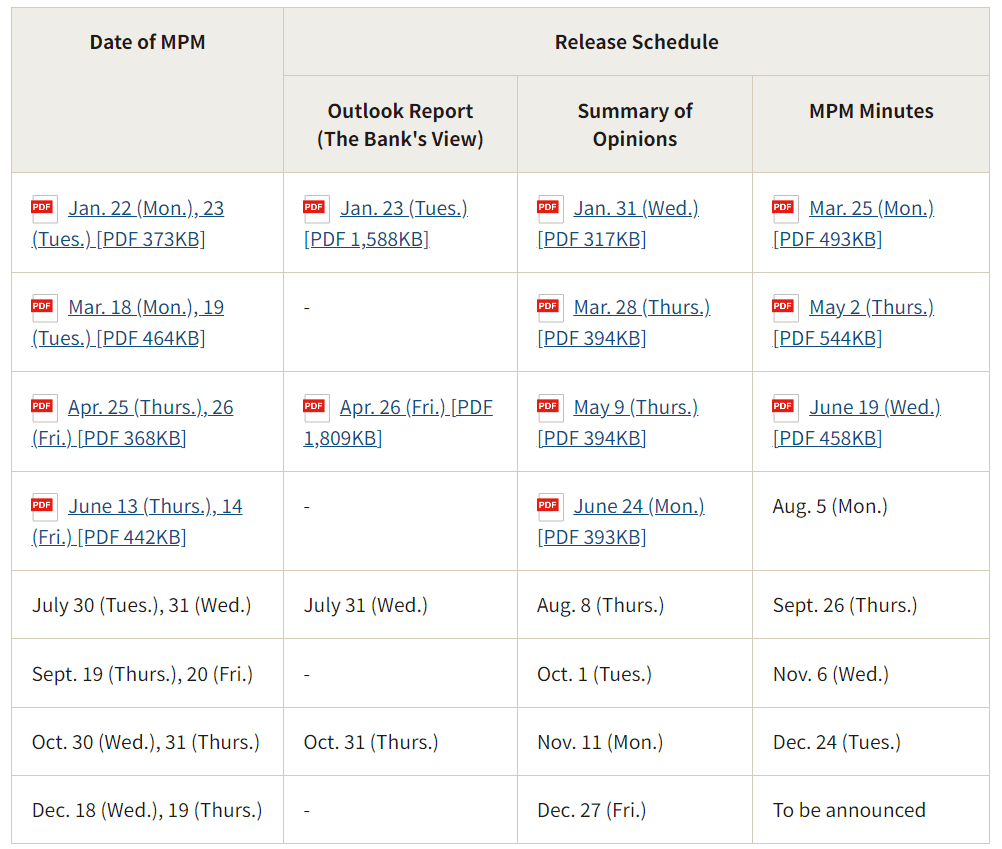

日本銀行的利率決議是其貨幣政策會議(Monetary Policy Meeting,MPM)中最重要的部分之一。這些會議通常每年舉行八次,具體時間由日本銀行提前公佈。通常在會議的第二天(即最後一天),日本銀行會發布利率決議以及相關的政策聲明。具體的時間一般在當天的中午左右(日本時間),2024年利率決議時間安排如上圖。

日本央行的利率決議決定是否擴大或縮小資產購買計劃,包括政府公債、公司債和其他資產,是日本銀行在執行貨幣政策時的重要考量。這些資產購買計劃旨在增加市場流動性,降低長期利率,促進經濟成長和通貨膨脹目標的實現。透過調整購買規模和購買類型,日本銀行可以靈活地應對經濟狀況和通貨膨脹預期,以達到貨幣政策的目標。

而在決定利率和資產購買計畫時,日本銀行回依據最新的經濟數據和通膨預測來進行評估。其利率決策考慮日本經濟的整體成長趨勢和通貨膨脹水平,以及全球經濟和金融市場的影響因素。政策調整的背景包括當前經濟環境的強弱及國內外政策目標,旨在促進經濟成長並確保物價穩定。

政策指引是日本銀行向市場傳達未來貨幣政策方向的重要工具,透過發布經濟預測和策略聲明,引導市場對未來利率和政策措施的預期。這種指引幫助投資者和經濟參與者預測經濟走勢,促進市場穩定和經濟成長。

而近年來最受市場矚目的利率決議內容則是日本央行決定是否調整主要政策利率,如短期利率和長期利率。日本銀行採取寬鬆的貨幣政策,已經連續十七年維持了負利率水平,旨在刺激經濟活動並提升通膨率。這種政策措施的目標是透過降低借貸成本,鼓勵消費和投資,以促進經濟成長並應對長期的低通膨挑戰。

自2024年3月19日起,日本央行宣布將利率提高至1%。這項決定引發了廣泛的市場反應和關注。隨著經濟和通膨情況的進一步發展,市場和投資者對日本央行未來的利率決議充滿期待和關注。升息是否會繼續成為公眾和投資者密切關注的焦點,因為這將對日本經濟、金融市場和全球經濟產生深遠影響。

要知道,日本銀行的利率決議對金融市場,特別是匯率的影響顯著。當日本銀行提高利率時,可能導致日圓升值,因為高利率吸引更多資本流入;反之,降低利率可能導致日圓貶值,因為投資吸引力下降。這種匯率變動直接影響日本的國際貿易和投資競爭力。

同時,日本銀行的利率決議對股票市場影響廣泛,不僅涉及日本股市,也波及全球股市。其貨幣政策舉措,如調整主要利率或擴大資產購買計劃,直接影響股市投資環境和市場情緒。低利率和增加資產購買通常會提振股市,因為投資成本降低可能促使投資者增加股票投資,並推高股價。相反,貨幣政策收緊可能導致股市下跌,因為資金成本上升和供應減少可能抑制投資者的購買力。

而且,日本銀行的利率決議對債券市場有重要影響,直接影響日本國債和其他債券的殖利率。降低利率或擴大資產購買可能導致債券殖利率下降,反之則可能導致其上升,影響投資者的債券策略和市場表現。

此外,日本銀行的貨幣政策決定,尤其是利率和資產購買計畫的調整,直接影響市場對未來經濟趨勢的看法。良好的經濟預期能增強企業和消費者的信心,鼓勵投資擴張和消費支出的增加,進而促進經濟活動的成長。相反,悲觀的市場預期可能導致企業和消費者採取保守策略,抑制經濟活動的成長。因此,日本銀行的經濟預期和政策指引對市場信心和經濟運作的塑造至關重要。

總之,日本央行的利率決議和政策立場對投資者、經濟學家和政策制定者都有重要影響。這不僅影響資本市場和股票市場的表現,也直接影響全球經濟預期。因此,市場對日本銀行決策的關注度極高,其政策走向可能引發廣泛的市場波動和投資策略調整。

日本央行升息及其影響

日本央行升息及其影響

日本銀行自1990年代泡沫經濟破滅以來,經歷了長期的低通膨和低經濟成長環境,因此其貨幣政策一直以寬鬆為主。近年來,隨著全球主要經濟體逐步升息以應對通膨壓力,日本銀行是否會升息成為市場的焦點。

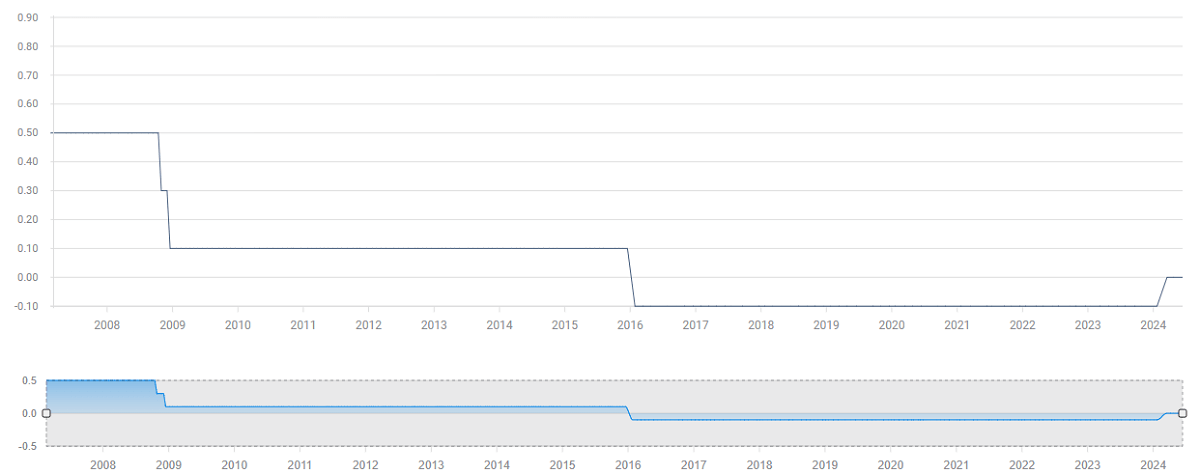

日本央行自1999年起實施零利率政策,主要目的是透過降低市場利率來刺激經濟成長和提高通膨水準。這種政策旨在促進消費和投資,同時減少借貸成本,以應對長期低通膨和經濟成長緩慢的挑戰。

自2001年起,日本銀行採取了透過購買政府公債和其他資產來增加市場流動性的措施,這項政策被稱為量化寬鬆。這些措施旨在降低長期利率,刺激借貸和投資活動,以促進經濟成長並應對通貨緊縮壓力。量化寬鬆政策也被視為支持金融市場穩定的重要工具,透過增加市場流動性來維持金融體系的健康運作。

2016年1月,日本銀行將政策利率下調至負0.1%,此舉旨在進一步刺激經濟活動和提升通膨水準。透過採取負利率政策,日本銀行試圖促進銀行貸款和投資,以推動經濟成長,並應對長期面臨的低通膨和經濟成長乏力的挑戰。

要知道,日本實施負利率政策的初衷是為了因應長期的通貨緊縮。透過設定負利率,鼓勵銀行借貸活動,促進經濟成長和通貨膨脹。例如,若利率為負1%,存款者明年存100元,只能取回99元,借款者則能享有更低的貸款成本,刺激消費和投資。

直到2024年7月,日本央行才宣布將基準利率從負0.1%上調至0%之間,結束了長達17年的負利率政策。這項決定標誌著日本邁出了通往緊縮貨幣政策的第一步,引發了全球市場的廣泛關注和反應。

日本升息背後的主要動機是日本經濟的通膨回升。雖然日本央行早在幾年前就開始觀察到通膨壓力,但他們需要確保通膨趨勢能夠持續,並透過薪資漲幅等數據確認通膨已經牢固根基。 2024年春季的薪資談判結果顯示,日本大公司將員工薪資上漲5.28%,創下33年來的最高漲幅,這被視為升息的關鍵訊號。

因此,市場都在預期日本央行將在稍後的日期升息,但升息的時間和力度超出了一些分析師的預期。因為日本銀行選擇的升息力度較小,且未明確進一步緊縮政策的具體路徑,這導致了市場上的預期落差。這種情況下,日圓並沒有如預期升值,反而對美元匯率再次跌破150大關,反映了市場對央行政策態度的不確定性和謹慎。

需要注意的是,日本升息政策可能會帶來多重影響。首先,日本資產的投資報酬率可能會提升,吸引更多的外資流入,尤其是來自美國和歐洲的資本。其次,升息可能提高日本政府借貸成本,限制其財政刺激措施的空間,甚至引發國債市場的劇烈波動。

此外,對於全球市場而言,日本央行的升息決策可能成為其他國家央行政策路徑的重要參考。特別是在目前仍實施寬鬆貨幣政策的經濟體中,如美國、歐洲和澳洲等,日本的升息措施可能為它們提供了一種指導和參照,尤其是在評估通膨壓力、經濟復甦和資產市場表現等方面。

這種影響不僅限於政策調整的時間點和速度,還可能對全球利率走勢、資本流動和匯率穩定產生深遠影響。其升息措施可能引發全球市場的風險偏好調整,影響投資人對不同資產類別的配置決策。投資人可能會重新評估貨幣政策走向的預期,調整其風險管理策略,以因應全球經濟和金融市場的變化。

總之,日本央行的升息決策不僅是貨幣政策的調整,更是對經濟復甦與通膨管理的重要訊號。儘管市場對其反應有所分歧,但日本經濟未來的走向和全球市場的表現都將密切關注這一歷史性的政策轉變。

| 利率決議 | 可能影響 |

| 利率上調 | 收緊貨幣政策,抑制通膨,可能減緩經濟成長。 |

| 利率下調 | 寬鬆貨幣政策,刺激經濟活動,促進消費和投資。 |

| 利率維持不變 | 維持目前政策穩定,市場關注央行對經濟狀況的評論。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。