摘要:

摘要:

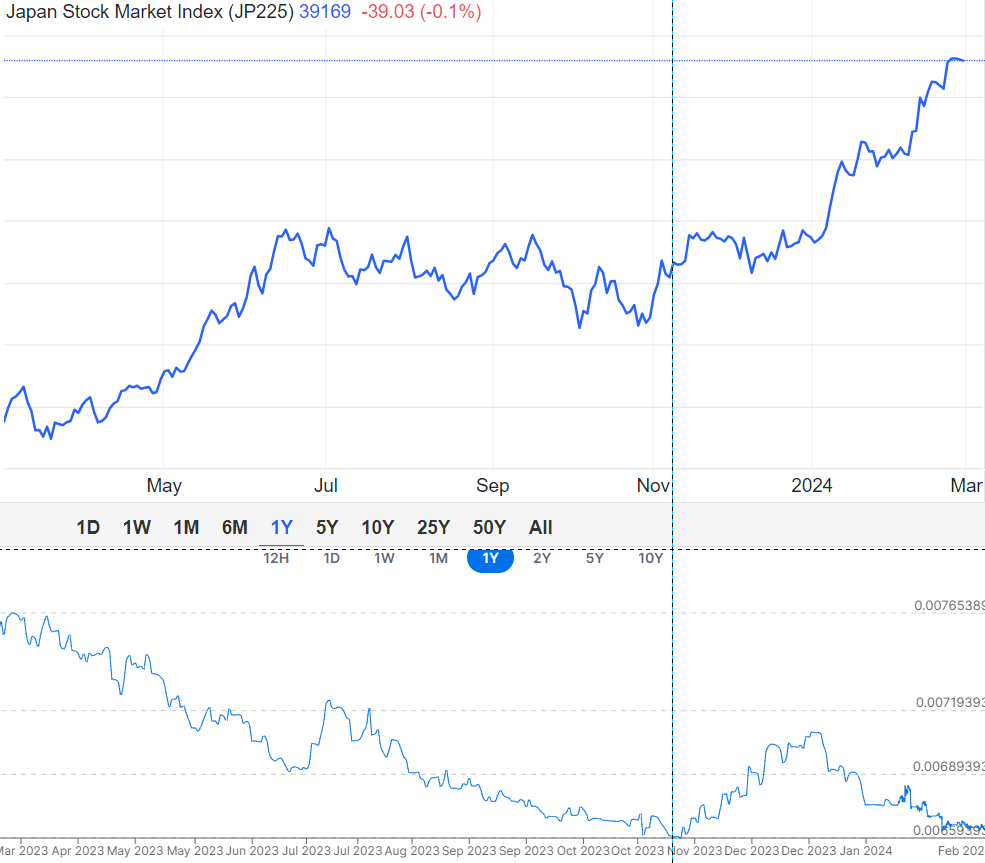

日本股市經過三十年停滯的歷史,如今展現出復甦跡象,原因在於全面財務管理改革和日圓貶值。投資人應把握住這個機遇,同時關注日本央行政策和人口老化等風險。

稍微懂點金融史的人都知道,過去30年的日本可以說是乏善可陳。自90年代泡沫破裂以來,物價下跌、消費萎靡,日本經濟陷入了長久的停滯。而日本股市甚至30多年的時間就從來沒有回到過原來的高點,這30年也被稱之為是日本失去的三十年。但從去年開始,日本股票市場的表現卻出類拔萃,也成了今年以來投資的熱點,所以投資人對日本的消息都非常關注。因此本文就將來重點闡述一下,日本股市的歷史與投資前景。

日本股市史

日本的股市如今在全世界股市表現極佳,排名也很是特殊。在2023年以20%漲幅排名第二,只排在漲幅44%的那斯達克後面。這種漲幅在日本的歷史上也極為罕見,讓眾多投資人為此矚目。

日本股市其歷史可追溯到17世紀至19世紀的江戶時代,那時日本出現了一些類似股票交易的活動,但它們更多地是以期權和期貨的形式存在,並沒有像現代股票市場那樣正式化。

直到19世紀80年代,日本才開始西化並採用西方的金融制度。 1878年,日本的第一個證券交易所在東京成立,成為現代日本股票市場的起點。在第二次世界大戰結束後,日本經歷了快速的經濟復甦和重建。這個時期,許多新興的企業如豐田、本田等在股票市場上嶄露頭角。

1980年代日本經歷了一段長期的經濟繁榮,這段時間被稱為「泡沫經濟」時期。 1985年美國希望透過美元貶值來增加產品的出口競爭力,進而與日英法德等及其國家簽訂廣場協議,使日圓大幅升值。

政府為了緩解製造業出口的衝擊,降低了借款利率,卻也吸引了投資人置辦產業。當時日本地產價格和股市價格快速上升,導致市場出現極度過熱。日本股票市場的指數(如日經指數)在這段期間迅速上漲,創下了歷史高點。

當泡沫經濟破滅時,房地產價格和股票價格迅速下跌,導致日本經濟嚴重衰退。在這段漫長的經濟停滯期,日本股市也受到了影響。儘管它在某些時期表現不錯,但整體來說,它與20世紀80年代相比已經沒有那麼活躍。

日本經濟的低迷狀態其一表現就是經濟成長緩慢,日本經濟成長率在泡沫經濟時期達到高峰之後,連續多年成長緩慢,甚至出現負成長。受到1980年代泡沫經濟之後的經濟萎靡的打擊,日本的企業多年來一直堅持現狀,創新也不足,結果就是經濟幾乎沒有成長。

其二是通膨率低迷,日本通膨率持續低位運作甚至出現通縮現象,導致企業和消費者對未來缺乏信心。其三就是政府債務。為了振興經濟,日本政府大舉增加財政支出,但這使得政府債務水準持續攀升,增加債務危機風險。

其四是人口老化,日本的生育率持續下降,隨著人口老化勞動力市場短缺問題日益嚴重,對經濟成長構成壓力也使得政府在社會保障方面的負擔不斷加重。

總的來說,回顧過去的30年日本經濟陷入了一個持續的困境,日本股市的歷史充滿了起伏。但它仍然是世界上重要的股票市場之一,對日本經濟和全球金融市場都有著重要的影響。

| 年份 | 重要事件 | 股市表現 |

| 1980 | 泡沫經濟崛起 | 指數飆升,創下歷史新高 |

| 1990 | 泡沫經濟破滅 | 股市崩潰,指數大幅下跌 |

| 2000 | 納斯達克泡沫破滅 | 日本股市受影響,指數再度下跌 |

| 2010 | 東日本大地震 | 股市震盪,但迅速恢復 |

| 2020 | 新冠疫情爆發 | 股市劇烈波動,政府採取措施穩定市場 |

| 2023 | 全面財務管理改革 | 股市突破史上最高點 |

日本股市行情上漲原因

從2023年開始,在全球各國經濟都壓力倍增的大背景下,日本的股市行情卻逆勢展現了一副繁榮景象。有觀點認為,這都是從巴菲特大舉買了日本商社的股票開始的。事實上,日本能夠在如此困難的環境下逆勢騰飛,原因在於兩個關鍵點。

第一個關鍵點就是日本從2022年開始進行的全面財務管理改革,這個由東京交易所發起的改革本不是什麼大事,但卻扮演了關鍵的角色。要知道日本和歐美一樣有著類似的經濟制度,但同樣作為已開發國家日本的企業管理觀念卻非常不同。

美國的上市公司們有一個核心要務,就是去為股東賺錢,股東的利益放在第一位,有時候高到可以左右公司的決策。但在日本情況卻完全不同,日本企業認為股東的利益並不重要。他們更看重的是企業的穩定、要承擔社會責任。例如要給員工發福利,要讓客戶滿意等等。

正因如此,日本企業從來就不派發股息或只配發很少的股息,因為股息都是用來回饋股東的。日本企業有錢了要不就是拿去還債,要不就是去補貼那些虧錢的部門,都沒有的話就是放手裡拿著也不會去回饋股東。

這種管理方式導致日本企業的效率非常低,雖然淨值看起來很多,但這些資產都沒有帶來任何的利益。用金融詞彙說就是企業的淨資產收益率(ROE)非常低,投資者自然就不會買單。

因為投資人買公司股票就是為了賺錢,但日本企業的獲利效率卻越來越差。股價不漲不說,即便賺了錢也不分給投資人,投資人自然就不會再投資了。所以日本企業的估值常年都非常便宜,但卻沒有人願意買。

而從2022年開始,東京交易所對於本益比小於一,同時Roe低於8%的企業發出了警告。並同時給出了整改方式,希望這些企業能夠據此將兩個指標拉到標準之上,否則就會被強制退市。

整改方式之一就是將公司賺錢的利潤再利用起來,而不是用於還債或放在帳上。例如將多餘的現金來派發股利回饋給股東,或是拿去投資新的專案。因此,許多日本企業都據此做出改變。

如今日本企業發放的股利和股票回購數,已經都創了歷史新高。同時日本企業的資本性支出來到了歷史高點,這說明企業確實開始用自己的錢開始投資了。

整改方式第二是重組業務。簡單來說就是一個字拆,把賺錢的業務拆出去獨立運營,把不賺錢的業務也拆出去賣掉。例如索尼就分拆了銀行和保險業務,而三菱把汽車設備的業務分了出去。

拆分之後賺錢的業務就可以集中精力,把獲利出來的錢再進行投資去賺更多的錢。而那些拖累公司營運效率不賺錢的業務,就要將他們拆分自生自滅。這麼一來資源最終都會集中在收益率最高的那些地方,也徹底改善了日本企業整體的資產收益率。

在這一系列的促進之下,日本股市便有瞭如今的大漲。但日本的改革才剛開始,如果能夠成功將會是個長期的利好,但失敗的機率也不容小覷。

第二個關鍵因素卻是來自日圓的貶值,這是讓許多人都想不到的事。因為過去幾十年日本在國際金融市場上都以穩定著稱,日圓和日債都屬於避險港。但近兩年來,日圓竟然大跌了近40%,已經跌到了泡沫破裂以來的最低點。

主要因為日圓和日債以前都是有日本央行無條件托底,但過去兩年全球範圍內的央行都在升息,而日本一直維持的低利率政策便讓日元出現了貶值。這本來是一件不好的事,但卻因此反而挽救了日本的經濟。從上述圖片中就可以看出,日圓直線下跌後,日本的股市就開始有了上升趨勢。

原因之一就是日圓貶值帶來了輸入性的通膨,卻正好解決了自泡沫破裂以來日本經濟的通貨緊縮問題。因為在持續通貨緊縮的環境下,日本人民越來越不願意消費,社會的需求始終提振不起來。

但這次因為日圓貶值,因此增加了日本進口商品的成本,並因此帶來了一波輸入性通膨。而且隨著商品端通膨的延續,日本似乎慢慢習慣了這種通膨。為了避免未來的東西繼續漲價,日本人也開始增加自身消費了。由此就讓通膨從商品端轉移到了服務端,而這便是消費真正復甦的一種體現。

於是我們便看到了日本的物價從一年前的負成長一路恢復,現在核心通膨基本上已經穩定在3%的位置了。而核心通膨的上升又慢慢開始帶動薪資的上漲,整體的日本消費就這樣被盤活了。摩根史丹利就評論日本拋棄了通貨緊縮,但有沒有讓通膨失控,這是最佳的狀態。

另一方面由於日本是出口型經濟,日圓貶值讓其出口商品反而增加了競爭力,因此提升了這些日本出口企業的利潤。再加上日本本身企業的改革,這樣利潤的提升效率變得更高了,企業更賺錢了,員工的薪資也跟著開始上漲。

如此一來,日本經濟就在通膨、消費、薪資、企業獲利的正向成長過程中走向了良性循環,也因此就有了日本經濟復甦的繁榮景象。讓日本經濟在2022年下半年就開始復甦,2023年第一季GDP年增了3.1%,達到至2020年第二季以來最高的水準。日本的就業市場也保持強勁,事業率維持在2.6%左右的低水準。

這些都讓日本股市重新定義他們在世界經濟中的角色,用一個經濟復甦和煥發的經濟活力來吸引投資者的注意。目前日本股市總市值飛快漲到了6.32兆美元,排名亞洲股市第一名,也讓眾多投資人趨之若鶓。

日本股市投資風險須知

日本的股市大熱讓許多投資人都有了跟風,但也有人對日股反彈的持久力產生懷疑。因此投資人在進行日股投資時,除了關注技術指標是否有超買現像外,也需要從長期與基本面關注可能需要留意的風險。

首先就是要留意日本央行的政策。要知道過去日本央行一直都耐心維持其超寬鬆的貨幣政策,這給日本造就了低利率的環境,刺激了經濟活動。但隨著通貨膨脹的上漲,將有需要逐步評估收緊貨幣政策。

目前日本的薪資和通膨上漲已經有了良性循環,這可能會帶來日本央行負利率政策的結束。未來一旦ICC政策調整,利率可能會上升。這除了使日本政府還債壓力增加外,利率的上升還可能使日圓對其他貨幣升值。因此不僅會對仰賴出口貿易的企業造成影響,同時也會對股市造成壓力。

其次要注意的是,日本的人口老化與創新不足。根據聯合國的報告,日本是全球人口最老化的國家。這意味著未來勞動市場將持續收縮,生產力可能降低。此外人口老化可能會導致消費需求下降,政府需要花費更多的社會福利支出,家庭可能被迫儲蓄資金作為養老儲備。

還有雖然日本從80年代就是許多高科技產品和製成的發源地,但企業體制相對保守,數位轉型慢。近年來日本在創新和技術發展上的表現似乎並不活躍,日本的新創創投相對其他國家來的落後。而且全球經濟低迷,外部需求仍弱於預期,可能會對仰賴出口貿易的日本增加經濟復甦的不確定性。

但作為全球第三大經濟體,日本的復甦之路已經開始。由於更好的治理和更具競爭力的貨幣,許多日本公司的獲利能力正在提高。隨著更多日本公司經營改善帶來更好的獲利能力,以及與其他股票市場相比更具吸引力的估值。因此,投資人也不能忽視相關的機會。

當然投資日本股市也不能只關注機遇,不關注風險。要記住為了分散風險,不要把雞蛋全都放在籃子裡。並隨時關注日本的經濟與貨幣政策變化,為投資組合做出適當調整。

| 公司名稱 | 漲幅 | 市值 |

| PIXELA公司 | 45.45% | 1507億日元 |

| 百特集團有限公司 | 33.33% | 962.24百萬日元 |

| 傳媒連結有限公司 | 33.33% | 2.124億日元 |

| FISCO有限公司 | 31.18% | 4.123億日元 |

| DNA晶片研究公司 | 29.38% | 5.533億日元 |

| 川邊公司 | 28.28% | 1.939億日元 |

| OMIKENSHI株式會社 | +24.10%, | 2.131億日元 |

| 地球無限有限公司 | 22.88% | 12.885億日元 |

| 阿爾卑斯物流有限公司D | 20.38% | 69.344億日元 |

| 福賽德有限公司 | 18.69% | 17.14億日元 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。