摘要:

摘要:

預計美聯儲本周將再次加息,這是一個等待市場和美聯儲的問題。 世界上最强大的央行成功地封锁了失控的通貨膨脹,但將通貨膨脹率降至2%的“最後一英里”是最具挑戰性的,相互衝突的經濟迹象造成了混亂。

雖然本周加息25個基點的預期已經被市場完全消化,但是鮑威爾在隨後的新聞發佈會有三張不同的牌可打,不論打哪張都將引爆市場。

本周美聯儲預計將再加息一次,然後呢? 這是等待著市場和美聯儲的問題。 世界上最强大的央行成功地封锁了失控的通脹,但是將通脹率降低到2%的“最後一英里”是最棘手的,衝突的經濟迹象造成了混亂。 這意味著高波動性。

以下是FXStreet的分析師YohayElam就美聯儲將於北京时間週四2:00公佈的利率決議前瞻,包括三大潜在情景及美元、股市和黃金的可能反應。

現時,美聯儲面臨著不斷下降的通脹、強勁的勞動力市場和更多的混亂。

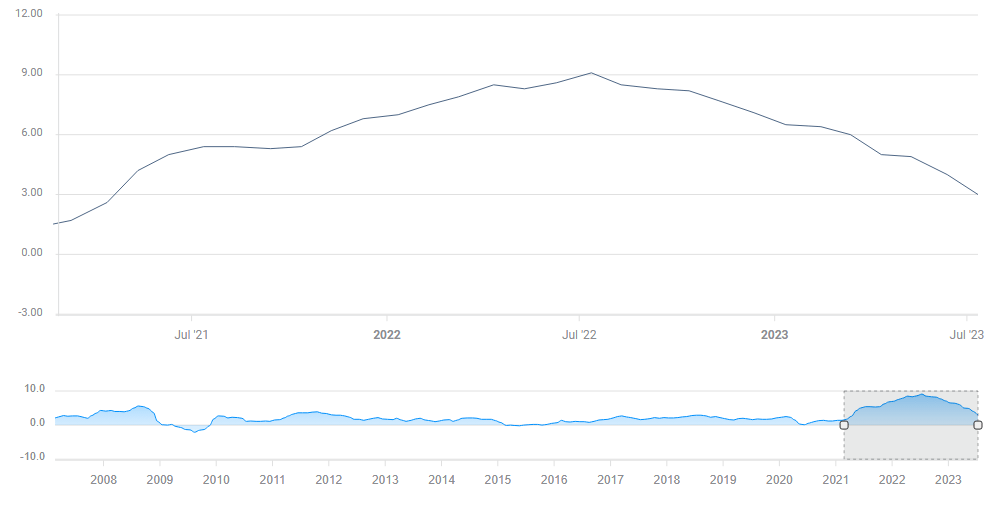

美聯儲有兩項使命,即物價穩定和充分就業。 官員們一直關注著第一個問題,即通脹。 通脹從2021年開始抬頭,並在2022年6月達到同比9.1%的峰值。 在加息500個基點後,美聯儲成功了,今年6月總體物價漲幅已經降至3%。

不過,美聯儲關注的是覈心通脹,該名額不包括全球市場波動較大的能源和食品價格,較難受到抑制。 在這方面,美聯儲同樣有成就感,因為覈心CPI在6月份同比從6.6%下降到4.8%。

然而,美聯儲的目標是將潜在通脹率控制在2%。 它正在往那裡前進嗎? 雖然商品價格下跌,房地產市場的降溫將影響到官方數據,但官員們仍然擔心與勞動力相關的通脹。

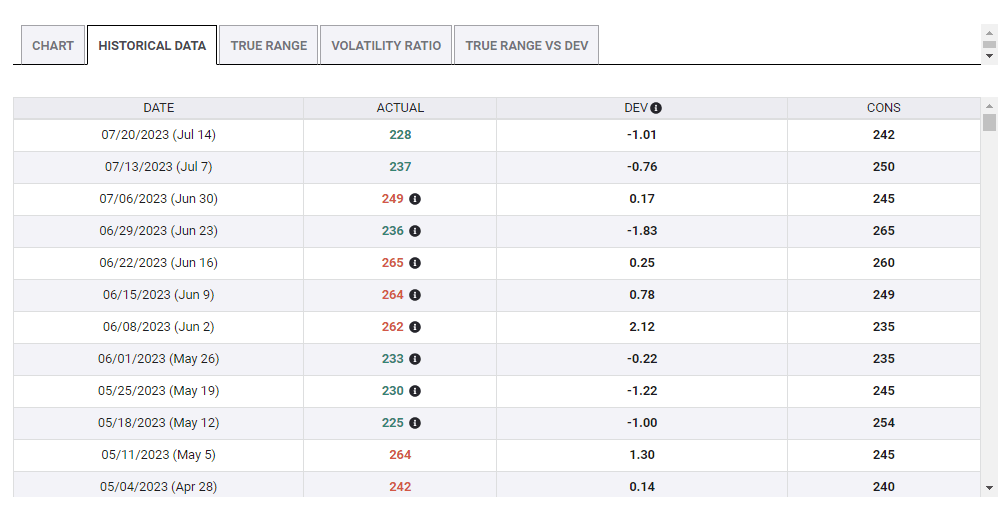

依賴於人的服務業成本仍在穩步上升,這表明通脹具有粘性。 薪水是由勞動力市場推動的,而勞動力市場尚未明顯降溫。 雖然6月份的非農就業數據沒有達到預期,這是連續14個月的超預期之後的首次,但每月超過20萬的就業增長仍是非常強勁的。

此外,每週初請失業金人數呈現出逐漸上升的趨勢也已經逆轉,這一數位已從26.5萬的峰值降至22.8萬。

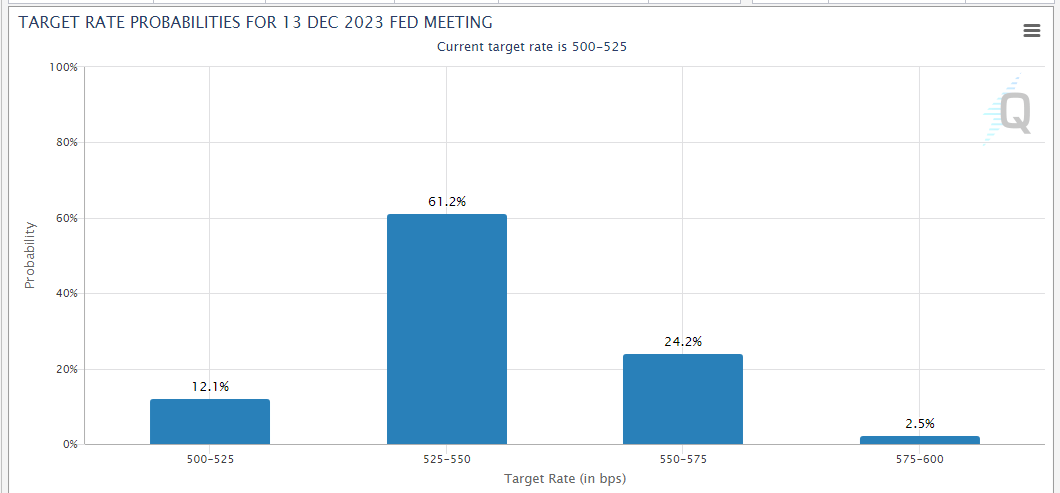

儘管美聯儲的第二項使命是實現充分就業,但它願意冒著勞動力市場不那麼活躍的風險,以令通脹這個“魔鬼”回到瓶子裏。 這就是再次將利率提高到5.25-5.50%這一更高區間的原因,這已經完全反映在價格中了。

美聯儲需要考慮哪些因素?

現在的問題是,美聯儲下一步行動是什麼? 貨幣政策對實體經濟的影響需要時間,尤其是勞動力市場,這被認為是滯後的經濟指標。 是否有必要為了將通脹率再降低1%而冒著明年失業率大幅上升的風險呢? 還是說,加息結束的訊號會讓經濟重新升溫,從而引發通脹?

市場預計這將是最後一次加息,年底前利率將維持在5.25-5.50%。

在談到美聯儲利率決議可能出現的場景之前,我想強調幾個額外的因素。

PMI顯示,美國製造業正在萎縮,這與全球趨勢一致。 疫情後的復蘇促使消費者從商品轉向服務。 工業部門的疲軟是否意味著美聯儲將結束進一步的緊縮? 沒這麼快。

由於幾項政府法案,許多專注於綠色能源和基礎設施的新工廠已經破土動工。 經濟學家預計2024年將出現製造業繁榮。 這有多重要? 這是一個懸而未決的問題。

美聯儲也需要把目光投向美國以外。 歐洲經濟正在苦苦掙扎——利率上升、俄烏衝突的影響以及其他因素意味著需求下降。

與美國進行大量貿易的中國呢? 中國政府已經顯示出支持經濟的迹象,中國經濟正在復蘇。 隨著中國通脹水准的降低,刺激措施已經在路上了。

總而言之,無論是對美聯儲還是對市場來說,都存在著高度的不確定性,這意味著在以下任意場景中,市場都存在著高度的波動性。

此次決議可能出現的三大情景

我想強調的是,本周加息25個基點已被市場完全消化,不會對市場產生影響。 投資者高度關注的是下一步行動的暗示。 美聯儲不會在這次會議上發佈新的預測,而是先發表聲明,然後,美聯儲主席鮑威爾將召開新聞發佈會,從而引發最大的波動。

情景一,鮑威爾暗示將進一步加息,但不是迫在眉睫。 美聯儲對6月份利率的最新預測表明,今年還會有兩次加息,這是在6月份决定維持借貸成本不變的同時採取的鷹派舉措。

他可能會堅持這一意圖,稱有可能再次加息,但並不緊迫。 這樣的平衡將意味著9月再次暫停加息,然後在11月最後一次加息。 美聯儲逐漸將加息幅度從75個基點降至50個基點,然後降至25個基點,然後再每跳過一次會議進行一次調整。

囙此,這樣的縮減是有意義的。 這是我的基準情景,概率很高。

在這種情況下,我預計美元會上漲,黃金會下跌,股市最初的反應是回落,債券市場需要適應更多的緊縮政策。

然而,我預計任何最初的反應都將是短暫的。 從現在到11月還有三個多月的時間,經濟資料可能變得更加負面,從而降低了再次加息的可能性。 市場可能會對美聯儲的鷹派態度不屑一顧,恢復上漲。 這意味著黃金有買入機會,美元則有賣出機會。

情景二,回到連續加息。 這不會受到市場的歡迎。 回到每次會議都加息的路線將是鷹派的,而且概率中等。 如果鮑威爾稱美聯儲最早會在9月份再次加息,這將給投資者帶來更大的恐慌,導致股市下跌、黃金重挫、美元升值。

儘管在此之前還有兩份通脹報告和兩份就業報告,但在這種情景下,投資者需要一段時間後才能再次露出笑容。 週四公佈的經濟增長和初請失業金人數需要特別疲弱,市場才會像上次那樣出現反彈。

情景三,觀望。 這種鴿派舉措的概率很低。 雖然鮑威爾可能更願意在本周預期的加息之後結束緊縮週期,等待其所釋放的逆風對經濟的影響,但FOMC中充斥著鷹派的聲音。 此外,近期強勁的勞動力市場數據似乎關上了停止進一步加息的大門。

然而,不斷下降的通脹和對全球經濟增長的擔憂,也使得鮑威爾釋放進一步加息訊號的門檻變得更高。 他將繼續依賴數據,繼續釋放鷹派訊號需要有經濟資料的支持。

在這種情況下,美元將大幅下跌,而黃金和股市將會狂歡。

總結

美聯儲7月份的决定是在炎熱的夏季做出的,市場緊張局勢正在升溫。 通脹降溫不太可能引發對市場有利的局面,至少一開始不會。 這些事件非常不穩定,Elam敦促投資者謹慎交易,降低杠杆率。

【EBC平臺風險提示及免責條款】:市場有風險,投資需謹慎。 本文不構成投資建議。

4月24日,日元兌美元維持143下方,IMF稱因關稅不確定性,日本央行或延後升息,通膨目標延至2027年,日元走勢仍受通膨、進口成本及政策前景影響。

2025年04月24日

4月23日,美股大幅反彈,三大股指漲超2.5%,受貿易緊張緩和及川普言論影響。多數財報超預期,特斯拉盤後漲5%。標普500有望測試5500點阻力位。

2025年04月23日