發布日期: 2023年07月10日

更新日期: 2023年07月19日

說起OVX——原油隱含波動率,可能聽來有些晦澀,但提起恐慌指數VIX,相信大家就不陌生了,VIX正是對應標普500指數的隱含波動率,用來衡量市場對未來一段時間內標普500指數的波動預期,研究院曾專門寫過一期,如何巧用VIX,為做標普500指數的交易者提供開倉參攷,如需獲取,可詳詢您的客戶經理。

其實在二級交易市場,多數品種都有自己對應的隱含波動率名額,除了標普500——對應VIX,WTI美油——對應OVX,還有黃金——對應GVZ,歐美——對應EVZ,等等。

本期,我們就來聊聊OVX——WTI美油的「隱含波動率」,可以給到我們的風控參攷。

一、什麼是「隱含波動率」?

所謂波動率,顧名思義,指的是在行情中價格的波動,對交易者來說,也意味著風險。

在金融市場中,有兩個常用兩種波動率名額:

1、歷史波動率(Historical Volatility):反映之前一段時間內,已經觀察到的價格變化情况,反映市場總體的震盪水准,是對歷史的規律總結。

2、隱含波動率(Implied Volatility):反映在未來一段時間內,市場預期價格可能出現的變化情况,是對未來的預測。

【隱含波動率是怎麼得來的?】

代表未來的隱含波動率,常被用於預測未來的期權市場中,其數值也是由期權價格推算而來:

如上圖,期權價格由執行價格(Stike Price)、期權到期日(Expiration Date)、無風險利率(Risk Free InterestRate)、標的當前價格(Current Price)、以及隱含波動率(Implied Volatility),5大因素所决定。

所以,當已知標的期權鏈報價的時候,即可反推出「隱含波動率」。

【什麼是OVX?】

OVX全稱Cboe Crude Oil ETF VolatilityIndex,芝加哥期權交易所的原油ETF(交易所交易基金)波動率指數,是衡量油價(WTI)波動的名額,於2008年7月15日開始發佈。

OVX採用CBOE的波動率指數VIX(VolatilityIndex)計算方法,由跟踪WTI的USO的期權價格計算得出,OVX反映投資者對未來30天的原油價格波動率的預期。

與VIX是S&; P500的恐慌指數類似,OVX是WTI美油的恐慌指數。

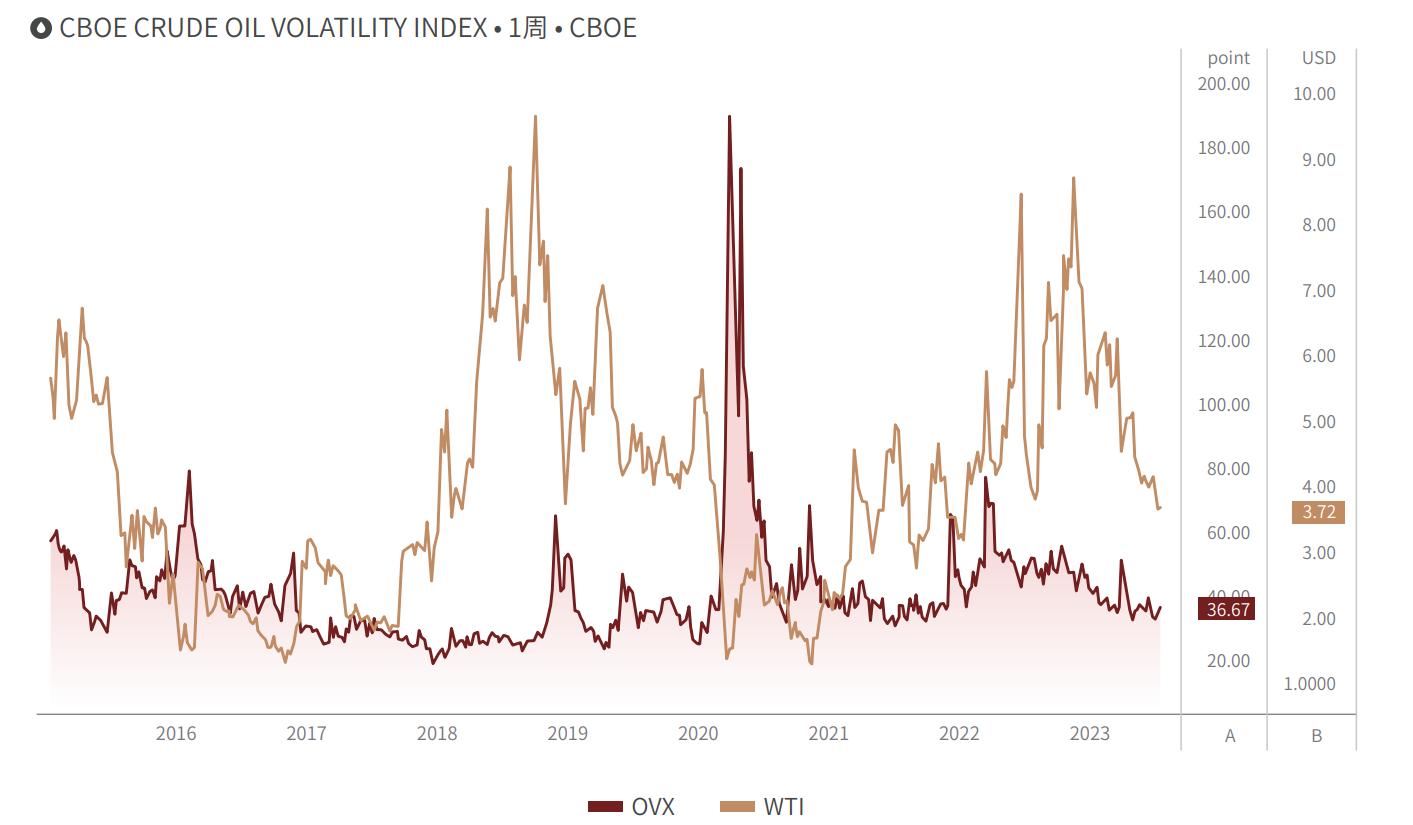

【WTI美油/OVX走勢比對】

總體上,油價與波動率指數OVX呈現負相關的關係:

①油價下降,隱含波動率OVX上升。 常在經濟下行時發生,市場對於未來石油需求增長的預期惡化,經濟活動趨於慘澹,恐慌指數攀升;

②油價上升,隱含波動率OVX下降。 常在經濟上行時發生,經濟生產活動較熱,對石油需求預期提升,供需緊俏,經濟看好,恐慌指數下降。

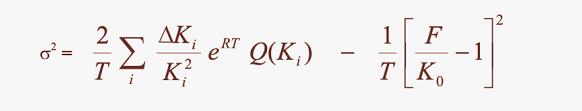

【OVX計算公式】

其中:

σ: 近月波動率

NT:近月合約剩餘到期時間

T:NT/N365

R:無風險利率

F:S+eRT × [認購期權價格(S)−認沽期權價格(S)]

{ S:認購期權價格與認沽期權價格相差最小的執行價}

K0:小於F且最接近於F的執行價

Ki:由小到大的所有執行價(i=1,2,3,….)

Δ Ki:第i個執行價所對應的執行價間隔

P(Ki):若Ki小於K0,為Ki對應的Put期權價格; 若Ki大於K0,為Ki對應的Call期權價格; 若Ki等於K0,為Ki對應的Call/Put期權價格

數學只是工具,投資收益的高低與數學好壞並無關係;

複雜的表面下,一定有簡單的底層邏輯,我們只要理解實踐運用的意義,學會市場思維,就足够了。

二、WTI美油波動率指數OVX的實踐意義

OVX作為波動率指數,其主要作用之一是可演算出WTI美油在未來一段時間內的市場預期波動率,以及該預期波動率的發生概率。

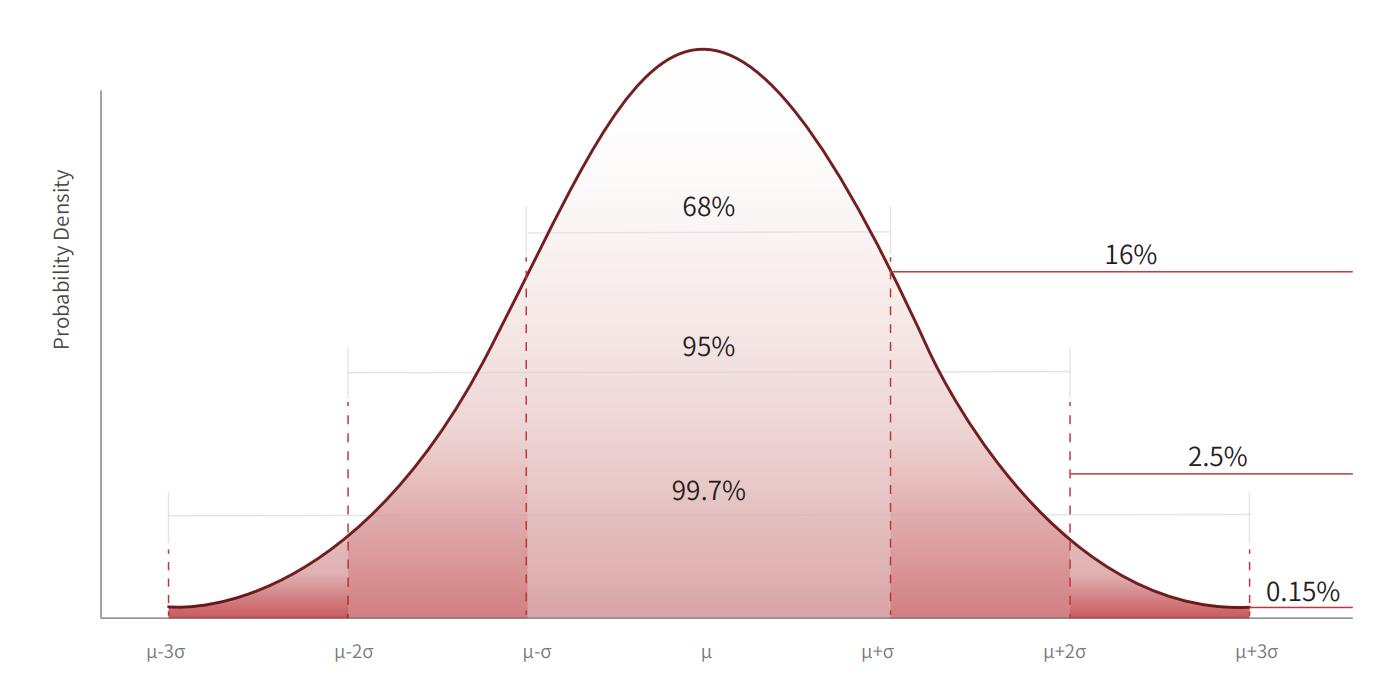

這裡首先給大家科普下,統計學中【常态分配】和【標準差】的概念:

【常态分配】來源於人類通過觀察所得到的自然規律,社會中的各種變數當達到一定數量後(通常需大於30,越大越好),均可呈現以平均值為中心的常态分配的趨勢,例如:人類身高、出生體重、學生成績等,所以在自然科學、醫學、金融學等很多領域中的量化統計,均是基於常态分配的假設。

【標準差】表示的是一組變數資料的波動程度(即波動率),往往以數組平均值( μ) 作為參照,數據圍繞平均值的波動程度即可由標準差( σ) 反映出來。

在常态分配中,圍繞平均值( μ) 的兩端,變數數據總體呈現左右對稱的分佈形態。

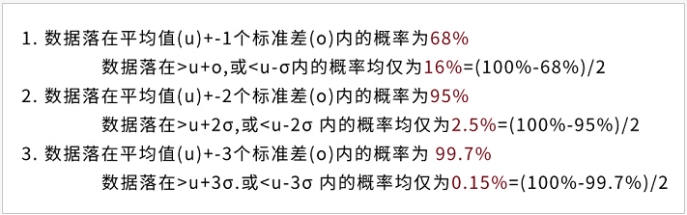

在知曉了平均值( μ) 和標準差( σ) 兩個參數後,還有就是【“68-95-99.7”關聯法則】:

如上圖,反映的是一組常态分配數據的概率分佈,其中 μ 為平均值, σ 為標準差

橫軸表示數據值,縱軸表示每個數據值對應發生的概率(在統計學中稱為概率密度)

我們可以很直觀地看到68%、95%、99.7%代表的是面積占比(在統計學中稱為概率分佈),其實際意義是:

OVX指數作為美油WTI的波動率指數,其由期權價格推算而來,而期權的定價正是基於常态分配的假設,故OVX指數也就帶有了常态分配的基因。

從統計學角度,可認為WTI美油的波動率,是滿足平均值為0,標準差為OVX的常态分配,而這裡的OVX是以年化數值來表示的,我們可以用它推算出未來任一時間段內,美油WTI的預期波動率。

【我們舉例來說明】

假設OVX指數為10,則表示當前時點,預期未來30天的年化波動率(即標準差 σ) 為10%,則以此為基礎:

若需推測未來1個月的波動率:(1年共12個月,則預期單月波動率標準差 σ 為10%/√12 = 2.89%),表示:

WTI美油在未來1個月內,

波動率在+-2.89%以內的幾率為68%,

波動率在+-5.78%(=0+-2*2.89%)以內的概率為95%,

波動率在+-8.67%(=0+-3*2.89%)以內的概率為99.7%。

若需推測未來1周的波動率:(1年共52周,則預期單周波動率標準差 σ 為10%/√52=1.39%),表示:

WTI美油在未來1周內,

波動率在+-1.39%以內的幾率為68%,

波動率在+-2.78%(=0+-2*1.39%)以內的概率為95%,

波動率在+-4.17%(=0+-3*1.39%)以內的概率為99.7%。

三、如何運用OVX,為WTI美油交易提供倉位/風控參攷?

假設當前OVX為10,當前WTI美油價格為70美元/桶,

若交易者帳戶入金10000美元,回撤定為總資金的20%,即可承受的虧損額度為10000*20%=2000美元

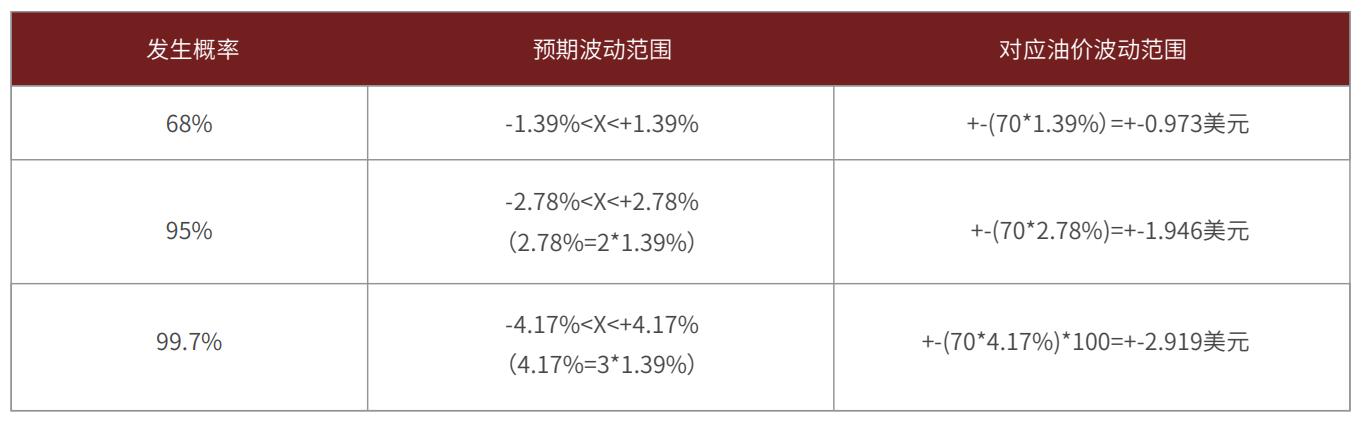

假設交易者擬定的持倉時間為1周,根據上述OVX指數的運用方法,預期未來1周波動率標準差為10%/√52=1.39%,則表示WTI美油在未來1周內的波動率發生概率如下:

因波動範圍涉及上漲(正)、下跌(負)兩端,而在常态分配下,兩端發生的概率是相同的,所以在實際開倉交易中,一旦確定了開倉方向(多單or空單),從止損的角度,如實際走勢與開倉方向相反,則超出預期波動範圍的違約概率,僅為(100%-發生概率)的1/2,具體如下:

若交易者選擇發生概率68%的情况,則止損點值可設為+-0.973美元

在此情况下,開多單(或空單)超出預期波動範圍的違約概率不超過16%

因美油WTI每手合約大小為1000桶,則0.973美元對應0.973*1000=973美元

交易者開倉倉位=可承受虧損額度/止損點值=2000/973=2.06手

若交易者選擇發生概率95%的情况,則止損點值可設為+-1.946美元

在此情况下,開多單(或空單)超出預期波動範圍的違約概率僅為2.5%

因美油WTI每手合約大小為1000桶,則1.946美元對應1.946*1000=1946美元

交易者開倉倉位=可承受虧損額度/止損點值=2000/1946=1.03手

若交易者選擇發生概率99.7%的情况,則止損點值可設為+-2.919美元

在此情况下,開多單(或空單)超出預期波動範圍的違約概率僅為0.15%

因美油WTI每手合約大小為1000桶,則2.919美元對應2.919*1000=2919美元

交易者開倉倉位=可承受虧損額度/止損點值=2000/2919=0.74手

【其他說明】

以OVX作為預期波動率的參攷,進行原油交易,是給大家提供一種交易的思路,相同的方法可以用在黃金(對應GVZ),歐美(對應EVZ)等品種上,但波動率指數代表的只是市場對未來波動率的預期,與真實的波動率仍然存在差异,故該方法僅作為交易參考,不構成任何投資建議。

市場有風險,投資需謹慎。