发布日期: 2023年09月14日

让我们谈谈金融世界中一个颇具吸引力但也相当复杂的话题——国债。尽管这个话题有点复杂,但我将尽量用通俗易懂的方式为您解释。在过去的二十五年里,美国国债与国内生产总值(GDP)的比例一直在飙升,几乎超过了百分之一百二,英国、欧元区和中国也在以看似不可思议的速度增加国家政府债务。而最夸张的当属日本,国债占GDP的比例高达百分之二百六,世界独树一帜。这个数字是什么概念呢?简单来说,日本需要花费2.6年的全部国民收入才能偿还政府债务。如果按照日本政府的2022年财政收入来算,那么即使政府不吃不喝、一分钱不花,也需要18年才能偿还这些债务。那么这些国家的政府是不是疯了呢?它们为什么要大量借债,背后的逻辑是什么呢?美国会不会违约?经济学家为什么会有不同的看法,政府借得越多越好,到底借多少才算多呢?

首先,每个国家的政府都有赚钱和花钱的需求,美国政府过去三十年的收入百分之九十五来自税收,而支出包括公共事业、国防、军队和基建等等,大部分时间支出都超过了收入。这就导致了持续的财政赤字,政府需要通过发行国债来填补这一资金缺口。看一下中国、日本、英国和欧元区的财政状况,都一直处于赤字状态。单看这些财政数据,如果是个人的话,可能会被视为败家。但是对于国家来说,情况不同。

美国政府经历了多次债务上限的争议,主要是为了控制政府支出不过度,实际上这个上限是象征性的,国会每年都会提高它,平均每年上调一次。一旦债务接近上限,国会就会紧急投票,这个机制给了两党争论的机会。目前由民主党执政,但国会众议院多数是共和党,所以两党需要就财政开支进行谈判。美国的财政机制有点复杂,经常出现政府大规模刺激经济的情况,但在其他时候却不谈刺激。债务上限的设定虽然看起来合理,但事实上,自1981年以来,债务上限已上调了42次,平均每年一次。美国政府自己也预测,如果持续几周的债务违约,将导致美国股市下跌45%,超过800万人失业,后果严重。所以债务上限主要是给两党争论提供机会。

除了美国,很少有国家采用这种债务上限的机制。除了美国和丹麦,几乎没有国家因债务上限限制了自己的国债发行。在过去五十年里,全球政府债务一直在不断增加。那么为什么它们要借这么多债?他们的想法是什么?这是否令他们不开心呢?

首先,我们需要理解政府借钱和我们借钱的逻辑不同。政府借钱是为了刺激经济,尤其是在经济衰退时,政府需要借钱来增加社会总需求,以帮助经济摆脱困境。这是现代经济学的一个重要理论,政府需要在经济危机或衰退时大规模借钱,花钱刺激经济。这就是为什么每当危机来临,政府就开始花钱刺激经济,例如2008年次贷危机、2020年疫情,以及日本的1998年金融危机等等。然而,债务增加并不一定会直接导致经济增长,例如日本过去三十年持续借债,但GDP增长相对较慢。

最近,还出现了一种新的经济学理论,称为现代货币理论(MMT),它认为政府应该大胆借债,因为政府的信用本质上就是货币,只要没有通货膨胀,政府就应该不断借钱、花钱,这对经济最有利。尽管这一理论尚未被主流经济学界广泛接受,但它近年来备受关注。

然而,政府借钱不能无限制地进行,因为它需要考虑通货膨胀和市场的反应。政府具有一种特殊的能力,即印钞票。尽管政府不能直接印钱,但它可以通过央行购买国债来间接增加货币供应,这被称为量化宽松。这就意味着政府实际上可以通过印钱来规避债务违约的风险,这也是为什么外债问题会变得更加复杂。政府可以通过印钱来应对危机,而其他国家则需要通过借债来解决问题。

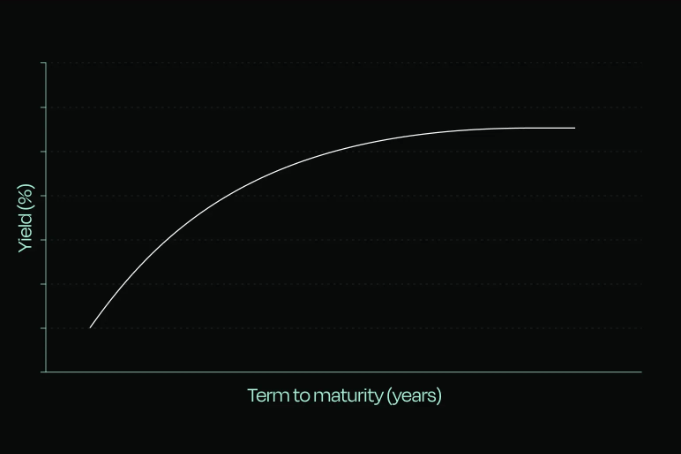

国债对政府来说不同于个人债务,政府有更大的灵活性来借钱和花钱。外债问题相对更为复杂,外部投资可能会放大经济波动,而政府可以通过印钱来规避债务违约的风险。因此,美国在这方面确实具有独特性,它不需要考虑内债和外债的问题。同时,利率也是影响政府债务的关键因素,国债价格决定了无风险利率,影响整个金融市场。所以,政府借钱的逻辑和限制并不仅仅是钱和债务上限,而是更为复杂的经济机制。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。