2023年11月20日

在投资界,债券这种金融工具深受投资者的喜爱。而今年以来,因为美联储暴力加息,让债券利率大幅上扬,在市场更是吹起了一股债券的投资热潮。而其中最受瞩目的自然就是——国债。

国债是什么

它是指由国家政府发行的债券,也称为主权债、政府债券或国家债务券等。它是一种政府筹措资金的工具,通常以固定的利率向投资者发行,投资者购买国家债券即向政府借款。其通常有固定的期限,到期时政府会偿还借款本金,并支付在债券期间积累的利息。

购买国家债券的投资者在购买时支付一定金额的资金,政府则在债券到期时返还本金,并在债券期间向投资者支付利息。其通常被认为是相对低风险的投资工具,因为它们受到发行政府的信用支持。由于它的固定利率和本金的保证,投资者可以预测其投资回报。

它为政府提供了一种筹措长期资金的途径。政府可以利用它筹措用于基础设施建设、社会福利、教育等方面的资金。其流通也为投资者提供了一种相对安全和稳定的投资选择。

它可分为内债和外债。内债就是一个国家用本地发行的国家债,从海外借的钱一般都是以美元计价的债,这个就叫外债。现在的情况是,对于内债,政府很容易通过印钱来规避债务违约。而对于外债,除了美国以外,其他国家又印不了美元。要是真出现现金流的问题,就非常容易出现违约的情况。所以,一般都有个内债不是债的说法。

如果说内债属于经济活动的缓冲期的话,那外债就相当于是经济活动的放大期。当经济状况良好好的时候,资本一窝蜂全都过来投资,通过借债可以放大经济优势。但一旦出现问题,资本垮了撤了那也会加剧经济的崩盘。

实际上历史上很多国家级的经济崩溃,各种债务危机其实都源于外债的违约。比如说上个世纪七八十年代拉美地区本来发展很快,也吸引了大量外部投资。结果80年代两次石油危机,美元要加息,那拉美这边就不得不也跟着加息。就导致债务越来越重、外债越来越多,最后阿根廷、巴西、墨西哥全都债务违约,美国这边投资人也亏得血本无归。

按照到期日期来进行分类,可分为长期、短期、中期。以美国公债为例。一年以内到期的美国公债,比如一个月到期、两个月到期、3个月到期、6个月到期或者是12个月到期的美国公债,它的英文叫做T-Bills,也就是短期美国公债。10年以内到期,比如2年到期、3年、5年、7年、10年到期的美国公债,它的英文名字叫做Treasury Notes,也就是中期美国公债。10年以上乃至是一个无限期的债券的话,那它叫做Treasury Bonds,也就是长期美国公债。

按照利率来分的话,就可以分为固定利率和浮动利率。固定利率就是指政府债券自发行开始票息已经固定了,并且每年固定按照约定好的利率来配发。常见的美国公债大部分都是属于固定利率的债券。浮动利率就是指政府债券每年配发的利息会根据通货膨胀率等有所变动,比如美国的通货膨胀保值债券Tips。它是由美国财政部发行的一种为期是十年的国家债。然后每半年它的本金以及票息,都是依照当下的消费者物价指数(CPI)、通货膨胀率来进行调整。

依照区域来进行分类的话,通常可以分为新兴市场或是成熟市场。其中成熟市场的话,就像是美国公债或是欧洲公债;那新兴市场的话就像是中国、印度或是越南的债券。

投资者利用其赚钱的方法有二,一个就是利息,另外一种就是价差。第一种方法就是非常简单明了,就是票息。借钱给别人然后领那个利息,最后到时间之后再还本金。所以,这个票息就是投资的获利。

第二种价差要复杂一点。购买国家债券之后,还可以持续到市场上进行交易。假设现在美国公债的面值是100块,然后票息是5块钱。那当下这个债券值利率就是5%,然后现在央行的基准利率是4.5%。假设之后央行把基准利率下降到了3%。这时候债券可以提供5%的指利率就会变得非常的抢手,债券的价格就会上涨。那这个时候再将债券给卖出去,就可以赚到价差。

| 时间 | 事件 |

| 17世纪初 | 英格兰国王威廉三世发行最早的英国国家债券。 |

| 1775-1783 | 美国独立战争期间发行大陆币,后发行首批政府债券。 |

| 19世纪 | 工业化时期,其成为重要融资工具 |

| 20世纪初 | 许多国家采用国家债券来应对战争和经济危机。 |

| 20世纪30年代 | 大萧条期间,一些国家无法偿还,出现违约 |

| 20世纪两次世界大战 | 各大国家发行大量政府债券支持战争努力。 |

| 20世纪中期 | 美国引入储蓄债券计划,鼓励公众储蓄。 |

| 2008年 | 全球金融危机,许多国家为应对危机增加国家债券发行,市场动荡 |

| 全球化时期 | 国际市场兴起,国际组织发行国际性债务工具。 |

它是指政府发行的债券所承诺支付的利息率,一般可以分为固定利率和浮动利率两种。固定利率的主权债具有固定的利息率,投资者购买这些债券后,政府按照固定利率向其支付利息。这意味着投资者在债券期限内能够准确预测其投资回报,适用于希望获得相对稳定收益的投资者。

浮动利率的国家债劵利率随市场利率的变化而调整。通常这些债券的利率基于一项基准利率(如短期国库券利率或基准利率)加上一定的利差。其利息支付能够更好地适应市场利率的波动,但投资者的收益也更不确定。

国家债券的利率水平受多种因素影响,一般来说,经济状况良好时,国家债券利率可能较高,因为政府需要支付更高的利息来吸引投资者。相反,经济衰退时,其利率可能下降,以刺激经济。

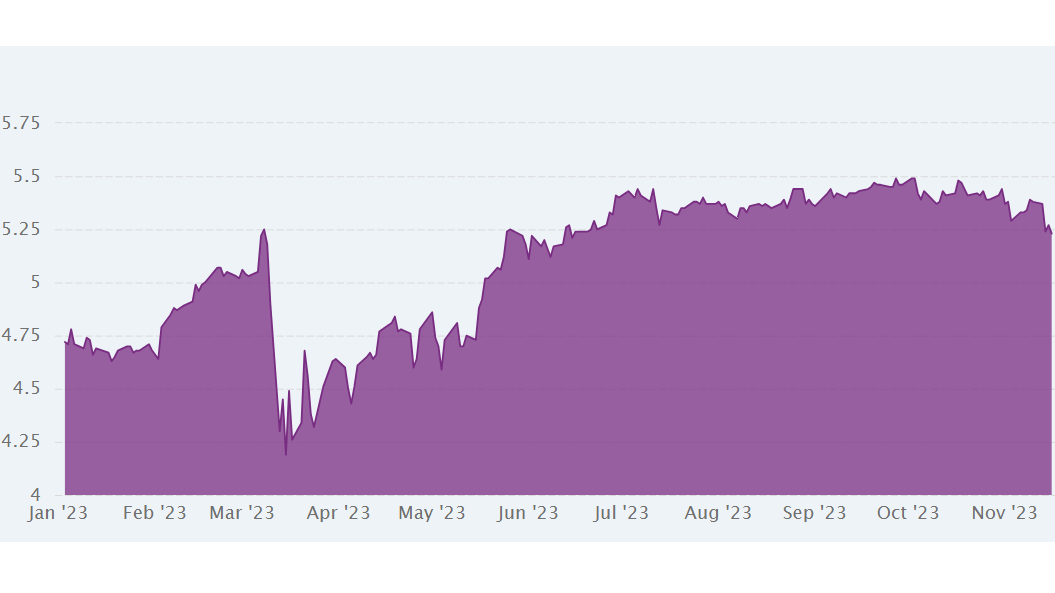

通货膨胀上升可能导致主权债利率上升,因为投资者要求更高的利息来抵消通货膨胀对实际回报的影响。中央银行的货币政策也会对该利率产生影响。如果中央银行加息,主权债利率可能上升,反之亦然。政府的信用评级也是确定主权债利率的重要因素,信用评级较高的国家通常能够以较低的利率发行债券。

国债利率倒挂是指短期主权债的利率高于长期主权债的利率。通常情况下,由于长期投资风险较高,长期国家债的利率应该相对较高,而短期国家债的利率较低。当短期利率高于长期利率时,这种现象被称为利率倒挂。

利率倒挂通常被视为一个经济预警信号,可能暗示着市场对未来经济状况的担忧。这是因为投资者可能更愿意购买长期的国家债券,以避免将来的不确定性和风险,从而推高长期国家债券的价格,使其利率下降。与此同时,对短期国家债券的需求较低,使其利率上升。

利率倒挂的一个典型情景是短期国家债(例如,3个月或1年期)的利率高于长期国家债(例如,10年期或30年期)的利率。这种现象有时会被认为是一个可能预示经济衰退的信号。

| 状态 | 经济增长 | 通货膨胀 | 财政政策 |

| 上升 | 通常上升 | 通常上升 | 可能紧缩 |

| 横向 | 不确定 | 不确定 | 不确定 |

| 下降 | 通常下降 | 通常下降 | 可能宽松 |

这是指投资者持有主权债并将其持有至到期时所能获得的年化回报率。其与主权债的面值、发行价格以及支付的利息水平有关,并通常以年化百分比的形式表示。

其计算公式为:收益率=(每年支付的利息÷国家债券面值)×100

其中,每年支付的利息是指政府债券每年支付给投资者的利息,国家债券面值是指其面值(或称为票面值)。

收益率通常与市场利率水平相关。当市场利率上升时,投资者可能要求更高的收益率,以反映他们对较高市场利率的需求。如果国家债券的市场价格上升,收益率将下降,反之亦然。这是因为债券的利息支付是基于其面值而不是市场价格计算的。

通货膨胀预期上升可能导致投资者要求更高的收益率,以抵消通货膨胀对实际回报的侵蚀。发行国的信用评级也会影响其收益率。信用评级较高的国家通常能够以较低的收益率发行债券。中央银行的货币政策,尤其是基准利率的变化,也会对其收益率产生影响。

国债收益率倒挂是指长期国家债券的收益率低于短期国家债券的收益率,这种情况通常被视为一个经济预警信号。在正常情况下,由于长期投资通常伴随更高的风险,其长期的收益率应该高于短期。

倒挂的现象可能暗示着市场对未来经济前景的担忧,因为投资者倾向于购买长期国家债以躲避风险,从而推高了这些债券的价格,降低了其收益率。与此同时,对短期国家债的需求较低,使其收益率上升。

一般而言,这可能被视为经济衰退的前兆,因为投资者对未来经济前景的担忧导致了长期政府债券的需求上升。这种情况有时会被称为“倒挂曲线”(Inverted Yield Curve),其中长期政府债券收益率曲线的下降形成了一个“倒挂”的形状。

安全吗

国家债务券通常被认为是相对较安全的投资工具,因为它是由国家政府发行的债券,因此投资者的本金和利息通常由政府支持。相对于其他债券,政府债券的信用风险较低,因为政府有能力通过税收等手段履行其债务。

它通常被投资者视为一种稳定的投资,尤其是那些发行国家经济相对稳定、信用较高的国家。这些国家通常有更好的还债能力,降低了投资者的信用风险。

通常以固定的利率定期支付利息,这为投资者提供了稳定的现金流。这对那些寻求固定收益和风险较低投资的投资者来说是吸引人的特点。主权债到期时,政府通常会按照面值偿还本金,因此投资者不会因市场波动而面临本金损失,有效降低了与其相关的市场风险。

尽管其被认为是相对较安全的投资工具,但也有一定的风险。如其价格和市场利率呈反比关系。如果市场利率上升,新发行的债券可能提供更高的利率,而已发行的主权债可能变得不那么有吸引力,导致其市场价格下降。投资者如果在高市场利率时购买了国家债,可能会在二级市场上遭受本金损失,因为他们的债券在市场上的价格较低。

它的利息支付通常是固定的,如果通货膨胀率上升,实际购买力可能会下降。投资者在持有主权债期间可能无法获得足够的回报来抵消通货膨胀对购买力的侵蚀。而且在一些市场条件下,可能会面临买卖困难的情况。这可能导致投资者在需要迅速卖出时面临一些挑战。

尽管政府债券通常被视为信用风险较低的投资,但在一些情况下,政府可能无法按时履行还本付息的承诺。这种风险通常与政治和经济不稳定有关,投资者应该关注国家的信用评级和经济状况。而如果其他投资工具能提供更高的潜在回报,购买根据债券可能意味着失去了更有吸引力的投资机会。

如果投资者持有其他国家发行的主权债,汇率波动可能对投资回报产生影响。汇率的不稳定性可能导致本国投资者在兑换回本国货币时获得较低的价值。

怎么买

在决定购买之前,了解目标国家的国债市场是很重要的。了解不同类型的政府债券、利率、到期时间等信息。不同类型的政府债券可能有不同的特点,包括到期时间、利率类型等。选择适合自己投资目标和风险偏好的政府债券。

需要户,首先需要通过银行、券商或其他金融机构开设一个证券账,确保它允许购买国家债券,并有足够的资金用于投资。还可以选择通过拍卖、券商、银行等途径购买,有些国家可能提供在线购买的服务。

一旦选择了购买途径,可以通过该途径提交购买订单。订单通常包括购买数量、类型、价格等信息。一旦购买订单被接受,需要支付购买款项。可通过银行账户划款或其他支付方式完成。购买款项支付完成,将成为该国家债券的持有者。它将被放入证券账户,并在之后的时间获得相应的利息和本金还款。

| 国家 | 直接通过政府机构 | 通过金融机构(银行等) | 通过证券市场 |

| 美国 | 直接 | 通过经纪商、银行等 | 通过证券交易所 |

| 中国 | 直接 | 通过银行 | 通过证券交易所 |

| 德国 | 通过银行、直接 | 通过银行 | 通过证券交易所 |

| 日本 | 直接 | 通过銀行、証券会社 | 通过証券取引所 |

| 印度 | 直接 | 通过銀行、証券会社 | 通过証券取引所 |

| 巴西 | 通过国家部门 | 通过银行 | 通过证券交易所 |

【EBC外汇平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。