發布日期: 2023年11月20日

更新日期: 2023年11月21日

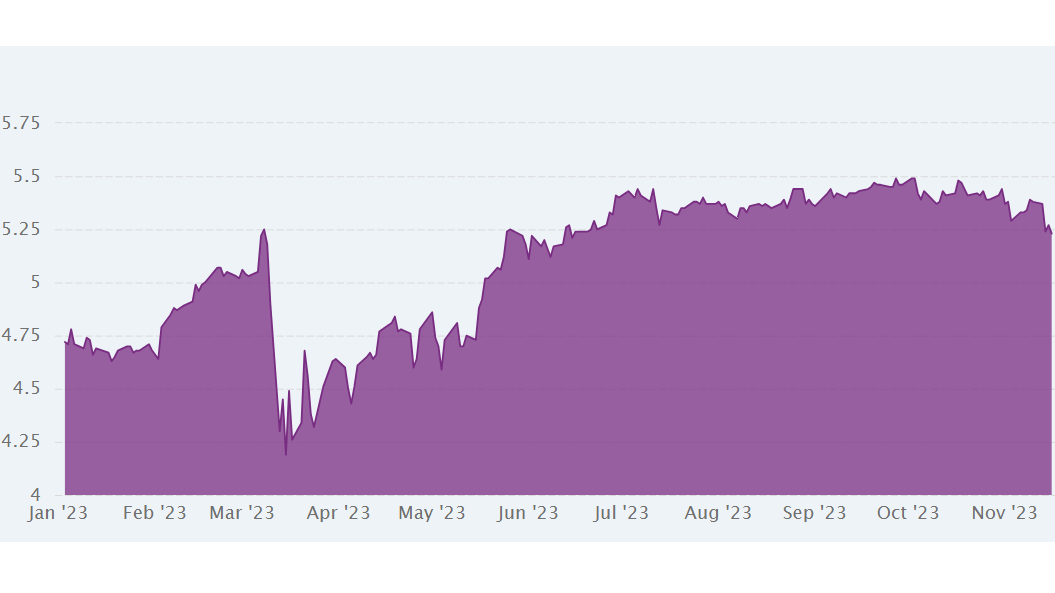

在投資界,債券這種金融工具深受投資人的喜愛。而今年以來,因為聯準會暴力升息,讓債券利率大幅上揚,在市場上更是吹起了一股債券的投資熱潮。而其中最受矚目的自然就是──國債。

國債是什麼

它是指由國家政府發行的債券,也稱為主權債、政府債券或國家債務券等。它是一種政府籌措資金的工具,通常以固定的利率向投資者發行,投資者購買國家債券即向政府借款。其通常有固定的期限,到期時政府會償還借款本金,並支付在債券期間累積的利息。

購買國家債券的投資者在購買時支付一定金額的資金,政府則在債券到期時返還本金,並在債券期間向投資者支付利息。其通常被認為是相對低風險的投資工具,因為它們受到發行政府的信用支持。由於它的固定利率和本金的保證,投資者可以預測其投資回報。

它為政府提供了一個籌措長期資金的途徑。政府可以利用它來籌措用於基礎建設、社會福利、教育等方面的資金。其流通也為投資者提供了相對安全和穩定的投資選擇。

它可分為內債和外債。內債就是一個國家用本地發行的國家債,從海外借的錢一般都是以美元計價的債,這個就叫外債。現在的情況是,對於內債,政府很容易透過印錢來規避債務違約。而對於外債,除了美國以外,其他國家又印不了美元。要是真出現現金流的問題,就非常容易出現違約的狀況。所以,一般都有個內債不是債的說法。

如果說內債屬於經濟活動的緩衝期的話,那外債就等於是經濟活動的放大期。當經濟狀況良好好的時候,資本一窩蜂都過來投資,透過借債可以放大經濟優勢。但一旦出現問題,資本垮了撤了那也會加劇經濟的崩盤。

實際上歷史上很多國家級的經濟崩潰,各種債務危機其實都源自於外債的違約。比如說上個世紀七、八十年代拉丁美洲地區本來發展很快,也吸引了大量外部投資。結果80年代兩次石油危機,美元要升息,那拉美這邊就得也跟著升息。就導致債務越來越重、外債越來越多,最後阿根廷、巴西、墨西哥全都債務違約,美國這邊投資人也虧得血本無歸。

依到期日來進行分類,可分為長期、短期、中期。以美國公債為例。一年以內到期的美國公債,例如一個月到期、兩個月到期、3個月到期、6個月到期或是12個月到期的美國公債,它的英文叫做T-Bills ,也就是短期美國公債。 10年以內到期,例如2年到期、3年、5年、7年、10年到期的美國公債,它的英文名字叫做Treasury Notes,也就是中期美國公債。 10年以上乃至是一個無限期的債券的話,那它叫做Treasury Bonds,也就是長期美國公債。

依照利率來分的話,就可以分成固定利率和浮動利率。固定利率就是指政府公債自發行開始票息已經固定了,並且每年固定按照約定好的利率來配發。常見的美國公債大部分都是屬於固定利率的債券。浮動利率就是指政府公債每年配發的利息會根據通膨率等而變動,例如美國的通膨保值債券Tips。它是由美國財政部發行的一種為期是十年的國家債。然後每半年它的本金以及票息,都是依照當下的消費者物價指數(CPI)、通貨膨脹率來進行調整。

依照區域來進行分類的話,通常可以分為新興市場或是成熟市場。其中成熟市場的話,就像是美國公債或歐洲公債;那新興市場的話就像是中國、印度或越南的債券。

投資人利用賺錢的方法有二,一個就是利息,另一個就是價差。第一種方法就是非常簡單明了,就是票息。借錢給別人然後領那個利息,最後到時間之後再還本金。所以,這個票息就是投資的獲利。

第二種價差要複雜一點。購買國家債券之後,還可以持續到市場上進行交易。假設現在美國公債的面額是100塊,然後票息是5塊錢。那當下這個債券值利率就是5%,然後現在央行的基準利率是4.5%。假設之後央行把基準利率降到了3%。這時候債券可以提供5%的指利率就會變成非常的搶手,債券的價格就會上漲。那這個時候再將債券給賣出去,就可以賺到價差。

| 時間 | 事件 |

| 17世紀初 | 英格蘭國王威廉三世發行最早的英國國家債券。 |

| 1775-1783 | 美國獨立戰爭期間發行大陸幣,後發行首批政府公債。 |

| 19世紀 | 工業化時期,其成為重要融資工具 |

| 20世紀初 | 許多國家採用國家債券來應對戰爭和經濟危機。 |

| 1930年代 | 大蕭條期間,一些國家無法償還,違約 |

| 20世紀兩次世界大戰 | 各大國家發行大量政府公債支持戰爭努力。 |

| 20世紀中期 | 美國引入儲蓄債券計劃,鼓勵公眾儲蓄。 |

| 2008年 | 全球金融危機,許多國家為因應危機增加國家債券發行,市場動盪 |

| 全球化時期 | 國際市場興起,國際組織發行國際性債務工具。 |

它是指政府發行的債券所承諾支付的利息率,一般可以分為固定利率和浮動利率兩種。固定利率的主權債具有固定的利息率,投資者購買這些債券後,政府按照固定利率向其支付利息。這意味著投資者在債券期限內能夠準確預測其投資回報,適用於希望獲得相對穩定收益的投資者。

浮動利率的國家債劵利率隨市場利率的變化而調整。通常這些債券的利率是基於一項基準利率(如短期國庫券利率或基準利率)加上一定的利差。其利息支付能夠更好地適應市場利率的波動,但投資者的收益也更不確定。

國家債券的利率水準受多種因素影響,一般來說,經濟狀況良好時,國家債券利率可能較高,因為政府需要支付更高的利息來吸引投資者。相反,經濟衰退時,其利率可能下降,以刺激經濟。

通貨膨脹上升可能導致主權債利率上升,因為投資者要求更高的利息來抵消通貨膨脹對實際回報的影響。中央銀行的貨幣政策也會對該利率產生影響。如果中央銀行升息,主權債利率可能會上升,反之亦然。政府的信用評等也是決定主權債利率的重要因素,信用評等較高的國家通常能夠以較低的利率發行債券。

國債利率倒掛是指短期主權債的利率高於長期主權債的利率。通常情況下,由於長期投資風險較高,長期國家債的利率應該相對較高,而短期國家債的利率較低。當短期利率高於長期利率時,這種現象稱為利率倒掛。

利率倒掛通常被視為經濟預警訊號,可能暗示市場對未來經濟狀況的擔憂。這是因為投資者可能更願意購買長期的國家債券,以避免將來的不確定性和風險,從而推高長期國家債券的價格,使其利率下降。同時,對短期國家債券的需求較低,使其利率上升。

利率倒掛的一個典型情境是短期國家債(例如,3個月或1年期)的利率高於長期國家債(例如,10年期或30年期)的利率。這種現像有時會被認為是可能預示經濟衰退的訊號。

| 狀態 | 經濟成長 | 通貨膨脹 | 財政政策 |

| 上升 | 通常上升 | 通常上升 | 可能緊縮 |

| 橫向 | 不確定 | 不確定 | 不確定 |

| 下降 | 通常下降 | 通常下降 | 可能寬鬆 |

這是指投資者持有主權債並將其持有至到期時所能獲得的年化報酬率。其與主權債的面額、發行價格以及支付的利息水準有關,並通常以年化百分比的形式表示。

其計算公式為:收益率=(每年支付的利息÷國債面額)×100

其中,每年支付的利息是指政府債券每年支付給投資者的利息,國家債券面額是指其面額(或稱為票面價值)。

收益率通常與市場利率水準相關。當市場利率上升時,投資者可能要求更高的收益率,以反映他們對較高市場利率的需求。如果國家債券的市場價格上升,殖利率將下降,反之亦然。這是因為債券的利息支付是基於其面值而不是市場價格計算的。

通貨膨脹預期上升可能導致投資者要求更高的收益率,以抵消通貨膨脹對實際回報的侵蝕。發行國的信用評等也會影響其收益率。信用評等較高的國家通常能夠以較低的收益率發行債券。中央銀行的貨幣政策,尤其是基準利率的變化,也會對其收益率產生影響。

國債殖利率倒掛是指長期國家債的殖利率低於短期國家債的殖利率,這種情況通常被視為一個經濟預警訊號。在正常情況下,由於長期投資通常伴隨更高的風險,其長期的收益率應該高於短期。

倒掛的現象可能暗示著市場對未來經濟前景的擔憂,因為投資者傾向於購買長期國家債以躲避風險,從而推高了這些債券的價格,降低了其收益率。同時,短期國家債的需求較低,使其殖利率上升。

一般而言,這可能被視為經濟衰退的前兆,因為投資者對未來經濟前景的擔憂導致了長期政府債券的需求上升。這種情況有時會被稱為「倒掛曲線」(Inverted Yield Curve),其中長期政府公債殖利率曲線的下降形成了一個「倒掛」的形狀。

安全嗎

國家債務券通常被認為是相對較安全的投資工具,因為它是由國家政府發行的債券,因此投資者的本金和利息通常由政府支持。相對於其他債券,政府債券的信用風險較低,因為政府有能力透過稅收等手段來履行其債務。

它通常被投資者視為一種穩定的投資,尤其是那些發行國家經濟相對穩定、信用較高的國家。這些國家通常有更好的還債能力,降低了投資者的信用風險。

通常以固定的利率定期支付利息,這為投資者提供了穩定的現金流。這對那些尋求固定收益和風險較低投資的投資者來說是吸引人的特點。主權債到期時,政府通常會以面額償還本金,因此投資者不會因市場波動而面臨本金損失,有效降低了與其相關的市場風險。

儘管被認為是相對較安全的投資工具,但也有一定的風險。如其價格和市場利率呈反比關係。如果市場利率上升,新發行的債券可能提供更高的利率,而發行的主權債可能變得不那麼有吸引力,導致其市場價格下降。投資者如果在高市場利率時購買了國家債,可能會在二級市場上遭受本金損失,因為他們的債券在市場上的價格較低。

它的利息支付通常是固定的,如果通貨膨脹率上升,實際購買力可能會下降。投資者在持有主權債務期間可能無法獲得足夠的回報來抵消通貨膨脹對購買力的侵蝕。而且在一些市場條件下,可能會面臨買賣困難的情況。這可能導致投資者在需要迅速賣出時面臨一些挑戰。

儘管政府債券通常被視為信用風險較低的投資,但在某些情況下,政府可能無法按時履行還本付息的承諾。這種風險通常與政治和經濟不穩定有關,投資者應該關注國家的信用評級和經濟狀況。而如果其他投資工具能提供更高的潛在回報,購買根據債券可能意味著失去了更有吸引力的投資機會。

如果投資者持有其他國家發行的主權債,匯率波動可能對投資報酬率產生影響。匯率的不穩定性可能導致本國投資者在兌換回本國貨幣時獲得較低的價值。

怎麼買

在決定購買之前,了解目標國家的國債市場是很重要的。了解不同類型的政府債券、利率、到期時間等資訊。不同類型的政府債券可能有不同的特點,包括到期時間、利率類型等。選擇適合自己投資目標和風險偏好的政府公債。

需要戶,首先需要透過銀行、券商或其他金融機構開設一個證券賬,確保它允許購買國家債券,並有足夠的資金用於投資。也可以選擇透過拍賣、券商、銀行等途徑購買,有些國家可能提供線上購買的服務。

一旦選擇了購買途徑,可以透過該途徑提交購買訂單。訂單通常包括購買數量、類型、價格等資訊。一旦購買訂單被接受,需要支付購買款項。可透過銀行帳戶劃款或其他付款方式完成。購買款項支付完成,將成為該國債券的持有者。它將被放入證券帳戶,並在之後的時間獲得相應的利息和本金還款。

| 國家 | 直接透過政府機構 | 透過金融機構(銀行等) | 透過證券市場 |

| 美國 | 直接 | 透過經紀商、銀行等 | 透過證券交易所 |

| 中國 | 直接 | 透過銀行 | 透過證券交易所 |

| 德國 | 透過銀行、直接 | 透過銀行 | 透過證券交易所 |

| 日本 | 直接 | 透過銀行、証券會社 | 透過証券取引所 |

| 印度 | 直接 | 透過銀行、証券會社 | 透過証券取引所 |

| 巴西 | 透過國家部門 | 透過銀行 | 透過證券交易所 |

【EBC外匯平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。