摘要:

摘要:

贴现国债以低于面值价格出售,投资者到期时获得面值收益,适合短期投资。其收益来自购买折扣,与有息国债相比,它不支付利息,适合寻求快速回报的投资者。

在投资理财领域,政府债券是一个常见且合理的选择。特别是贴现国债,是以低于其面值的折扣出售的。尽管他们不定期支付利息,但投资者在到期时会收到面值并赚取差额。

这种形式的债券适合寻求短期回报的投资者。本文将详细介绍贴现国债的定义、购买技巧、收益率计算及其与有息国债的区别,帮助您更好地了解这一投资工具。

贴现国债是什么意思?

贴现国债是发行时不支付利息,而是以低于面值的价格出售的国债。投资者在到期时收到债券的面值,并通过购买时的折扣赚取利息。这种形式的国债通常用于短期融资。

贴现国债购买技巧

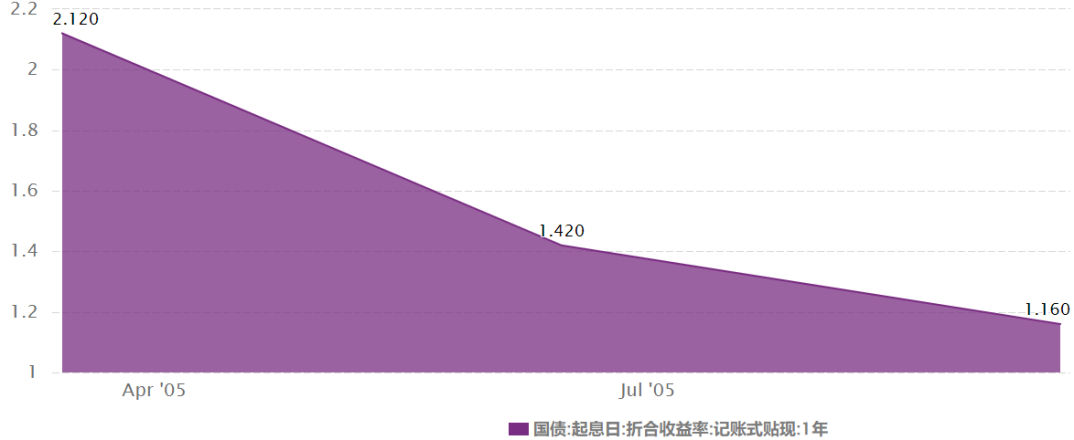

购买贴现国债时,需要深入了解几个关键因素,以确保您做出明智的投资决策。首先,市场利率走势至关重要。它的收益率与市场利率之间存在直接联系。当市场利率上升时,它的价格通常会下跌,反之亦然。

因此,在利率相对较低的时候买入,可以锁定更高的收益率。投资者可以通过关注经济指标、央行利率决策和经济预测报告来掌握市场利率走势。

其次,选择合适的购买时机也非常关键。政府发行时,往往会设定特定的集中发行期限。在这些时期,往往会有更好的购买机会,其中可能包括较低的购买成本或优先安置的机会。因此,及时关注财政部的公告和发行计划,提前做好准备,才能在市场上占据优势。

在评估债券流动性时,投资者需要了解市场对不同债券的需求。一些贴现的国债可能在市场上交易活跃,而另一些则可能需求较低且流动性不足。流动性差可能会导致债券需要出售时无法获得合理的价格。因此,购买前查看相关债券的交易量、持有人结构以及市场报价可以帮助您判断其流动性。

税收影响也是不可忽视的因素。国债贴现利息收入可能会受到不同国家和地区不同税收政策的影响。例如,一些国家对政府债券的利息收入免税,而另一些国家则征收一定的税率。了解这些税收政策可以帮助您更准确地评估净回报,并确保您在做出投资决策时考虑所有成本和收益。

最后,多元化是降低投资风险的重要策略。通过将资金分散到不同期限的贴现国债上,投资者可以有效减轻利率波动对整个投资组合的影响。

即使一种债券表现不佳,其他债券的收益也有助于稳定整体投资表现。多元化还有助于捕捉不同债券的利率和市场状况的变化,从而实现更好的风险管理。

掌握这些细节可以让您在投资时做出更加理性、高效的决策,从而获得更好的投资回报。

贴现国债收益率计算

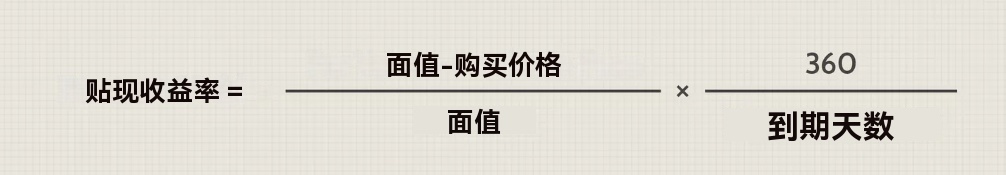

它的收益率计算通常基于其购买价格、面值和到期时间。首先,确定面值,通常为 100 美元或 1.000 美元,具体取决于债券。其次,记录购买价格,该价格通常低于面值。收益率可以通过公式计算:

例如,如果您以 90 美元购买面值 100 美元的贴现国债,该债券将在 90 天后到期。收入是100-90=10元。使用公式计算收益率:收益率 = 10 / 90 × (365 / 90)。获得的结果约为 0.4444.换算成百分比是44.44%。这个回报率可以帮助您评估您的投资回报。

需要注意的是,计算中使用的天数通常是基于 365 天,而不是实际的日历天数。这种计算方法有助于投资者比较不同债券的回报并做出更明智的投资决策。由于国债贴现收益率与市场利率密切相关,定期监测市场走势也是优化投资的重要策略。

贴现国债与附息国债的区别

它与附息国债在很多方面存在显着差异,主要体现在付息方式、投资收益结构、风险与流动性、税务处理等方面。

它按其面值折价发行,投资者在购买和到期时收取面值时支付的费用低于面值。这样,投资者的收益就来自于买入价与到期时面值的差额。

此类国债通常不支付定期利息,这意味着投资者在持有期间不会收到任何现金流。这种结构使得贴现国债的收益计算相对简单,适合短期投资者,特别是在流动性需求不高的情况下。

附息国债定期支付利息,通常每半年支付一次。投资者在持有该国债期间可获得稳定的利息收入,直至债券到期时收回面值。这种定期支付利息使得附息国债特别适合寻求稳定现金流的投资者,例如需要定期收入的退休人员或家庭。

由于附息国债的收益以现金流的形式体现,投资者在持有期间可以利用收益进行其他投资或满足日常开支。

就风险和流动性而言,它由于回报结构简单且投资期限通常较短,通常被认为是低风险投资。投资者无需担心利息支付的波动,到期时将能够收回一定的面值。

但由于贴现国债不提供定期现金流,投资者在持有期间无法获得任何收入,这可能会给部分投资者带来现金流压力。附息国债虽然能够提供稳定的利息收入,但随着市场利率的上升,其价格可能会下跌,投资者面临一定的利率风险。因此,持有附息国债的投资者需要关注利率变化对债券市场的影响。

最后,税收处理也是这两类国债的一个重要区别。来自它的收入通常被视为利息收入,可能需要遵守不同的税收政策。在一些国家,它的收益可能免税或有不同的税率。

附息国债的利息支付也受到税收政策的影响,投资者需要了解当地的税收法规,以确保在计算投资回报时考虑税收因素。这些差异意味着,投资者在选择投资工具时,需要根据自己的投资目标、现金流需求和风险承受能力进行权衡,找到最适合自己的投资方式。

总的来说,贴现国债是一种简单易懂的投资选择,适合那些想要获得稳定收益的人。通过了解市场利率、选择合适的购买时机、关注债券的流动性以及妥善规划税务问题,您可以更明智地管理您的投资。

| 项目 | 描述 | 适合投资者 | 购买技巧 | 与附息区别 |

| 定义 | 低于面值价格出售的国债 | 短期回报投资者 | 关注市场利率 | 不支付定期利息 |

| 收益方式 | 到期时获得面值收益 | 低流动性需求者 | 选择合适时机 | 收益结构简单 |

| 适用场景 | 短期投资 | 快速回报者 | 了解流动性 | 收益来源不同 |

| 比较 | 收益结构与有息国债不同 | 风险偏好低者 | 多元化投资 | 现金流稳定性不同 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

美国非农就业数据是研判美联储政策、市场走势及经济前景的关键。本文解读最新6月数据,前瞻7月变化并跟进下半年发布时间,为投资者提供决策参考。

2025年07月16日

黄金期货走势持续强劲,受全球经济不确定性、地缘政治紧张和美联储政策影响,成为避险资金的重要选择,预计未来仍具较大上涨潜力。

2025年07月16日