发布日期: 2024年10月24日

附息国债是国家发行的为投资者提供稳定收益的债券。这些债券定期支付利息直至到期,持有人能够在到期时收回本金。随着金融市场的不断发展,投资者对它的了解和关注也越来越多。

本文将探讨附息国债的定义、其作为利率债券的性质、影响其价格的因素以及其与储蓄债券的主要区别,以帮助投资者在选择正确的债券投资时做出更明智的决策。

附息国债的定义

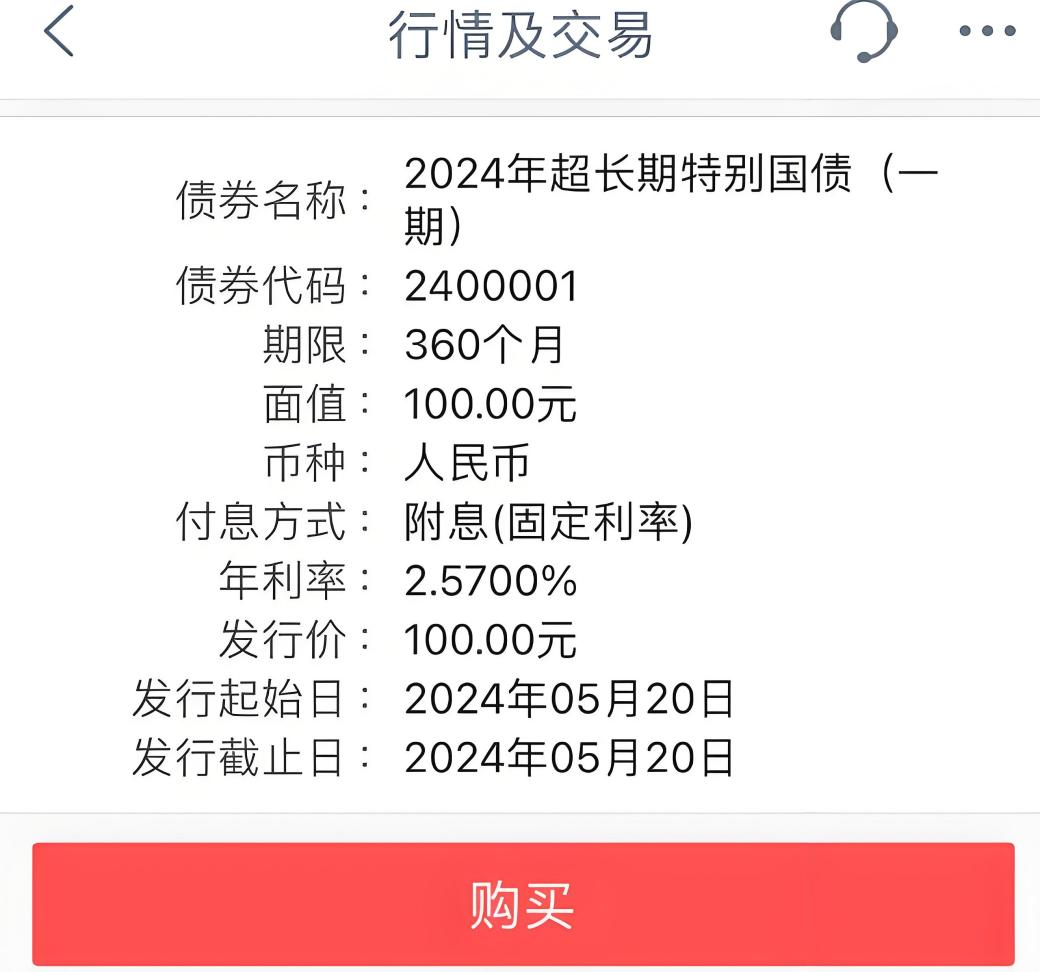

附息国债是由国家发行的债券,承诺在到期前定期支付利息。债券到期时,持有人可以收回本金。通常,它的利率是固定的,并按一定的时间间隔(如每年或每半年)支付一次利息。此类债券主要吸引寻求稳定收入的投资者,例如退休人员或保守投资者。

附息国债是利率债券吗?

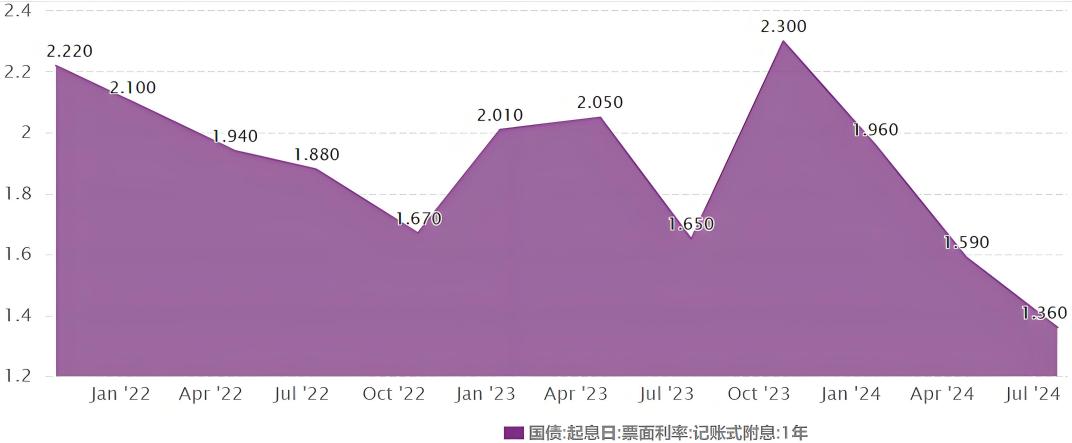

附息国债被广泛视为利率债券,其利息或收益与市场利率密切相关。此类债券发行时具有固定票面利率,并在债券存续期内定期支付利息,通常每年或每半年支付一次。由于利率是固定的,投资者在购买时需要特别注意利率风险。

利率风险是指市场利率变化对债券价格的影响。当市场利率上升时,新发行的债券往往会提供更高的利率,因此现有的国债由于固定利率较低而变得不那么有吸引力。

这导致投资者出售这些债券,导致其市场价格下跌。相反,当市场利率下降时,现有的国债因其相对较高的固定利率而变得更具吸引力,价格也会相应上涨。这种价格波动使得附息国债在投资者的投资组合中面临风险。

此外,它的收益结构主要由定期支付的利息和到期本金两部分组成。尽管它能够提供稳定的现金流,但其总收益会受到市场利率变化的影响。因此,投资者在评估此类债券时,除了关注利息支付情况外,还需要考虑市场利率的走势以及经济环境可能发生的变化。

另一个值得注意的方面是,尽管它被视为低风险投资,但其市场表现仍受到信用风险、经济前景和投资者风险偏好等其他因素的影响。例如,在经济繁荣时期,投资者可能更倾向于追求高收益资产,而当经济不确定性增加时,他们更有可能转向国债等安全资产,这也会影响利息的需求和价格——承担国债。

简而言之,它确实是利率债券,其收益与市场利率密切相关。投资者在投资时需要充分考虑市场利率变化及其对债券价格的影响。了解这种关系将有助于投资者在投资债券时做出更明智的决定。

附息国债价格

它的价格受市场利率、债券剩余期限、信用风险、经济环境和市场需求等多种因素影响。

市场利率是影响它价格的关键因素。当市场利率上升时,新发行的债券往往会提供更高的利率,现有的附息国债因此变得相对缺乏吸引力,导致其价格下跌;相反,当市场利率下降时,现有的国债因其固定较高的利率而变得更具吸引力,价格也会相应上涨。

债券的剩余期限也对价格有重要影响。一般来说,长期债券对利率变化更为敏感,这意味着其价格波动更大。这种现象被称为“久期效应”,持有长期债券的投资者面临更大的利率风险。例如,如果市场利率上升1个百分点,长期债券的价格可能会大幅下跌,而短期债券的价格变化则相对较小。

信用风险也是不可忽视的因素。虽然国债通常被认为是低风险投资,但一国信用状况的变化可能会影响市场预期。如果市场普遍认为一国违约风险增加,投资者可能会要求更高的收益率来补偿风险,导致债券价格下跌。在这种情况下,市场可能对该国国债产生负面反应,影响其投资吸引力。

经济环境对它的价格也有重大影响。当经济增长强劲、通胀上升时,市场往往预期央行可能加息,导致价格下跌;在经济衰退或不确定性增加的背景下,投资者通常更倾向于寻找安全资产。增加对国债的需求,从而推高价格。在这种环境下,对国债作为避风港的需求不断增长可能会推高其价格。

最后,市场供求也会影响它的价格。如果市场对国债的需求增加,价格可能会上涨;相反,如果市场对国债的需求减少,价格可能会下跌。投资者在评估它的投资价值时需要综合考虑这些因素,以便做出更明智的决策。

附息国债和储蓄国债的区别

它与储蓄国债存在显着差异,主要体现在目标群体、收入结构、流动性和购买方式等多个方面。

附息国债主要面向个人和机构投资者,流动性较高。投资者可以随时在二级市场买卖此类债券并定期收取利息。这种灵活性使得它适合寻求利用市场机会的投资者。

相比之下,储蓄国债主要针对普通个人投资者,尤其是小额储户,鼓励他们进行长期储蓄。储蓄债券的最低购买金额通常较低,以方便普通投资者参与。其付息方式多种多样。有些储蓄债券到期时可以一次性偿还本金和利息。

在流动性方面,它可以随时在二级市场交易,投资者可以根据市场情况灵活调整投资组合。储蓄国债的流动性较低,通常需要持有一段时间才能赎回。虽然在某些情况下可以提前赎回,但可能会面临利息损失或手续费。这使得储蓄债券更适合长期投资的投资者。

附息国债的利率通常与市场利率挂钩,并可能随经济变化而波动。因此,其收益潜力比较大,但也伴随着一定的市场风险。储蓄国债的利率由政府设定,通常为固定利率,这使其收益结构更加稳定,适合风险承受能力较低的投资者。

一般来说,它适合寻求市场机会和稳定现金流的投资者,而储蓄国债则更符合长期储蓄和稳健投资的需要。两者各有优缺点,投资者应根据自己的投资目标和风险偏好进行选择。

总之,附息国债为寻求稳定收益的投资者提供了理想的选择。尽管其风险相对较低,但市场利率和经济状况的变化仍会影响其价格和回报。在进行投资决策时,了解它和储蓄债的区别,结合自身的风险承受能力,将有助于实现财富的稳定增长。理性的投资策略和市场分析是成功的关键。

| 类别 | 内容 | 特点 | 影响因素 |

| 定义 | 国家发行,定期支付利息 | 固定利率,稳定收益 | 市场利率 |

| 性质 | 利率债券 | 关注利率风险 | 久期效应 |

| 价格因素 | 市场利率、信用风险 | 利率变动影响价格 | 经济状况 |

| 与储蓄国债区别 | 流动性高,面向个人与机构 | 可交易 | 储蓄国债流动性低 |

| 收益结构 | 定期利息与本金 | 收益波动 | 储蓄国债固定收益 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。