2023年06月30日

黄金决战PCE之夜!空头已坐拥“天时地利”?超预期数据将再为美联储鹰派补充弹药。

北京时间周五晚8点30分,美联储“最青睐”的通胀数据——5月PCE物价指数将出炉,预计其将显示,核心通胀依然顽固且高于目标水平,再为美联储的鹰派猛增火力。

目前市场预计5月份核心PCE价格指数环比上涨0.3%,低于4月份的0.4%,同比增长为4.7%,与上月持平。稍微令人鼓舞的是,包括食品和能源在内的整体PCE指数预计环比上升0.1%,低于此前的0.36%。

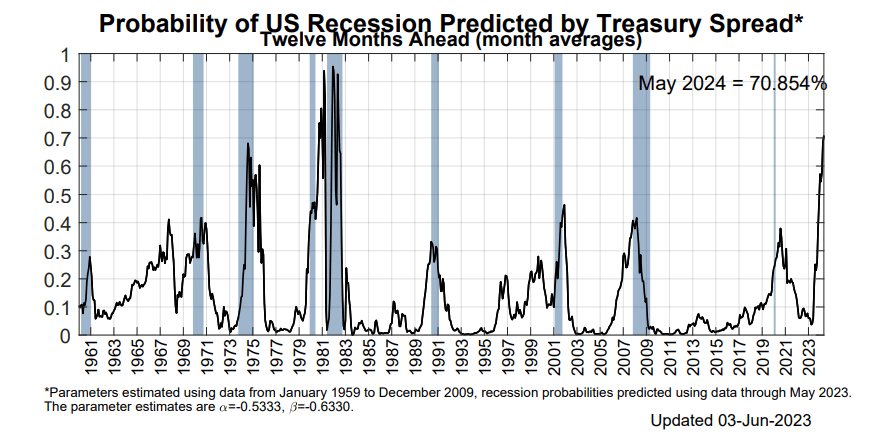

然而,美国经济依旧难以解读,看似其似乎正在失去增长动力:经济衰退警告已经响起一段时间了,根据标准普尔全球最新的采购经理人指数,美国制造业的低迷似乎正在加深,且所谓的经济衰退先行指标——收益率曲线更是倒挂逾100个基点。

但房地产市场可能已经触底回升,第一季度经济增速大涨,此外,目前还没有迹象表明炙手可热的劳动力市场大幅降温,这正在鼓励消费者继续消费。就目前情况而言,“迷雾”可能还需要几个月的时间才能消散,因此政策制定者将继续以粘性通胀作为首要关注点。

经济消息捷报频传!两次加息终“难以忽视”?

昨晚美国公布了一系列强于预期的经济数据,包括将第一季度GDP增速上修至2%,高于预期的1.40%和前值1.30%;美国第一季度实际个人消费支出季率终值录得4.2%,高于预期和前值3.8%;美国至6月24日当周初请失业金人数录得23.9万人,低于预期的26.5万人和前值26.5万人(修正前为26.4万人)。

数据强劲,初请失业金人数下降。尽管前几周初请失业金人数上升,但续请失业金人数仍呈下降趋势,这表明虽然工人可能失去了工作,但很快就重新进入了劳动力市场。这支持了鲍威尔对美国经济强劲实力的担忧。

这些强劲的数据迫使经济学家重新考虑他们对经济衰退的预测,也迫使投资者调整他们对美联储的预期。美债交易员转向押注美联储今年将再加息两次,美国国债收益率飙升至3月以来的最高水平,对美联储政策利率变动更为敏感的短期美国国债收益率周四创下3月份以来的最大涨幅。

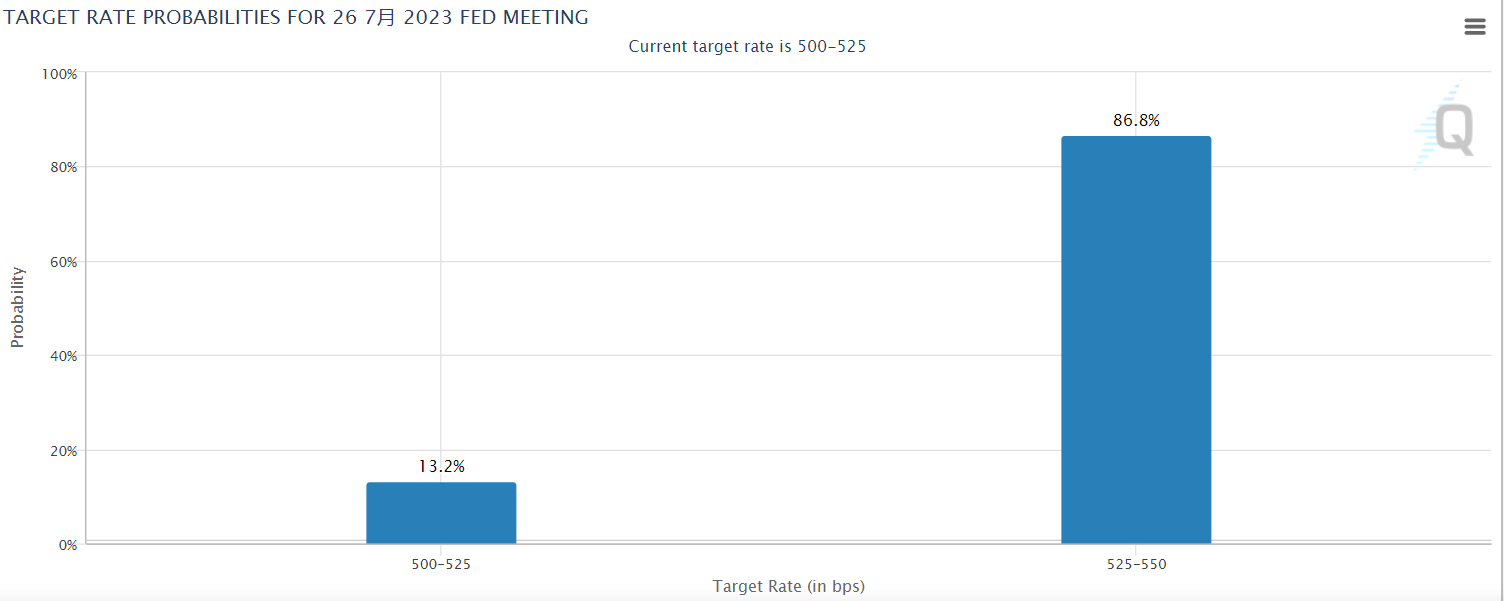

掉期市场也重新定价美联储将在9月前将联邦基金利率目标区间上调25个基点,就在4月初,这些合约还预计到年底将降息约三次。据CME美联储观察,美联储在7月加息25个基点的可能性为86.8%。

Brandywine Global Investment Management的投资组合经理Tracy Chen周四表示:

“数据显示,利率将在更长时间内保持较高水平。在寻求降息方面,美联储政策变化的前景被错误地定价了。 ”

与此同时,美联储主席鲍威尔在最近的评论中暗示,利率可能会在更长时间内保持在较高水平。上周,鲍威尔进一步坚定了美联储的立场,即在今年剩余时间,美联储可能需要进一步加息。就在周三,鲍威尔还指出,通胀并没有像希望的那样迅速下降。鲍威尔周四在西班牙央行发表讲话时说:

“自去年年中以来,通胀有所缓和,通胀压力持续走高,将通胀降至2%的过程还有很长的路要走。”

今夜可能再度引爆一场衰退担忧?

鲍威尔还强调,美联储官员在制定行动计划时将以经济数据为指导。

高于预期的通胀数据将重申美联储将在更长时间内维持高利率的预期,可能会引发市场对美联储将制造一场衰退的担忧,标普全球首席商业经济学家Chris Williamson表示,潜在的问题是,面对制造业下滑以及加息的滞后影响,服务业是否会保持弹性?

此外,最新克利夫兰和纽约联储基于美国国债收益率曲线的模型显示,未来12个月经济衰退的可能性分别为79%和71%,创上世纪80年代以来新高,该模型在预测衰退方面具有很高的准确性。Sevens Report Research的创始人Tom Essaye在一份报告中写道:

“上周,市场担心各国央行可能在承诺抑制通胀的同时,将把各自的经济带入可能严重的衰退,同时承诺抑制通胀。如果我们得到更多支持这些担忧的信息,包括顽固攀升的价格数据……预计风险资产将出现更多疲软” 。

黄金空头集结?

FXStreet分析师表示,对于黄金而言,因为美联储可能进一步加息,且美国经济目前还没有明显的衰退迹象,黄金的基本面形势是负面的。

与此同时,美联储主席鲍威尔重申,今年可能会加息两次,并表示他认为通胀率在2025年之前不会降至美联储2%的目标。加上周四公布的乐观的美国宏观经济数据,基本确认了在7月25日至26日举行的下一次FOMC政策会议上加息25个基点的预期,除非本次PCE数据超预期降温。这仍然支撑着美国国债收益率的上升,并有利于美元多头,黄金价格的下行阻力最小。

从技术角度来看,1900美元的整数关口,以及随后在1893-1892附近的隔夜波动低点将是黄金的首要支撑位,若下破此处,黄金可能会跌至非常重要的200日移动平均线,目前在1840美元附近。

另一方面,若黄金突破1913美元区域,下一阻力关注1924-1925美元区域,紧随其后的是位于1942美元附近的100日移动均线。金价若持续走强,可能引发空头回补反弹至1962-1964美元。

另外,FXStreet分析师也强调称,黄金的季节性因素也有利于空头。在过去25年的6月30日至7月8日期间,黄金有64%的时间下跌,平均跌幅为-0.41%。最大跌幅为2010年的4.00%,但跌幅超过2%的情况也发生在2022年、2017年、2010年、2005年、2000年和1999年。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。