2025年09月20日

黄金一直被视为财富的避风港。它不属于任何国家或政府,具有独立性和稀缺性。在经济波动、市场不确定性增加、地缘政治冲突频繁的环境下,黄金成为投资者保护财富和分散风险的重要工具。理解黄金为什么有价值,可以帮助投资者更好地把握长期资产配置和稳健增值的机会。

黄金的独立性赋予它天然的避险功能。在全球金融波动、经济衰退或地缘冲突时,投资者往往将资金转向黄金,以确保财富安全。

历史表现:2008年金融危机期间,黄金价格从约600美元/盎司飙升至1.900美元/盎司。

投资逻辑:在市场不稳定时,黄金能提供稳定的财富保障,是投资者安心的资产。

黄金价值的重要来源之一是其抗通胀能力。当货币超发或央行实行宽松政策时,纸币购买力下降,而黄金作为稀缺实物资产,其价值会相对凸显。

政策敏感性:黄金价格对利率和美元指数高度敏感,当美联储降息或宽松政策出台时,黄金需求通常增加。

全球黄金供应有限,而需求持续增长,形成明显供需缺口。这正是黄金为什么有价值的第一个核心原因:供给有限、需求不断提升,使得其长期价格受到支撑。

| 指标 | 描述 |

| 年产量 | 新增黄金有限,开采成本不断上升 |

| 需求端 | 珠宝消费、各国央行储备、机构与个人投资 |

| 供需特性 | 供给受限,需求增长,价格长期受支撑 |

| 数据公布后 | 等待 15–30 分钟,跟随方向入场 |

| 周五收盘前 | 平仓或减仓,避免周末跳空风险 |

这种供需结构是黄金价值的重要支撑,确保其长期稳定性。

黄金价格波动相对稳定,但在关键时刻能保护财富不受损失。理解黄金为什么有价值还有一个重要角度,就是它在资产配置中充当安全带的作用:

投资策略:通过定投或分批买入黄金,可以拉长投资时间线,分散成本,降低短期波动风险。

资产配置建议:投资者通常将10%–20%的资产配置于黄金,用于分散风险和保值增值。

黄金价格对美元走势、利率政策及避险情绪高度敏感。例如,美国经济数据疲软或降息预期增强,资金流向黄金市场,推高价格。顶级投行如高盛、摩根大通预测黄金仍有上涨空间,极端情况下甚至可能冲击5.000美元/盎司。

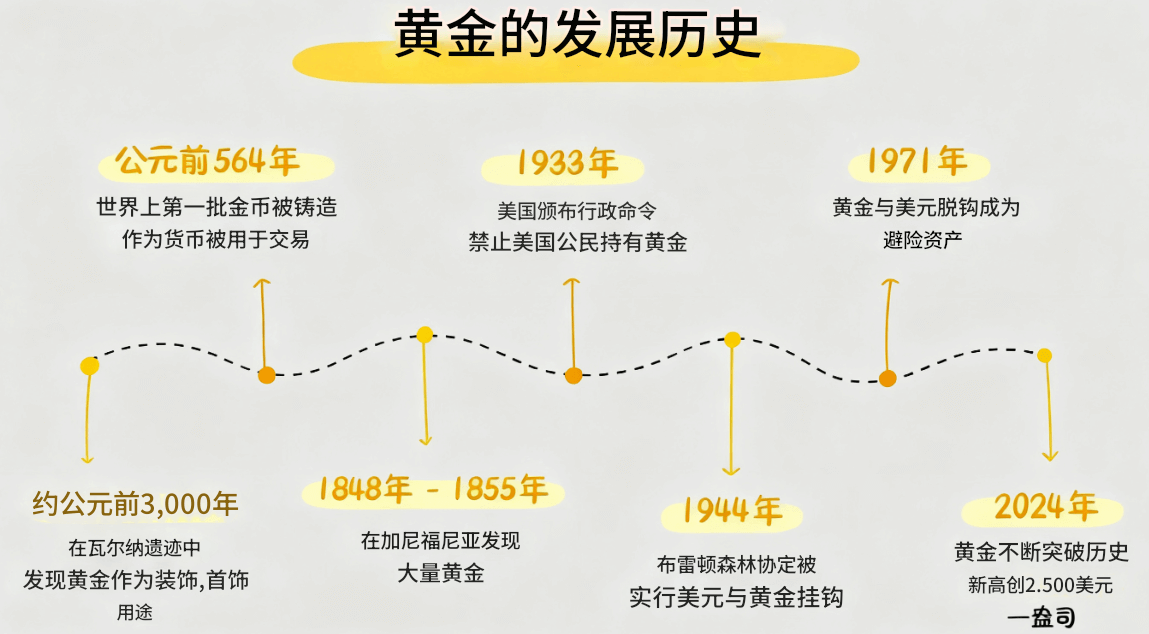

历史显示,黄金在金融危机、通胀高企及地缘冲突时期表现突出:

1970年代:黄金从35美元/盎司涨至850美元/盎司。

2008年金融危机:黄金从600美元/盎司涨至1.900美元/盎司。

黄金不仅是长期财富保值工具,也能在特定周期带来显著收益。

投资黄金可根据风险偏好选择:

保守型:实物黄金(金条、金币),安全可控,但需考虑保管和保险成本。

中性型:黄金ETF或基金,操作便捷、流动性高,适合普通投资者。

激进型:黄金矿业公司股票,牛市涨幅可超过黄金本身,但风险更高。

| 类型 | 买入区间 | 卖出区间 | 风险提示 |

| 黄金 | 3,500–3,535美元 | 3,670–3,700美元 | 高位追涨风险,技术回调 |

| 白银 | 39.5–40.4美元 | 42–44美元 | 短期波动大,需关注工业需求 |

战略上看多,战术上耐心等待支撑位分批买入,可降低追高风险,实现稳健收益。

黄金为什么有价值?主要在于其避险、抗通胀、稀缺性、长期稳定性和资产配置功能。历史和顶级机构数据表明,在宏观不确定环境下,黄金依然是最稳健的投资选择。合理配置和分批入场能够在波动市场中实现财富保值和稳健增值。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。