发布日期: 2024年02月27日

债券是金融市场中一种重要的有价证券,与股票不同。它属于固定收益证券,也就是指在未来制定时间支付事先固定数量现金的金融产品。人们往往通过固定收益证券的交易价格来计算不同期限,不同风险对应的利率,所以它也是利率市场的指南。而今天我们就来说一说,债券投资的关键——到期收益率。

到期收益率是什么意思

其英文名为Yield to maturity,简称YTM。是指投资者持有债券直到到期日时,并按照债券的面值收回全部本金和利息时所获得的年化收益率简单来说,它是投资者在持有债券到期时所能获得的预期收益率,是衡量债券投资者预期获得的收益率的重要指标之一。

它考虑了投资者从债券投资中获得的所有现金流量,包括每年的利息支付以及到期时收回的本金。这使得其成为了一个全面的指标,反映了投资者在整个投资期间所获得的收益情况。

其综合了债券的利息支付和本金收回,并将其转化为一个年化的百分比,以便于与其他投资进行比较。这使得投资者可以更好地评估债券投资的相对吸引力,以及其与其他投资机会的比较。

它也反映了债券的市场价格与其面值之间的关系。当债券的市场价格低于其面值时,其通常会高于票面利率;反之,当市场价格高于面值时,其通常会低于票面利率。这一点对于投资者来说是重要的,因为它可以帮助他们理解债券在市场上的定价情况。

其还考虑了投资者持有债券的整个期限,而不仅仅是一年的情况。这使得投资者可以更好地评估长期债券投资的收益情况,并与短期债券或其他投资进行比较。

不同期限的债券会有不同的收益率,有了它就可以可以对不同期限、不同风险的债券进行直观的比较。一般来说,相同的期限美国国债风险最低,理应收益率最低。而市政债、企业债会有违约风险,该收益率会比相同期限的美国国债收益率高。

一个证券的收益率和相同期限的无风险收益率之差就是风险利差,这刻画了债券发行方到期不能按时支付现金流的违约风险。

在美国债券的成交金额占资本市场交易量的80%,日本的债券成交量则是股票的5倍。债券的发行量更要比股票大很多,到期收益率是固定收益证券中最重要的一个指标。可以通过它来观察利率市场的走向,并对未来进行预测和决策。

具体地说,到期收益率考虑了债券的购买价格、票面价值和持有期间所获得的利息支付,以及债券到期时的还本付息情况。它反映了投资者在购买债券后持有到期时所实际获得的回报率。它的计算可以帮助投资者比较不同债券之间的投资回报率,以便做出更加明智的投资决策。

到期收益率计算公式

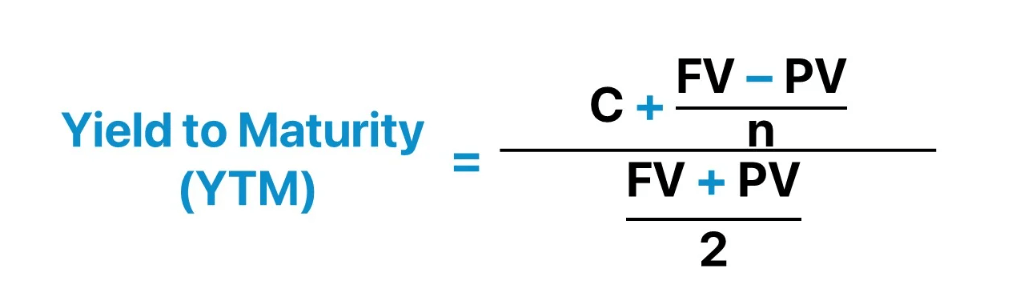

通常计算利率的途径有若干种,其中最重要的就是到期收益率,也就是使债务工具所有未来回报的限值与其今天的价值相等的利率。由于它的计算体现了显著的经济学含义,经济学家认为这是最准确的利率计量指标。

其计算公式如上图,其中的P代表现值,F代表终值,T是复利期数,C是年息。也就是[年息+(FV–PV)÷复利期数]÷[(FV+PV)÷2]。

举例说明:比如两年后到期面值100元的债券,一年后有一块钱利息,目前交易价格是90元。通过公式可运算出,[1+(102–90)÷2]÷[(102+90)÷2],大概是年化7.29%的收益率。

如果是零息债券,也就是在贷款期间无需支付任何票息的债券。它是指在持有期间不付利息,等到到期日一并支付应计利息和原面值的债券。在这类债券中,其到期收益率的计算公式为:(YTM)=(FV/PV)^(1/t)–1

比如说,一年后到期面值100元的债券,当中不付息,目前交易价格是95元,其收益率是100/95-1.大概是年化5.26%的收益率。再比如两年后到期面值100元的债券,当中不付息,目前交易价格是90元,该收益率是是100/90.因为是两年的关系,计算年化收益的时候需要开方减一,大概是年化5.41%的收益率。

如果运用这种计算方式多计算几个到期收益率,可以发现这样几个规律。那就是如果息票债券的价格等于其面值,该收益率就等于息票利率。并且当债券价格低于其面值时,该收益率要高于息票利率。

而且息票债券的价格与该收益率是负相相关的。也就是说,当该收益率上升时,债券价格下跌。反之当该收益率下降时,债券价格上升。

仔细思考该收益率计算的原理,会发现这三个规律对于任何息票债券都成立。比如如果将1000美元存入银行账户,利率为10%。那么每年都可以取出100美元的利息,第十年末账户余额为1000美元。这个过程类似于购买面值为1000美元,息票利率为10%的债券。每年息票利息为100美元,第10年末归还1000美元。

如果债券价格等于其面值1000美元,它的收益率必然等于息票利率10%。这一推理过程适用于任何息票债券,即如果息票债券按其面值购买到其收益率与息票利率必然相等。债券价格与该收益率之间的负向相关关系,显而易见。

当该收益率上升时,债券价格公式中所有的分母必然上升。于是已到期收益率表示的利率的上升,意味着债券价格的下跌。利率上升引起债券价格下跌。从另外一个角度解释,利率越高未来的息票利息与最终偿付的款项所折现的价值就越少,因此债券的价格必然更低。

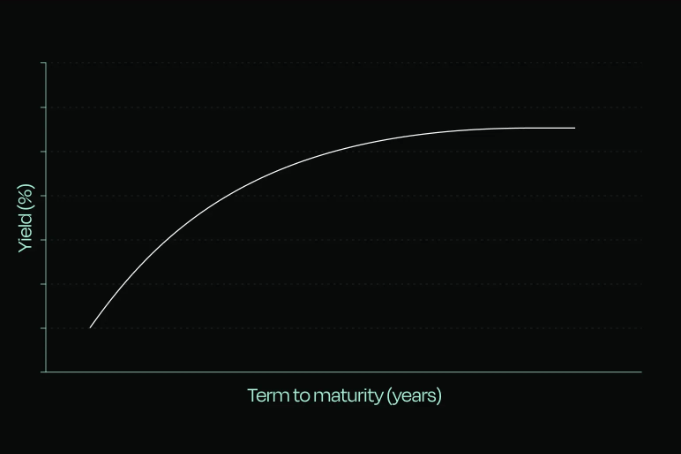

到期收益率曲线

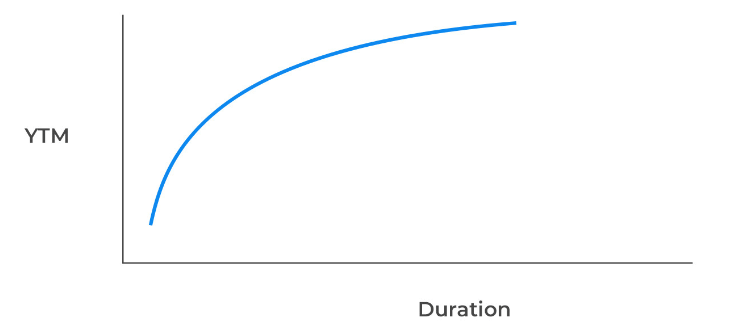

它是描述不同到期期限的债券的到期收益率之间关系的曲线图。通常,横轴表示债券的期限,纵轴表示该收益率。它的意义在于提供了市场对未来利率走势的预期以及对经济周期的信号,是衡量债券市场预期未来利率和通胀变化的重要工具之一。

其可以显示不同到期期限的债券利率之间的关系。一般来说,正常情况下,较长期限的债券利率应该高于较短期限的债券利率,即曲线应该是向上倾斜的。如果它呈现反转,即短期债券的收益率高于长期债券的收益率,通常被视为经济衰退的信号。

它还反映了市场参与者对未来利率走势的预期。如果市场预期未来利率会上升,该曲线可能会向上倾斜;相反,如果市场预期未来利率会下降,曲线可能会向下倾斜。

央行的货币政策对该曲线也有影响。如果市场预期央行将采取紧缩货币政策,即加息,该曲线可能会向上移动;如果市场预期央行将采取宽松货币政策,即降息,曲线可能会向下移动。

曲线可以帮助投资者制定债券投资策略。例如,如果预期未来利率上升,投资者可能会选择购买较短期限的债券以避免利率风险;反之,如果预期未来利率下降,投资者可能会选择购买较长期限的债券以获得更高的利率。

一般来说,正斜率曲线就是正常曲线。也就是指在正常情况下,该曲线呈上升趋势,即较短期限的债券收益率低于较长期限的债券收益率。这反映了市场对未来通胀率和利率上升的预期。正斜率曲线通常是经济周期处于扩张阶段时出现的。

而倒挂曲线是指较短期限的债券收益率高于较长期限的债券收益率。这种情况通常被视为经济衰退的前兆,因为投资者预期未来利率可能下降,导致购买较长期限债券以锁定较高利率。

平坦曲线是指各期限债券收益率水平相近,没有明显的上升或下降趋势。这种情况可能暗示着市场对未来经济走势和利率变化持观望态度,或者市场预期未来经济增长将保持稳定。非对称曲线是指收益率曲线的形状不规则,可能同时具有正斜率和倒挂的特征。这种情况可能反映了市场对经济前景和政策变化的复杂预期。

到期收益率曲线对投资者和政策制定者都具有重要意义,因为它们提供了关于市场预期未来利率和通胀走势的重要信息。通过分析曲线的形状和变化,投资者可以制定债券投资策略,政策制定者也可以调整货币政策和经济政策以促进经济稳定。

| 情况 | 含义 |

| 市场对债券需求不高 | 投资者兴趣较低,债券价格下跌 |

| 债券的风险性增加 | 投资者对风险感到担忧,价格下跌 |

| 购买债券可能获得更高的回报 | 以低价格购买债券,获得更高回报 |

| 债券市场的调整 | 供求关系和预期导致价格波动 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。