發布日期: 2024年02月27日

更新日期: 2024年02月28日

債券是金融市場中重要的有價證券,與股票不同。它屬於固定收益證券,也就是指在未來制定時間支付事先固定數量現金的金融產品。人們往往透過固定收益證券的交易價格來計算不同期限,不同風險對應的利率,所以它也是利率市場的指南。而今天我們就來談談,債券投資的關鍵——到期殖利率。

到期殖利率是什麼意思

其英文名為Yield to maturity,簡稱YTM。是指投資者持有債券直到到期日時,並按照債券的面值收回全部本金和利息時所獲得的年化收益率簡單來說,它是投資者在持有債券到期時所能獲得的預期收益率,是衡量債券投資者預期獲得的收益率的重要指標之一。

它考慮了投資者從債券投資中獲得的所有現金流量,包括每年的利息支付以及到期時收回的本金。這使得其成為了一個全面的指標,反映了投資者在整個投資期間所獲得的收益。

其綜合了債券的利息支付和本金收回,並將其轉化為年化的百分比,以便於與其他投資進行比較。這使得投資者可以更好地評估債券投資的相對吸引力,以及其與其他投資機會的比較。

它也反映了債券的市場價格與其面額之間的關係。當債券的市場價格低於其面值時,其通常會高於票面利率;反之,當市場價格高於面值時,其通常會低於票面利率。這一點對投資者來說是重要的,因為它可以幫助他們理解債券在市場上的定價情況。

其也考慮了投資者持有債券的整個期限,而不僅僅是一年的情況。這使得投資者可以更好地評估長期債券投資的收益情況,並與短期債券或其他投資進行比較。

不同期限的債券會有不同的收益率,有了它就可以對不同期限、不同風險的債券進行直觀的比較。一般來說,相同的期限美國公債風險最低,理應收益率最低。而市政債、企業債會有違約風險,該殖利率會比相同期限的美國公債殖利率高。

一個證券的收益率和相同期限的無風險收益率之差就是風險利差,這刻畫了債券發行方到期不能按時支付現金流的違約風險。

在美國債券的成交金額佔資本市場交易量的80%,日本的債券成交量則是股票的5倍。債券的發行量更比股票大很多,到期殖利率是固定收益證券中最重要的指標。可以透過它來觀察利率市場的走向,並對未來進行預測和決策。

具體地說,到期殖利率考慮了債券的購買價格、票面價值和持有期間所獲得的利息支付,以及債券到期時的還本付息情況。它反映了投資者在購買債券後持有到期時所實際獲得的回報率。它的計算可以幫助投資人比較不同債券之間的投資報酬率,以便做出更明智的投資決策。

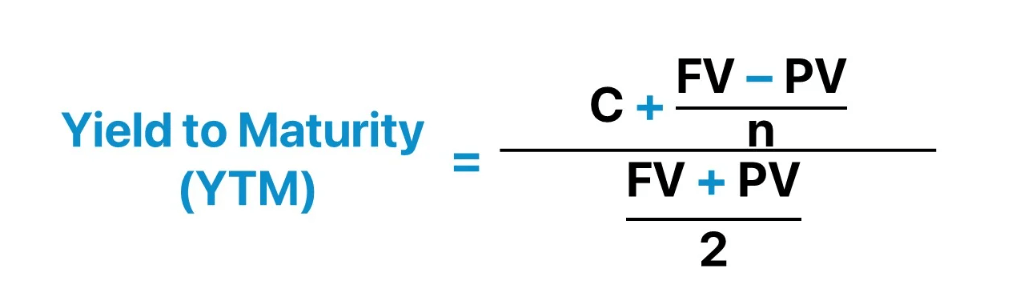

到期殖利率計算公式

通常計算利率的途徑有若干種,其中最重要的就是到期殖利率,也就是使債務工具所有未來回報的限值與其今天的價值相等的利率。由於它的計算反映了顯著的經濟學意義,經濟學家認為這是最準確的利率計量指標。

其計算公式如上圖,其中的P代表現值,F代表終值,T是複利期數,C為年息。也就是[年息+(FV–PV)÷複利期數]÷[(FV+PV)÷2]。

舉例說明:例如兩年後到期面額100元的債券,一年後有一塊錢利息,目前交易價格是90元。透過公式可運算出,[1+(102–90)÷2]÷[(102+90)÷2],大概是年化7.29%的報酬率。

如果是零息債券,也就是在貸款期間無需支付任何票息的債券。它是指在持有期間不付利息,等到到期日一併支付應計利息和原面額的債券。在這類債券中,其到期殖利率的計算公式為:(YTM)=(FV/PV)^(1/t)–1

比方說,一年後到期面額100元的債券,當中不付息,目前交易價格是95元,其殖利率是100/95-1.大概是年化5.26%的殖利率。再例如兩年後到期面額100元的債券,當中不付息,目前交易價格是90元,該收益率是是100/90.因為是兩年的關係,計算年化收益的時候需要開方減一,大概是年化5.41%的殖利率。

如果運用這種計算方式多計算幾個到期殖利率,可以發現這樣幾個規律。那就是如果息票債券的價格等於其面額,該收益率就等於息票利率。且當債券價格低於其面額時,該收益率會高於息票利率。

而且息票債券的價格與該收益率是負相相關的。也就是說,當該殖利率上升時,債券價格下跌。反之當該收益率下降時,債券價格上升。

仔細思考該收益率計算的原理,會發現這三個規律對於任何息票債券都成立。例如如果將1000美元存入銀行帳戶,利率為10%。那麼每年都可以取出100美元的利息,第十年末帳戶餘額為1000美元。這個過程類似於購買面額為1000美元,息票利率為10%的債券。每年息票利息為100美元,第10年末歸還1,000美元。

如果債券價格等於其面額1000美元,它的收益率必然等於息票利率10%。這個推理過程適用於任何息票債券,即如果息票債券按其面值購買到其收益率與息票利率必然相等。債券價格與該收益率之間的負向相關關係,顯而易見。

當該收益率上升時,債券價格公式中所有的分母必然上升。於是已到期殖利率表示的利率的上升,意味著債券價格的下跌。利率上升引起債券價格下跌。從另一個角度解釋,利率越高未來的票面利息與最終償付的款項所折現的價值就越少,因此債券的價格必然更低。

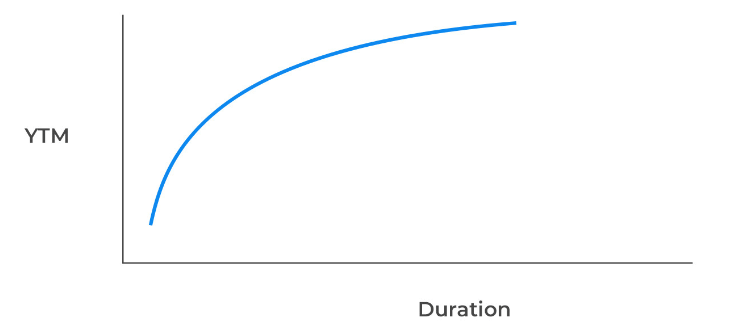

到期殖利率曲線

它是描述不同到期期限的債券的到期殖利率之間關係的曲線圖。通常,橫軸表示債券的期限,縱軸表示該收益率。它的意義在於提供了市場對未來利率走勢的預期以及對經濟週期的訊號,是衡量債券市場預期未來利率和通膨變化的重要工具之一。

其可顯示不同到期期限的債券利率之間的關係。一般來說,在正常情況下,較長期限的債券利率應該高於較短期限的債券利率,即曲線應該是向上傾斜的。如果它呈現反轉,即短期債券的收益率高於長期債券的收益率,通常被視為經濟衰退的信號。

它也反映了市場參與者對未來利率走勢的預期。如果市場預期未來利率會上升,該曲線可能會向上傾斜;相反,如果市場預期未來利率會下降,曲線可能會向下傾斜。

央行的貨幣政策對此曲線也有影響。如果市場預期央行將採取緊縮貨幣政策,即升息,該曲線可能會向上移動;如果市場預期央行將採取寬鬆貨幣政策,即降息,曲線可能會向下移動。

曲線可以幫助投資者制定債券投資策略。例如,如果預期未來利率上升,投資者可能會選擇購買較短期限的債券以避免利率風險;反之,如果預期未來利率下降,投資者可能會選擇購買較長期限的債券以獲得更高的利率。

一般來說,正斜率曲線就是正常曲線。也就是指在正常情況下,曲線呈現上升趨勢,即較短期限的債券殖利率低於較長期限的債券殖利率。這反映了市場對未來通膨率和利率上升的預期。正斜率曲線通常是經濟週期處於擴張階段時出現的。

而倒掛曲線則是指較短期限的債券殖利率高於較長期限的債券殖利率。這種情況通常被視為經濟衰退的前兆,因為投資者預期未來利率可能會下降,導致購買較長期限債券以鎖定較高利率。

平坦曲線是指各期限債券殖利率水準相近,沒有明顯的上升或下降趨勢。這種情況可能暗示市場對未來經濟趨勢和利率變化持觀望態度,或者市場預期未來經濟成長將保持穩定。非對稱曲線是指殖利率曲線的形狀不規則,可能同時具有正斜率和倒掛的特徵。這種情況可能反映了市場對經濟前景和政策變化的複雜預期。

到期殖利率曲線對投資者和政策制定者都具有重要意義,因為它們提供了關於市場預期未來利率和通膨走勢的重要資訊。透過分析曲線的形狀和變化,投資者可以製定債券投資策略,政策制定者也可以調整貨幣政策和經濟政策以促進經濟穩定。

| 情況 | 意義 |

| 市場對債券需求不高 | 投資人興趣較低,債券價格下跌 |

| 債券的風險性增加 | 投資者對風險感到擔憂,價格下跌 |

| 購買債券可能獲得更高的回報 | 以低價格購買債券,獲得更高報酬 |

| 債券市場的調整 | 供需關係和預期導致價格波動 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。