การเทรด

เกี่ยวกับ EBC

กิจกรรม

2025-05-21

ทฤษฎี Wyckoff ถูกพัฒนาขึ้นโดย ริชาร์ด ดี. ไวคอฟฟ์ (Richard D. Wyckoff) เทรดเดอร์ผู้โด่งดังในช่วงต้นศตวรรษที่ 20 และยังคงเป็นทฤษฎีที่ได้รับการยอมรับมากที่สุดในการวิเคราะห์พฤติกรรมราคาของตลาดการเงินจนถึง ณ ปัจจุบัน

หนึ่งในแนวคิดหลักของทฤษฎี Wyckoff ที่ได้รับความนิยมคือ Wyckoff Accumulation ซึ่งเป็นรูปแบบพื้นฐานที่บ่งชี้ถึงการเปลี่ยนแปลงจากตลาดขาลงไปสู่ตลาดขาขึ้น

ในบทความนี้ เราจะเจาะลึกถึง ความสำคัญของรูปแบบกราฟนี้ วิธีระบุรูปกราฟ และกลยุทธ์การเทรด ที่สามารถนำไปใช้ได้จากโครงสร้างดังกล่าว

ทฤษฎี Wyckoff Accumulation (การสะสม) คือช่วงที่นักลงทุนสถาบันหรือเทรดเดอร์รายใหญ่ เริ่มทยอยสะสมหุ้น หลังจากเกิดแนวโน้มขาลงครั้งใหญ่ โดยที่นักลงทุนทั่วไปยังคงมีมุมมองในเชิงลบต่อราคา ซึ่งช่วงนี้มักมีลักษณะของการเคลื่อนไหวของกรอบราคาที่แคบ (consolidation) และมักเป็นสัญญาณของตลาดกระทิงหรืออาจเกิดแนวโน้มขาขึ้น

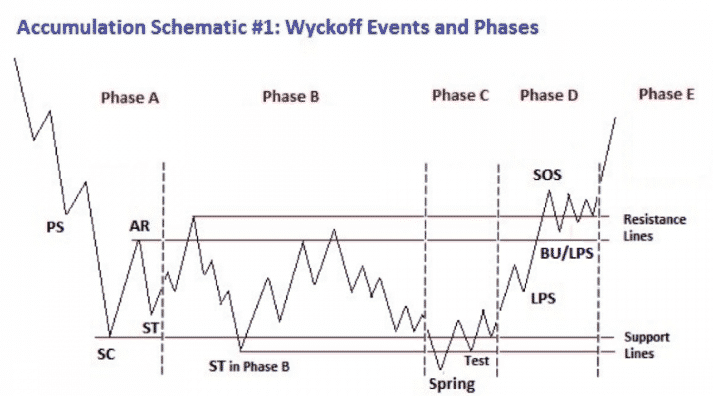

กระบวนการสะสมนี้ จะดำเนินไปตามรูปแบบที่มีโครงสร้างชัดเจน ซึ่งแบ่งออกเป็น 5 เฟส ซึ่งแต่ละเฟสมีลักษณะเฉพาะของตน รวมถึงบริบททางจิตวิทยาและโอกาสในการซื้อขาย

5 Phase สำคัญของทฤษฏี Wyckoff Accumulation

Accumulation โดยทั่วไปจะแบ่งออกเป็น 5 เฟสหลัก ซึ่งแต่ละเฟสสะท้อนถึงพฤติกรรมราคาที่แตกต่างกันและจิตวิทยาของเทรดเดอร์ในตลาดแต่ละกลุ่ม ดังนี้:

Phase A : การหยุดแนวโน้มขาลง (Stopping the Downtrend)

ในช่วงนี้ แนวโน้มขาลงที่ลากยาวมาก่อนหน้าเริ่มชะลอตัว เป้าหมายของเฟส A คือการหยุดการลดลงของราคา ซึ่งเกิดขึ้นผ่าน Preliminary Support (PS) และ Selling Climax (SC)

Preliminary Support (PS) : มีสัญญาณซื้อจำนวนมากเริ่มปรากฏให้เห็น แต่ยังไม่เพียงพอที่จะพลิกกลับแนวโน้ม

Selling Climax (SC) : การเทขายอย่างตื่นตระหนกถึงจุดพีค ทำให้ราคาดิ่งแรง มีปริมาณการซื้อขายสูง และราคาผันผวนกว้าง

Automatic Rally (AR) : หลังแรงขายหมด ผู้ซื้อเริ่มเข้ามา ส่งผลให้ราคาดีดตัวกลับอย่างรุนแรง

Secondary Test (ST) : ราคาย้อนกลับไปใกล้ระดับ SC เพื่อทดสอบว่าแรงขายยังหลงเหลืออยู่หรือไม่ พร้อมวัดสมดุลระหว่างอุปสงค์และอุปทาน

ช่วงราคาระหว่าง AR และ ST จะช่วยกำหนดขอบเขตภายนอกของช่วงการซื้อขาย (Trading Range)

Phase B : สร้างแรงผลักดัน (Building a Cause)

ช่วงนี้เป็นช่วงที่กินเวลานานที่สุดและเต็มไปด้วยความสับสน ราคามักแกว่งตัวไปมาในกรอบแคบ ๆ โดยไม่แสดงแนวโน้มที่ชัดเจน เป็นช่วงที่สถาบันหรือรายใหญ่ค่อย ๆ สะสมหุ้นอย่างเงียบ ๆ โดยไม่ดันราคาให้สูงขึ้นอย่างเห็นได้ชัด

ในเฟสนี้มักเกิดการ“ทะลุหลอก (false breakouts)” หรือหลอกให้ราคาทะลุแนวรับแนวต้าน ก่อนจะกลับทิศทันที รวมถึงการทุบราคาแบบไม่ให้ตั้งตัว และความผันผวนแบบไม่มีเหตุผลนี้มีจุดประสงค์ เพื่อทำให้เทรดเดอร์รายย่อยหลุดออกจากตลาด

การวิเคราะห์ปริมาณการซื้อขาย (volume) จึงมีความสำคัญมาก โดยสังเกตว่าราคาเคลื่อนไหวในแนวโน้มขาขึ้นมักมาพร้อมปริมาณที่สูง ในขณะที่การย่อลงมักมีปริมาณต่ำ

เฟส B มักจะทดสอบความอดทนของเทรดเดอร์รายย่อย ซึ่งบางรายอาจตัดสินใจออกจากตลาดเนื่องจากรอไม่ไหว เฟสนี้เปรียบเสมือนการสร้าง "เหตุ" (Cause) ที่จะนำไปสู่ "ผล" (Effect) หรือการเคลื่อนไหวของราคาในอนาคต ซึ่งสอดคล้องกับกฎของ Wyckoff ที่ว่า "เหตุย่อมนำไปสู่ผล" (Cause and Effect)

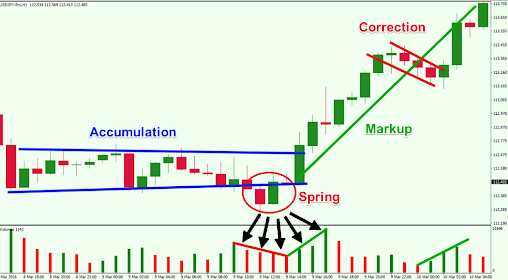

Phase C : จังหวะหลอกขายก่อนดีดกลับ (Spring และ Test)

Phase C เป็นช่วงที่เริ่มเห็นความเคลื่อนไหวชัดเจนมากขึ้น โดยตลาดมักจะ “หลุดแนวรับ” ลงมาอย่างจงใจ เพื่อสร้างความกลัวให้กับนักเทรดรายย่อย จนหลายคนรีบขายหุ้นทิ้งเพราะคิดว่าราคาจะร่วงต่อ — ซึ่งเหตุการณ์นี้เรียกว่า “สปริง (Spring)”

Spring : ราคาหลุดต่ำกว่าแนวรับเดิม ทำให้เกิดความกลัวในตลาด และกระตุ้นให้เกิดการขายแบบตัดขาดทุน (stop-loss) จำนวนมาก

Test : หลังจากนั้น ราคากลับขึ้นมาเคลื่อนไหวอยู่ในกรอบเดิมอีกครั้ง ยืนยันว่าเหตุการณ์ก่อนหน้านั้นเป็นเพียง “กับดักขาลง” ที่ตั้งใจหลอกให้คนขายของ

ช่วงนี้คือโอกาสสุดท้ายที่นักเทรดรายใหญ่จะเข้าซื้อสะสมหุ้นในราคาต่ำ ก่อนที่ราคาจะเริ่มฟื้นตัวจริงจัง

หากนักเทรดสามารถจับสัญญาณของ Spring และทดสอบได้อย่างแม่นยำ ก็จะมีโอกาสเข้าสู่ตลาดในจุดที่มีความเสี่ยงต่ำ แต่ให้ผลตอบแทนที่น่าสนใจอย่างมาก

Phase D : จุดเริ่มต้นของแนวโน้มขาขึ้น

ในเฟสนี้ ตลาดเริ่มแสดงทิศทางขาขึ้นอย่างชัดเจน ราคาทำ "จุดสูงสุดใหม่" และ "จุดต่ำที่สูงขึ้น" ต่อเนื่อง สะท้อนให้เห็นถึงแรงซื้อที่เข้ามาอย่างจริงจัง โดยมักมีปริมาณการซื้อขายเพิ่มขึ้นตามไปด้วย

Sign of Strength (SOS) : ราคาพุ่งขึ้นแรง มีช่วงการเคลื่อนไหวกว้างและมาพร้อมกับปริมาณที่มาก บ่งชี้ถึงแรงซื้อของรายใหญ่

Last Point of Support (LPS) : หลังจากเกิด SOS ราคามักจะย่อตัวเล็กน้อย แต่ยังทำ "จุดต่ำ" ที่สูงขึ้น ซึ่งถือเป็นจุดที่เหมาะสำหรับเสริมสถานะหรือเข้าซื้อเพิ่ม

Phase D คือการเปลี่ยนผ่านจากช่วงสะสมไปสู่ช่วงที่ตลาดเริ่มมีแนวโน้มขาขึ้นอย่างจริงจัง การทะลุแนวต้านที่เกิดขึ้นในช่วงนี้มักมีความยั่งยืน และเป็นสัญญาณว่าแนวโน้มกระทิงกำลังมา

Phase E : แนวโน้มขาขึ้นชัดเจนและเริ่มกระจายหุ้น

เมื่อเข้าสู่ Phase E ราคาจะทะลุออกจากกรอบสะสมและเคลื่อนไหวในแนวโน้มขาขึ้นอย่างเต็มรูปแบบ เป็นช่วงที่ตลาดเริ่ม “วิ่งแรง” และผู้คนทั่วไปเริ่มสังเกตเห็นจนแห่กันเข้ามาซื้อ — แต่มักจะเป็นช่วงที่สายเกินไป

แม้ว่า Phase E จะไม่ใช่ส่วนหนึ่งของกระบวนการสะสมโดยตรง แต่ก็เป็นผลลัพธ์ที่สะท้อนความสำเร็จของเฟสก่อนหน้า และเป็นจุดที่นักเทรดที่เข้าเทรดตั้งแต่ช่วงต้นได้รับผลตอบแทนจากความอดทนและการวางแผนที่ดี

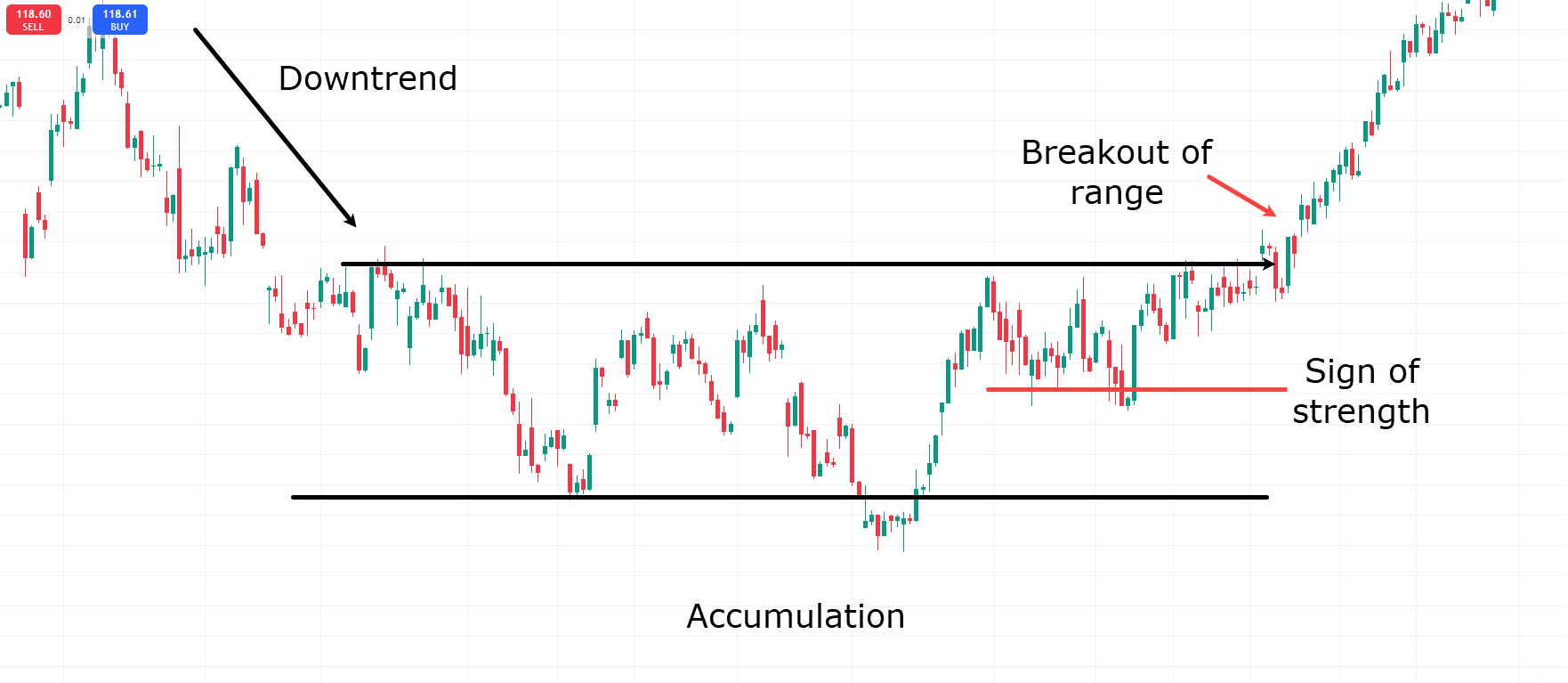

การจับจังหวะการสะสมของราคาตามทฤษฎี Wyckoff ในช่วงเวลาจริง อาจไม่ใช่เรื่องง่าย แต่หากสังเกตได้อย่างแม่นยำ ก็สามารถสร้างโอกาสในการลงทุนที่คุ้มค่าได้ โดยมีแนวทางพื้นฐานดังนี้:

เริ่มจากการมองหาขาลงก่อนหน้า เพราะรูปแบบการสะสมมักเกิดขึ้นหลังจากราคาปรับตัวลงอย่างชัดเจน

กำหนดกรอบการเคลื่อนไหวของราคา (Trading Range) ซึ่งอยู่ระหว่างจุด SC กับ AR

ทำเครื่องหมายเหตุการณ์สำคัญต่าง ๆ ที่ปรากฏภายในกรอบราคา เช่น SC, AR, ST, Spring และ SOS

สังเกตพฤติกรรมของปริมาณการซื้อขาย — หากราคาดีดตัวขึ้นพร้อมปริมาณที่มาก และย่อตัวลงพร้อมปริมาณที่ลดลง มักบ่งชี้ถึงการสะสมของรายใหญ่

จับตาการหลุดแนวรับแบบหลอก ๆ ที่มักเกิดใกล้จุดล่างสุดของกรอบราคา ซึ่งอาจเป็นจังหวะของ “Spring” และเป็นจุดเข้าที่น่าสนใจสำหรับนักลงทุนที่เข้าใจพฤติกรรมของตลาด

ตัวอย่างจริงในโลกการลงทุน

ในปี 2020 หุ้นของ Tesla แสดงพฤติกรรมตามรูปแบบ Wyckoff Accumulation อย่างชัดเจน:

เริ่มจากการปรับฐานแรงตามด้วยจุด SC และ AT

ราคาขยับในกรอบแคบไปด้านข้างเป็นเวลานาน ก่อให้เกิดกรอบการซื้อขาย (Trading Range)

เกิด Spring ครั้งสุดท้ายในเดือนมีนาคมตามมาด้วย SOS

ราคาทะลุกรอบสะสมขึ้นไป และเข้าสู่แนวโน้มขาขึ้นที่ต่อเนื่องยาวนานหลายเดือน

ความสำคัญของทฤษฎี Wyckoff Accumulation อยู่ที่ความสามารถในการทำนายแนวโน้มราคาล่วงหน้า การรู้จักและเข้าใจช่วงสะสมนี้ตั้งแต่เนิ่น ๆ ช่วยให้นักเทรดสามารถเข้าซื้อก่อนกลุ่มนักลงทุนส่วนใหญ่ ลดความเสี่ยง และเพิ่มโอกาสทำกำไรสูงสุดได้ นอกจากนี้ยังช่วยให้นักเทรดเข้าใจภาพรวมของตลาด สามารถแยกแยะอันเป็นจุดหลอกหรือเป็นเจตนาของสถาบัน

การเข้าใจเฟสนี้ช่วยตอบคำถามสำคัญได้ว่า:

การพักฐานนี้เป็นแค่ช่วงหยุดพักในแนวโน้มขาลงหรือเป็นจุดต่ำสุดที่แท้จริง?

สถาบันกำลังสะสมหุ้นเพิ่มขึ้นหรือกำลังขายออก (แจกจ่ายหุ้น)?

เวลาไหนคือช่วงที่ดีที่สุดในการเข้าเทรด?

จุดเข้าซื้อ (Entry Points)

Spring + Successful Test : เป็นจุดเข้าซื้อที่น่าเชื่อถือที่สุดและมีความเสี่ยงต่ำสุด

Last Point of Support : เป็นจุดเข้าซื้อที่ความเสี่ยงต่ำเช่นกัน โดยมีการยืนยันจากพฤติกรรมราคาชัดเจน

การทะลุออกจากแนวต้าน (Breakout of Resistance Range) : เข้าซื้อเมื่อตลาดทะลุแนวต้านพร้อมปริมาณซื้อที่เพิ่มขึ้น แม้ความเสี่ยงจะสูงกว่าจุดอื่นเล็กน้อย

การวางตำแหน่ง Stop Loss

วางจุด Stop Loss ไว้ต่ำกว่า Spring หรือต่ำกว่าราคาต่ำสุดล่าสุดเล็กน้อย

ใช้ระดับแนวรับในกรอบการซื้อขายเพื่อควบคุมความเสี่ยงอย่างเข้มงวด

เป้าหมายทำกำไร (Profit Targets)

วัดความสูงของช่วงการซื้อขายจาก (AR ถึง SC) และขึ้นไปจากการทะลุแนวรับ

ใช้เส้น Fibonacci extension และโซนแนวต้านเก่าเป็นตัวช่วยกำหนดเป้าหมายกำไรได้อย่างแม่นยำมากขึ้น

การบริหารความเสี่ยง

อย่าเสี่ยงเงินมากกว่า 1–2% ของทุนทั้งหมดต่อการเทรดหนึ่งครั้ง

กำหนดขนาดตำแหน่งโดยดูจากระยะห่างระหว่างจุดเข้าและจุด Stop Loss

การทดสอบย้อนหลังและยืนยันสัญญาณ (Backtesting and Confirmation)

ใช้หลายกรอบเวลา (Multiple Timeframes) เพื่อยืนยันรูปแบบ

รวมการวิเคราะห์ Wyckoff กับเครื่องมืออื่น ๆ เช่น RSI, MACD หรือ Volume Profile เพื่อเพิ่มความมั่นใจในการตัดสินใจ

ทฤษฎี Wyckoff Accumulation ไม่ใช่แค่รูปแบบกราฟธรรมดา แต่เป็นการเข้าใจลึกซึ้งถึงจิตวิทยาของตลาด การกระทำของสถาบันใหญ่ และการเคลื่อนไหวของอุปสงค์และอุปทานในตลาด เมื่อเราศึกษาและเข้าใจทั้ง 5 ช่วงของเฟสนี้ จะช่วยให้นักเทรดสามารถทำนายการกลับตัวของแนวโน้มได้อย่างแม่นยำ เข้าซื้อในจังหวะที่เหมาะสม และลดความเสี่ยงลงได้มาก

แม้ว่าการจะใช้ทฤษฎี Wyckoff Accumulation ได้อย่างชำนาญต้องใช้เวลาและความพยายามฝึกฝน แต่ก็ถือเป็นวิธีที่น่าเชื่อถือและทรงพลังสำหรับการจับจังหวะแนวโน้มขาขึ้นในระยะยาวของทุกตลาด เช่นเดียวกับกลยุทธ์อื่น ๆ การบริหารความเสี่ยงอย่างรอบคอบ มีความอดทน และทุ่มเทเวลาให้กับการวิเคราะห์กราฟอย่างต่อเนื่อง คือกุญแจสู่ความสำเร็จในระยะยาวอย่างแท้จริง

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ