การเทรด

เกี่ยวกับ EBC

กิจกรรม

เผยแพร่เมื่อ: 2024-12-13 อัปเดตเมื่อ: 2024-12-16

คุณเคยสงสัยไหมว่าตลาดหุ้นทำงานอย่างไร หรือผู้ลงทุนติดตามภาวะเศรษฐกิจของสหรัฐฯ อย่างไร หากเคย คุณคงเคยได้ยินเกี่ยวกับดัชนี Standard & Poor's 500 (S&P 500) มาบ้างแล้ว แต่ดัชนีนี้แสดงถึงอะไรกันแน่ และทำไมคุณถึงต้องสนใจ ดัชนีนี้เป็นตัวเลือกการลงทุนที่มั่นคงหรือเป็นเพียงดัชนีตลาดอีกตัวที่ควรมองข้าม

สำหรับนักลงทุนจำนวนมาก ดัชนี Standard & Poor's 500 นั้นเป็นมากกว่าดัชนีตลาดหุ้น เพราะเป็นประตูสู่การทำความเข้าใจแนวโน้มของตลาด เป็นเครื่องมือในการประเมินสุขภาพเศรษฐกิจ และเป็นรากฐานที่เชื่อถือได้สำหรับการสร้างกลยุทธ์การลงทุนระยะยาวที่หลากหลาย

ในบทความนี้ เราจะเจาะลึกลงไปถึงคำจำกัดความ ความเสี่ยง และผลตอบแทนของดัชนีนี้ รวมถึงการเปรียบเทียบดัชนีกับดัชนีตลาดอื่นๆ ไม่ว่าคุณจะเป็นนักลงทุนที่มีประสบการณ์หรือเพิ่งเริ่มต้น การทำความเข้าใจดัชนีนี้จะช่วยให้คุณตัดสินใจได้อย่างชาญฉลาดขึ้นและได้รับประโยชน์สูงสุดจากการลงทุนของคุณ

คำจำกัดความและความสำคัญ ของ S&P 500

ดัชนี S&P 500 เป็นดัชนีตลาดหุ้นที่ได้รับการยอมรับมากที่สุดในโลกดัชนีหนึ่ง ซึ่งประกอบด้วยบริษัทจดทะเบียนในตลาดหลักทรัพย์ที่ใหญ่ที่สุด 500 แห่งในสหรัฐอเมริกา ดัชนีนี้ประกอบด้วยบริษัทจากหลากหลายอุตสาหกรรม ตั้งแต่บริษัทยักษ์ใหญ่ด้านเทคโนโลยีอย่าง Apple และ Microsoft ไปจนถึงบริษัทสินค้าอุปโภคบริโภคและบริษัทดูแลสุขภาพอย่าง Johnson & Johnson และ Procter & Gamble

เนื่องจากเป็นดัชนีที่ถ่วงน้ำหนักตามมูลค่าตลาด จึงมีอิทธิพลต่อบริษัทขนาดใหญ่มากกว่า ซึ่งหมายความว่าประสิทธิภาพของดัชนีนี้ได้รับอิทธิพลอย่างมากจากบริษัทขนาดใหญ่ แต่ยังคงสะท้อนภาพรวมของตลาดหุ้นสหรัฐฯ โดยรวม

ความสำคัญของดัชนี S&P 500 อยู่ที่บทบาทของดัชนีในฐานะเกณฑ์มาตรฐานสำหรับเศรษฐกิจสหรัฐฯ และเป็นตัวบ่งชี้ที่สำคัญสำหรับนักลงทุน ดัชนีนี้ทำหน้าที่แทนผลการดำเนินงานของตลาดโดยรวม และถูกใช้โดยนักลงทุนสถาบัน กองทุนป้องกันความเสี่ยง และนักลงทุนรายย่อยเพื่อวัดความแข็งแกร่งของตลาดหุ้น ผลการดำเนินงาน ของ ดัชนีนี้มักใช้เป็นมาตรวัดการเติบโตทางเศรษฐกิจของสหรัฐฯ เนื่องจากดัชนีนี้สะท้อนถึงรายได้ขององค์กรและความแข็งแกร่งทางธุรกิจของบริษัทใหญ่ๆ ในอเมริกา

สำหรับนักลงทุน S&P 500 เป็นวิธีง่ายๆ ในการติดตามตลาดโดยไม่จำเป็นต้องเลือกหุ้นทีละตัว นอกจากนี้ ยังเป็นหนึ่งในเกณฑ์มาตรฐานที่ใช้กันมากที่สุดสำหรับกองทุนการลงทุนและ ETF ทำให้เป็นส่วนประกอบสำคัญของกลยุทธ์การลงทุนมากมาย

ความเสี่ยงและผลตอบแทน การ ลงทุน S&P 500

เมื่อพิจารณาลงทุนใน S&P 500 สิ่งสำคัญคือต้องชั่งน้ำหนักระหว่างความเสี่ยงกับผลตอบแทนที่อาจได้รับ แม้ว่า S&P 500 จะให้ผลตอบแทนที่แข็งแกร่งในอดีต แต่ก็ไม่ได้ไม่มีทั้งขึ้นและลง ดังนั้น ศักยภาพในการให้ผลตอบแทนที่มั่นคงนั้นคุ้มกับความผันผวนที่มักเกิดขึ้นหรือไม่

ในส่วนนี้ เราจะมาสำรวจว่าผลตอบแทนที่อาจได้รับจากดัชนี S&P 500 เปรียบเทียบกับความเสี่ยงโดยธรรมชาติได้อย่างไร และช่วยให้คุณประเมินได้ว่าดัชนีนี้เหมาะสมกับกลยุทธ์การลงทุนของคุณหรือไม่

ผลตอบแทนที่อาจได้รับ:

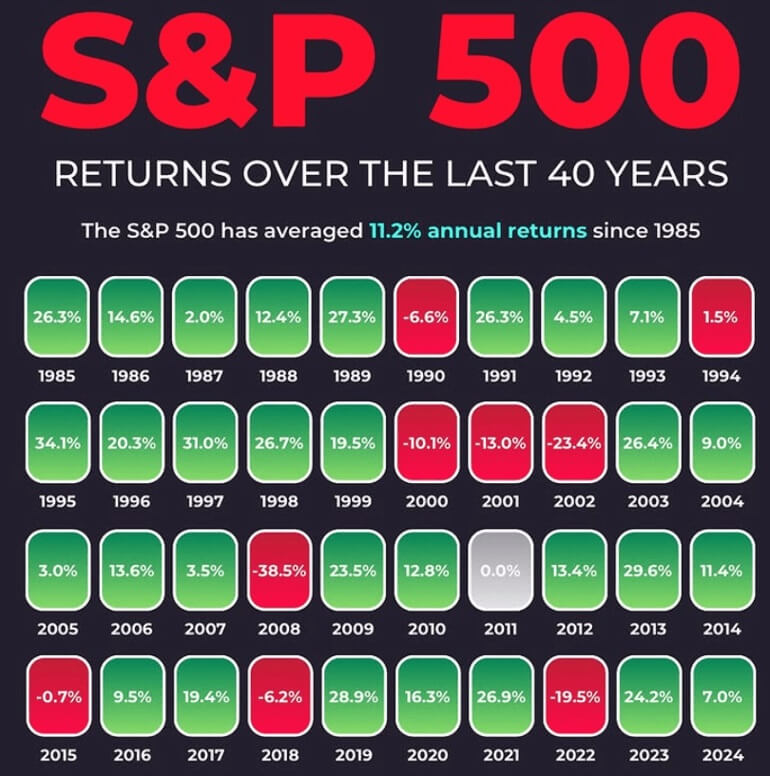

ดัชนี S&P 500 มอบผลตอบแทนระยะยาวที่น่าประทับใจมาโดยตลอด ทำให้ดัชนีนี้เป็นหนึ่งในเครื่องมือการลงทุนที่ได้รับความนิยมสูงสุดสำหรับนักลงทุนรายบุคคลและสถาบัน ในช่วงหลายทศวรรษที่ผ่านมา ผลตอบแทนเฉลี่ยต่อปีของดัชนีนี้อยู่ที่ประมาณ 7% ถึง 10% หลังจากปรับอัตราเงินเฟ้อแล้ว แม้ว่าอัตราผลตอบแทนนี้จะแตกต่างกันไปในแต่ละปี แต่ก็แสดงให้เห็นถึงความยืดหยุ่น โดยเฉพาะอย่างยิ่งในช่วงเวลาการลงทุนระยะยาว

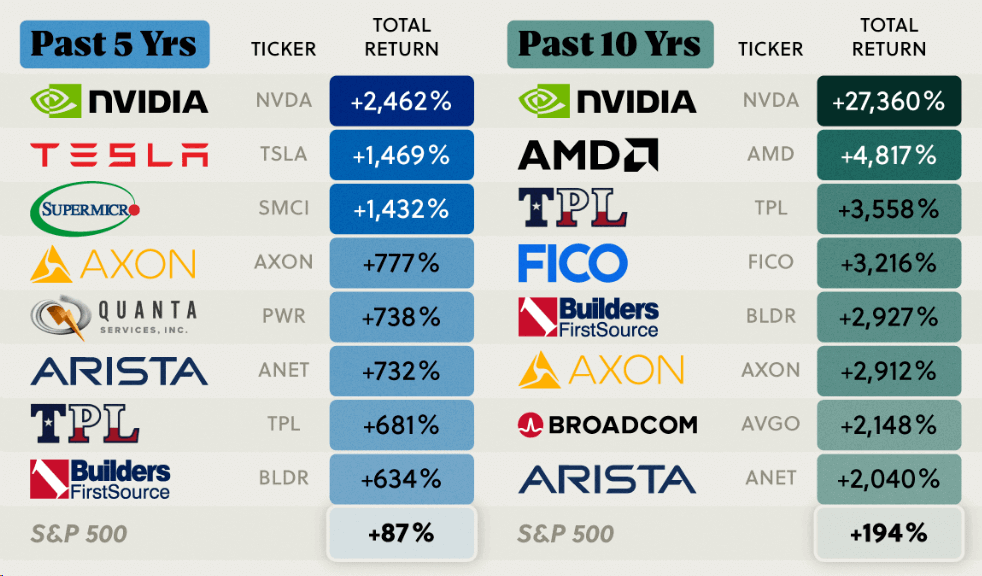

เหตุผลที่ทำให้มีผลตอบแทนที่มั่นคงนั้นมาจากการเติบโตของบริษัทที่ประกอบกันเป็นดัชนี S&P 500 ประกอบด้วยบริษัทชั้นนำในอุตสาหกรรมต่างๆ เช่น เทคโนโลยี การดูแลสุขภาพ สินค้าอุปโภคบริโภค และบริการทางการเงิน ซึ่งหลายบริษัทมีการเติบโตของรายได้อย่างแข็งแกร่ง การเติบโตนี้สะท้อนให้เห็นได้จากการปรับขึ้นราคาของหุ้นในดัชนี ซึ่งท้ายที่สุดแล้วจะเป็นแรงผลักดันผลตอบแทนสำหรับนักลงทุน

นอกจากการเพิ่มขึ้นของราคาแล้ว ดัชนีนี้ยังให้เงินปันผลด้วย ซึ่งเป็นการจ่ายเงินปันผลที่บริษัทต่างๆ ให้แก่ผู้ถือหุ้นเป็นส่วนแบ่งกำไร แม้ว่าผลตอบแทนจากเงินปันผลอาจผันผวนได้ แต่บริษัทจำนวนมากจาก 500 บริษัทก็จ่ายเงินปันผลตามปกติ ซึ่งช่วยเพิ่มผลตอบแทนจากการลงทุนในดัชนีให้สูงขึ้นไปอีก

ความเสี่ยง:

แม้ว่าผลตอบแทนจะน่าดึงดูดใจ แต่การลงทุนในดัชนี S&P 500 ก็มีความเสี่ยงสูง ดัชนีนี้อาจมีความผันผวนในตลาดเช่นเดียวกับการลงทุนในหุ้นอื่นๆ ประสิทธิภาพของดัชนีได้รับอิทธิพลอย่างมากจากสภาวะเศรษฐกิจโดยรวม รายงานผลประกอบการขององค์กร และความรู้สึกของนักลงทุน

ความเสี่ยงที่เห็นได้ชัดที่สุดประการหนึ่งคือความเสี่ยงที่อาจเกิดการขาดทุนในระยะสั้นจำนวนมาก ดัชนี S&P 500 เคยมีช่วงที่ราคาหุ้นตกอย่างรวดเร็วในช่วงวิกฤตทางการเงิน เช่น วิกฤตการเงินโลกในปี 2008 และวิกฤตการณ์ตลาดจากโควิด-19 ในปี 2020 ซึ่งทั้งสองเหตุการณ์นี้ทำให้ดัชนีสูญเสียมูลค่าอย่างมาก

ตัวอย่างเช่น ในช่วงวิกฤตการณ์ปี 2008 ดัชนี S&P 500 สูญเสียมูลค่าไปประมาณ 37% และในปี 2020 ดัชนี S&P 500 ก็ลดลงอย่างรวดเร็วถึงกว่า 30% ก่อนที่จะฟื้นตัวอย่างรวดเร็ว

ลักษณะเป็นวัฏจักรของตลาดหุ้นก็ทำให้เกิดความเสี่ยงเช่นกัน ในช่วงเศรษฐกิจถดถอย ดัชนี S&P 500 มีแนวโน้มที่จะปรับตัวลดลง เนื่องจากการใช้จ่ายของผู้บริโภคลดลงและผลกำไรของบริษัทลดลง การปรับตัวลดลงเหล่านี้อาจคาดเดาได้ยาก และแม้ว่านักลงทุนระยะยาวอาจรับมือกับความผันผวนของตลาดได้ แต่ความผันผวนในระยะสั้นอาจสร้างความกังวลให้กับนักลงทุนบางราย

ความเสี่ยงอีกประการหนึ่งเกี่ยวข้องกับการถ่วงน้ำหนักมูลค่าหลักทรัพย์ตามราคาตลาดของ S&P 500 เนื่องจากดัชนีได้รับการถ่วงน้ำหนักตามมูลค่าหลักทรัพย์ตามราคาตลาด บริษัทขนาดใหญ่ เช่น Apple, Microsoft และ Amazon จึงส่งผลกระทบอย่างมีนัยสำคัญต่อประสิทธิภาพของดัชนี แม้ว่าโดยทั่วไปแล้วสิ่งนี้จะเป็นปัจจัยเชิงบวกในช่วงที่ประสิทธิภาพด้านเทคโนโลยีดี แต่ก็อาจเป็นด้านลบได้เช่นกันหากบริษัทขนาดใหญ่มีผลงานต่ำกว่ามาตรฐานหรือประสบปัญหา เนื่องจากผลงานที่ไม่ดีอาจฉุดดัชนีโดยรวมให้ตกต่ำลง

การสร้างสมดุลระหว่างความเสี่ยงและผลตอบแทน:

แม้จะมีความเสี่ยง แต่ดัชนีนี้ยังคงเป็นตัวเลือกที่น่าสนใจสำหรับนักลงทุนจำนวนมากเนื่องจากผลงานในอดีต กุญแจสำคัญในการลงทุนในดัชนีที่ประสบความสำเร็จคือการเข้าใจว่าเป็นการเล่นในระยะยาว ในความเป็น จริง ความผันผวนในระยะสั้นควรคาดหวังและยอมรับโดยนักลงทุนระยะยาว สำหรับผู้ที่มีขอบเขตการลงทุนระยะยาว เช่น ผู้เก็บออมเพื่อการเกษียณอายุ ความเสี่ยงที่เกี่ยวข้องกับภาวะตลาดตกต่ำมักจะถูกชดเชยด้วยศักยภาพในการสร้างผลตอบแทนในระยะยาวที่สำคัญ

ข้อดีประการหนึ่งที่สำคัญที่สุดของการลงทุนใน S&P 500 คือการกระจายความเสี่ยง การถือหุ้นที่หลากหลายในหลายภาคส่วนจะช่วยบรรเทาความเสี่ยงที่เกิดขึ้นจากการลงทุนในบริษัทใดบริษัทหนึ่ง ซึ่งหมายความว่าแม้ว่าบริษัทหรือภาคส่วนใดภาคส่วนหนึ่งจะประสบภาวะถดถอย ดัชนีโดยรวมก็ยังสามารถทำงานได้ดี ทำให้เป็นการลงทุนที่มีเสถียรภาพมากกว่าเมื่อเทียบกับการถือหุ้นจำนวนน้อยกว่า

อย่างไรก็ตาม สิ่ง สำคัญ ที่ต้องจำไว้ก็คือ ไม่มีการลงทุนใดที่ปราศจากความเสี่ยง S&P 500 ไม่สามารถหลีกเลี่ยงภาวะตลาดตกต่ำได้ และผลงานในอดีตก็ไม่ได้รับประกันผลตอบแทนในอนาคต การทำความเข้าใจความสมดุลระหว่างผลตอบแทนที่อาจได้รับและความเสี่ยงโดยธรรมชาติจะช่วยให้นักลงทุนตัดสินใจได้ว่าควรเปิดรับความเสี่ยงจากการลงทุนมากน้อยเพียงใดจึงจะเหมาะสมกับพอร์ตโฟลิโอของตน

S&P 500 เทียบกับดัชนีตลาดอื่น ๆ

ดัชนีตลาดที่มีให้เลือกมากมาย คุณจะทราบได้อย่างไรว่าดัชนีใดดีที่สุดสำหรับการติดตามตลาดหรือกำหนดกลยุทธ์การลงทุนของคุณ ดัชนีนี้เป็นมาตรฐานทองคำอย่างแท้จริงหรือไม่ หรือมีดัชนีอื่น ๆ ที่อาจมีข้อได้เปรียบที่แตกต่างกันหรือไม่ การทำความเข้าใจว่าดัชนีนี้เปรียบเทียบกับดัชนีตลาดหลักอื่น ๆ ได้อย่างไรจะช่วยให้ทราบข้อมูลอันมีค่าว่าควรเน้นการลงทุนที่ใดและจะกระจายพอร์ตการลงทุนของคุณอย่างไร

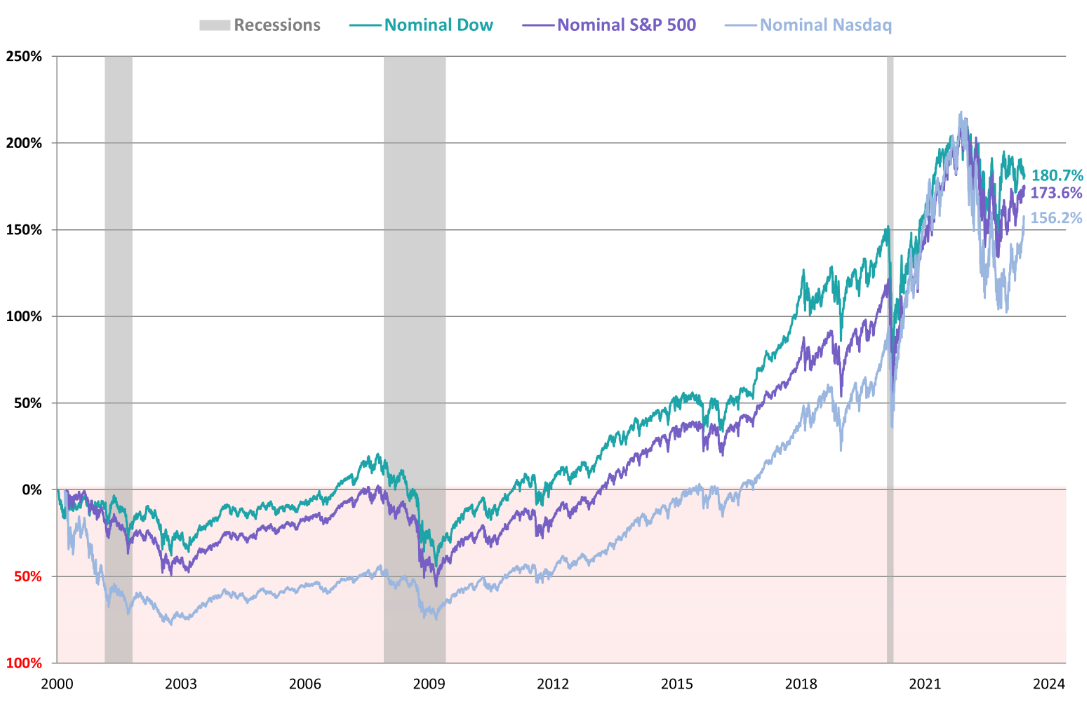

ในส่วนนี้ เรา จะ มาเจาะลึกดัชนีนี้เมื่อเปรียบเทียบกับดัชนีสำคัญอีก 2 ตัว ได้แก่ Dow Jones Industrial Average และ Nasdaq Composite เมื่อเข้าใจความแตกต่างที่สำคัญแล้ว คุณจะสามารถตัดสินใจได้ดีขึ้นว่าดัชนีเหล่านี้สอดคล้องกับเป้าหมายการลงทุนของคุณอย่างไร

S&P 500 เทียบกับ ดัชนีอุตสาหกรรมดาวโจนส์ (DJIA):

ดัชนีดาวโจนส์เป็นดัชนีตลาดหุ้นที่เก่าแก่ที่สุดดัชนีหนึ่ง ซึ่งประกอบด้วยบริษัทขนาดใหญ่ระดับบลูชิปเพียง 30 แห่งเท่านั้น ต่างจากดัชนี S&P 500 ซึ่งถ่วงน้ำหนักตามมูลค่าตลาด ดัชนีดาวโจนส์ถ่วงน้ำหนักตามราคา ซึ่งหมายความว่าบริษัทที่มีราคาหุ้นสูงจะมีอิทธิพลต่อการเคลื่อนไหว ของ ดัชนีมากกว่า ไม่ว่าขนาดตลาดจะเป็นเท่าใดก็ตาม

แม้ว่าดัชนี Dow มักถูกมองว่าเป็นดัชนีที่ดีสำหรับเศรษฐกิจโดยรวมของสหรัฐฯ แต่ขอบเขตที่แคบ (มีเพียง 30 บริษัท) ทำให้ดัชนีนี้ไม่ได้ครอบคลุมตลาดหุ้นสหรัฐฯ ได้อย่างครอบคลุมเหมือนดัชนี S&P 500

S&P 500 เทียบกับ Nasdaq Composite:

ในทางกลับกัน Nasdaq Composite ให้ความสำคัญกับหุ้นเทคโนโลยีและหุ้นเติบโตเป็นอย่างมาก ซึ่งรวมถึงบริษัทอย่าง Amazon, Google และ Facebook โดยมีหุ้นมากกว่า 3,000 ตัว ทำให้เป็นดัชนีที่กว้างกว่า S&P 500 แต่การเน้นที่หุ้นเทคโนโลยีทำให้ดัชนีผันผวนและอ่อนไหวต่อการเปลี่ยนแปลงในภาคเทคโนโลยีได้มากกว่า

สำหรับนักลงทุนที่ต้องการลงทุนในพอร์ตโฟลิโอที่มีเทคโนโลยีสูง Nasdaq อาจดูน่าสนใจ แต่สำหรับผู้ที่ต้องการกระจายความเสี่ยงในภาคส่วนต่างๆ S&P 500 ถือเป็นตัวเลือกที่สมดุลมากกว่า

การเลือกดัชนีเหล่านี้ขึ้นอยู่กับเป้าหมายการลงทุนและความสามารถในการรับความเสี่ยงของคุณ S&P 500 มักถูกมองว่าเป็นตัวเลือกที่สมดุลและเชื่อถือได้มากที่สุดสำหรับนักลงทุนที่ต้องการลงทุนในหลากหลายภาคส่วนและบริษัท โดยดัชนีนี้มีทั้งการเติบโตและความมั่นคงผสมผสานกัน จึงเหมาะสำหรับทั้งนักลงทุนระยะยาวและผู้ที่ต้องการกระจายความเสี่ยง

ในทางกลับกัน การที่ Dow ให้ความสำคัญกับหุ้นบลูชิปอาจดึงดูดผู้ที่สนใจในบริษัทที่มีเสถียรภาพและมีคุณภาพสูง Nasdaq อาจเหมาะอย่างยิ่งสำหรับผู้ที่ต้องการสัมผัสกับบริษัทที่มีการเติบโตสูงและขับเคลื่อนด้วยเทคโนโลยี แม้ว่าจะมีความผันผวนมากกว่าก็ตาม

| เมตริก | เอสแอนด์พี 500 | ดัชนีอุตสาหกรรมดาวโจนส์ (DJIA) | แนสแด็กคอมโพสิต |

| จำนวนองค์ประกอบ | 500 บริษัท | 30 บริษัท | บริษัทมากกว่า 3,000 แห่ง |

| มูลค่าตลาด | มูลค่าตามราคาตลาด | ถ่วงน้ำหนักตามราคา | มูลค่าตามราคาตลาด |

| การกระจายความเสี่ยงในภาคส่วน | มีความหลากหลายสูง | เน้นหุ้นขนาดใหญ่ | เน้นหุ้นเทคโนโลยี (หุ้นเติบโต) |

| ผลตอบแทนรายปีทางประวัติศาสตร์ | 7%-10% (ค่าเฉลี่ย) | 6%-8% (ค่าเฉลี่ย) | 9%-12% (ค่าเฉลี่ย) |

| ความผันผวน | ปานกลาง | ความผันผวนต่ำ | ความผันผวนสูง |

| เสี่ยง | สมดุล | ความเสี่ยงต่ำ | ความเสี่ยงสูง (หุ้นเทคโนโลยี) |

| ดีที่สุดสำหรับ | การเติบโตในระยะยาว | ความมั่นคงและการเติบโตแบบอนุรักษ์นิยม | การเติบโตและการเปิดรับเทคโนโลยี |

โดยสรุปแล้ว S&P 500 ยังคงเป็นดัชนีสำคัญสำหรับนักลงทุนที่ต้องการลงทุนในตลาดที่กว้างขวางพร้อมผลตอบแทนที่แข็งแกร่งในอดีต แม้ว่าจะมีความเสี่ยงเช่นเดียวกับการลงทุนอื่นๆ แต่ศักยภาพในการเติบโตในระยะยาวทำให้ดัชนีนี้เป็นตัวเลือกที่นิยมสำหรับการกระจายพอร์ตการลงทุน การทำความเข้าใจว่าดัชนีนี้เปรียบเทียบกับดัชนีอื่นๆ เช่น Dow Jones และ Nasdaq ได้อย่างไรจะช่วยปรับปรุงกลยุทธ์การลงทุนของคุณได้ สำหรับนักลงทุนหลายๆ คน ดัชนีนี้ให้แนวทางที่สมดุลในการรับผลตอบแทนจากตลาดและสร้างความมั่งคั่งในช่วงเวลาหนึ่ง

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ