تجارة

حول إي بي سي

اريخ النشر: 2024-12-13 تاريخ التحديث: 2024-12-16

هل تساءلت يومًا كيف تعمل سوق الأوراق المالية حقًا، أو كيف يتتبع المستثمرون صحة الاقتصاد الأمريكي؟ إذا كان الأمر كذلك، فمن المحتمل أنك سمعت عن مؤشر ستاندرد آند بورز 500 (S&P 500) - ولكن ماذا يمثل بالضبط، ولماذا يجب أن تهتم به؟ هل هو خيار استثماري قوي، أم مجرد مؤشر سوق آخر يجب مراعاته؟

بالنسبة للعديد من المستثمرين، يعد مؤشر Standard & Poor's 500 أكثر من مجرد مؤشر لسوق الأوراق المالية، فهو بمثابة بوابة لفهم اتجاهات السوق، وأداة لتقييم الصحة الاقتصادية، وأساس موثوق لبناء استراتيجية استثمارية متنوعة وطويلة الأجل.

في هذه المقالة، سنلقي نظرة فاحصة على تعريف هذا المؤشر ومخاطره وعائداته، وكيفية مقارنته بمؤشرات السوق الأخرى. سواء كنت مستثمرًا متمرسًا أو مبتدئًا، فإن فهم هذا المؤشر يمكن أن يساعدك في اتخاذ قرارات أكثر ذكاءً وتحقيق أقصى استفادة من استثماراتك.

تعريف مؤشر S&P 500 وأهميته

يعد مؤشر ستاندرد آند بورز 500 أحد أكثر مؤشرات سوق الأوراق المالية شهرة في العالم، حيث يمثل 500 من أكبر الشركات المدرجة في البورصة في الولايات المتحدة. ويشمل شركات من مجموعة متنوعة من الصناعات، من شركات التكنولوجيا العملاقة مثل أبل ومايكروسوفت إلى شركات السلع الاستهلاكية الأساسية وشركات الرعاية الصحية مثل جونسون آند جونسون وبروكتر آند جامبل.

وباعتباره مؤشرًا مرجحًا لرأس المال السوقي، فإنه يمنح الشركات الأكبر تأثيرًا أكبر. وهذا يعني أن أداء هذا المؤشر يتأثر بشدة بالشركات الأكبر حجمًا، ولكنه لا يزال يوفر انعكاسًا واسع النطاق لسوق الأسهم الأمريكية ككل.

تكمن أهمية مؤشر ستاندرد آند بورز 500 في دوره كمعيار للاقتصاد الأمريكي ومؤشر بالغ الأهمية للمستثمرين. فهو بمثابة وكيل لأداء السوق الإجمالي ويستخدمه المستثمرون المؤسسيون وصناديق التحوط والمستثمرون الأفراد لقياس صحة سوق الأسهم. وغالبًا ما يستخدم أداء هذا المؤشر كمقياس للنمو الاقتصادي الأمريكي، لأنه يعكس أرباح الشركات وصحة أعمال الشركات الأمريكية الكبرى.

بالنسبة للمستثمرين، يوفر مؤشر ستاندرد آند بورز 500 طريقة سهلة لتتبع السوق دون الحاجة إلى اختيار أسهم فردية. بالإضافة إلى ذلك، فهو أيضًا أحد أكثر المعايير شيوعًا لصناديق الاستثمار وصناديق الاستثمار المتداولة، مما يجعله جزءًا أساسيًا من العديد من استراتيجيات الاستثمار.

مخاطر وعوائد الاستثمار في مؤشر S&P 500

عند التفكير في الاستثمار في مؤشر ستاندرد آند بورز 500، من المهم أن تزن المخاطر مقابل العائد المحتمل. ورغم أنه حقق عائدات تاريخية قوية، فإنه ليس خالياً من الصعود والهبوط. لذا، هل تستحق إمكانية تحقيق عائدات قوية التقلبات التي غالباً ما تأتي معها؟

في هذا القسم، سنستكشف كيفية مقارنة العائدات المحتملة لمؤشر S&P 500 بالمخاطر الكامنة فيه، مما يساعدك على تقييم ما إذا كان هذا المؤشر يناسب استراتيجية الاستثمار الخاصة بك.

العائد المحتمل:

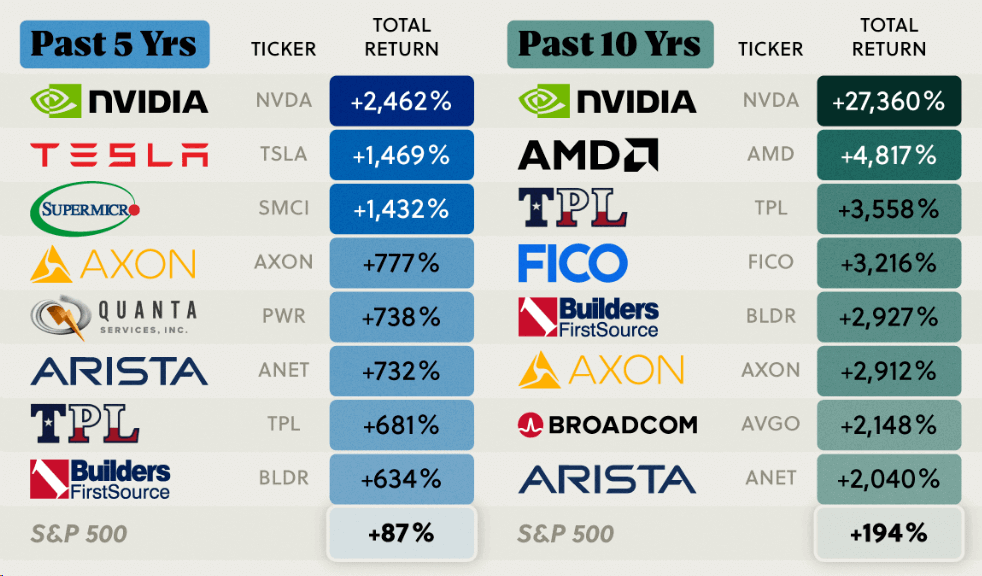

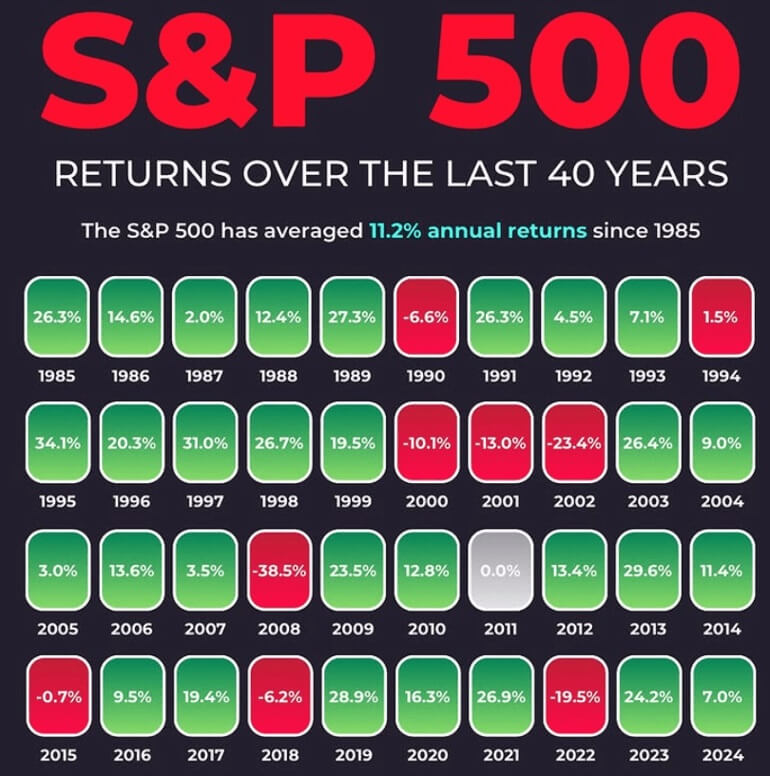

لقد حقق مؤشر ستاندرد آند بورز 500 تاريخيًا عوائد طويلة الأجل مبهرة، مما يجعله أحد أكثر أدوات الاستثمار شعبية للمستثمرين الأفراد والمؤسسات على حد سواء. وعلى مدى العقود العديدة الماضية، كان متوسط العائد السنوي له حوالي 7% إلى 10%، بعد تعديل التضخم. وفي حين يختلف معدل العائد هذا من عام إلى آخر، فقد أظهر مرونة، وخاصة على مدى آفاق الاستثمار الطويلة.

والسبب وراء هذه العائدات القوية يكمن في نمو الشركات المكونة للمؤشر. إذ يتألف مؤشر ستاندرد آند بورز 500 من شركات رائدة في قطاعات مثل التكنولوجيا والرعاية الصحية والسلع الاستهلاكية والخدمات المالية، وقد أظهر العديد منها نمواً قوياً في الأرباح. وينعكس هذا النمو في ارتفاع أسعار الأسهم المدرجة في المؤشر، وهو ما يقود في نهاية المطاف إلى تحقيق عائدات للمستثمرين.

بالإضافة إلى ارتفاع الأسعار، يوفر هذا المؤشر أرباحًا - المدفوعات التي تدفعها الشركات للمساهمين كنسبة من أرباحها. وعلى الرغم من أن عائدات الأرباح قد تتقلب، فإن العديد من الشركات الخمسمائة تدفع أرباحًا منتظمة، مما يعزز العائد الإجمالي على الاستثمارات في المؤشر.

المخاطر:

ورغم أن العائدات قد تكون جذابة، إلا أن هناك مخاطر كبيرة مرتبطة باستثمارات مؤشر ستاندرد آند بورز 500. ومثل أي استثمار قائم على الأسهم، فإن هذا المؤشر عرضة لتقلبات السوق. ويتأثر أداء المؤشر بشكل كبير بالظروف الاقتصادية الأوسع نطاقًا، وتقارير أرباح الشركات، ومعنويات المستثمرين.

ومن بين المخاطر الأكثر بروزًا احتمال تكبد خسائر كبيرة في الأمد القريب. فقد شهد مؤشر ستاندرد آند بورز 500 فترات من الانخفاضات الحادة خلال الأزمات المالية، مثل الأزمة المالية العالمية في عام 2008 وانهيار السوق بسبب كوفيد-19 في عام 2020، وكلاهما تسبب في خسارة المؤشر لقيمة كبيرة.

على سبيل المثال، خلال أزمة عام 2008، خسر مؤشر S&P 500 حوالي 37% من قيمته، وفي عام 2020 شهد انخفاضًا سريعًا تجاوز 30% قبل أن يتعافى بسرعة.

كما أن الطبيعة الدورية لسوق الأوراق المالية تفرض مخاطر. فخلال فترات الركود الاقتصادي، يميل مؤشر ستاندرد آند بورز 500 إلى المعاناة من الانخفاضات مع انخفاض الإنفاق الاستهلاكي وانكماش أرباح الشركات. وقد يكون من الصعب التنبؤ بهذه الانحدارات، وفي حين قد يتمكن المستثمرون على المدى الطويل من تجاوز تقلبات السوق، فإن التقلبات قصيرة الأجل قد تكون مزعجة بالنسبة للبعض.

وهناك خطر آخر يتعلق بوزن القيمة السوقية لمؤشر ستاندرد آند بورز 500. ولأن المؤشر مرجح بالقيمة السوقية، فإن الشركات الكبرى مثل أبل ومايكروسوفت وأمازون لها تأثير كبير على أداء المؤشر. وفي حين كان هذا عاملاً إيجابياً بشكل عام خلال فترات الأداء القوي لشركات التكنولوجيا، فإنه قد يكون أيضاً عاملاً سلبياً إذا كان أداء الشركات الكبرى ضعيفاً أو واجهت صعوبات، حيث قد يؤدي ضعف أدائها إلى انخفاض المؤشر الإجمالي.

موازنة المخاطر والعائدات:

وعلى الرغم من المخاطر، يظل هذا المؤشر خياراً جذاباً للعديد من المستثمرين بسبب أدائه التاريخي. ويتلخص مفتاح الاستثمار الناجح في هذا المؤشر في فهم أنه استثمار طويل الأجل. والواقع أن التقلبات قصيرة الأجل ينبغي أن نتوقعها بل وينبغي أن نتقبلها من قِبَل المستثمرين على المدى الطويل. وبالنسبة لأولئك الذين لديهم أفق استثماري طويل، مثل المدخرين التقاعديين، فإن المخاطر المرتبطة بانخفاضات السوق عادة ما تفوقها إمكانية تحقيق عوائد كبيرة على المدى الطويل.

إن أحد أهم مزايا الاستثمار في مؤشر ستاندرد آند بورز 500 هو تنوعه. فمن خلال الاحتفاظ بمجموعة واسعة من الأسهم عبر قطاعات مختلفة، فإنه يخفف من المخاطر التي تأتي مع الاستثمار في شركات فردية. وهذا يعني أنه حتى لو شهدت شركة أو قطاع واحد انحدارًا، فإن المؤشر الأوسع قد يظل يحقق أداءً جيدًا، مما يجعله استثمارًا أكثر استقرارًا مقارنة بالاحتفاظ بعدد أقل من الأسهم.

ومع ذلك، من المهم أيضًا أن نتذكر أن أي استثمار لا يخلو من المخاطر. فمؤشر ستاندرد آند بورز 500 ليس محصنًا ضد تقلبات السوق، والأداء السابق لا يضمن العائدات المستقبلية. إن فهم التوازن بين المكافأة المحتملة والمخاطر الكامنة يمكن أن يساعد المستثمرين في تحديد مقدار التعرض المناسب لمحافظهم الاستثمارية.

مؤشر S&P 500 مقابل مؤشرات السوق الأخرى

مع وجود العديد من مؤشرات السوق للاختيار من بينها، كيف يمكنك معرفة المؤشر الأفضل لتتبع السوق أو تشكيل استراتيجية الاستثمار الخاصة بك؟ هل هذا المؤشر هو المعيار الذهبي حقًا، أم أن هناك مؤشرات أخرى قد تقدم مزايا مختلفة؟ إن فهم كيفية مقارنته بمؤشرات السوق الرئيسية الأخرى يمكن أن يوفر لك نظرة ثاقبة قيمة حول المكان الذي يجب أن تركز فيه استثماراتك وكيفية تنويع محفظتك.

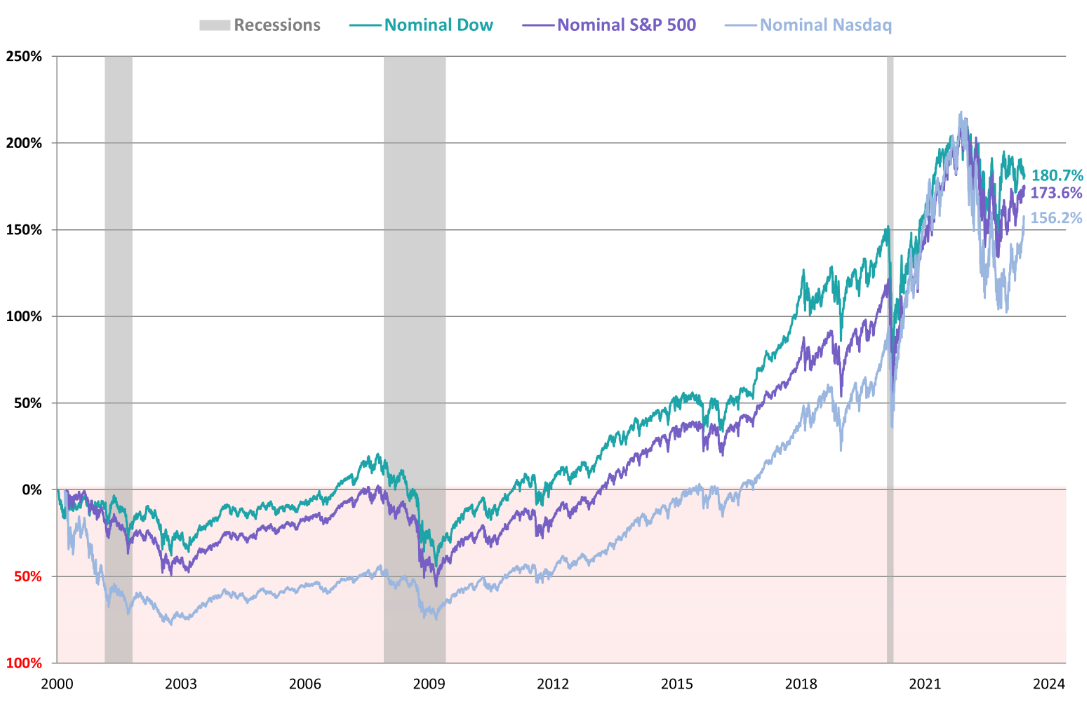

في هذا القسم، سنلقي نظرة فاحصة على هذا المؤشر بالمقارنة مع مؤشرين رئيسيين آخرين: مؤشر داو جونز الصناعي ومؤشر ناسداك المركب. ومن خلال فهم الاختلافات الرئيسية، يمكنك اتخاذ قرارات أكثر استنارة حول كيفية توافق هذه المؤشرات مع أهدافك الاستثمارية.

مؤشر S&P 500 مقابل متوسط داو جونز الصناعي (DJIA):

يعد مؤشر داو جونز أحد أقدم مؤشرات سوق الأوراق المالية، حيث يتألف من 30 شركة كبيرة فقط. وعلى عكس مؤشر ستاندرد آند بورز 500 الذي يعتمد على القيمة السوقية، فإن مؤشر داو جونز يعتمد على السعر - مما يعني أن الشركات ذات أسعار الأسهم الأعلى لها تأثير أكبر على حركة المؤشر ، بغض النظر عن حجمها في السوق.

في حين يُنظر إلى مؤشر داو جونز في كثير من الأحيان باعتباره مؤشراً جيداً للاقتصاد الأميركي بشكل عام، فإن نطاقه الضيق (30 شركة فقط) يعني أنه لا يلتقط نطاق سوق الأسهم الأميركية كما يفعل مؤشر ستاندرد آند بورز 500.

مؤشر S&P 500 مقابل مؤشر Nasdaq Composite:

من ناحية أخرى، يميل مؤشر ناسداك المركب بشكل كبير نحو أسهم التكنولوجيا والنمو، بما في ذلك شركات مثل أمازون وجوجل وفيسبوك. ويشمل أكثر من 3000 سهم، مما يجعله مؤشرًا أوسع من مؤشر ستاندرد آند بورز 500. لكن تركيزه على التكنولوجيا يعني أنه يمكن أن يكون أكثر تقلبًا وحساسية للتغيرات في قطاع التكنولوجيا.

بالنسبة للمستثمرين الذين يتطلعون إلى الاستثمار في محفظة أكثر تركيزًا على التكنولوجيا، قد يكون مؤشر ناسداك جذابًا، ولكن بالنسبة لأولئك الذين يسعون إلى التنويع عبر قطاعات مختلفة، يوفر مؤشر S&P 500 خيارًا أكثر توازناً.

يعتمد الاختيار بين هذه المؤشرات على أهدافك الاستثمارية وقدرتك على تحمل المخاطر. غالبًا ما يُعتبر مؤشر S&P 500 الخيار الأكثر توازناً وموثوقية للمستثمرين الذين يسعون إلى التعرض لمجموعة واسعة من القطاعات والشركات. فهو يوفر مزيجًا من النمو والاستقرار، مما يجعله مناسبًا لكل من المستثمرين على المدى الطويل وأولئك الذين يسعون إلى التنويع.

وعلى النقيض من ذلك، قد يجذب تركيز مؤشر داو جونز على الأسهم القيادية أولئك المهتمين بشركات مستقرة وعالية الجودة. وقد يكون مؤشر ناسداك مثاليًا لأولئك الذين يسعون إلى التعرض لشركات عالية النمو تعتمد على التكنولوجيا، رغم أنه قد يكون مصحوبًا بتقلبات أكبر.

| متري | ستاندرد آند بورز 500 | مؤشر داو جونز الصناعي (DJIA) | ناسداك المركب |

| عدد المكونات | 500 شركة | 30 شركة | أكثر من 3000 شركة |

| القيمة السوقية | القيمة السوقية المرجحة | السعر المرجح | القيمة السوقية المرجحة |

| تنويع القطاعات | متنوع للغاية | التركيز على الأسهم ذات القيمة السوقية الكبيرة | أسهم التكنولوجيا الثقيلة (أسهم النمو) |

| العائد السنوي التاريخي | 7%-10% (متوسط) | 6%-8% (متوسط) | 9%-12% (متوسط) |

| التقلبات | معتدل | تقلبات منخفضة | تقلبات عالية |

| مخاطرة | متوازن | انخفاض المخاطر | مخاطر أعلى (أسهم التكنولوجيا) |

| الأفضل لـ | النمو على المدى الطويل | الاستقرار والنمو المحافظ | النمو والتعرض للتكنولوجيا |

باختصار، يظل مؤشر ستاندرد آند بورز 500 حجر الزاوية للمستثمرين الذين يسعون إلى الحصول على تعرض واسع للسوق مع عوائد تاريخية قوية. ورغم أنه يحمل مخاطر مثل أي استثمار، فإن إمكانات نموه على المدى الطويل تجعله خيارًا مفضلًا لتنويع محافظ الاستثمار. إن فهم كيفية مقارنته بمؤشرات أخرى مثل داو جونز وناسداك يمكن أن يساعد في تحسين استراتيجية الاستثمار الخاصة بك. وبالنسبة للعديد من المستثمرين، فإنه يوفر نهجًا متوازنًا للاستفادة من أداء السوق وبناء الثروة بمرور الوقت.

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط ولا يُقصد بها تقديم المشورة المالية أو الاستثمارية أو غيرها من النصائح التي يمكن الاعتماد عليها (ولا ينبغي اعتبارها كذلك). لا يشكل أي رأي وارد في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمارية معينة مناسبة لأي شخص معين.