Торговля

Краткое содержание:

Краткое содержание:

Фондовый рынок США пережил яркое начало 2024 года, что является признаком того, что он может ожидать еще одного годового роста. Однако, похоже, лучшие возможности существуют в других местах.

Фондовый рынок США пережил яркое начало 2024 года, что является признаком того, что он может ожидать еще одного годового роста. Однако, похоже, лучшие возможности существуют в других местах.

Стратеги UBS Group обеспокоены тем, что способность компаний поддерживать высокие темпы роста доходов становится все более сомнительной, учитывая рост операционных расходов и замедление экономического роста.

Эти аналитики говорят, что «США не так защищаются, как обычно, из-за оценки стоимости, замедления ВВП и рисков маржи, которые выше, чем на мировых рынках».

Индекс S&P 500 торгуется с прогнозируемой прибылью почти в 20 раз выше, чем его долгосрочный средний показатель в 15,6. Напротив, мировой индекс MSCI для всех стран, исключая США, торгуется в 12,8 раза ниже своего исторического среднего показателя в 13,5.

Goldman Sachs Group предупредила, что «планка в феврале просто слишком высока», указав на повышенный уровень кредитного плеча, растянутые позиции во фьючерсах и падение ликвидности.

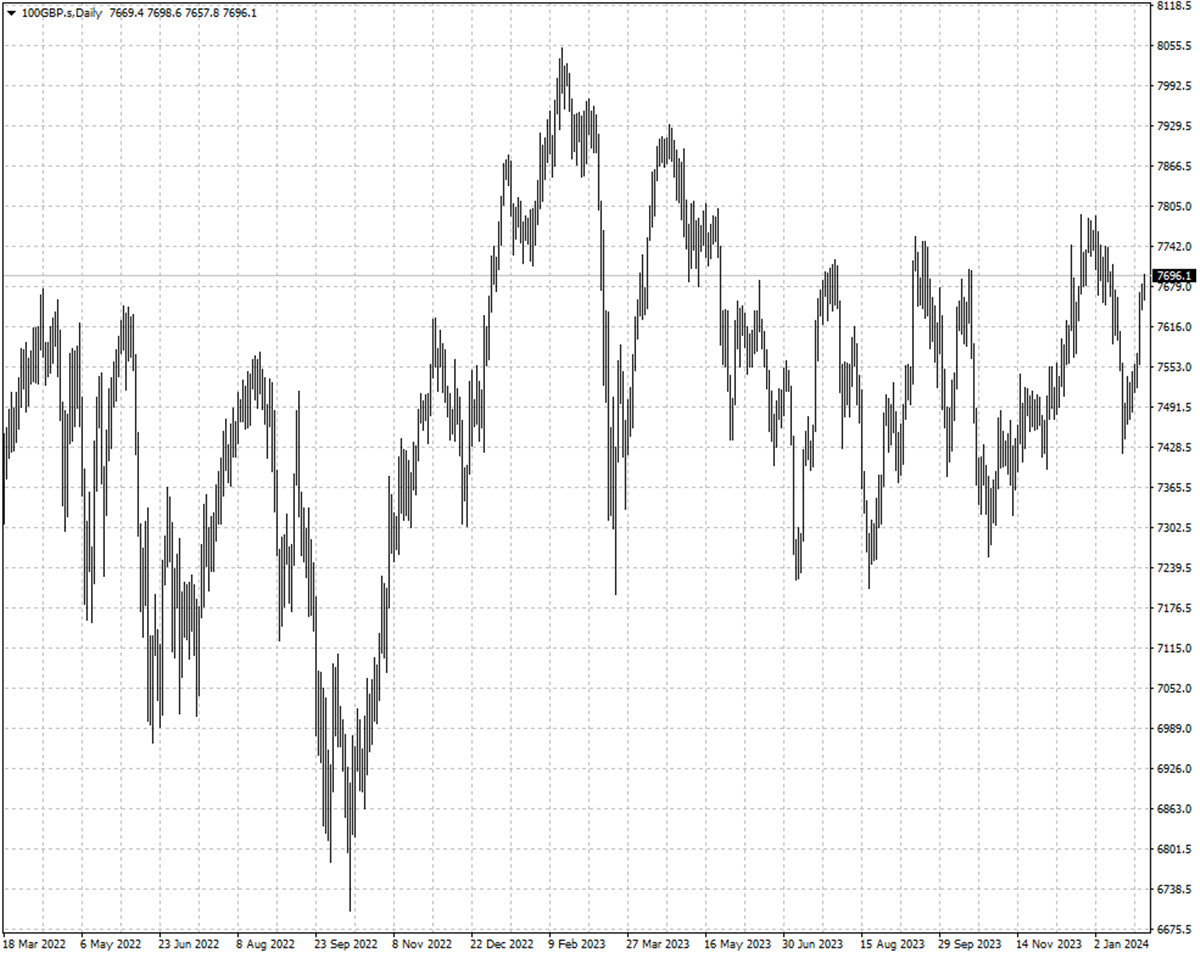

Банк менее оптимистичен в отношении Европы из-за наибольшего риска прибыли, но он отметил, что Великобритания является аномально дешевым защитным рынком.

Инвестиционная платформа AJ Bell обнаружила, что по состоянию на начало января 59% всех рейтингов аналитиков были «покупать» и только 8% — «продавать» для компаний из индекса FTSE 100 — это самый высокий и самый низкий показатели соответственно за последние восемь лет.

Модели Vanguard, учитывающие оценку, прогнозируют доходность акций США в течение следующего десятилетия со среднегодовой ставкой от 4,2% до 6,2%. Десятилетние прогнозы в других странах более радужны: годовая доходность от 7% до 9% для развитых рынков за пределами США.

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Четверг ознаменовал собой окончательное урегулирование недели перед Пасхой, с низкой торговлей. Brent и WTI выросли примерно на 5%, их первый недельный прирост за 3 недели.

2025-04-18

Золото упало с максимума в четверг, но осталось на прежнем уровне, поскольку американские акции снова упали после того, как Трамп приказал провести расследование, что вызвало новые опасения по поводу глобальной торговой войны.

2025-04-17

ВВП Китая в первом квартале превзошел ожидания, однако пошлины США могут представлять значительный риск, и ожидается сокращение экспорта.

2025-04-16