Торговля

Краткое содержание:

Краткое содержание:

Беспокоитесь о крахе фондового рынка? Узнайте о трех основных предупреждающих знаках, на которые стоит обратить внимание, экспертном анализе и о том, как подготовить свои инвестиции к неизбежной волатильности.

Финансовые рынки всегда отражали более широкий экономический и геополитический ландшафт. По состоянию на апрель 2025 года фондовый рынок недавно испытал значительную волатильность, что побудило инвесторов и аналитиков усомниться в вероятности надвигающегося краха.

Несколько факторов способствуют этим опасениям, включая агрессивную тарифную политику, геополитическую напряженность и экономические показатели, указывающие на потенциальный спад. Таким образом, вопрос остается: рухнет ли фондовый рынок?

В начале апреля 2025 года мировые фондовые рынки испытали значительную волатильность. Например, индекс S&P 500 с 1 апреля снизился на 10%, что вызвало тревогу как среди инвесторов, так и среди экономистов.

Этот спад во многом обусловлен агрессивной тарифной политикой, проводимой администрацией США, что привело к усилению торговой напряженности и экономической неопределенности.

1) Торговые войны и тарифы

Реализация агрессивной тарифной политики президентом Дональдом Трампом стала центральным фактором, влияющим на нестабильность рынка. В начале апреля 2025 года администрация ввела минимальный тариф в размере 10% на большинство импортных товаров и более высокие ставки для определенных регионов, например, тариф в размере 54% на китайские товары.

Эти меры привели к значительному падению индекса S&P 500, который за два дня упал на 10%, что стало одним из самых существенных падений с 2020 года. Экономисты выражают обеспокоенность тем, что продление действия тарифов может оказать давление на банки, ослабить акции и спровоцировать постепенный финансовый кризис.

Европейский союз ответил предложением о тарифном соглашении «ноль на ноль» для устранения тарифов на промышленные товары. Однако администрация США настояла на том, чтобы ЕС также снизил нетарифные барьеры, такие как налог на добавленную стоимость и строгие правила, для продвижения переговоров. Это противостояние усилило опасения глобальной рецессии, а экономические эксперты предсказывают 60%-ную вероятность спада.

2) Индикаторы рецессии и корпоративные настроения

Корпоративные лидеры выразили опасения относительно экономических перспектив. Генеральный директор BlackRock Ларри Финк отметил, что многие генеральные директора, с которыми он консультировался, считают, что США уже могут находиться в рецессии. Опрос CNBC показал, что 69% руководителей высшего звена ожидают неминуемой рецессии, причем более половины ожидают, что она начнется в течение года. Недавнее введение пошлин усилило эти опасения, что привело к значительным распродажам на рынке и повышению волатильности.

Финансовые институты скорректировали свои рыночные прогнозы в ответ на эти события. Morgan Stanley прогнозирует, что S&P 500 может упасть до 4700 — на 7–8% по сравнению с предыдущими уровнями — если агрессивные тарифные стратегии сохранятся, а Федеральный резерв не снизит процентные ставки.

Аналогичным образом Oppenheimer понизил целевой показатель индекса с 7100 до 5950, сославшись на широко распространенный пессимизм инвесторов и перепроданность рынка.

3) Волатильность рынка и поведение инвесторов

Введение пошлин привело к повышенной волатильности рынка, со значительным однодневным падением основных индексов. 3 апреля 2025 года S&P 500 упал на 4,8%, NASDAQ снизился на 5,9%, а Dow Jones Industrial Average упал на 4%. Эти движения отражают беспокойство инвесторов по поводу потенциальной возможности пошлин создавать инфляцию за счет увеличения производственных затрат и потребительских цен.

Аналитики внимательно следят за различными индикаторами на предмет признаков потенциального краха рынка. Такие факторы, как высокие оценки акций, геополитическая напряженность и снижающиеся экономические показатели, способствуют возникновению опасений. В то время как некоторые эксперты предупреждают о масштабном спаде, другие сохраняют оптимизм относительно устойчивости рынка, подчеркивая сложность текущей ситуации.

Финансовые аналитики и экономисты выразили разные мнения относительно текущей траектории рынка:

Страхи рецессии : Ларри Финк, генеральный директор BlackRock, указал, что США, возможно, уже находятся в рецессии, и многие генеральные директора разделяют это мнение. Опрос CNBC показал, что 69% руководителей высшего звена предсказывают неизбежную рецессию, причем более половины ожидают, что она начнется в течение года.

Market Outlook : Некоторые аналитики полагают, что, хотя рынок переживает существенную коррекцию, она не обязательно приведет к полномасштабному краху. Они утверждают, что основные экономические основы остаются относительно сильными, и рынок может стабилизироваться, как только ослабнет торговая напряженность.

Противоположные мнения : Некоторые эксперты рассматривают текущий спад как потенциальную возможность для покупок, предполагая, что определенные секторы могут быть недооценены и готовы к восстановлению, как только рыночные условия улучшатся.

Учитывая текущие показатели и экспертный анализ, возможно несколько сценариев развития событий:

Продолжительный медвежий рынок : если торговая напряженность сохранится, а экономические показатели продолжат ухудшаться, рынок может войти в устойчивую медвежью фазу, характеризующуюся длительным спадом и пессимизмом инвесторов.

Стабилизация рынка : если торговые споры будут урегулированы и появятся позитивные экономические данные, рынок может стабилизироваться и потенциально восстановить утраченные позиции.

Секторальная дивергенция : некоторые секторы, особенно те, которые в меньшей степени затронуты тарифами или имеют сильную внутреннюю направленность, могут опережать другие, что приводит к фрагментации рынка.

В свете текущей волатильности рынка инвесторы могут рассмотреть следующие подходы:

Диверсификация : распределение инвестиций по различным классам активов и географическим регионам может помочь снизить риски, связанные с рыночными спадами.

Сосредоточьтесь на фундаментальных факторах : инвестирование в компании с сильным балансом, стабильной прибылью и конкурентными преимуществами может обеспечить большую устойчивость во время рыночных корректировок.

Будьте в курсе событий : будьте в курсе экономических показателей, изменений в политике и геополитических событий, что может помочь вам принимать обоснованные инвестиционные решения.

Оценка риска : регулярная оценка своей толерантности к риску и инвестиционного горизонта может гарантировать, что ваш портфель будет соответствовать индивидуальным финансовым целям и уровням комфорта.

Конвергенция агрессивной тарифной политики, индикаторов рецессии и волатильности рынка привела к росту спекуляций о потенциальном крахе фондового рынка. Хотя сложно с уверенностью предсказать движения рынка, для инвесторов важно быть в курсе экономической политики, корпоративных настроений и глобальных событий.

Диверсификация портфелей и консультации с финансовыми консультантами могут помочь справиться с неопределенностью и снизить потенциальные риски, связанные с колебаниями рынка.

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

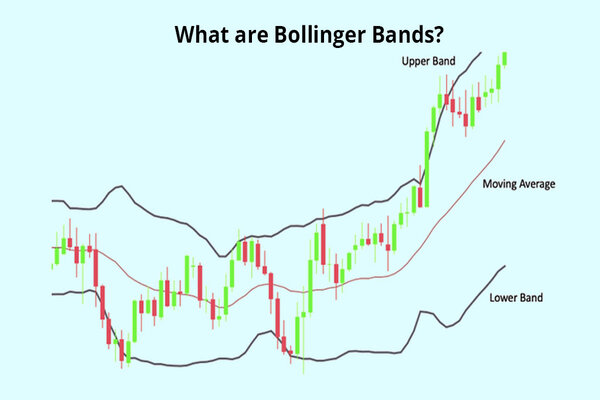

Полосы Боллинджера измеряют волатильность с помощью трех адаптивных линий вокруг ценового движения, помогая трейдерам определять потенциальные развороты, прорывы и многое другое.

2025-04-15

Узнайте, как экспоненциальная скользящая средняя (EMA) улучшает анализ трендов и помогает трейдерам принимать более быстрые и обоснованные решения.

2025-04-15

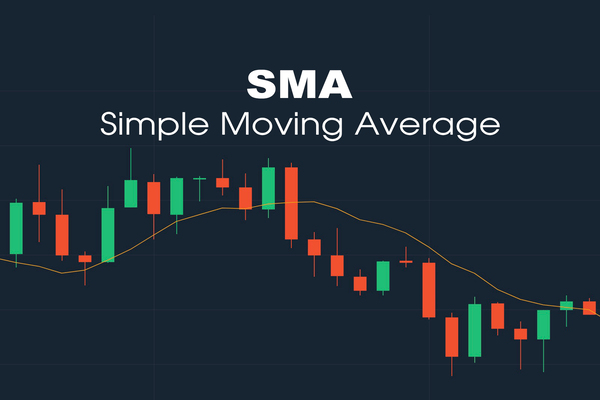

Простая скользящая средняя (SMA) помогает определять рыночные тенденции путем усреднения цен за определенные периоды. Узнайте, как использовать этот фундаментальный индикатор.

2025-04-15