Após um ciclo de dois anos e meio de aumentos nas taxas de juros, o Fed finalmente anunciou um corte na taxa de juros e um corte único de 50 pontos-base, o que sem dúvida se tornou um dos eventos mais importantes do ano no mundo financeiro. Embora muitas pessoas tenham sido vagas sobre as notícias, todos perceberam que o impacto potencial do corte na taxa do Fed seria de longo alcance e amplo alcance. A seguir, discutiremos o propósito do corte na taxa do Fed e seu impacto nos mercados financeiros internacionais para que possamos aproveitar melhor as oportunidades de mercado.

O objetivo dos cortes nas taxas do Fed

O objetivo dos cortes nas taxas do Fed

O Federal Reserve se refere ao banco central dos EUA. Os cortes de taxas do Fed se referem à redução da taxa básica de juros pelo Sistema da Reserva Federal dos EUA para estimular o crescimento econômico e aumentar o emprego. Ao reduzir o custo dos empréstimos, os cortes de taxas de juros visam incentivar consumidores e empresas a aumentar os gastos e investimentos, impulsionando assim a atividade econômica. Em tempos de desaceleração econômica ou risco de recessão, os cortes de taxas de juros são vistos como uma ferramenta eficaz de política monetária para ajudar a aumentar a confiança do mercado e manter a estabilidade financeira.

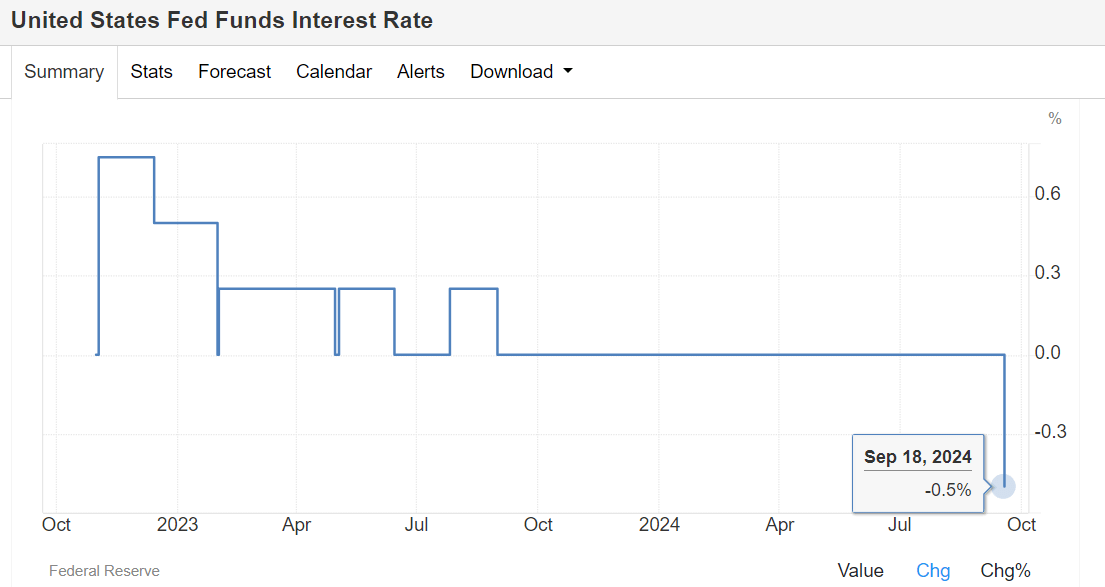

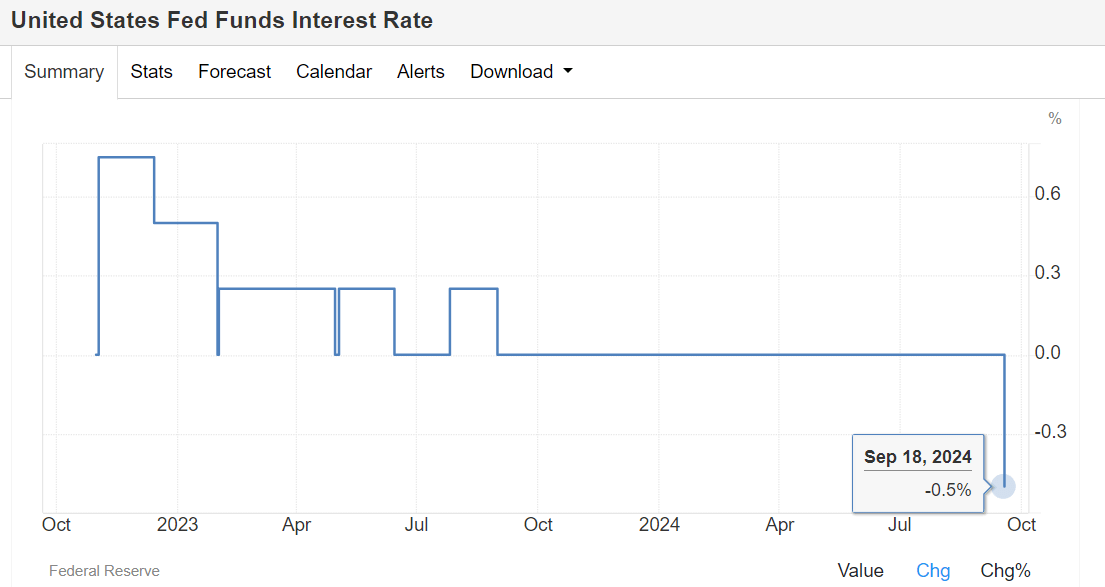

Em 18 de setembro de 2024. O presidente do Federal Reserve, Jerome Powell, anunciou um corte de 0,5 ponto percentual na taxa de política, um corte que refletiu a complexidade do ambiente econômico atual. Primeiro, a inflação foi efetivamente controlada nos últimos meses, abrindo espaço para um corte na taxa; segundo, a economia corre o risco de uma potencial recessão, e o corte na taxa tem como objetivo impulsionar o crescimento econômico reduzindo os custos de empréstimos e estimulando o consumo e o investimento. Esta política tem como objetivo não apenas impulsionar a confiança do mercado, mas também evitar uma possível desaceleração econômica mantendo um mercado de trabalho forte.

No entanto, apesar da necessidade de cortar as taxas de juros, a economia atual dos EUA como um todo ainda está com bom desempenho, com o crescimento do PIB permanecendo em 3,1% e deve continuar a atingir um crescimento positivo em 2024. Isso sugere que o propósito desse corte de taxa do Fed não é apenas lidar com uma potencial recessão, mas também manter o crescimento econômico sustentado e a estabilidade do mercado de trabalho. Por meio de cortes moderados nas taxas de juros, o Fed espera estimular a vitalidade econômica, ao mesmo tempo em que garante a resiliência do mercado e a saúde a longo prazo.

Atualmente, a principal prioridade do Fed é atingir o máximo de emprego e estabilidade de preços. Portanto, esse corte na taxa de juros é projetado para estimular a atividade econômica, reduzindo os custos de empréstimos e incentivando o consumo e o investimento, criando assim mais empregos. No ambiente econômico atual, os cortes na taxa do Fed são vistos como uma medida necessária para manter o mercado de trabalho forte diante das pressões inflacionárias e de uma potencial desaceleração econômica. Essa política não apenas ajuda a aliviar o fardo financeiro sobre as empresas, mas também incentiva os consumidores a gastar mais, impulsionando ainda mais o crescimento econômico.

Embora a inflação nos Estados Unidos tenha diminuído nos últimos meses, ela ainda pressiona o custo de vida dos consumidores e afeta seu poder de compra. Para lidar com esse desafio, os cortes nas taxas de juros do Federal Reserve se tornaram uma ferramenta política essencial com o objetivo de reduzir o custo dos empréstimos, estimulando assim o consumo e o investimento.

Ao tornar empréstimos e crédito mais acessíveis, os cortes nas taxas de juros não apenas incentivam os consumidores a gastar mais, mas também promovem o investimento de capital por empresas, o que, por sua vez, impulsiona o crescimento econômico geral. Essa estratégia espera controlar ainda mais a inflação e manter a economia em um caminho mais saudável para melhorar os padrões de vida das pessoas.

Ao mesmo tempo, a economia dos EUA também está enfrentando o risco de uma potencial recessão, então cortar as taxas de juros é visto como uma medida preventiva eficaz. Pode estimular a atividade econômica e evitar a recessão devido à desaceleração econômica. Ao reduzir as taxas de juros, o Fed espera aumentar a resiliência da economia para que ela possa se adaptar melhor e se recuperar diante de choques externos. Esta política não só ajudará a impulsionar a confiança do consumidor e das empresas, mas também promoverá o investimento e o consumo, fornecendo assim suporte para o crescimento econômico e garantindo sua estabilidade em um ambiente incerto.

O anúncio dos cortes de taxas do Fed teve como objetivo aumentar a confiança do mercado, uma política que geralmente é vista positivamente pelos participantes do mercado como um sinal de uma economia saudável. Esse otimismo ajuda a impulsionar o mercado de ações e outros preços de ativos, o que, por sua vez, cria um ambiente de investimento mais favorável. A crescente confiança dos investidores não apenas os incentiva a gastar e investir mais, mas também pode levar as empresas a aumentar seus gastos de capital e planos de expansão, impulsionando ainda mais o crescimento econômico. Esse ciclo positivo ajuda a consolidar a recuperação econômica e impulsiona o desempenho geral das classes de ativos para um nível positivo.

Os cortes nas taxas de juros reduziram significativamente os custos de empréstimos, facilitando a obtenção de financiamento por empresas e consumidores. As empresas podem investir e expandir a taxas de juros mais baixas, impulsionando projetos e inovação e aumentando as oportunidades de emprego. Os consumidores, por sua vez, podem desfrutar de empréstimos mais acessíveis para compras de imóveis e consumo, estimulando o mercado imobiliário e os gastos do consumidor. Esse impulso bidirecional aumenta o dinamismo econômico, contribui para o crescimento econômico geral e aumenta a confiança do mercado.

O Federal Reserve espera ajustar gradualmente as taxas de juros para um nível mais neutro por meio de cortes moderados nas taxas de juros para atingir um crescimento econômico sustentável. A política de redução da taxa de juros do Fed visa estimular a atividade econômica enquanto mantém a inflação dentro de uma faixa administrável, evitando assim aumentos de preços devido à superestimulação.

Ao ajustar as taxas de juros, o Fed é capaz de fornecer um ambiente econômico estável para investidores e consumidores, levando-os a serem mais confiantes em suas decisões de empréstimos e gastos. Essa estratégia equilibrada não apenas ajuda a manter um mercado de trabalho saudável, mas também estabelece a base para a estabilidade econômica de longo prazo.

No geral, esse corte de taxa do Fed foi projetado para equilibrar os riscos de emprego e inflação e proteger contra uma potencial recessão, ao mesmo tempo em que promove o crescimento econômico e a confiança do mercado. No futuro, investidores e analistas econômicos prestarão muita atenção aos efeitos de longo prazo do corte de taxa e seu impacto na economia. Ao cortar as taxas de juros, o Fed está tentando manter a estabilidade econômica e o crescimento no atual ambiente econômico complexo.

Impacto dos cortes nas taxas do Fed nos Estados Unidos

Impacto dos cortes nas taxas do Fed nos Estados Unidos

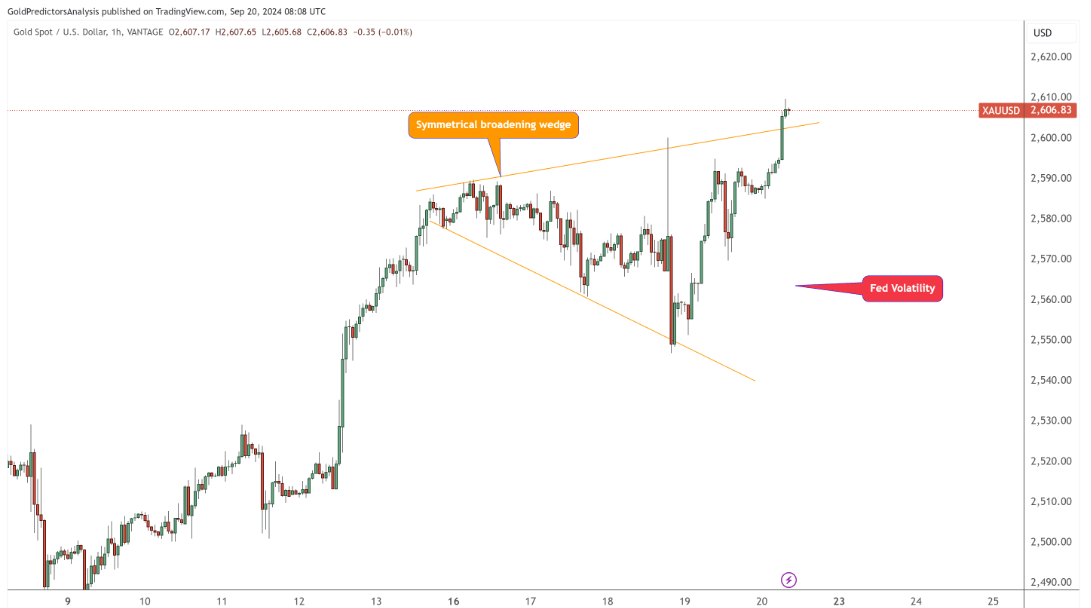

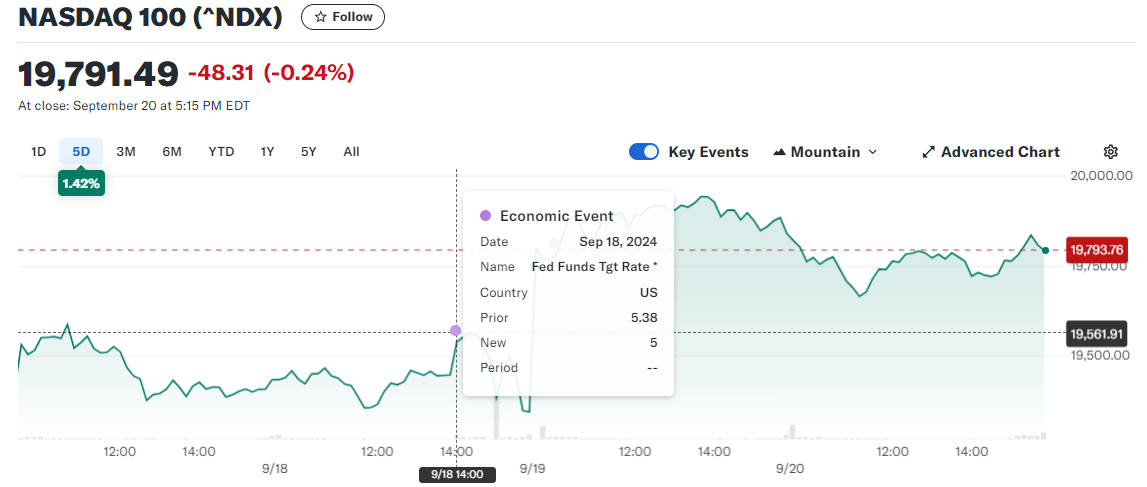

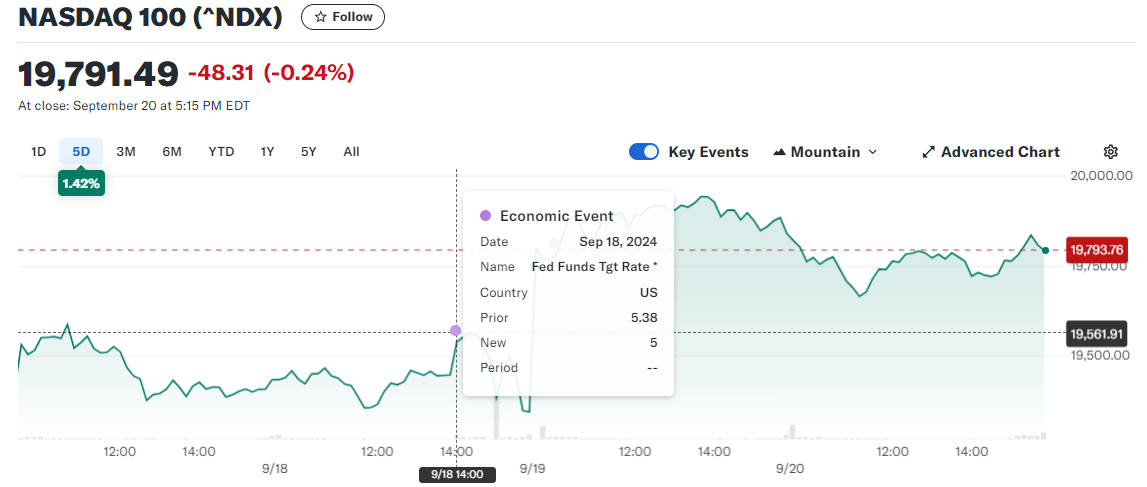

Embora o objetivo fosse promover o crescimento econômico, o mercado de ações não se recuperou como esperado após o anúncio dos cortes de taxas do Fed, mas caiu. Conforme mostrado no gráfico acima, o índice Nasdaq terminou o dia com uma grande queda após os cortes de taxas do Fed. Isso se deveu em grande parte à incerteza nas expectativas do mercado para futuros cortes de taxas, especialmente depois que o presidente do Fed, Powell, declarou que não haveria pressa em cortar mais taxas.

A decisão de cortar as taxas desencadeou reações mistas no mercado, refletindo as visões mistas dos investidores sobre a perspectiva econômica. Ativos de risco, como o mercado de ações, expressaram insatisfação com as intenções de flexibilização do Fed, argumentando que os cortes nas taxas foram insuficientes e não eficazes para dissipar os temores de uma potencial recessão, afetando assim a confiança dos investidores e o desempenho do mercado.

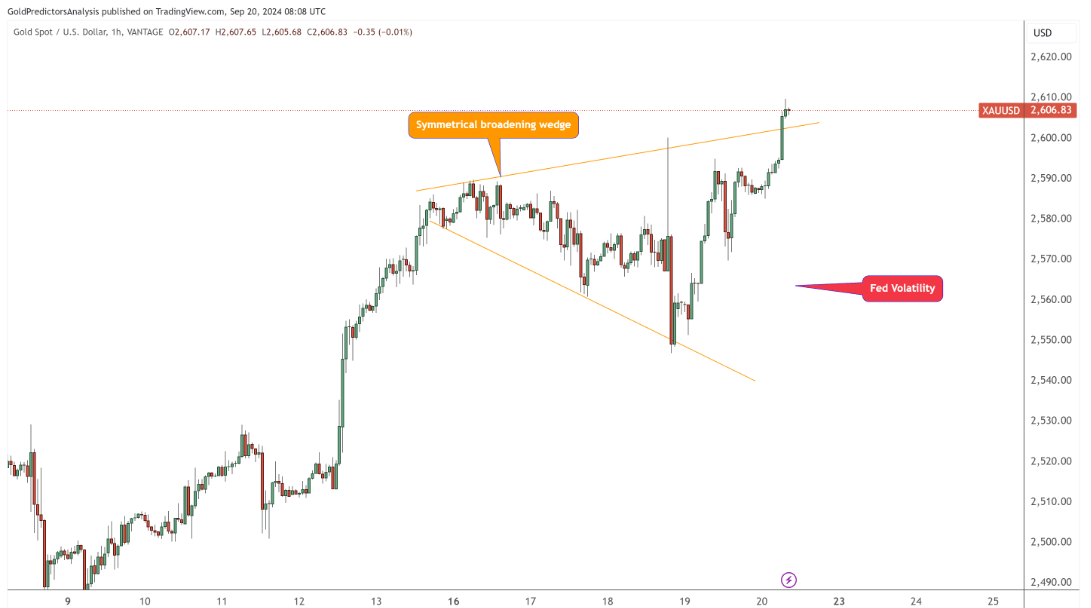

Enquanto isso, ativos de refúgio seguro como o ouro expressaram preocupação sobre o risco de inflação que poderia ser desencadeado por flexibilização significativa, com investidores buscando segurança enquanto também se sentem incertos sobre o caminho futuro da política monetária. Essa divergência reflete a atitude cautelosa do mercado em relação ao ambiente econômico atual, bem como múltiplas interpretações de tendências futuras.

Além disso, a decisão do Fed de cortar as taxas de juros terá um impacto na política dos EUA. Na preparação para as próximas eleições, o corte da taxa é visto como um movimento favorável para o Partido Democrata no poder, visando impulsionar a economia e melhorar a vida das pessoas. Neste contexto, o corte da taxa não é apenas uma ferramenta econômica, mas também parte de uma estratégia política.

Enquanto isso, os cortes nas taxas do Fed terão impactos diferentes em vários setores nos EUA. Certos setores se beneficiarão disso, especialmente imóveis, fintech, bens de consumo, construção e energia limpa, bem como ações de dividendos, que terão mais oportunidades de investimento e mercado como resultado de menores custos de financiamento.

No entanto, o setor bancário pode enfrentar um impacto negativo, com taxas de juros mais baixas potencialmente comprimindo suas margens de lucro. Essa disparidade entre setores não só cria novas oportunidades para investidores, mas também apresenta desafios correspondentes, levando-os a serem mais flexíveis em suas estratégias de investimento para se adaptarem ao ambiente de mercado em mudança.

O mercado imobiliário dos EUA se beneficiará dos cortes nas taxas de juros porque eles reduzem os custos de empréstimos e facilitam a obtenção de empréstimos por compradores de imóveis. Essa política estimula os consumidores a estarem mais dispostos a investir em imóveis, estimulando assim a demanda por compras de imóveis. Com taxas de juros mais baixas em empréstimos, os compradores de imóveis ficam menos estressados com seus pagamentos mensais, aumentando ainda mais seu poder de compra. Esse ambiente não só impulsionará as vendas de imóveis novos, mas também provavelmente impulsionará a atividade no mercado imobiliário secundário e, no geral, fornecerá um impulso de crescimento positivo para o setor imobiliário, alimentando a recuperação econômica.

Empresas de fintech como Visa e PayPal se beneficiarão do aumento de gastos devido ao estímulo econômico e aos cortes de taxas do Fed. Custos de empréstimos mais baixos tornaram os consumidores mais inclinados a gastar, alimentando o crescimento de pagamentos online e transações digitais, aumentando diretamente os volumes de transações e receitas para essas empresas. Essa tendência não apenas fortalece sua posição de mercado no espaço fintech, mas também leva essas plataformas a inovar e expandir novos serviços para atender à crescente demanda por pagamentos convenientes, levando ao crescimento contínuo dos negócios.

Cortes nas taxas de juros estimularão o mercado de bens de consumo de alto preço unitário, como carros e bens de luxo, levando os consumidores a estarem mais dispostos a tomar empréstimos para compras maiores. Custos de empréstimos mais baixos aumentam o poder de compra dos consumidores, tornando-os inclinados a investir em carros novos, marcas de luxo e eletrodomésticos de ponta. Esse aumento no consumo não apenas impulsiona as vendas nesses setores, mas também deve impulsionar a recuperação econômica geral, com fabricantes e varejistas aumentando seus estoques e produção para atender à crescente demanda, impulsionando ainda mais as indústrias relacionadas.

Os cortes de juros do Federal Reserve também reduzirão significativamente os custos de empréstimos, o que impulsionará o investimento e o desenvolvimento nos setores de construção e energia limpa. Para projetos de construção, empresas e desenvolvedores poderão levantar capital a custos de financiamento mais baixos, impulsionando o desenvolvimento de novas casas, infraestrutura e edifícios comerciais.

Ao mesmo tempo, os investimentos em energia limpa também se beneficiarão de condições de financiamento mais atraentes, especialmente em projetos de energia renovável, como solar e eólica, onde as empresas estarão mais dispostas a comprometer capital para atingir metas de desenvolvimento sustentável. Isso não só ajudará a acelerar a transição para uma economia verde, mas também pode criar mais empregos e impulsionar o crescimento econômico geral.

Em um ambiente de cortes nas taxas de juros pelo Federal Reserve, as baixas taxas de juros tornaram os investimentos em renda fixa menos atraentes, levando os investidores a recorrerem ao mercado de ações, particularmente ações de dividendos. Essas ações oferecem fluxos de caixa estáveis e retornos relativamente altos, atraindo investidores em busca de renda. Custos de empréstimos mais baixos tornam mais provável que as empresas aumentem seus pagamentos de dividendos, aumentando ainda mais a atratividade das ações de dividendos. Essa demanda aumentada não apenas aumenta os preços das ações, mas também aumenta a confiança do mercado, levando os investidores a alocar seus ativos de forma mais agressiva no mercado de ações, o que, por sua vez, impulsiona o crescimento econômico.

E embora um ambiente de baixa taxa de juros provavelmente veja um aumento na demanda por empréstimos, impulsionando o crescimento no negócio de empréstimos dos bancos dos EUA, isso também pode ter um impacto negativo na lucratividade bancária. Especificamente, baixas taxas de juros podem comprimir a margem de juros líquida de um banco, que é o estreitamento da diferença entre a renda de juros que um banco ganha em seus empréstimos e os juros que ele paga aos depositantes. Esse estreitamento da margem de juros líquida limita o escopo para os bancos obterem lucros em seus negócios tradicionais de empréstimos, o que pode levar a um declínio na lucratividade geral.

Para enfrentar esse desafio, os bancos precisam adotar uma variedade de medidas para manter o desempenho financeiro estável e atender às expectativas de retorno dos acionistas. Entre elas, adicionar outros serviços baseados em taxas, fortalecer a gestão de riscos e diversificar as fontes de receita são estratégias importantes. Esses ajustes não apenas ajudarão os bancos a compensar as perdas de spreads mais estreitos, mas também aumentarão sua eficiência operacional geral, fortalecendo assim sua resiliência em um mercado financeiro competitivo.

No geral, a política do Federal Reserve de cortar as taxas de juros visa estimular a recuperação econômica, o que é teoricamente benéfico para a maioria dos produtos de alto preço unitário e para o mercado imobiliário. No entanto, a reação do mercado é afetada pela incerteza das políticas futuras. Os investidores precisam monitorar de perto os indicadores econômicos e a dinâmica do mercado para formular estratégias de investimento adequadamente.

Impacto dos cortes nas taxas do Fed em outros mercados financeiros

Os Estados Unidos, como um gigante financeiro internacional, têm um impacto de longo alcance na economia financeira global com suas resoluções de taxas de juros. Este corte de taxa marca a primeira vez que o Fed mudou após quatro anos de aumentos de taxa, o que pode desencadear uma reação em cadeia de fluxos de capital globais e volatilidade do mercado. Este ciclo de corte de taxa do Fed não afetará apenas o sentimento do investidor, mas também pode remodelar o cenário financeiro internacional.

Cortes nas taxas de juros ajudam a melhorar a liquidez nos mercados de capital globais, aumentam os preços dos ativos, promovem o efeito riqueza e estimulam ainda mais o consumo e o investimento. Quando os custos de empréstimos são menores, as empresas e os consumidores estão mais dispostos a gastar, o que pode aumentar a demanda por commodities, especialmente petróleo e metais, e assim aumentar seus preços. Conforme mostrado no gráfico acima, o preço do ouro tem flutuado entre os níveis superior e inferior da cunha e rompido para novas máximas desde que o Fed cortou as taxas de juros. Essa demanda aumentada por commodities tende a impulsionar uma recuperação nos mercados globais de commodities.

Olhando novamente para o mercado imobiliário, embora os cortes nas taxas do Fed possam ser bons para ações imobiliárias nacionais, o mercado imobiliário atual continua em crise, com vendas e investimentos caindo acentuadamente. A restauração da confiança do mercado requer uma melhora geral na economia, e os consumidores estarão dispostos a investir e gastar apenas com a premissa de que o emprego e a renda estão seguros.

Além disso, os cortes nas taxas do Fed também aumentarão a liquidez do mercado e estimularão o aumento nos preços de ações e títulos. Em um ambiente de baixa taxa de juros, investidores buscando retornos mais altos se voltaram para os mercados de ações e títulos, atraindo mais entradas de capital e impulsionando ainda mais a subida nos preços dos ativos. Essa tendência não é apenas favorável aos investidores, mas também pode desencadear expectativas otimistas de crescimento econômico, contribuindo para a recuperação econômica geral e o desenvolvimento.

Cortes nas taxas de juros geralmente desencadeiam uma reação positiva nos mercados financeiros globais, levando a um aumento geral nos mercados de ações e um aumento significativo na confiança dos investidores, o que, por sua vez, aumenta a demanda por ativos de risco. No entanto, cortes nas taxas de juros pelo Fed também podem exacerbar o risco de bolhas de ativos, particularmente nos mercados de ações e imóveis, o que pode representar uma ameaça à estabilidade financeira global.

Para mercados emergentes em particular, um corte de taxa do Fed reduziria os diferenciais de taxas de juros com outros países, levando o capital a sair dos Estados Unidos e entrar em mercados emergentes onde as taxas de juros são mais altas, aliviando assim as pressões de saída de capital. Ao mesmo tempo, o enfraquecimento do dólar dos Estados Unidos também pode aliviar a pressão de depreciação sobre as moedas dos mercados emergentes.

Ao mesmo tempo, os cortes nas taxas de juros do Federal Reserve podem desencadear um ajuste concertado da política monetária global, com os bancos centrais de outros países provavelmente seguindo as medidas de flexibilização do Federal Reserve. Porque o enfraquecimento do dólar pode levar os bancos centrais de outros países a adotarem flexibilização correspondente da política monetária para manter a estabilidade da taxa de câmbio e promover seu próprio crescimento econômico. Essa reação em cadeia pode desencadear competição cambial em escala global, tornando mais desafiador para os bancos centrais responder às pressões econômicas, o que teria implicações de longo alcance para a estabilidade dos mercados financeiros internacionais.

À medida que vários bancos centrais, incluindo o Federal Reserve, recorrem à flexibilização, a economia global mudará do padrão anterior de aumento das taxas de juros para combater a inflação para estimular a economia por meio de cortes nas taxas de juros. Essa mudança reduzirá diretamente os custos de empréstimos e estimulará o investimento empresarial e os gastos do consumidor, aumentando assim a confiança do mercado e impulsionando a recuperação econômica global. Esse efeito é particularmente evidente em economias dependentes de crédito.

Além disso, a depreciação do dólar dos Estados Unidos poderia levar a uma apreciação relativa de outras moedas, e tais mudanças na taxa de câmbio teriam um impacto direto nos lucros de empresas multinacionais e na balança comercial. Especificamente, um dólar mais fraco torna os bens denominados em dólar mais competitivos em termos de preço nos mercados internacionais, estimulando assim as exportações dos Estados Unidos e aumentando a competitividade internacional do setor de manufatura.

No entanto, um dólar mais fraco também aumenta o custo de bens importados, aumentando o ônus das despesas sobre consumidores e empresas e afetando a estrutura de consumo e os lucros corporativos no mercado doméstico. Essas mudanças podem não apenas remodelar o relacionamento entre os Estados Unidos e seus principais parceiros comerciais, mas também podem levar outros países a fazer ajustes em suas políticas monetárias e estratégias comerciais, criando novas dinâmicas de comércio internacional.

Em suma, os cortes de taxas do Fed não afetam apenas a economia dos EUA, mas também desencadeiam uma reação em cadeia global. Taxas de juros baixas atraem capital para mercados de alto rendimento, elevando os preços dos ativos e estimulando o consumo. Ao mesmo tempo, bancos centrais em outros países podem tomar medidas de flexibilização para manter a estabilidade econômica. Esses ajustes de política remodelaram os mercados financeiros e os padrões de comércio internacional, e os investidores precisam prestar muita atenção à dinâmica do Fed para aproveitar as oportunidades de mercado.

Objetivo dos cortes nas taxas do Fed e impacto no mercado global

| Propósito

|

Impacto no Mercado Financeiro Internacional

|

| Custos de empréstimos mais baixos para incentivar o investimento.

|

Aumente a liquidez do mercado global e eleve os preços dos ativos.

|

| Aumentar o emprego e manter a estabilidade trabalhista.

|

Atrair capital para mercados emergentes, facilitando saídas.

|

| Evite a recessão estimulando a economia.

|

Pode levar outros bancos centrais a adotar políticas de flexibilização.

|

| Aumente a confiança dos investidores e promova a recuperação.

|

Pode aumentar os riscos de bolhas de ativos globais, impactando a estabilidade.

|

| Melhorar os meios de subsistência e apoiar o partido no poder.

|

Afetar os padrões de comércio internacional e remodelar as relações.

|

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.

O objetivo dos cortes nas taxas do Fed

O objetivo dos cortes nas taxas do Fed Impacto dos cortes nas taxas do Fed nos Estados Unidos

Impacto dos cortes nas taxas do Fed nos Estados Unidos