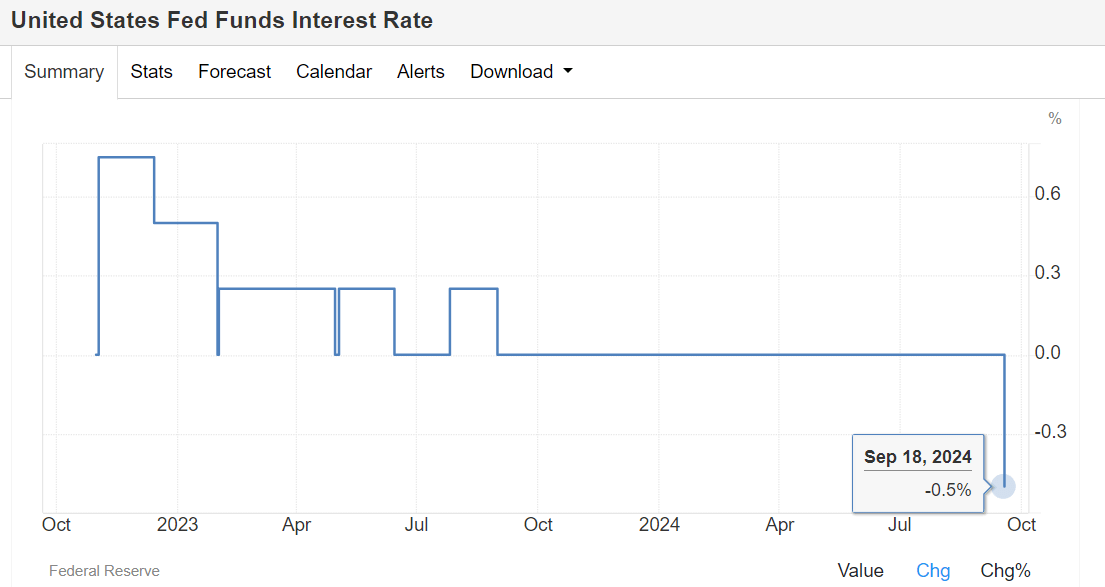

Después de un ciclo de dos años y medio de subidas de tipos de interés, la Reserva Federal anunció finalmente un recorte de los tipos de interés y un recorte único de 50 puntos básicos, lo que sin duda se convirtió en uno de los acontecimientos más importantes del año en el mundo financiero. Aunque muchas personas no estaban muy convencidas de la noticia, todo el mundo se dio cuenta de que el impacto potencial del recorte de tipos de la Reserva Federal sería de largo alcance y amplio alcance. A continuación, analizaremos el propósito del recorte de tipos de la Reserva Federal y su impacto en los mercados financieros internacionales para que podamos aprovechar mejor las oportunidades del mercado.

El propósito de los recortes de tasas de la Reserva Federal

El propósito de los recortes de tasas de la Reserva Federal

La Reserva Federal se refiere al banco central de los EE. UU. Los recortes de tasas de la Fed se refieren a la reducción de la tasa de interés de referencia del Sistema de la Reserva Federal de los EE. UU. con el fin de estimular el crecimiento económico y aumentar el empleo. Al reducir el costo de los préstamos, los recortes de las tasas de interés tienen por objeto alentar a los consumidores y las empresas a aumentar el gasto y la inversión, impulsando así la actividad económica. En tiempos de desaceleración económica o riesgo de recesión, los recortes de las tasas de interés se consideran una herramienta de política monetaria eficaz para ayudar a impulsar la confianza del mercado y mantener la estabilidad financiera.

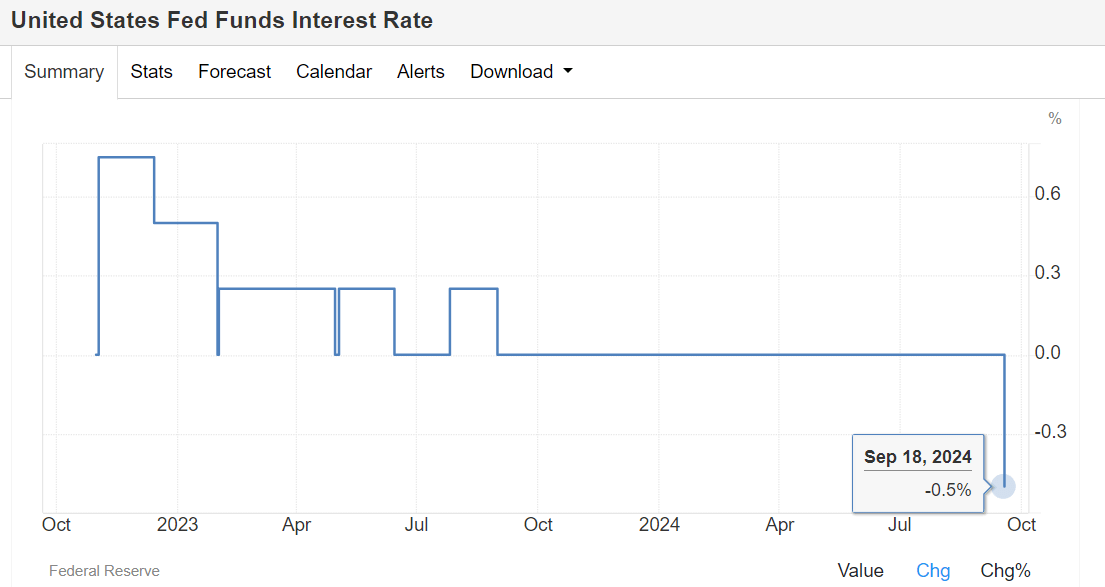

El 18 de septiembre de 2024, el presidente de la Reserva Federal, Jerome Powell, anunció un recorte de 0,5 puntos porcentuales en la tasa de política monetaria, un recorte que refleja la complejidad del entorno económico actual. En primer lugar, la inflación se ha controlado de manera efectiva durante los últimos meses, lo que brinda margen para un recorte de tasas; en segundo lugar, la economía corre el riesgo de una posible recesión, y el recorte de tasas tiene como objetivo impulsar el crecimiento económico al reducir los costos de endeudamiento y estimular el consumo y la inversión. Esta política no solo tiene como objetivo impulsar la confianza del mercado, sino también evitar una posible desaceleración económica manteniendo un mercado laboral fuerte.

Sin embargo, a pesar de la necesidad de recortar las tasas de interés, la economía estadounidense en su conjunto sigue teniendo un buen desempeño: el crecimiento del PIB se mantiene en el 3,1% y se espera que siga logrando un crecimiento positivo en 2024. Esto sugiere que el propósito de este recorte de tasas de la Fed no es solo hacer frente a una posible recesión, sino también mantener un crecimiento económico sostenido y la estabilidad del mercado laboral. A través de recortes moderados de las tasas de interés, la Fed espera estimular la vitalidad económica y, al mismo tiempo, garantizar la resiliencia del mercado y la salud a largo plazo.

En la actualidad, la principal prioridad de la Reserva Federal es lograr el máximo nivel de empleo y la estabilidad de precios. Por lo tanto, este recorte de los tipos de interés tiene por objeto estimular la actividad económica reduciendo los costes de endeudamiento y fomentando el consumo y la inversión, creando así más puestos de trabajo. En el actual entorno económico, los recortes de los tipos de interés de la Reserva Federal se consideran una medida necesaria para mantener la fortaleza del mercado laboral ante las presiones inflacionarias y una posible desaceleración económica. Esta política no sólo ayuda a aliviar la carga financiera de las empresas, sino que también anima a los consumidores a gastar más, impulsando aún más el crecimiento económico.

Aunque la inflación en Estados Unidos se ha moderado en los últimos meses, sigue ejerciendo presión sobre el costo de vida de los consumidores y afecta su poder adquisitivo. Para hacer frente a este desafío, los recortes de las tasas de interés de la Reserva Federal se han convertido en una herramienta clave de política destinada a reducir el costo del endeudamiento, estimulando así el consumo y la inversión.

Al hacer que los préstamos y el crédito sean más asequibles, los recortes de las tasas de interés no sólo alientan a los consumidores a gastar más, sino que también promueven la inversión de capital por parte de las empresas, lo que a su vez impulsa el crecimiento económico general. Esta estrategia espera controlar aún más la inflación y mantener la economía en una senda más saludable para mejorar el nivel de vida de las personas.

Al mismo tiempo, la economía estadounidense también se enfrenta al riesgo de una posible recesión, por lo que la reducción de las tasas de interés se considera una medida preventiva eficaz. Puede estimular la actividad económica y evitar la recesión debido a la desaceleración económica. Al reducir las tasas de interés, la Fed espera aumentar la resiliencia de la economía para que pueda adaptarse mejor y recuperarse ante los shocks externos. Esta política no solo ayudará a impulsar la confianza de los consumidores y las empresas, sino que también promoverá la inversión y el consumo, brindando así apoyo al crecimiento económico y asegurando su estabilidad en un entorno incierto.

El anuncio de los recortes de tasas de la Fed tenía como objetivo impulsar la confianza del mercado, una política que los participantes del mercado suelen considerar positiva como un signo de una economía saludable. Este optimismo ayuda a impulsar el mercado de valores y los precios de otros activos, lo que a su vez crea un entorno de inversión más favorable. El aumento de la confianza de los inversores no solo los alienta a gastar e invertir más, sino que también puede impulsar a las empresas a aumentar sus gastos de capital y sus planes de expansión, lo que impulsa aún más el crecimiento económico. Este ciclo positivo ayuda a consolidar la recuperación económica e impulsa el rendimiento general de las clases de activos a un nivel positivo.

Los recortes de los tipos de interés han reducido significativamente los costes de financiación, lo que facilita a las empresas y a los consumidores la obtención de financiación. Las empresas pueden invertir y expandirse a tipos de interés más bajos, lo que impulsa los proyectos y la innovación y aumenta las oportunidades de empleo. Los consumidores, a su vez, pueden disfrutar de préstamos más asequibles para la compra de viviendas y el consumo, lo que estimula el mercado inmobiliario y el gasto de consumo. Este impulso bidireccional mejora el dinamismo económico, contribuye al crecimiento económico general y aumenta la confianza del mercado.

La Reserva Federal espera ajustar gradualmente las tasas de interés a un nivel más neutral mediante recortes moderados de las tasas de interés para lograr un crecimiento económico sostenible. La política de reducción de las tasas de interés de la Fed tiene como objetivo estimular la actividad económica y, al mismo tiempo, mantener la inflación dentro de un rango manejable, evitando así aumentos de precios debido a una sobreestimulación.

Al ajustar los tipos de interés, la Reserva Federal puede ofrecer un entorno económico estable a los inversores y consumidores, lo que les incentiva a tener más confianza en sus decisiones de endeudamiento y gasto. Esta estrategia equilibrada no sólo ayuda a mantener un mercado laboral saludable, sino que también sienta las bases para una estabilidad económica a largo plazo.

En general, este recorte de tasas de la Fed está diseñado para equilibrar los riesgos de empleo e inflación y protegerse contra una posible recesión, al tiempo que promueve el crecimiento económico y la confianza del mercado. En el futuro, los inversores y los analistas económicos prestarán mucha atención a los efectos a largo plazo del recorte de tasas y su impacto en la economía. Al reducir las tasas de interés, la Fed está intentando mantener la estabilidad económica y el crecimiento en el complejo entorno económico actual.

El impacto de los recortes de tasas de la Fed en Estados Unidos

El impacto de los recortes de tasas de la Fed en Estados Unidos

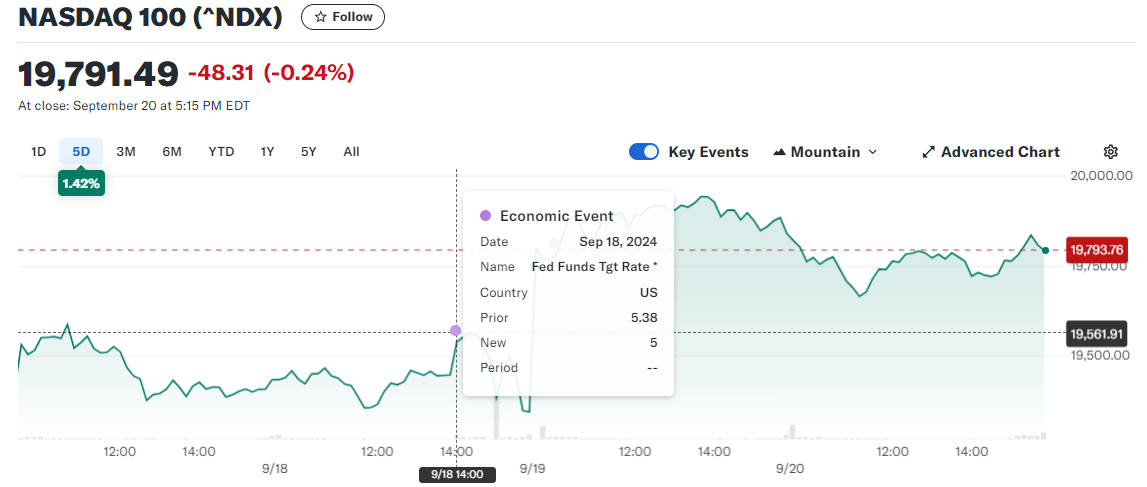

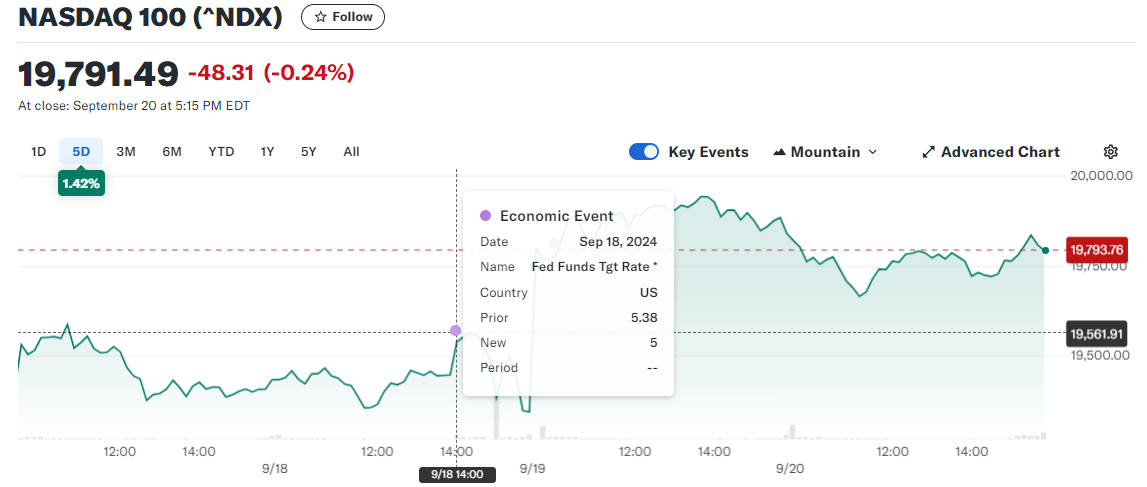

Aunque el objetivo era promover el crecimiento económico, el mercado de valores no rebotó como se esperaba después del anuncio de los recortes de tasas de la Fed, sino que cayó. Como se muestra en el gráfico anterior, el índice Nasdaq terminó el día con una fuerte caída después de los recortes de tasas de la Fed. Esto se debió en gran medida a la incertidumbre en las expectativas del mercado sobre futuros recortes de tasas, especialmente después de que el presidente de la Fed, Powell, declarara que no habría prisa por recortar más las tasas.

La decisión de recortar los tipos de interés ha suscitado reacciones encontradas en el mercado, lo que refleja la diversidad de opiniones de los inversores sobre las perspectivas económicas. Los activos de riesgo, como el mercado de renta variable, han mostrado su descontento con las intenciones de flexibilización de la Reserva Federal, argumentando que los recortes de los tipos de interés no han sido suficientes ni eficaces para disipar los temores de una posible recesión, lo que ha afectado a la confianza de los inversores y al rendimiento del mercado.

Mientras tanto, los activos de refugio seguro como el oro han expresado su preocupación por el riesgo de inflación que podría desencadenarse con una flexibilización significativa, ya que los inversores buscan seguridad al mismo tiempo que sienten incertidumbre sobre el rumbo futuro de la política monetaria. Esta divergencia refleja la actitud cautelosa del mercado ante el entorno económico actual, así como las múltiples interpretaciones de las tendencias futuras.

Además, la decisión de la Reserva Federal de recortar los tipos de interés tendrá un impacto en la política estadounidense. En vísperas de las próximas elecciones, la reducción de los tipos se considera una medida favorable para el gobernante Partido Demócrata, destinada a impulsar la economía y mejorar la vida de la población. En este contexto, la reducción de los tipos no es sólo una herramienta económica, sino también parte de una estrategia política.

Mientras tanto, los recortes de tasas de la Fed tendrán diferentes impactos en varios sectores en EE.UU. Ciertos sectores se beneficiarán de ello, especialmente el inmobiliario, fintech, bienes de consumo, construcción y energía limpia, así como las acciones de dividendos, que tendrán más oportunidades de inversión y mercado como resultado de menores costos de financiamiento.

Sin embargo, el sector bancario podría verse afectado negativamente, ya que las tasas de interés más bajas podrían reducir sus márgenes de ganancia. Esta disparidad entre sectores no solo crea nuevas oportunidades para los inversores, sino que también plantea desafíos correspondientes, que los incitan a ser más flexibles en sus estrategias de inversión para adaptarse al cambiante entorno del mercado.

El mercado inmobiliario estadounidense se beneficiará de los recortes de los tipos de interés, ya que reducen los costes de los préstamos y facilitan la obtención de préstamos a los compradores de viviendas. Esta política hace que los consumidores estén más dispuestos a invertir en bienes raíces, lo que estimula la demanda de compra de viviendas. Con tipos de interés más bajos para los préstamos, los compradores de viviendas están menos estresados por sus pagos mensuales, lo que aumenta aún más su poder adquisitivo. Este entorno no sólo impulsará las ventas de viviendas nuevas, sino que también es probable que impulse la actividad en el mercado de viviendas secundarias y, en general, proporcione un impulso de crecimiento positivo para el sector inmobiliario, impulsando la recuperación económica.

Las empresas de tecnología financiera como Visa y PayPal se beneficiarán del aumento del gasto gracias al estímulo económico y a los recortes de tipos de la Reserva Federal. Los menores costes de los préstamos han hecho que los consumidores estén más inclinados a gastar, lo que ha impulsado el crecimiento de los pagos en línea y las transacciones digitales, lo que ha impulsado directamente los volúmenes de transacciones y los ingresos de estas empresas. Esta tendencia no solo fortalece su posición en el mercado de la tecnología financiera, sino que también impulsa a estas plataformas a innovar y ampliar nuevos servicios para satisfacer la creciente demanda de pagos cómodos, lo que conduce a un crecimiento continuo del negocio.

Los recortes de las tasas de interés estimularán el mercado de bienes de consumo de alto precio unitario, como automóviles y bienes de lujo, lo que hará que los consumidores estén más dispuestos a endeudarse para compras mayores. Los menores costos de endeudamiento mejoran el poder adquisitivo de los consumidores, lo que los hace inclinados a invertir en automóviles nuevos, marcas de lujo y electrodomésticos de alta gama. Este aumento del consumo no sólo impulsa las ventas en estos sectores, sino que también es probable que impulse la recuperación económica general, ya que los fabricantes y minoristas aumentarán sus inventarios y producción para satisfacer la creciente demanda, lo que impulsará aún más las industrias relacionadas.

Los recortes de las tasas de interés de la Reserva Federal también reducirán significativamente los costos de endeudamiento, lo que impulsará la inversión y el desarrollo en los sectores de la construcción y la energía limpia. En el caso de los proyectos de construcción, las empresas y los desarrolladores podrán obtener capital a costos de financiamiento más bajos, lo que impulsará el desarrollo de nuevas viviendas, infraestructura y edificios comerciales.

Al mismo tiempo, las inversiones en energía limpia también se beneficiarán de condiciones de financiamiento más atractivas, especialmente en proyectos de energía renovable como la solar y la eólica, donde las empresas estarán más dispuestas a comprometer capital para alcanzar objetivos de desarrollo sostenible. Esto no sólo ayudará a acelerar la transición hacia una economía verde, sino que también puede crear más empleos e impulsar el crecimiento económico general.

En un entorno de recortes de las tasas de interés por parte de la Reserva Federal, los bajos tipos de interés han hecho que las inversiones en renta fija sean menos atractivas, lo que ha llevado a los inversores a recurrir al mercado de valores, en particular a las acciones que pagan dividendos. Estas acciones ofrecen flujos de efectivo estables y rendimientos relativamente altos, lo que atrae a los inversores que buscan ingresos. Los menores costos de endeudamiento aumentan la probabilidad de que las empresas aumenten sus pagos de dividendos, lo que aumenta aún más el atractivo de las acciones que pagan dividendos. Esta mayor demanda no solo hace subir los precios de las acciones, sino que también aumenta la confianza del mercado, lo que lleva a los inversores a asignar sus activos de manera más agresiva al mercado de valores, lo que a su vez impulsa el crecimiento económico.

Y si bien es probable que un entorno de bajas tasas de interés genere un aumento en la demanda de préstamos, lo que impulsaría el crecimiento del negocio crediticio de los bancos estadounidenses, también podría tener un impacto negativo en la rentabilidad bancaria. En concreto, las bajas tasas de interés pueden comprimir el margen de interés neto de un banco, que es la reducción de la diferencia entre los ingresos por intereses que un banco obtiene de sus préstamos y los intereses que paga a los depositantes. Esta reducción del margen de interés neto limita el margen de los bancos para obtener beneficios en su negocio crediticio tradicional, lo que puede conducir a una disminución de la rentabilidad general.

Para hacer frente a este desafío, los bancos deben adoptar diversas medidas para mantener un desempeño financiero estable y cumplir con las expectativas de rentabilidad de los accionistas. Entre ellas, la incorporación de otros servicios basados en comisiones, el fortalecimiento de la gestión de riesgos y la diversificación de las fuentes de ingresos son estrategias importantes. Estos ajustes no sólo ayudarán a los bancos a compensar las pérdidas derivadas de los diferenciales más estrechos, sino que también mejorarán su eficiencia operativa general, fortaleciendo así su resiliencia en un mercado financiero competitivo.

En general, la política de reducción de los tipos de interés de la Reserva Federal tiene por objeto estimular la recuperación económica, lo que en teoría beneficia a la mayoría de los productos de alto precio unitario y al mercado inmobiliario. Sin embargo, la reacción del mercado se ve afectada por la incertidumbre de las políticas futuras. Los inversores deben seguir de cerca los indicadores económicos y la dinámica del mercado para formular estrategias de inversión en consecuencia.

Impacto de los recortes de tasas de la Fed en otros mercados financieros

Estados Unidos, como gigante financiero internacional, tiene un impacto de largo alcance en la economía financiera mundial con sus resoluciones sobre las tasas de interés. Esta reducción de las tasas marca la primera vez que la Reserva Federal da marcha atrás después de cuatro años de alzas de tasas, lo que puede desencadenar una reacción en cadena de flujos de capital globales y volatilidad del mercado. Este ciclo de recortes de tasas de la Reserva Federal no solo afectará la confianza de los inversores, sino que también podría reconfigurar el panorama financiero internacional.

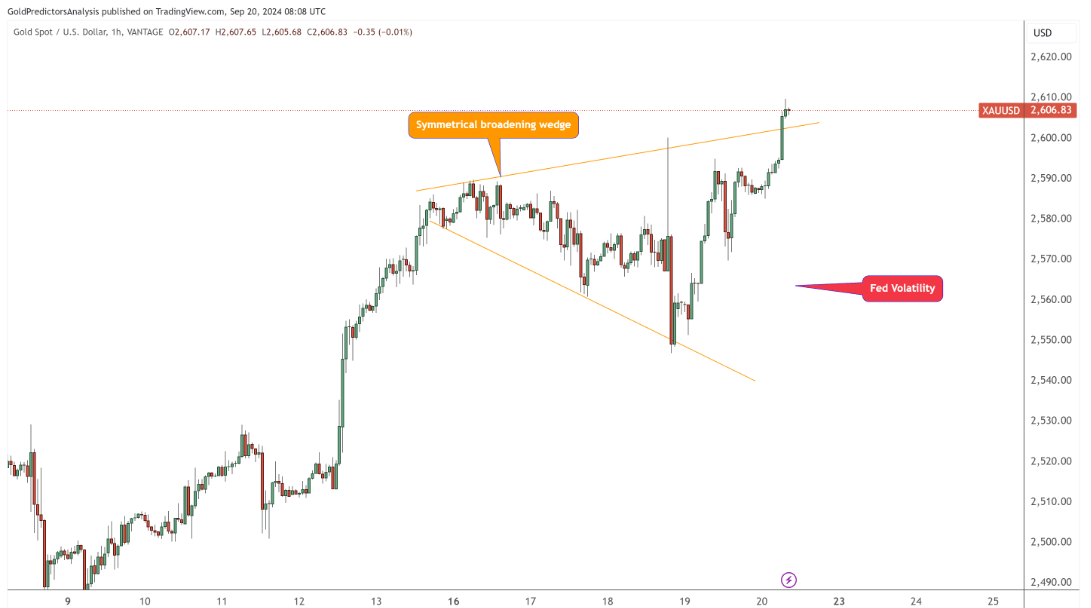

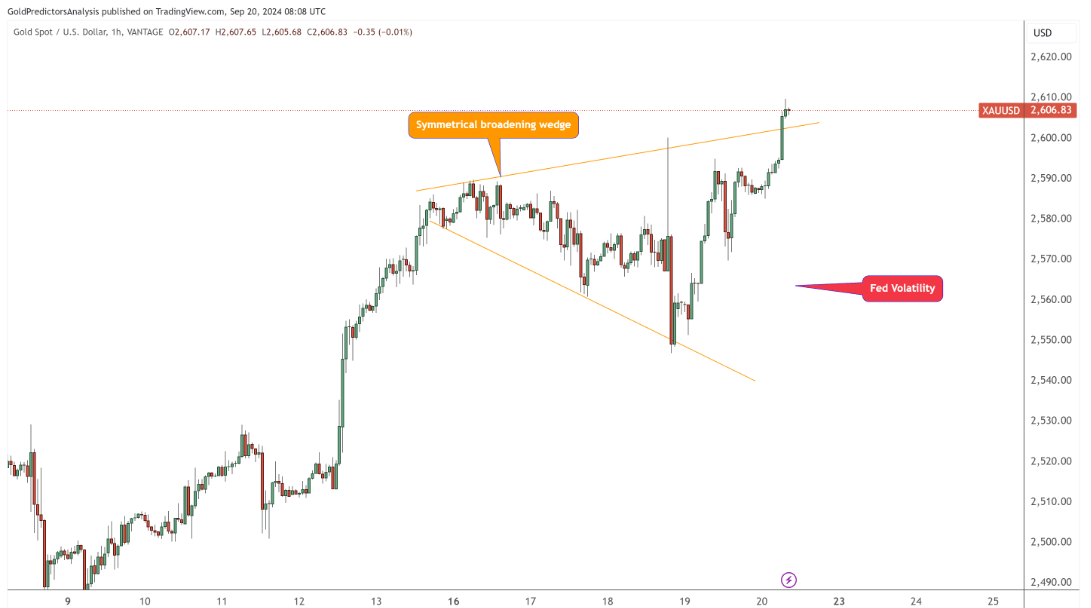

Los recortes de las tasas de interés ayudan a mejorar la liquidez en los mercados de capital globales, impulsan los precios de los activos, promueven el efecto riqueza y estimulan aún más el consumo y la inversión. Cuando los costos de endeudamiento son más bajos, las empresas y los consumidores están más dispuestos a gastar, lo que podría impulsar la demanda de materias primas, especialmente petróleo y metales, y, por lo tanto, hacer subir sus precios. Como se muestra en el gráfico anterior, el precio del oro ha estado fluctuando entre los niveles superior e inferior de la cuña y alcanzando nuevos máximos desde que la Reserva Federal redujo las tasas de interés. Esta mayor demanda de materias primas tiende a impulsar una recuperación en los mercados mundiales de materias primas.

Si volvemos a analizar el mercado inmobiliario, si bien los recortes de tasas de la Reserva Federal pueden ser positivos para las acciones del sector inmobiliario nacional, el mercado inmobiliario actual sigue estancado, con ventas e inversiones en marcada caída. La recuperación de la confianza del mercado requiere una mejora general de la economía, y los consumidores estarán dispuestos a invertir y gastar sólo con la premisa de que el empleo y los ingresos estén asegurados.

Además, los recortes de tasas de la Fed también mejorarán la liquidez del mercado y estimularán el aumento de los precios de las acciones y los bonos. En un entorno de tasas de interés bajas, los inversores que buscan mayores rendimientos han recurrido a los mercados de acciones y bonos, lo que ha atraído más entradas de capital e impulsado aún más el aumento de los precios de los activos. Esta tendencia no sólo es favorable para los inversores, sino que también puede generar expectativas optimistas de crecimiento económico, lo que contribuirá a la recuperación y el desarrollo económicos generales.

Los recortes de los tipos de interés suelen provocar una reacción positiva en los mercados financieros mundiales, lo que se traduce en un aumento general de los mercados bursátiles y un aumento significativo de la confianza de los inversores, lo que a su vez impulsa la demanda de activos de riesgo. Sin embargo, los recortes de los tipos de interés por parte de la Reserva Federal también podrían exacerbar el riesgo de burbujas de activos, en particular en los mercados de valores e inmobiliarios, lo que podría suponer una amenaza para la estabilidad financiera mundial.

En particular, en el caso de los mercados emergentes, un recorte de las tasas de interés por parte de la Reserva Federal reduciría los diferenciales de tasas de interés con otros países, lo que impulsaría la salida de capitales de Estados Unidos hacia los mercados emergentes, donde las tasas de interés son más altas, aliviando así las presiones de salida de capitales. Al mismo tiempo, el debilitamiento del dólar estadounidense también podría aliviar la presión depreciatoria sobre las monedas de los mercados emergentes.

Al mismo tiempo, las reducciones de las tasas de interés de la Reserva Federal pueden desencadenar un ajuste concertado de la política monetaria mundial, y es probable que los bancos centrales de otros países sigan las medidas de flexibilización de la Reserva Federal, porque el debilitamiento del dólar puede impulsar a los bancos centrales de otros países a adoptar medidas de flexibilización de la política monetaria correspondientes para mantener la estabilidad del tipo de cambio y promover su propio crecimiento económico. Esta reacción en cadena podría desencadenar una competencia cambiaria a escala mundial, lo que dificultaría a los bancos centrales responder a las presiones económicas, lo que tendría consecuencias de largo alcance para la estabilidad de los mercados financieros internacionales.

A medida que varios bancos centrales, incluida la Reserva Federal, recurran a medidas de flexibilización, la economía mundial pasará del patrón anterior de elevar las tasas de interés para combatir la inflación a estimular la economía mediante reducciones de las tasas de interés. Este cambio reducirá directamente los costos de endeudamiento y estimulará la inversión empresarial y el gasto de los consumidores, lo que aumentará la confianza del mercado e impulsará la recuperación económica mundial. Este efecto es particularmente evidente en las economías que dependen del crédito.

Además, la depreciación del dólar estadounidense podría conducir a una apreciación relativa de otras monedas, y esas variaciones del tipo de cambio tendrían un impacto directo en las ganancias de las empresas multinacionales y en la balanza comercial. En concreto, un dólar más débil hace que los bienes denominados en dólares sean más competitivos en términos de precio en los mercados internacionales, lo que estimula las exportaciones estadounidenses y mejora la competitividad internacional del sector manufacturero.

Sin embargo, un dólar más débil también eleva el costo de los bienes importados, lo que incrementa la carga de gasto de los consumidores y las empresas y afecta la estructura de consumo y las ganancias corporativas en el mercado interno. Esos cambios no sólo pueden reconfigurar la relación entre Estados Unidos y sus principales socios comerciales, sino que también pueden impulsar a otros países a realizar ajustes en sus políticas monetarias y estrategias comerciales, creando una nueva dinámica comercial internacional.

En resumen, los recortes de tasas de la Reserva Federal no sólo afectan a la economía estadounidense, sino que también desencadenan una reacción en cadena global. Las bajas tasas de interés atraen capital a los mercados de alto rendimiento, lo que hace subir los precios de los activos y estimula el consumo. Al mismo tiempo, los bancos centrales de otros países pueden adoptar medidas de flexibilización para mantener la estabilidad económica. Estos ajustes de política han transformado los mercados financieros y los patrones de comercio internacional, y los inversores deben prestar mucha atención a la dinámica de la Reserva Federal para aprovechar las oportunidades de mercado.

Propósito de los recortes de tasas de la Reserva Federal e impacto en el mercado global

| Objetivo

|

Impacto en los mercados financieros internacionales

|

| Reducir los costos de endeudamiento para incentivar la inversión.

|

Aumentar la liquidez del mercado global y elevar los precios de los activos.

|

| Impulsar el empleo y mantener la estabilidad laboral.

|

Atraer capital a los mercados emergentes, facilitando las salidas.

|

| Evite la recesión estimulando la economía.

|

Podría impulsar a otros bancos centrales a adoptar políticas de flexibilización.

|

| Aumentar la confianza de los inversores y promover la recuperación.

|

Podría aumentar los riesgos de una burbuja de activos global, impactando la estabilidad.

|

| Mejorar los medios de vida y apoyar al partido gobernante.

|

Afecta los patrones del comercio internacional y reconfigura las relaciones.

|

Descargo de responsabilidad: Este material es solo para fines de información general y no pretende ser (y no debe considerarse) asesoramiento financiero, de inversión o de otro tipo en el que se deba confiar. Ninguna opinión expresada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, un valor, una transacción o una estrategia de inversión en particular sea adecuada para una persona específica.

El propósito de los recortes de tasas de la Reserva Federal

El propósito de los recortes de tasas de la Reserva Federal El impacto de los recortes de tasas de la Fed en Estados Unidos

El impacto de los recortes de tasas de la Fed en Estados Unidos