O ouro é um metal precioso que é altamente favorecido pelos investidores por causa de suaatractividade única e valor de investimento. Existem duas maneiras principais de investir emouro: negociação à vista e negociação de futuros. Neste artigo, vamos nos concentrar emintroduzindo estes dois métodos de negociação de ouro e listando as diferenças entrespot e futuros de negociação de ouro, a fim de ajudar os investidores a entender melhor seuscaracterísticas e riscos.

Comércio à vista de ouro

A negociação de ouro spot refere-se ao método de negociação no qual os investidores diretamentecomprar e manter ouro físico. Neste tipo de transação, os investidores comprambarras de ouro reais ou moedas e têm duas maneiras comuns de mantê-las: uma é armazenaro ouro em seu próprio cofre, e o outro é confiá-lo a um terceiroinstituição de guarda.

Uma das principais características deste tipo de transação é a entrega atempada. Uma vezambas as partes chegarem a um acordo, o ouro será imediatamente entregue aoinvestidores, o que significa que você pode imediatamente possuir o ouro físico e totalmente possuirAlém disso, o mercado spot de ouro geralmente tem alta liquidez, e os investidorespode comprar ou vender ouro a qualquer momento de acordo com a demanda do mercado, o que faz a negociaçãomais flexível.

Manter ouro físico também envolve algumas considerações, tais como segurança,custos de armazenamento e seguro. Os investidores precisam decidir se armazenar ouro emum cofre seguro ou confiá-lo a uma instituição profissional para guarda, enquantotambém considerando o custo de compra de ouro, taxas de armazenamento e taxas de seguro.Estas despesas terão impacto no investimento; portanto, um custo razoávelé necessária uma avaliação.

Negociação de futuros de ouro

Negociação de futuros de ouro é um método de negociação que envolve a assinatura de um contrato paracomprar ou vender ouro a um preço predeterminado em uma data predeterminada no futuro.Este tipo de transação adota contratos futuros padronizados, que especificamdetalhes como data de entrega, local de entrega e qualidade de entrega.

Cada contrato de futuros representa uma certa quantidade de ouro, e esta alavancagemO efeito permite aos investidores controlar grandes contratos de ouro pagando garantias.Este método de negociação pode ampliar os lucros, mas também aumentar os riscos. Investidoresdeve ser cauteloso ao usar alavancagem e considerar seu próprio riscotolerância.

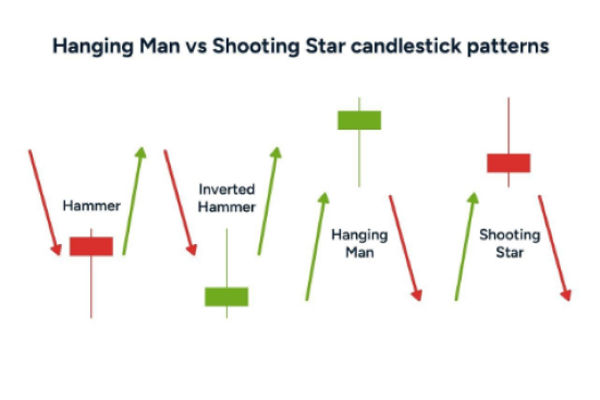

Negociação de futuros de ouro é conduzida em uma bolsa com horários de negociação específicose regras. O preço dos futuros de ouro é influenciado por vários fatores, incluindo oferta e demanda do mercado, fatores macro econômicos, riscos geopolíticos, eSentimento do investidor. Os investidores precisam de usar métodos como análise técnica eanálise fundamental para prever tendências de mercado e desenvolver negociação correspondente estratégias e planos de gestão de riscos.

Para a entrega ou fechamento de contratos futuros, os investidores podem optar por pagarou receber a quantidade correspondente de bens físicos de acordo com o disposições do contrato ou contratos de venda ou compra na direção oposta antes do termo do contrato. Esta estratégia de negociação diversificada proporcionain vestidores com mais opções.

Comparando as diferenças entre a negociação de ouro à vista e futuros,Podem ser traçados os seguintes pontos:

Prazo de entrega:

Negociação à vista: No mercado à vista, ambas as partes entregam e pagam imediatamentepara ouro, geralmente dentro de dois dias úteis após a transação é concluída.Este método de negociação é realmente entrega instantânea.

Negociação de futuros: Contratos de futuros estipulam a entrega de ouro em umdata específica no futuro. Isso significa que ambas as partes na transação fazemnão precisa cumprir imediatamente o contrato, mas pode entregar em uma data especificadano futuro. A negociação de futuros é geralmente usada para hedging e especulação.

Alavancas:

Negociação spot: Normalmente, sem alavancagem, os investidores precisam pagar o custo totalde comprar ouro.

Negociação de futuros: a alavancagem pode ser usada, o que significa que os investidores só precisampara pagar uma pequena parte do valor do contrato como uma margem para controlar umquantidade de ouro. Isso aumenta os lucros potenciais, mas também aumenta o potencialperdas.

Determinação do preço:

Negociação à vista: O preço do ouro é determinado com base no mercado atualsituação de oferta e demanda e geralmente é influenciada pelo ouro internacionalpreços de mercado.

Negociação de futuros: O preço dos contratos futuros é determinado pelo mercadoparticipantes através da negociação, mas geralmente é influenciado por fatores relacionados aodata de expiração do contrato, tais como taxas de juros, custos de armazenamento, etc.

Risco:

Negociação spot: O risco é baixo, pois a entrega é instantânea e não afetadapor flutuações do mercado ou datas de expiração do contrato.

Negociação de futuros: O risco é alto, pois flutuações de preços podem levar a perdas emexpiração do contrato. A alavancagem também aumenta os riscos potenciais.

Objectivo:

A negociação à vista é usada principalmente para a compra e venda de ouro físico porfabricantes de jóias, bancos centrais e investidores comprando ouro realbarras ou jóias.

Negociação de futuros: usado principalmente para hedging e especulação, os investidores podemparticipar no aumento e queda dos preços do ouro através do mercado de futuros.

Depois de entender a diferença entre spot e negociação de futuros em ouro,os investidores devem escolher cuidadosamente participar na negociação de ouro com base em seuspossuir metas de investimento e tolerância ao risco e gerenciar ativamente os riscos. Seescolher negociação à vista de ouro ou negociação de futuros, entendendo suas característicase riscos é a chave para alcançar o sucesso.

Isenção de responsabilidade: Este material destina-se apenas a fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro tipo de aconselhamento em que se deve confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento específico, título, transação ou estratégia de investimento é adequado para qualquer pessoa específica.