要約

要約

先週、フィッチ格付けは、格付け会社が米政府債務AAA級を廃止するマイルストーン決定に関連した数十億ドル相当の公的財政信用格付けを引き下げた。

ホワイトハウスは怒っている

先週、フィッチの格付けは数十億ドル相当の公的格付けを引き下げた格付け会社マイルストーンの決定に関連する金融与信米政府の債務を奪うAAA級。

格付け機関は、同国の財政状況の展望を引用して減税、新たな支出措置、経済的衝撃と度重なる政治的行き詰まり。

ホワイトハウスの反応は怒りで、専門家の意見を引用したプレスリリースを発表したこの決定は「経を離れて道を背く」、「でたらめ」、「広くて正しい」という。嘲笑する」。

ジャネット・イエレン米財務長官は「全く根拠がない」と述べた。バイデン政権時代の統治指標の改善を無視しているそして国の経済力。

驚くべき格下げは、同国が格下げをかろうじて回避した2カ月後に発生した連邦借入限度額をめぐる政治論争で違約した。

その日の後半には、大量の資産が下落したが、無意識の反応これ以上牽引力を得ることができなかった。同様に、S& ;2011年P格付け引き下げ開始リスク資産の投げ売り。

フィッチはまた、FRBや経済成長と一致しない不況が予想される中央銀行が手懐けに成功すると予測するアナリストの割合インフレと軟着陸。

市場参加者は沈黙

JPモルガン・チェースのジェイミー・デイモン最高経営責任者は、フィッチの格付けを引き下げたと述べた投資家が国の能力をどう見るかあまり心配すべきではない債務を返済する。

これは実はそんなに重要ではありません。市場決定。これは評価ではありません彼は、米国は世界で最も経済的な国だと言った。”

米国債の大保有者は投げ売りを急ぐことはないゴールドマン・サックス(Goldman Sachs)氏は、格付け引き下げだけで保有している株式を明らかにした。

国債はこのような重要な資産カテゴリであるため投資承認および規制制度は、それらに特化したものですAAA級政府債を上回る

この問題を研究しているほとんどの経済学者と市場アナリストEl-Erian氏によると、彼は同じように引用された原因と時間に困惑している可能性があるという。ツイッターの投稿にはこの発表はより可能性が高い米国経済に永続的な破壊的影響を与えるのではなく市場

圧力の時期には、国債は依然として広範なリスクヘッジを提供している。皮肉なことに、降格は道富(StateStreetCorp.)ストラテジストは、2011年を展望して、信用と株式最初はスタンダードに続いて最も変動が大きかった。Pダウングレード

経済学者は金融機関とともにフィッチを批判している格付けの決定。ラリー・サマーズ元財務相は米国赤字の長期的な軌跡を懸念する理由この国の債務返済能力は疑いの余地がない。

解決できない債務問題

2025年までに、米国の債務負担はGDPの2.5倍以上の118%に達する恵誉のデータによると、39%を超えるAAAの中央値長期的に見れば、債務対GDPの比率はさらに上昇するだろう。

今年9カ月前、連邦赤字は1兆3900億ドルに達した当事業年度は、前年同期比約170%増加した金利上昇により政府債務返済利息支払コストが上昇25%増の6520億ドルと11年ぶりの高値となった。

米財務省は先週、現在の借り入れ見通しを上方修正した第4四半期は1兆ドルに達し、5月の予測7330億ドルをはるかに上回った。同国の財政赤字は長年増加してきたが、効果は非常に少ない多代大統領政府。

UBSは、フィッチがこの決定を下した根本的な条件はもっと悪いと述べたスタンダードの債務上限問題ではなく、Pの10年来の類似措置以前は「非常に大きな予算赤字」を理由に

国会予算事務所は、2023会計年度の最初の7カ月間、政府の基本収入は10%減少し、支出は12%増加した分これにより連邦予算の赤字比は2022年度の同じ月に。

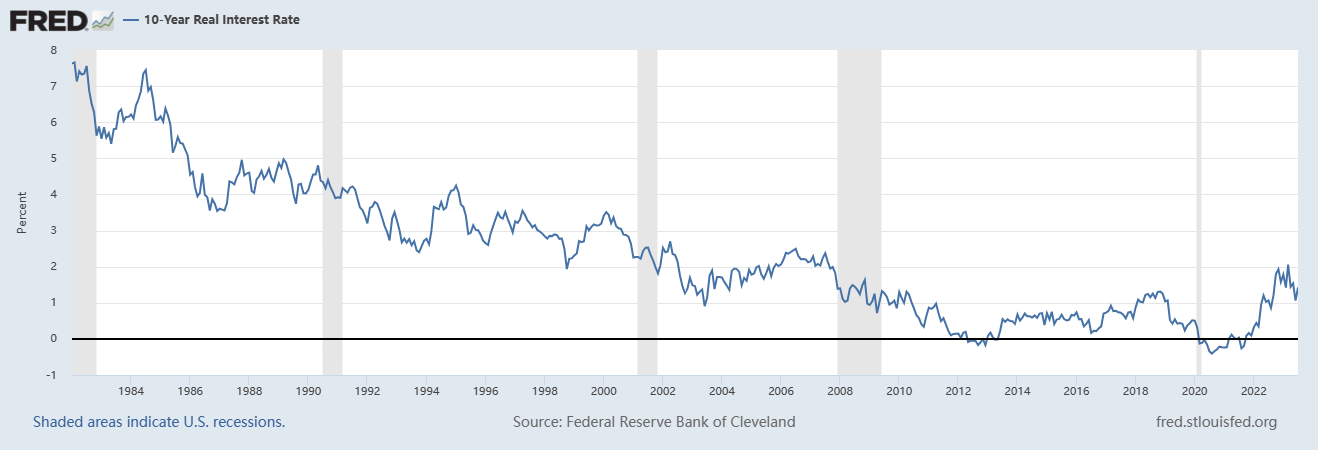

JPモルガン・チェースのAlexander WiseとJan Loeysにとって、最終的な問題はインフレ調整後の金利は最終的にどこに向かうのか、彼らはこのような予測を維持しているため今後10年間、米国の10年間の実質収益率は2.5%に達するだろう。

億万長者投資家のビル・アクマン氏は、30年債を空にしていると述べた。国債は長期金利が株式に与える影響をヘッジするツールとして使われている。

もし米国の長期インフレ率が2%ではなく3%であれば、30年債利回りは5.5%に達する可能性があり、すぐに実現するだろう。

興味のみの実験

スタンダード信用格付けが最も高い経済体、Pグローバル格付け、フィッチ、ムーディーズインベスターズサービスには、ドイツ、デンマーク、オランダ、スウェーデン、ノルウェー.これは投資家が限定的なAAA級主権債務を持っていることを意味するから選択します。

米国債は依然としてリスクニュートラルポートフォリオは、供給過剰が投資家に圧力を与える可能性がある収益率の変動が続く恐れがあるため、伝統的な避難通貨への興味さらに高い。

2022年第4四半期の外貨準備高分配におけるドルのシェアは国際通貨基金によると、58.4%。ドル株は長年にわたって下落を続けているドルが世界的な主導的地位を失うことについて議論が起きている。

ほとんどの公的ドル準備高は米国債に投資されているため、先行きは暗いこれらの資産の将来性により、候補マネージャが他の資産に移行する可能性があります。ドル建て証券、さらにはドル

ドルのユーロ相場優位性縮小と日銀の潜在力政策調整は脱ドル化プロセスに別の意味のある推進力を提供する可能性がある米国のインフレ率が長期的に欧州や日本より高ければの時刻を決める

米国第2位の債権国として、中国は米国債を減持した。5月の米国債は13年ぶりの低水準に下落、外国人投資家が売りこれは4ヶ月ぶりです。

それでも危機一髪の時ではない。火曜日に420億ドルの3年債が発売生産量が予想を下回ったことは、需要が予想より強いことを示している予想される

無制限借入は米国を未知の領域に持ち込む危険に最終的には、継続することは壊滅的です趣味だけの実験。

10月11日、ユーロは2ヶ月ぶりの安値から反発した後、安定的に推移している。米ドルは2ヶ月ぶりの高値から下落したが、米労働市場が勢いを失いつつある兆候が米連邦準備制度理事会(FRB)の利下げ加速を後押しし、2週連続で上昇する見通しとなる。

2024-10-11

10月10日、豪ドルは9月中旬以来の安値から反発し、米国株は2ヶ月ぶりの高値付近で推移した。重要なインフレ報告の発表を控え、米連邦準備制度理事会(FRB)が利上げに「忍耐強く」対応するとの見方が投資家の間で高まっている。

2024-10-10