La Casa Blanca se enfureció

La semana pasada, la calificación de Fitch rebajó la calificación pública por valor de miles de millones de dólares. Crédito financiero relacionado con la decisión histórica de las empresas de calificación, privando al Gobierno de Estados Unidos del nivel AAA de deuda.

La Agencia de calificación cita sus perspectivas sobre la situación fiscal del país, teniendo en cuenta los recortes de impuestos, las nuevas medidas de gasto, choques económicos y estancamiento político recurrente.

La Casa Blanca reaccionó con rabia y emitió una nota de prensa citando opiniones de expertos que calificaron la decisión de "perversa", "absurda" y se burlaron de ella.

La Secretaria del Tesoro de Estados unidos, Janet yellen, lo calificó de "completamente infundado" porqueIgnora la mejora de los indicadores de gobernanza durante la administración BidenY la fortaleza económica del país.

La sorprendente desescalada se produce dos meses después de que el país apenas evitara la desescalada por el incumplimiento en el debate político en torno al límite de préstamos federales.

A última hora del día, una gran cantidad de activos cayeron, pero la reacción subconsciente no se pudo obtener más tracción. Del mismo modo, S & amp, que desencadenó la venta de activos de riesgo por la rebaja de la calificación P en 2011.

Fitch también espera una recesión, que es inconsistente con la Reserva Federal y el crecimiento económico de porcentaje de analistas que pronostican que el Banco Central logrará domesticarInflación y aterrizaje suave.

Los participantes en el mercado permanecen en silencio

Jamie dimon, CEO de JPMorgan chase, dijo que la calificación de Fitch fue rebajada.No hay que preocuparse demasiado por cómo ven los inversores la capacidad del paísPagar deudas.

En realidad, esto no es tan importante. Decisión del mercado. Esto no es una calificaciónDijo que Estados Unidos es el mejor país económico del mundo.",

Los grandes tenedores de bonos del Tesoro de Estados Unidos no se apresurarán a vender. El "Goldman", Sachs dijo que las acciones mantenidas solo debido a la rebaja de la calificación.

Debido a que los bonos del Tesoro son una categoría de activos tan importante para los sistemas de autorización y regulación de inversiones están dirigidos específicamente a ellos mientras que los Bonos del Gobierno está por encima del nivel AAA.

La gran mayoría de economistas y analistas de mercado que estudian este tema, como El-Erian, dice que puede estar igualmente confundido por las razones y el tiempo citado. En un post de Twitter, El-Erian escribió que este anuncio es más probable que tenga un impacto en el mercado, en lugar de causar un efecto devastador y duradero en la economía del mercado de estadounidense.

Durante los períodos de presión, los bonos del Tesoro todavía proporcionan una amplia cobertura de riesgos, irónicamente, la desescalada puede convertirse en el estratega de State Street Corp, dijo que de cara a 2011, el crédito y las accionesInicialmente fue el más volátil después de S & p; P degradación.

Economistas se unen a las instituciones financieras para criticar la decisión de calificación de Fitch. El ex Ministro de Finanzas Larry Summers dijo que las razones de preocupación por la trayectoria a largo plazo del déficit estadounidense no hay duda de la capacidad del país para pagar sus deudas.

Problemas de deuda insuperables

Para 2025, la carga de la deuda de Estados Unidos alcanzará el 118% del pib, más de 2,5 veces el pib. Según Fitch, por encima de la mediana AAA del 39%, a largo plazo, la relación entre la deuda y el PIB aumentará aún más.

En los primeros nueve meses del año, el déficit federal alcanzó los 1,39 billones de dólares. En este año fiscal, aumentó alrededor del 170% en comparación con el mismo período del año anterior. El costo del Servicio de la deuda pública aumenta debido al aumento de los tipos de interés que aumentó un 25%, hasta un máximo de 11 años de 652.000 millones de dólares.

El Departamento del Tesoro de Estados Unidos revisó al alza sus previsiones actuales de préstamos la semana pasada. Alcanzó el billón de dólares en el cuarto trimestre, muy por encima de los 733.000 millones de dólares previstos en mayo. El déficit fiscal del país ha crecido durante años, pero con pocos resultados según varios gobiernos presidenciales.

UBS dijo que las condiciones fundamentales que llevaron a Fitch a tomar esta decisión fueron peores. En lugar de la cuestión del techo de la deuda de S & p; P iniciativas similares en más de una década anteriormente, justificó un "déficit presupuestario muy grande".

La Oficina de Presupuesto del Congreso calcula que en los primeros siete meses del ejercicio fiscal 2023, la renta básica del Gobierno ha caído un 10%, mientras que el gasto ha aumentado un 12%. Estos cambios han llevado a un aumento en la relación de déficit presupuestario federal en comparación con el mismo período del año fiscal 2022.

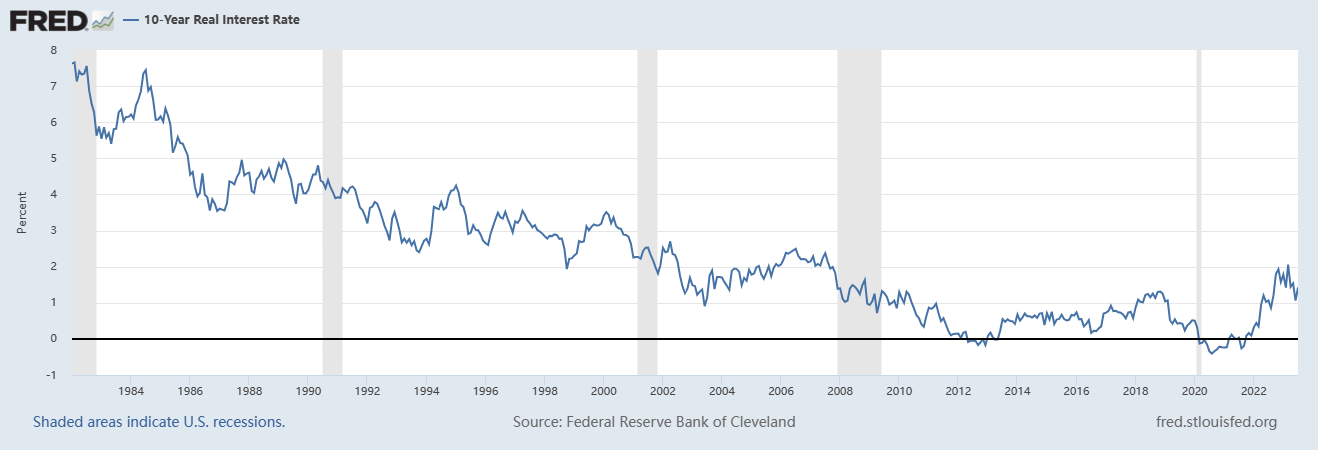

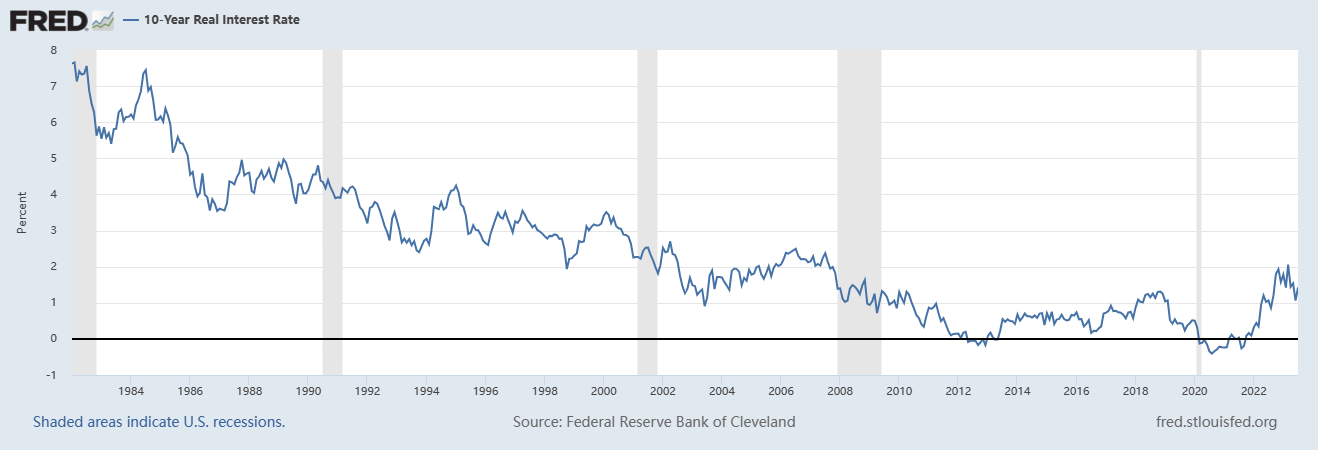

Para Alexander Wise y Jan Loeys de JPMorgan Chase, el problema final es hacia dónde irá finalmente las tasas de interés ajustadas a la inflación, ya que esto justifica sus previsiones actuales. En la próxima década, el rendimiento real a 10 años en Estados Unidos alcanzará el 2,5%.

El multimillonario inversor Bill ackman dijo que estaba vendiendo bonos del Tesoro de Estados Unidos a 30 años en corto.Los bonos del Tesoro se utilizan como herramienta para cubrir el impacto de los tipos de interés a largo plazo en las acciones.

En su opinión, si la inflación a largo plazo en Estados Unidos es del 3%, no del 2%, pues el rendimiento de los bonos del Tesoro de Estados Unidos a 30 años podría alcanzar el 5,5%, y pronto se alcanzará.

Experimentos de interés limitado

Las economías con mayor calificación crediticia S & p; P calificación global, Fitch y los servicios de inversores de "Moody 's" incluyen Alemania, Dinamarca, Holanda, Suecia y Noruega. Esto significa que los inversores tienen una deuda soberana limitada de nivel AAA de estos países, lo que puede influir en las decisiones de inversión.

Aunque los bonos del Tesoro de Estados Unidos siguen siendo considerados como una cartera neutra en riesgo, un exceso de oferta puede presionar a los inversores a buscar monedas tradicionales de refugio seguro. Esto se debe a que existe el temor de que los rendimientos puedan seguir fluctuando hacia niveles más altos.

En el cuarto trimestre de 2022, la participación del dólar en la asignación de reservas de divisas fue según el Fondo Monetario internacional, el 58,4%. Las acciones del dólar siguen cayendo durante años han generado controversia sobre la pérdida del dominio global del dólar.

La mayoría de las reservas oficiales en dólares se invierten en bonos del Tesoro de Estados Unidos, por lo que las perspectivas son sombrías. Las perspectivas de estos activos pueden impulsar a los gestores de reservas a cambiar a otros de valores denominados en dólares, incluso desde dólares.

Reducción de la ventaja cambiaria del dólar frente al euro y potencial del Banco de Japón. El ajuste de las políticas puede proporcionar otro impulso significativo para el proceso de desdolarización. Si la inflación en Estados Unidos es superior a la de Europa y Japón durante mucho tiempo de este período.

Como el segundo mayor acreedor de Estados unidos, China redujo sus tenencias de bonos del Tesoro de Estados Unidos. Los bonos del Tesoro de EE. UU. cayeron a su nivel más bajo en 13 años en mayo y los inversores extranjeros los vendieron, y eso es la primera vez en 4 meses.

Sin embargo, este no es un momento crítico. Venta de bonos a tres años por 42.000 millones de dólares el martes. La producción está por debajo de lo esperado, lo que indica que la demanda es más fuerte de lo esperado.

Préstamos ilimitados llevan a Estados Unidos a territorio desconocido peligrosamente. Al final, sería catastrófico continuar. Solo experimentos de interés.