要約

要約

FOMCは、FRBの金利政策に関する重要な指針を示す可能性があり、これが金融市場に大きな影響を与えることになる。

金融界の注目がワシントンに集まる中、7月30日(北京時間7月31日)に予定されているFOMC(連邦公開市場委員会)は、トレーダー、エコノミスト、そして政策ウォッチャーにとって大きな焦点となっている。FOMCの決定は、金融市場に大きな影響を及ぼすため、参加者全員がその結果に注目している。コンセンサスはどうなっているだろうか?連邦準備制度理事会(FRB)は5回連続で金利を据え置くと予想されているが、ジェローム・パウエル議長の発言内容からハト派への転換の兆候がないか、注目が集まるだろう。

会合前の市場の期待

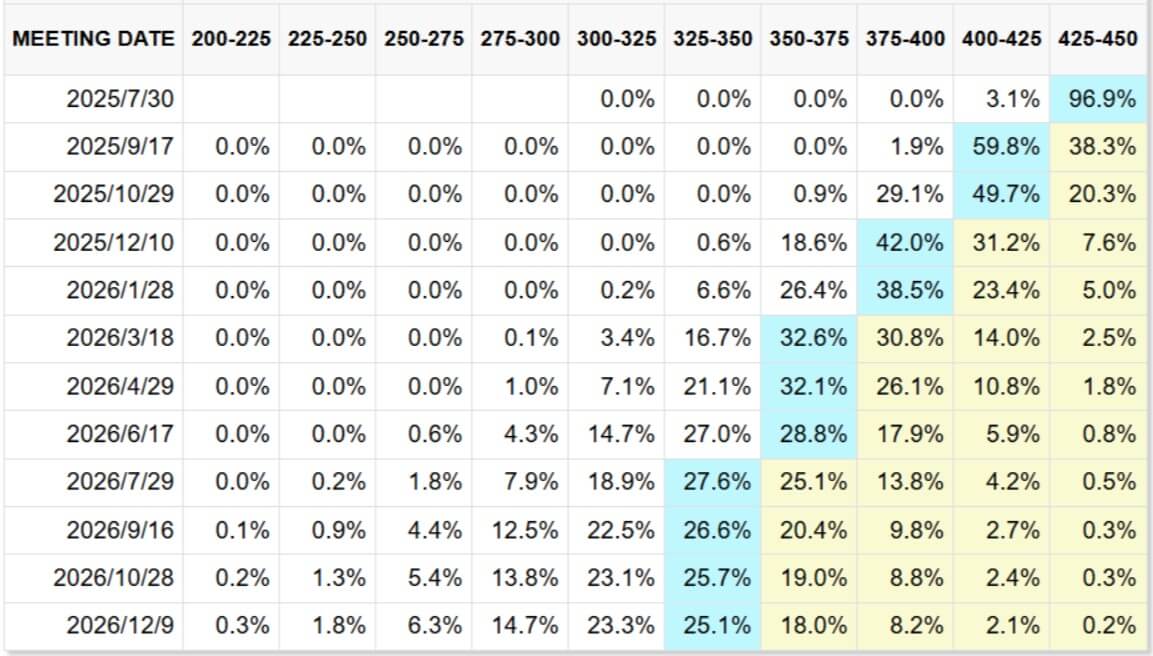

ドナルド・トランプ前大統領を含む政界からの利下げ要請が根強いにもかかわらず、市場はFRBがフェデラルファンド金利を4.25%から4.50%の範囲で維持すると確信している。FOMCによる金利政策の変更について、CMEフェドウォッチツールによると、7月の利下げ確率はわずか3.1%である一方、9月の利下げ予想は61.7%に上昇している。年後半の利下げに対する楽観的な見方が高まっていることは、投資家が目先の決定よりも、今後の経済指標とパウエル議長のガイダンスを重視していることを示唆している。

ドナルド・トランプ前大統領を含む政界からの利下げ要請が根強いにもかかわらず、市場はFRBがフェデラルファンド金利を4.25%から4.50%の範囲で維持すると確信している。FOMCによる金利政策の変更について、CMEフェドウォッチツールによると、7月の利下げ確率はわずか3.1%である一方、9月の利下げ予想は61.7%に上昇している。年後半の利下げに対する楽観的な見方が高まっていることは、投資家が目先の決定よりも、今後の経済指標とパウエル議長のガイダンスを重視していることを示唆している。

FRBが政策金利を据え置く可能性が高い理由

いくつかのマクロ経済要因が、FOMCの様子見姿勢を裏付けています。特にバークレイズ銀行は、FRBの慎重姿勢の重要な理由として、現在進行中の貿易政策の不確実性、特に関税を指摘しています。関税はインフレ圧力の高まりに寄与する一方で、経済成長を阻害するリスクも併せ持ちます。この二重の影響により、FRBが適切な政策経路について確固たる結論を導き出すことが困難になっています。

このような環境下では、金利を据え置くことで、中央銀行はインフレ動向と経済の回復力を監視する時間を確保できます。FRBは行動を遅らせることで、金融市場への不必要な混乱を回避しながら、柔軟性を維持しています。

パウエル氏の言葉:真の市場の触媒

FOMCの金利決定は既定路線と言えるかもしれませんが、市場を動かすのはパウエル議長の会合後の声明と記者会見です。バンク・オブ・アメリカのアナリストは、パウエル議長がFRBの独立性へのコミットメントを再確認し、データに基づく姿勢を示唆すると予想しています。しかし、特にインフレ率が引き続き予想通りの推移を続ける場合、議長は慎重に利下げに踏み切る可能性も示唆しています。

このようなニュアンスのあるハト派的なメッセージは、市場にとって「鎮静化シグナル」として機能するだろう。FRBは7月に行動を起こす準備はできていないものの、引き続き注意深く、今後のデータに反応していく姿勢を示している。慎重な姿勢の転換は、株式や金をはじめとするリスク資産を押し上げる一方で、米ドルに緩やかな下押し圧力をかける可能性がある。

シナリオと市場の反応

パウエル議長の発言の正確な内容と調子に応じて、市場にはいくつかの結果が考えられる。FOMCによる決定が市場に与える影響について、次のようなシナリオがある。

1.ハト派的な声明、利下げなし

市場の反応: 9月の利下げ期待が高まる。

影響:米ドルが下落し、株式と金が恩恵を受ける。

パウエル議長が直ちに政策措置を取らずにハト派に傾けば、市場はこれを金融緩和が差し迫っているというシグナルと解釈し、投資家を金などのリスクの高い資産や安全資産へと向かわせる可能性がある。

2. サプライズ利下げ

市場の反応:株価は上昇、米ドルは急落。

影響:世界中の株式市場と商品市場全体で広範な上昇を引き起こす可能性があります。

現状では可能性は低いものの、サプライズ利下げは大きな転換点となるだろう。こうした動きは、経済を潜在的な逆風から守るための積極的な措置と捉えられ、広範なリスクオンのセンチメントを引き起こすだろう。

3. タカ派的な姿勢、利下げなし

市場の反応: 9月の利下げ期待は低下。

影響:米ドルが上昇し、株価と金が下落する。

パウエル議長がよりタカ派的な、あるいは経済指標に懐疑的な姿勢を示した場合、市場は期待を再調整するだろう。短期的な金融緩和の可能性が低下しれば、ドルは支援され、ハト派的な期待に支えられてきた資産クラスに圧力がかかる可能性がある。

より広範な影響

7月のFOMC会合に続き、9月のFOMC会合はこれまで以上に大きな意味を持つ。インフレが鈍化し、労働市場が少しでも軟化すれば、政策緩和への道が開かれるかもしれない。一方で、底堅い経済と根強い物価圧力により、FRBは年末まで政策金利を据え置く可能性もある。

常にそうであるように、FRBの課題は、不安定な世界情勢の中で、物価安定と最大雇用という相反する責務のバランスを取りながら、信頼性を維持することだ。投資家にとって、中央銀行のコミュニケーションは、実際の政策措置と同様に極めて重要だ。

結論

このFOMC会合プレビューは、FRBの2025年の金融政策の行方における重要な局面を浮き彫りにしている。7月の金利は据え置かれると広く予想されているため、注目はパウエル議長のフォワードガイダンスに移る。彼はFRBの慎重な姿勢を強化するのでしょうか、それとも政策転換の兆しを示唆するのだろう。

いずれにせよ、その影響は広範囲に及ぶ。米ドル、株式、そして金にとって、FRB議長の発言こそが真の市場を動かす要因となる可能性がある。投資家は、発言内容だけでなく、どのように発言されるかにも注意深く耳を傾けるべきだろう。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

Appleの1000億ドルの米国投資が関税免除を勝ち取り、市場がその戦略的動きを歓迎する中、AAPLの株価は7%以上上昇した。

2025-08-07

中国の銅輸入は2025年7月にまちまちの兆候を示した。連邦準備制度理事会のニュースや通貨市場の動きの中で、この変化が商品価格の上昇を促す可能性はあるでしょうか?

2025-08-07

トランプ大統領が半導体輸入に100%の関税を課すと公約したことを受け、日経平均株価は木曜日に急騰した。ただし、韓国の半導体大手は免除される可能性がある。

2025-08-07