Ketika komunitas internasional sedang mendiskusikan kapan AS akan menurunkan suku bunganya setelah kenaikan suku bunga berakhir, Tiongkok masih melanjutkan kebijakan pemotongan suku bunganya. Keberlanjutan kebijakan ini tidak hanya menarik perhatian investor tetapi juga masyarakat umum. Hal ini karena penurunan suku bunga seringkali berdampak langsung pada suku bunga deposito, yang berdampak pada situasi keuangan setiap orang. Sekarang, mari kita lihat baik-baik dampak penurunan suku bunga deposito dan strategi mengatasinya.

Ikhtisar suku bunga deposito

Ini adalah tingkat bunga yang dibayarkan oleh bank dan lembaga keuangan lainnya kepada nasabah simpanan mereka, dan merupakan tingkat pengembalian yang diterima deposan karena menyimpan dananya di bank. Biasanya ditentukan menurut jenis dan jangka waktu titipan; misalnya giro, deposito berjangka, dan deposito berjangka dengan jangka waktu berbeda (misalnya tiga bulan, satu tahun, lima tahun, dan seterusnya) akan mempunyai tingkat suku bunga yang berbeda.

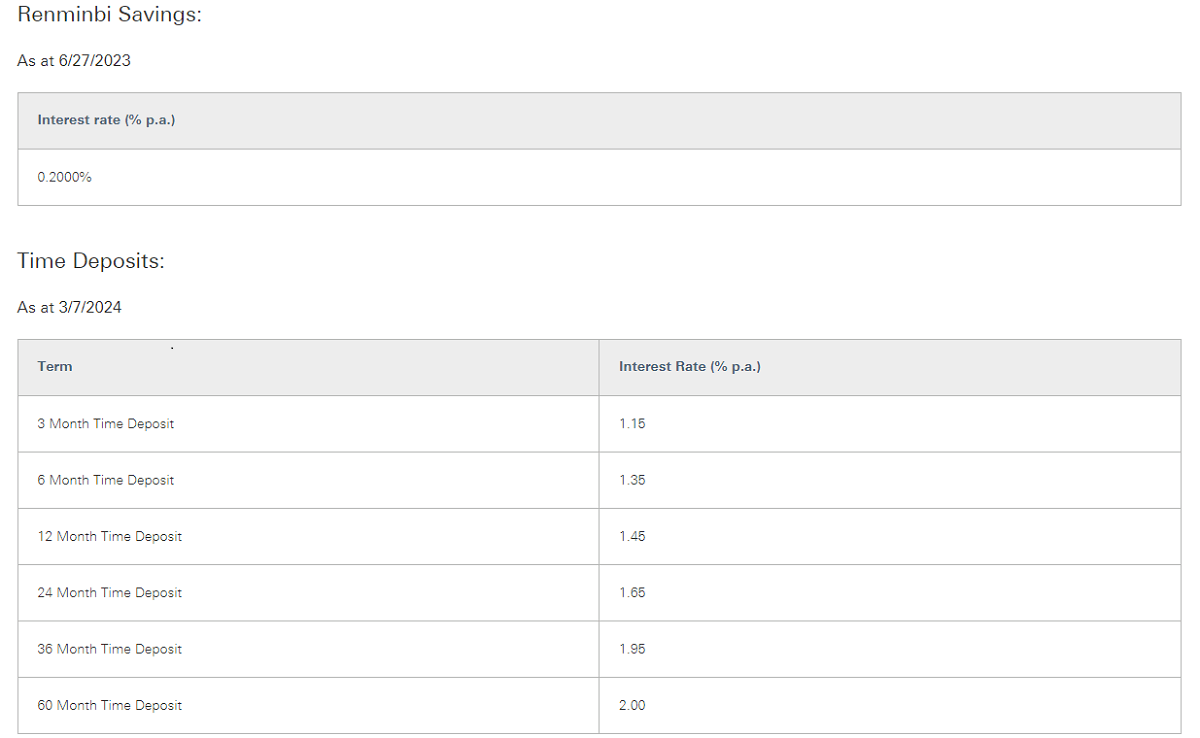

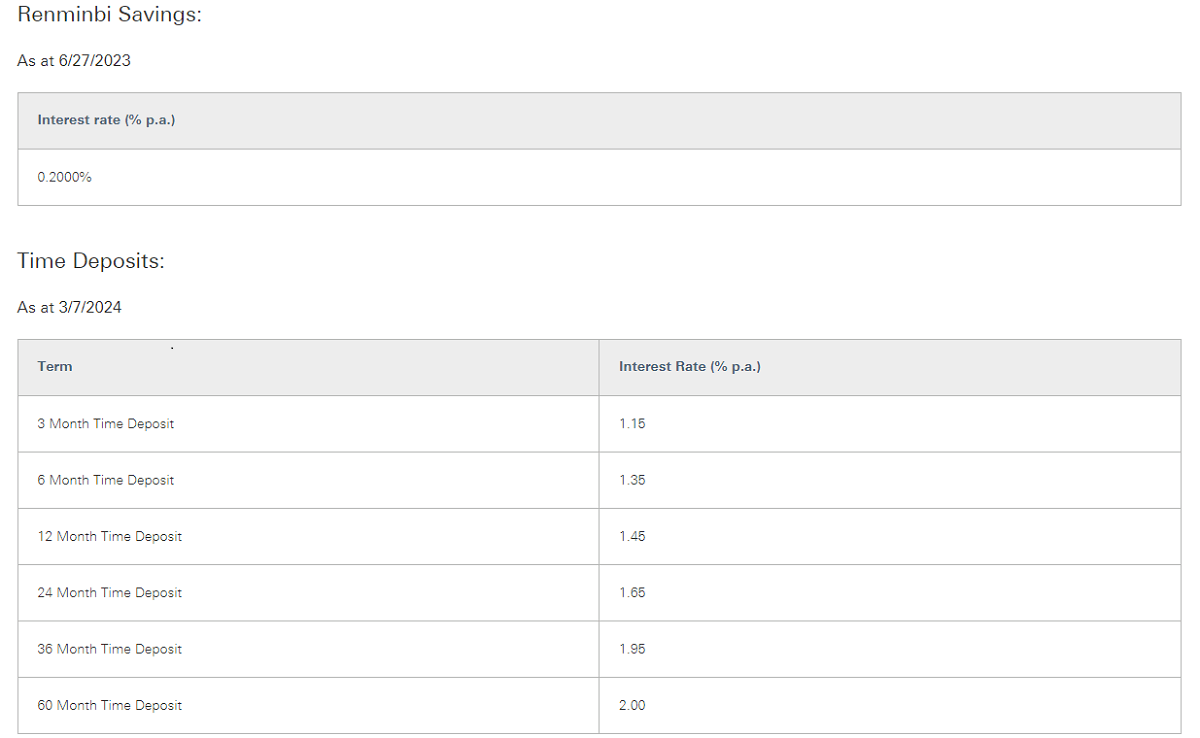

Tingkat bunga giro adalah bunga yang diperoleh dari dana yang disimpan di rekening bank. Giro merupakan simpanan yang dapat diakses kapan saja dan mempunyai tingkat bunga yang lebih rendah, biasanya antara 0,1% dan 0,3%. Sedangkan suku bunga deposito adalah suku bunga yang diperoleh dari dana yang disimpan dalam jangka waktu tertentu. Deposito berjangka adalah simpanan yang disimpan oleh nasabah untuk jangka waktu yang disepakati dan hanya dapat ditarik pada saat jatuh tempo, dan tingkat bunganya biasanya relatif tinggi.

Jangka waktu deposito yang umum mencakup tiga bulan, enam bulan, satu tahun, dua tahun, tiga tahun, lima tahun, dan seterusnya. Semakin panjang jangka waktunya, biasanya semakin tinggi tingkat suku bunganya. Misalnya, tingkat bunga deposito berjangka satu tahun dapat berkisar antara 1,5% hingga 2,5%, sedangkan tingkat bunga deposito berjangka lima tahun dapat berkisar antara 2% hingga 3%.

Tingkat simpanan dipengaruhi oleh sejumlah faktor, termasuk efek gabungan dari indikator makroekonomi seperti tingkat inflasi dan tingkat pertumbuhan ekonomi. Penyesuaian kebijakan moneter oleh bank sentral merupakan faktor pengaruh utama yang mempengaruhi tingkat suku bunga pasar melalui penyesuaian suku bunga kebijakan. Selain itu, persaingan antar bank juga mempengaruhi hal ini, dan bank dapat menyesuaikan suku bunganya untuk menarik lebih banyak nasabah simpanan. Besarnya permintaan dana di pasar juga menjadi faktor penting. Jika ada peningkatan permintaan pinjaman di pasar, bank dapat menaikkan suku bunga untuk menarik lebih banyak simpanan.

Khususnya, ketika pertumbuhan ekonomi melambat, bank sentral mendorong pemulihan ekonomi dengan menurunkan suku bunga untuk mendorong dunia usaha dan individu untuk meminjam dan membelanjakan uangnya. Hal ini dapat menyebabkan tingkat suku bunga yang lebih rendah dan pengembalian yang lebih rendah bagi para deposan. Dan ketika tekanan inflasi meningkat, bank sentral menaikkan suku bunga untuk mengekang peredaran dan permintaan uang yang berlebihan, yang dapat menyebabkan kenaikan suku bunga deposito, sehingga meningkatkan daya tarik tabungan.

Dan ketika bank sentral menaikkan suku bunga acuan, suku bunga simpanan dan pinjaman di bank komersial juga meningkat, sehingga tabungan menjadi lebih menarik dan meningkatkan biaya pinjaman, sehingga menghambat konsumsi dan investasi berlebihan serta membantu mengendalikan inflasi. Sebaliknya, ketika bank sentral menurunkan suku bunga utama, suku bunga simpanan dan pinjaman di bank komersial turun, sehingga tabungan menjadi kurang menarik sekaligus mengurangi biaya pinjaman, yang bertujuan untuk merangsang konsumsi dan investasi serta mendorong pertumbuhan ekonomi.

Bank yang berbeda mungkin menyesuaikan suku bunga depositonya untuk bersaing memperebutkan pangsa pasar, terutama jika persaingan sangat ketat. Mekanisme kompetitif ini menyebabkan perbedaan suku bunga simpanan di antara bank-bank yang berbeda, dimana bank-bank kecil cenderung menawarkan suku bunga yang lebih tinggi untuk menarik nasabah, sementara bank-bank besar mungkin mempertahankan tingkat suku bunga yang lebih rendah karena kepercayaan dan stabilitas merek.

Ketika permintaan pinjaman meningkat, bank mungkin menaikkan suku bunga untuk menarik lebih banyak simpanan guna memenuhi permintaan dana; sebaliknya, ketika permintaan pinjaman menurun, bank mungkin menurunkan suku bunga untuk meminimalkan pengambilan simpanan terlalu banyak. Mekanisme penyesuaian ini membantu bank menyeimbangkan pasokan dan permintaan dana, menjaga likuiditas dan profitabilitas, serta memandu deposan untuk menyesuaikan strategi tabungan dan investasinya sebagai respons terhadap perubahan suku bunga.

Suku bunga simpanan biasanya dinyatakan dalam suku bunga tahunan, dan rumus berikut dapat digunakan untuk menghitung bunga: Bunga = pokok x suku bunga tahunan x jangka waktu simpanan (dalam tahun). Misalnya, jika pokok simpanan 10.000 yuan, tingkat bunga tahunan 2%, dan jangka waktu simpanan 1 tahun, maka bunga dihitung sebagai berikut: Bunga = 10.000 × 0,02 × 1 = 200 yuan.

Secara umum, bunga adalah imbalan yang diperoleh penyimpan dari simpanannya di bank. Para deposan biasanya memilih bank dengan tingkat bunga yang lebih tinggi karena berarti mereka memperoleh pendapatan bunga yang lebih besar. Pilihan ini mempertimbangkan dampak suku bunga terhadap pendapatan deposan, sehingga suku bunga deposito bank sangat penting untuk menarik dan mempertahankan nasabah.

Bagi investor, meskipun deposito memiliki tingkat pengembalian yang lebih rendah dibandingkan produk investasi lainnya, namun mereka akan tetap membandingkannya dengan hasil program investasi lainnya karena risikonya yang relatif rendah dan likuiditas yang tinggi. Selain itu, ini mungkin merupakan pilihan ideal bagi investor yang membutuhkan cadangan modal jangka pendek atau memiliki toleransi risiko yang rendah.

Kesimpulannya, suku bunga deposito merupakan indikator utama di pasar keuangan dan memiliki dampak yang signifikan baik terhadap deposan individu maupun investor. Perubahannya secara langsung mempengaruhi imbal hasil simpanan, yang pada gilirannya mempengaruhi posisi keuangan dan keputusan investasi para deposan. Oleh karena itu, pemahaman tentang hal ini dan perubahannya dapat membantu masyarakat merencanakan keuangan pribadi mereka dengan lebih baik, memilih produk simpanan yang tepat, dan membuat pilihan yang tepat dalam keputusan investasi mereka.

Mekanisme pengaturan mandiri untuk suku bunga deposito

| Mekanisme Pengaturan Mandiri

|

Keterangan

|

| Kebijakan Moneter Bank Sentral

|

Perubahan suku bunga kebijakan berdampak pada pasar dan suku bunga simpanan.

|

| Persaingan Bank

|

Persaingan menyesuaikan suku bunga, menciptakan kesenjangan suku bunga.

|

| Penawaran dan permintaan pasar

|

Suku bunga deposito menyesuaikan berdasarkan permintaan pasar terhadap dana.

|

Apa yang dimaksud dengan suku bunga deposito yang lebih rendah?

Hal ini berarti bank membayar lebih sedikit bunga kepada deposan, sehingga dapat mengurangi keuntungan tabungan bagi individu dan bisnis. Hal ini dapat mempengaruhi keputusan belanja dan investasi masyarakat, karena mereka tidak akan bisa mendapatkan keuntungan yang sama dari tabungan mereka seperti sebelumnya. Untuk mendapatkan keuntungan yang lebih tinggi, masyarakat mungkin menabung lebih sedikit dan malah membelanjakan lebih banyak atau mencari peluang investasi lain, yang berdampak pada aktivitas perekonomian secara keseluruhan.

Pada saat yang sama, dunia usaha juga dapat menilai kembali strategi pengelolaan modal mereka dan berinvestasi lebih banyak dalam ekspansi bisnis dan investasi dalam menghadapi penurunan suku bunga deposito. Perubahan ini mungkin merangsang pertumbuhan ekonomi sampai batas tertentu, namun juga dapat meningkatkan risiko di pasar keuangan.

Hal ini juga dapat mendorong individu dan dunia usaha untuk meminjam lebih banyak, karena biaya pinjaman dapat menurun. Situasi ini membuat individu dan dunia usaha lebih cenderung melakukan pinjaman untuk mendapatkan dana, sehingga meningkatkan aktivitas konsumsi dan investasi. Peningkatan kegiatan pinjaman dapat membantu meningkatkan pertumbuhan ekonomi karena dapat mendorong belanja konsumen dan investasi modal, meningkatkan produksi dan pertumbuhan lapangan kerja.

Dan hal ini dapat menekan keuntungan bank karena suku bunga pinjaman mereka tidak serta merta diturunkan, sehingga berdampak pada penurunan spread bank. Untuk mempertahankan profitabilitas, bank dapat mengambil tindakan lain, seperti memangkas biaya atau mencari sumber pendapatan alternatif. Hal ini mungkin termasuk memotong layanan, menaikkan biaya, atau mencari peluang investasi baru.

Hal ini juga dapat menyebabkan rendahnya imbal hasil pada produk investasi pendapatan tetap (misalnya obligasi), yang dapat mempengaruhi minat investor terhadap produk tersebut. Untuk mencari keuntungan yang lebih tinggi, investor mungkin beralih ke opsi investasi lain yang lebih menarik, seperti ekuitas, real estat, atau pasar investasi lainnya, untuk mendapatkan hasil yang lebih tinggi.

Karena hal ini akan mengurangi keuntungan tabungan individu dan dunia usaha, hal ini akan menstimulasi permintaan pinjaman. Karena biaya pinjaman cenderung lebih rendah, individu dan dunia usaha lebih cenderung meminjam dana, sehingga meningkatkan aktivitas konsumsi dan investasi serta membantu mendorong pertumbuhan ekonomi. Oleh karena itu, biasanya digunakan oleh bank sentral untuk merangsang perekonomian.

Namun, jika suku bunga pasar sudah berada pada tingkat yang rendah, maka suku bunga yang lebih rendah mungkin tidak efektif dalam menstimulasi pinjaman dan aktivitas ekonomi. Dengan suku bunga pasar yang sudah rendah, bank mungkin tidak dapat menurunkan suku bunga pinjaman lebih lanjut, sehingga membatasi dampak penurunan permintaan pinjaman.

Selain itu, jika biaya pinjaman sudah rendah, perusahaan dan individu mungkin tidak meningkatkan pinjaman mereka, dan memilih untuk mempertahankan status quo atau mengadopsi strategi lain. Oleh karena itu, meskipun tujuan bank sentral menurunkan suku bunga deposito adalah untuk menstimulasi kegiatan perekonomian, dampaknya mungkin terbatas ketika suku bunga pasar sudah sangat rendah.

Tiongkok telah menerapkan kebijakan pemotongan suku bunga jangka panjang dengan tujuan merangsang konsumsi. Faktanya, seiring turunnya suku bunga pasar, imbal hasil deposito perbankan terus menurun sehingga sebagian besar dana mengalir ke produk-produk Wealth Management dengan imbal hasil yang relatif lebih tinggi. Menurut data terbaru dari P&E Standard, skala kelangsungan hidup produk pengelolaan kekayaan bank telah meningkat YoY, sementara pada saat yang sama, simpanan RMB mengalami penurunan yang signifikan, menunjukkan tren aliran modal ke pasar pengelolaan kekayaan.

Akankah suku bunga deposito terus turun?

Beragamnya produk keuangan yang tersedia di pasar saat ini menimbulkan tantangan bagi investor awam dalam menentukan pilihannya, karena tidak semua orang memiliki kemampuan atau keahlian untuk menilai dan memilih produk yang tepat secara akurat. Selain itu, terdapat juga kekhawatiran umum di kalangan investor terhadap arah suku bunga deposito ke depan, terutama apakah akan terus diturunkan atau bahkan mencapai suku bunga negatif.

Faktanya, tren masa depan dipengaruhi oleh sejumlah faktor, termasuk kebijakan moneter Bank Sentral, keadaan perekonomian secara keseluruhan, ekspektasi inflasi, dan perubahan suku bunga pasar. Interaksi faktor-faktor ini akan mempengaruhi strategi penyesuaian suku bunga bank serta tingkat suku bunga simpanan di pasar.

Ini adalah alat kebijakan moneter yang umum bagi bank sentral untuk mempengaruhi tingkat suku bunga pasar dengan menyesuaikan suku bunga kebijakan. Jika bank sentral memutuskan untuk mengadopsi kebijakan moneter yang akomodatif untuk mendorong pertumbuhan ekonomi, bank sentral mungkin akan menurunkan suku bunga kebijakannya. Tindakan menurunkan suku bunga kebijakan biasanya menyebabkan penurunan suku bunga pasar secara keseluruhan, yang pada gilirannya mendorong suku bunga deposito untuk menyesuaikan diri ke bawah. Hal ini disebabkan karena bank cenderung meminjam dana dengan suku bunga yang lebih rendah sehingga menurunkan suku bunga yang dibayarkan kepada deposan.

Di sisi lain, jika perekonomian melambat atau jatuh ke dalam resesi, bank sentral dapat mengambil tindakan untuk menstimulasi perekonomian. Salah satu upaya yang umum dilakukan adalah menurunkan suku bunga untuk mendorong aktivitas pinjaman dan investasi. Dalam hal ini, bank sentral dapat menurunkan suku bunga kebijakannya, yang dapat memicu penurunan suku bunga simpanan karena bank membayar bunga kepada deposan dengan suku bunga yang lebih rendah untuk menyesuaikan kondisi pasar dan mendorong kegiatan perekonomian.

Tren suku bunga secara global memang memberikan dampak yang signifikan terhadap suku bunga deposito di suatu negara. Jika suku bunga di negara lain berada dalam tren menurun, hal ini dapat memberikan tekanan pada penurunan suku bunga simpanan di negara tersebut. Dalam hal ini, perubahan suku bunga di negara lain dapat menular ke negara asal karena adanya keterkaitan pasar keuangan internasional.

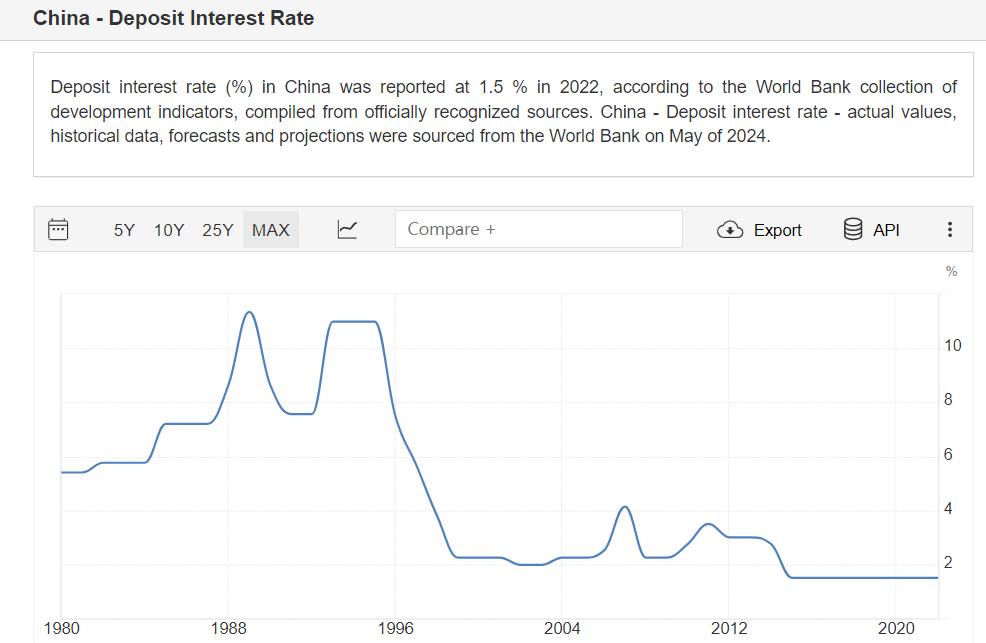

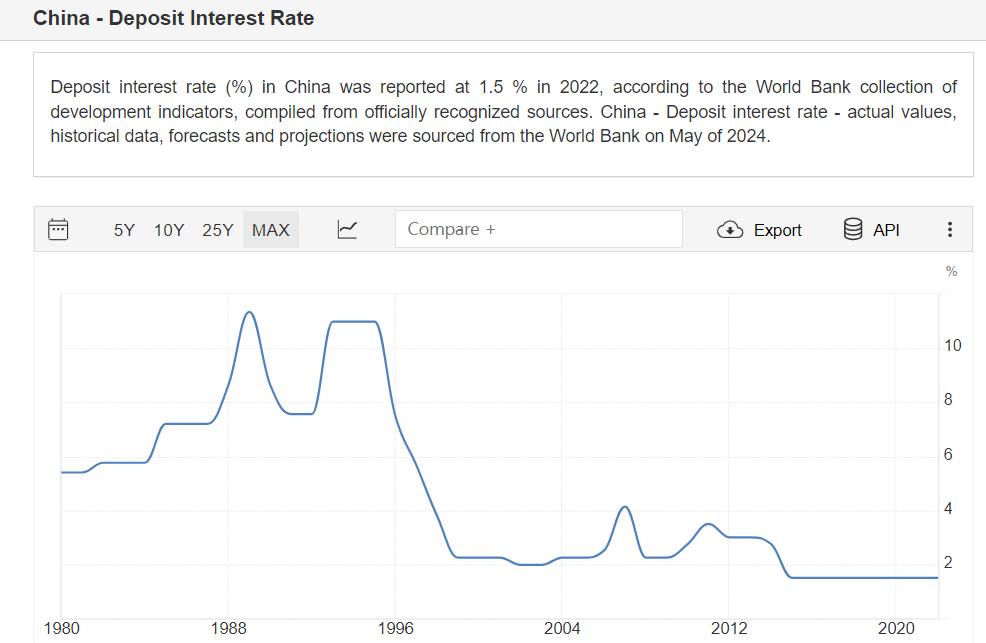

Tren saat ini menunjukkan bahwa bank sentral mengadopsi kebijakan moneter yang akomodatif secara global. Ketika perekonomian global menghadapi ketidakpastian dan tantangan, banyak bank sentral cenderung merangsang pertumbuhan dan meningkatkan inflasi dengan menurunkan suku bunga. Tren ini telah menyebabkan tekanan terhadap penurunan suku bunga secara global, yang mengakibatkan penurunan suku bunga deposito secara umum.

Ketika ketidakpastian mengenai situasi ekonomi meningkat, investor cenderung memilih investasi konservatif dan mengalihkan dana mereka ke produk simpanan yang lebih aman, sehingga semakin meningkatkan tekanan pada bank sentral untuk menurunkan suku bunga. Pada saat yang sama, pemerintah juga kemungkinan akan mengadopsi kebijakan stimulus fiskal untuk mendorong pemulihan ekonomi, yang biasanya mengharuskan bank sentral untuk mengambil kebijakan moneter yang lebih akomodatif untuk mendukung implementasinya. Akibatnya, tren penurunan suku bunga yang terus berlanjut kemungkinan akan terus berlanjut dalam beberapa waktu ke depan.

Adapun ke depan, apakah suku bunga akan terus turun atau mencapai suku bunga negatif bergantung pada sejumlah faktor, antara lain kondisi pertumbuhan ekonomi, ekspektasi inflasi, kebijakan moneter bank sentral, dan situasi perekonomian global. Jika pertumbuhan ekonomi melambat atau inflasi tetap rendah, bank sentral dapat terus mengambil kebijakan yang akomodatif, yang dapat menyebabkan penurunan suku bunga lebih lanjut atau bahkan munculnya suku bunga negatif.

Namun, apakah suku bunga deposito akan terus turun di masa depan bergantung pada peristiwa dan perkembangan lain di masa depan sehingga tidak dapat diprediksi secara pasti. Bagi individu dan investor, pemahaman tentang perubahan kebijakan moneter dan lingkungan perekonomian sangat penting untuk memahami pergerakan suku bunga di masa depan. Portofolio yang terdiversifikasi juga harus dipertimbangkan untuk mendiversifikasi risiko dan mengatasi ketidakpastian tingkat suku bunga.

Strategi untuk mengatasi penurunan suku bunga deposito

Di Tiongkok, suku bunga deposito di sektor perbankan terus turun. Bagi individu dan investor, cara melindungi dan meningkatkan kekayaan pribadi telah menjadi topik penting. Dalam menghadapi tantangan tersebut, terdapat sejumlah strategi dan rekomendasi yang dapat dilakukan untuk menghindari risiko, mencari keuntungan, dan menjaga kesehatan keuangan.

Bagi individu, produk dengan harga yang menguntungkan lebih populer di saat ekonomi sedang lesu. Oleh karena itu, kita dapat fokus pada bidang-bidang yang mengalami penurunan peringkat konsumen, seperti pasar berbiaya rendah dan pasar barang bekas, untuk mendapatkan nilai uang yang lebih baik. Selain itu, seseorang juga dapat fokus pada produk dan layanan dengan utilitas lebih tinggi, seperti kebutuhan sehari-hari dan layanan kesehatan dasar.

Dan bagi mereka yang memiliki pekerjaan tetap, mempertahankan pekerjaan saat ini mungkin merupakan pilihan yang bijaksana. Meskipun situasi ekonomi tidak menentu, sumber pendapatan tetap dapat memberikan keamanan bagi keuangan pribadi. Penting juga untuk memperhatikan perubahan dalam industri dan peluang di industri yang sedang berkembang sehingga Anda dapat melakukan penyesuaian jika diperlukan.

Pada saat yang sama, pengelolaan utang yang hati-hati sangat penting dalam perekonomian yang tidak menentu. Baik individu maupun investor harus menghindari ketergantungan yang berlebihan pada pinjaman, merencanakan struktur keuangan mereka secara rasional, dan membayar kewajiban berbunga tinggi secara tepat waktu untuk meminimalkan risiko keuangan. Pada saat yang sama, pemilihan produk dan lembaga pinjaman secara hati-hati harus dilakukan untuk memastikan bahwa persyaratan pinjaman masuk akal dan untuk menghindari peningkatan beban keuangan akibat tingginya suku bunga.

Dalam kondisi suku bunga deposito yang menurun, investor perlu mempertimbangkan untuk mencari saluran investasi keuangan lain untuk menghasilkan keuntungan yang lebih tinggi. Selain mempertimbangkan aset tradisional seperti saham, obligasi, dan real estat, mereka juga dapat fokus pada pasar seperti valuta asing dan komoditas. Selain itu, platform fintech menawarkan beragam produk investasi.

Anda juga dapat fokus pada deposito jangka menengah dan panjang, produk keuangan manajemen kas, dan obligasi tabungan, yang merupakan strategi investasi yang relatif baik, terutama bagi investor yang fokus pada pelestarian modal dan pengendalian risiko. Varietas investasi ini biasanya memiliki risiko lebih rendah dan pengembalian yang relatif stabil serta cocok untuk pelestarian dan apresiasi modal.

Deposito jangka menengah dan panjang biasanya memiliki suku bunga lebih tinggi dan risiko relatif lebih rendah serta cocok untuk cadangan modal dan perencanaan jangka panjang. Produk keuangan pengelolaan kas memiliki likuiditas yang lebih baik dan risiko yang lebih rendah serta cocok untuk pengelolaan dana jangka pendek dan pengeluaran sehari-hari. Obligasi tabungan, seperti obligasi pemerintah, memiliki keamanan yang lebih tinggi dan tingkat pengembalian yang stabil serta cocok untuk alokasi dana jangka panjang yang baik.

Ringkasnya, sebagai respons terhadap penurunan suku bunga deposito, individu dapat melindungi dan meningkatkan kekayaan pribadi mereka dengan mendiversifikasi investasi keuangan mereka, berfokus pada bidang-bidang penurunan peringkat konsumen, mempertahankan lapangan kerja yang stabil, pengelolaan utang yang bijaksana, dan meningkatkan pendidikan keuangan. Penting juga untuk memperhatikan perubahan situasi ekonomi dan menyesuaikan perencanaan keuangan secara tepat waktu untuk menghadapi lingkungan pasar yang terus berubah.

Dampak Penurunan Suku Bunga Deposito dan Strategi Mengatasinya

| Dampak.

|

Strategi Respons

|

| mempengaruhi pilihan penghematan pribadi dan bisnis.

|

Diversifikasi investasi keuangan.

|

| meningkatkan risiko pinjaman dan utang.

|

Kelola utang dengan hati-hati dan hindari ketergantungan berlebihan pada pinjaman.

|

| berdampak pada keuntungan bank dan kualitas layanan.

|

Jelajahi investasi dengan imbal hasil lebih tinggi seperti valas, komoditas, dll.

|

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.