La mayoría de la gente ama y odia invertir. Les encanta que sea una forma muy rentable y eficaz de lograr la libertad económica. Odian que los riesgos sean demasiado altos y que si no tienen cuidado, perderán su dinero en una canasta. Por lo tanto, la primera inversión en la vida de muchas personas es optar por comenzar con un fondo. Y para entrar en este curso introductorio de inversión, se deben entender los fondos mutuos. En este artículo, le diremos si vale la pena invertir en fondos mutuos. Para ayudar a los recién llegados a dar el primer paso de inversión.

Concepto de fondo mutuo

Los fondos mutuos son un tipo de vehículo de inversión mancomunado. Reúne fondos de múltiples inversores y es administrado e invertido por una empresa de gestión de fondos profesional. Cuando un inversor compra acciones de un fondo, equivale a comprar una parte de la cartera de inversiones del fondo y disfrutar de los rendimientos y riesgos correspondientes.

En términos simples, significa que el dinero de un grupo de personas se entrega a un administrador de fondos profesional para su gestión, quien recaudará dinero de diferentes inversores y luego lo asignará para invertirlo en varios proyectos diferentes para ayudar a los inversores a obtener rendimientos. Aunque su gestión se entrega a administradores profesionales, en términos relativos, los inversores pueden ahorrar más tiempo para la investigación o la gestión. Sin embargo, antes de invertir, es importante recordar comprender cuál es la inversión subyacente, y luego ingresar a la inversión será relativamente mejor.

Los tipos más comunes de carteras de inversión son acciones, bonos y posiblemente otros instrumentos de inversión como bonos del tesoro, bonos o depósitos bancarios. Los inversores pueden elegir diferentes carteras según sus propias necesidades y preferencias para lograr sus objetivos de inversión.

Por ejemplo, si Ming decide empezar a invertir, le gustaría tener un 50% de acciones, un 30% de bonos y un 20% de efectivo en su cartera. Pero para empezar sólo tiene 50 dólares, lo que significa que sólo tiene 25 dólares para invertir en acciones y aún menos para invertir en bonos. No hay forma de hacer una inversión equilibrada porque no hay suficiente efectivo y la solución a este problema es este tipo de fondos.

O tal vez Hui ha estado trabajando durante muchos años, ha ahorrado una suma de dinero y quiere empezar a invertir para ganar dinero. Sin embargo, suele estar muy ocupada en el trabajo y no tiene tiempo para invertir. En este momento, puede elegir un fondo adecuado y dejar que el administrador del fondo administre la inversión para satisfacer sus necesidades de ganancias.

En otras palabras, solo necesita averiguar qué fondo es adecuado para ella al principio y dejar el resto en manos del administrador del fondo. Cuando compras un fondo, no compras acciones o bonos directamente; usted compra una parte del capital social de la empresa de inversión del fondo. Entonces, cuando la empresa de inversión gane dinero, el inversor ganará dinero, y cuando la empresa de inversión pierda dinero, el inversor perderá dinero.

Por supuesto, los inversores también pueden comprar o vender sus acciones con la sociedad de inversión en cualquier momento, y la sociedad de inversión calculará el valor del día de acuerdo con el valor liquidativo después del cierre del día. Suponiendo que el valor liquidativo de la empresa de inversión es de 4 millones de dólares al final del día de liquidación y venden 40.000 acciones, entonces el precio al final del día de liquidación es de 100 dólares.

Concepto de fondo mutuo

| Concepto

|

Fondo de inversión

|

| Definición

|

Un vehículo de inversión mancomunado que consta de múltiples inversores que aportan fondos.

|

| Piscina

|

Los fondos provienen de un gran número de inversores, formando un grupo a gran escala.

|

| Compartir

|

Las acciones representan la propiedad, con un precio diario según el valor liquidativo del fondo.

|

| Neto

|

NAV es el valor por acción del fondo, que refleja los activos menos los pasivos divididos por acciones.

|

| portafolio

|

La cartera del fondo alinea acciones, bonos y efectivo con sus objetivos y el riesgo del inversor.

|

| Dividendo

|

El fondo obtiene ingresos, distribuidos en efectivo o dividendos reinvertidos para los inversores.

|

| Honorarios

|

Los inversores pagan comisiones por comprar, mantener y gestionar acciones de fondos.

|

| Diversificación de riesgos

|

Los activos diversos y una gestión experta reducen el riesgo de inversión en el fondo.

|

| Liquidez

|

Los inversores pueden negociar acciones de fondos diariamente en función del valor neto del fondo.

|

| Inversores aplicables

|

Preferido por inversores no expertos por su sencillez y estabilidad.

|

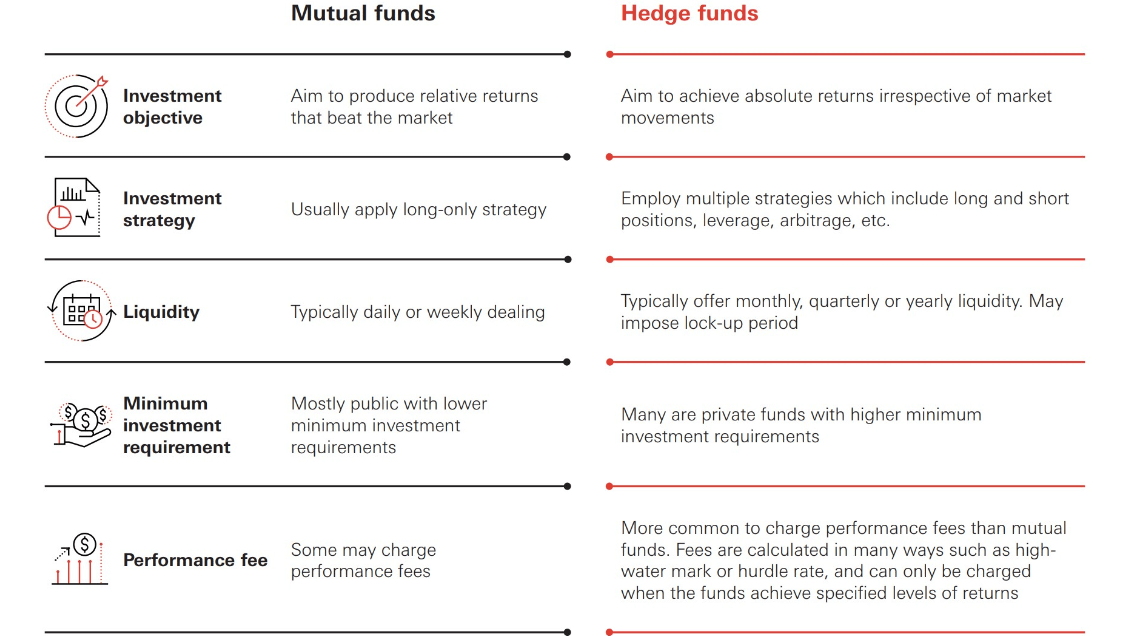

Tipos de fondos mutuos

Existen diferentes categorías clasificadas según diferentes formas de categorizar. En cuanto al tipo de inversión, los fondos mutuos disponibles en el mercado se pueden clasificar básicamente en tres categorías: deuda, capital y equilibrado. Los fondos equilibrados, como su nombre indica, tienen tanto acciones como bonos; si desea desglosarlo, depende de si está basado en bonos o en acciones.

Los fondos de tipo deuda son aquellos que invierten principalmente en instrumentos de inversión de interés fijo, como letras del Tesoro, bonos gubernamentales, bonos corporativos u otros valores que devengan intereses. Es una buena opción para inversores que prefieren ingresos estables y bajo riesgo.

El administrador de un fondo de acciones utilizará la mayor parte del dinero para comprar la propiedad parcial de empresas que cotizan en bolsa, también conocidas como acciones. Este tipo de fondo también se puede subdividir en fondos de gran capitalización, fondos de mediana capitalización, fondos de pequeña capitalización o acciones que se centran en invertir en un tipo particular de acciones, como productos farmacéuticos o petróleo, etc.

Dependiendo de la naturaleza de la apertura, se pueden dividir en dos categorías: abiertas y cerradas. Un fondo abierto es aquel en el que los inversores pueden comprar o rescatar acciones en cualquier momento, mientras que un fondo cerrado es aquel en el que los inversores no pueden comprar ni rescatar acciones en ningún momento.

Generalmente, los fondos abiertos son más líquidos y los inversores pueden comprar o canjear acciones en cualquier momento. Los inversores compran o canjean acciones del fondo a través de la sociedad del fondo y el precio de la transacción se calcula en función del valor neto del fondo el mismo día. El tamaño del fondo también se puede ajustar de manera flexible según la demanda del mercado y no hay límite en el número total de acciones.

Los fondos cerrados, en cambio, suelen tener una participación total fijada en el momento de su emisión, ya que se estipula un período de tiempo más largo, como 10 o 20 años. Por lo tanto, hay una participación total fija y no se ve afectada por las compras o reembolsos de los inversores. Por tanto, también es menos líquido y se negocia básicamente en el mercado secundario.

Cuando un inversor continúa usando el dinero, pero el plazo del fondo aún no ha llegado a un punto en el que no pueda canjearlo, entonces puede ir al mercado secundario para venderlo, pero como el precio está determinado por la oferta y la demanda del mercado, puede haber una prima o un descuento. Debido a que su precio de venta se basa en el valor neto del fondo, si el valor neto es mayor, habrá una prima. Si el NAV es menor, el inversor necesitará un descuento para vender.

Tipo de fondo mutuo

| Tipo

|

Características

|

| Fondo de acciones

|

Invertir en bolsa, mayor riesgo, buscar mayor rentabilidad.

|

| Fondo de bonos

|

Invierta en el mercado de bonos para obtener riesgos relativamente bajos y rendimientos estables.

|

| Fondo híbrido

|

Equilibre el riesgo y el rendimiento invirtiendo tanto en acciones como en bonos.

|

| Fondo indexado

|

Seguimiento de un índice específico, estrategia de inversión sencilla y de bajo coste.

|

| Fondos del mercado monetario

|

Invierta en instrumentos del mercado monetario a corto plazo, de gran liquidez y de bajo riesgo.

|

| Fondos Sectoriales

|

Centrarse en industrias específicas, el riesgo está relacionado con la industria y los retornos son potencialmente altos.

|

Ventajas y desventajas de los fondos mutuos

La ventaja radica en el hecho de que al agrupar fondos de múltiples inversores, se permite una mayor diversificación y se reducen los riesgos específicos asociados con una sola inversión. Los inversores pueden poseer indirectamente varios activos en la cartera de un fondo, reduciendo así el riesgo de los activos individuales. Y dichos fondos ofrecen la oportunidad de invertir en múltiples clases de activos con un capital inicial menor que el costo de comprar múltiples activos directamente. Los pequeños inversores pueden llegar antes para lograr una mejor asignación de activos.

Y está gestionado por un equipo de gestores de fondos o administradores de fondos profesionales. Estos profesionales se encargan de investigar el mercado, analizar datos y tomar decisiones en función de los objetivos de inversión del fondo. Esto proporciona a los inversores un servicio de gestión de inversiones profesional, especialmente para aquellos que no saben mucho sobre los mercados financieros o no tienen tiempo para hacer su propia investigación.

Estos fondos suelen ser relativamente líquidos, lo que permite a los inversores comprar y vender acciones del fondo al final de cada día de negociación al valor liquidativo (NAV) del fondo. Esto proporciona un mecanismo relativamente sencillo para mover dinero dentro y fuera del fondo, lo que facilita a los inversores la gestión de sus inversiones sin preocuparse en absoluto por cómo comprar y vender.

Debido a que estos fondos requieren la divulgación periódica de información como su cartera, valor liquidativo y tarifas y cargos a los inversores, brindan relativa transparencia y permiten a los inversores comprender mejor sus tenencias. Los inversores tienen la opción de reinvertir las distribuciones en el fondo, obteniendo así más acciones, o aceptar las distribuciones como ingresos en efectivo. Todo esto indica que los fondos de inversión ofrecen cierto grado de seguridad y flexibilidad para una asignación de activos más segura y conveniente.

La desventaja es que sus comisiones de gestión afectarán el rendimiento real para los inversores. Esto se debe a que la compra de un fondo generalmente implica varias tarifas, incluidos cargos de venta, tarifas de reembolso y tarifas de administración. Y los cambios en los administradores de fondos pueden afectar el desempeño de los fondos. Si un administrador deja o es reemplazado, el nuevo equipo de administración puede adoptar una estrategia de inversión diferente, lo que puede tener un impacto en el rendimiento del fondo.

Invertir en un fondo no significa necesariamente que será rentable, ya que el riesgo de mercado siempre está presente. El rendimiento de un fondo se ve afectado por una serie de factores, incluida la volatilidad del mercado, factores macroeconómicos y las decisiones de inversión de la empresa gestora del fondo. La rentabilidad de los fondos distintos de los de renta fija no está garantizada en absoluto y, en ocasiones, incluso pierden dinero.

Aunque el fondo suele ser líquido, en determinadas circunstancias puede enfrentarse a presiones de reembolso, lo que obliga al fondo a vender una cantidad significativa de sus activos, lo que afecta a la rentabilidad de los inversores. Y estos fondos suelen invertir en una amplia gama de activos del mercado, y las fluctuaciones del mercado pueden tener un impacto en el valor neto del fondo. En caso de caída del mercado, el fondo puede perder parte de su valor.

Aunque este tipo de fondo puede devolver a los inversores en forma de dividendos, los dividendos no son fijos y dependen de los rendimientos de la inversión obtenidos por el fondo. En algunos años, es posible que no haya dividendos o que haya menos dividendos. Y algunos inversores pueden comprar y vender acciones de fondos con frecuencia, lo que puede generar operaciones excesivas y las tarifas asociadas a ellas, así como una mayor obligación tributaria.

Analizar si vale la pena invertir en

Analizar si vale la pena invertir en

Para determinar si vale la pena invertir en un fondo mutuo, los inversores también deben considerar una serie de factores, incluido el rendimiento, las tarifas y el nivel de riesgo del fondo. En general, uno quiere ver si vale la pena invertir en el fondo. Puede comenzar observando el desempeño histórico del fondo para ver cómo se ha desempeñado en diferentes condiciones de mercado. Esto incluye rentabilidades a corto y largo plazo, así como comparaciones con índices de referencia.

Luego infórmese sobre la experiencia y el estilo de inversión del gestor del fondo. La experiencia y los conocimientos del administrador del fondo pueden tener un impacto significativo en el rendimiento del fondo. Verifique el desempeño histórico del administrador del fondo y su experiencia en la gestión de fondos similares.

Analice la estructura de tarifas del fondo, incluidas las tarifas de administración, las comisiones de ventas y otros cargos. Los fondos con comisiones bajas suelen ser más atractivos porque las comisiones tienen un impacto directo en el rendimiento de la inversión. Y evalúe el nivel de riesgo del fondo, incluida la volatilidad y el retroceso máximo. Comprender la distribución de los activos en la cartera del fondo y su exposición a diferentes sectores y mercados.

Analice la cartera del fondo para comprender sus tenencias de acciones, bonos u otros activos. Verifique la diversificación y si coincide con el apetito de riesgo del inversor. Esté atento al tamaño de los activos del fondo, ya que los fondos más grandes pueden ser más susceptibles a problemas de liquidez, mientras que los fondos más pequeños pueden ser más vulnerables.

Consulte el historial de dividendos y ex dividendos del fondo para comprender la distribución de ingresos del fondo. Esto ayuda al inversor a juzgar la estabilidad de los ingresos y la estrategia de gestión del dinero del fondo. Descubra el periodo medio de tiempo que los inversores han mantenido el fondo. Un período de tenencia más corto puede indicar que el fondo es más adecuado para inversiones a corto plazo, mientras que un período de tenencia más largo puede ser adecuado para inversores a largo plazo.

Comprenda el modelo de negocio del fondo, incluida la carga inicial, la carga final o la ausencia de carga. Esto afectará las tarifas que pagan los inversores al comprar o canjear acciones del fondo. Consulte agencias de calificación independientes y reseñas profesionales para descubrir qué han dicho y recomendado otras organizaciones profesionales sobre el fondo.

Analizar un fondo mutuo sobre la base de estos factores le dará al inversionista una idea más completa de si vale la pena invertir en él. Es importante tener en cuenta que el desempeño pasado no es garantía del desempeño futuro, por lo que analizar una combinación de factores es crucial.

Los mejores fondos mutuos para 2024

| Nombre del fondo

|

Categoría

|

relación de costos

|

Especificidades

|

| Leuthold Core Investment Fund Adv (LCORX)

|

Asignación táctica

|

1,38%

|

Fondo flexible ajusta métricas.

|

| Fondo de entrada A (GATEX)

|

Comercio de opciones

|

0,94%

|

La estrategia de opciones diversifica el S&P 500.

|

| AMG Yacktman Focused Fund N (YAFFX)

|

Gran valor

|

1,26%

|

Acciones de valor, ganancias duraderas.

|

| Fondo de crecimiento Blue Chip de T. Rowe Price (TRBCX)

|

Gran crecimiento

|

0,71%

|

Énfasis en blue chip, asignación de tecnología.

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

Analizar si vale la pena invertir en

Analizar si vale la pena invertir en