2023年06月05日

美国经济的弹性一直出乎投资者意料,事实证明通胀的顽固性也被低估了,美联储在和市场的分歧中胜出?

经济的持续强劲让人们意识到对美联储今年将大幅降息的押注可能是错误的,这或将破坏2023年股市上涨的关键支撑。

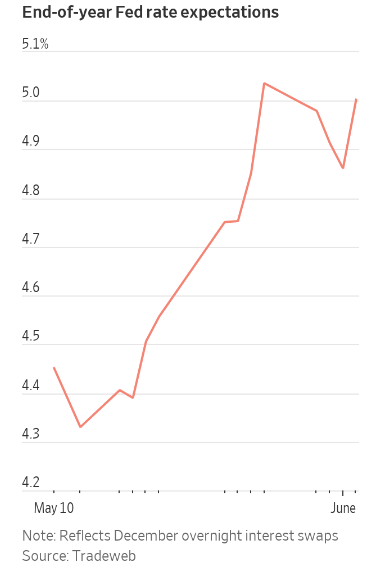

根据Tradeweb的数据,衍生品市场显示投资者现在预计美联储的目标利率将在年底保持在5%,超过上个月略高于4%的水平。当前联邦基金利率目标区间为5%-5.25%。

此前对利率将在今年12月之前下降的预期帮助提振了股市的表现,尤其是大型科技公司的股票,比如苹果、亚马逊和Meta。

一些人表示,尽管美国经济和企业利润持续强劲,但下半年利率上升可能会拖累股市。许多人还指出,尽管主要股指上涨,但今年大多数上市公司的股票表现疲软。

Spouting Rock Asset Management的投资组合经理Rhys Williams表示:

“纳斯达克指数的大幅上涨仅由少数几只股票引领,但除此之外的大多数股票都在下跌。这确实反映了人们对没有降息的前景感到多么紧张。”

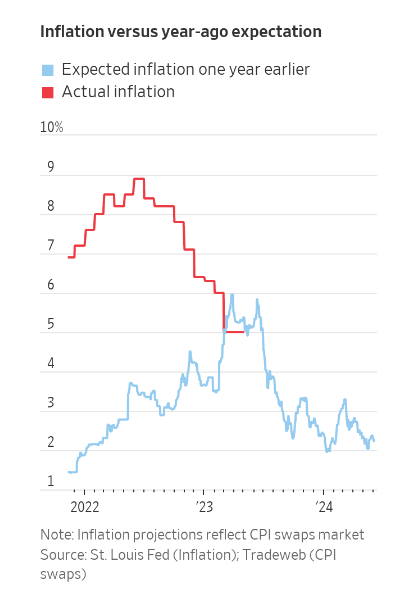

投资者一再低估美国经济增长在加息压力下的韧性,上周五的非农就业报告只是他们遇到的最新挫折。事实也证明,通胀比投资者12个月前预测的要顽固得多。去年夏天,对未来一年通胀的预期显示,从2023年年中开始,通胀将迅速回落至2%的区间。然而最新的消费者价格指数录得4.9%。

Colony Group首席市场策略师Rich Steinberg表示,劳动力市场吃紧意味着美联储可能会在本月跳过加息,但会考虑在今年夏天的下一次会议上再次加息。他说:

“政策制定者的措辞将是,‘让我们等等看会发生什么,7月的利率决定将再次依赖于数据’。”

降息押注的消失推高了短期美债收益率,这与投资者对美联储政策的预期密切相关。两年期美债收益率上周五收于4.501%,高于4月底的4.064%,但这一攀升并没有惊动其他市场,标普500指数收盘上涨超过1%。相比之下,去年,美债收益率上升重创股市,导致标普500指数下跌近20%。

投资者表示,在当前的模式下,股市受益于美联储降息预期和经济将保持强劲的迹象,这使得预测市场未来走向变得特别具有挑战性。

摩根士丹利首席美国经济学家Ellen Zentner坚持她的看法,即美联储将在6月的会议上维持利率不变,并在今年余下时间保持利率不变,随后预计将在2024年第一季度开始降息。

一些投资者已表现出对美国经济避免衰退的信心。固定收益交易员继续购买垃圾债券,且要求收益率仅比美国国债高出4到5个百分点,这表明许多人认为低评级公司违约的情况仍将是少见的。在过去的经济衰退期间,投资者通常要求垃圾债前收益率比美债收益率高出8个百分点以上,作为对风险增加的补偿。

富国银行分析师John Gregory表示,虽然经济衰退的可能性仍存,但如果经济避免衰退,这些押注就有可能大幅获利,于是吸引了许多投资者继续竞购风险资产。Gregory说:

“目前有足够多的积极经济数据,人们仍然相信经济可能实现软着陆。如果是这样的话,投资者会觉得他们需要增加风险敞口。但下行风险是,经济衰退会比预期的更加严重。”

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。