Bản tóm tắt:

Bản tóm tắt:

Chỉ báo CCI (commodity channel index) có thể được sử dụng để thể hiện độ mạnh yếu của thị trường. Vậy để biết thêm về chỉ báo CCI này, hãy cùng DSC tìm hiểu thông qua bài viết dưới đây.

Chỉ báo CCI hay còn gọi là chỉ số kênh hàng hóa (commodity channel index) được phát minh bởi Donald R.Lambert. Chỉ số này được sinh ra với mục đích phục vụ cho phân tích thị trường hàng hóa nhưng cho đến nay CCI còn được dùng phổ biến trong thị trường chứng khoán hay ngoại hối. Với tính chất của CCI, các nhà đầu tư có thể xác định được chu kỳ của các loại tài sản, đặc biệt là các tài sản mang tính chu kỳ như cổ phiếu trong thị trường chứng khoán.

Giá trị của chỉ báo CCI thể hiện sự chênh lệch giữa giá hiện tại và giá trung bình của nó. Nó được tính bằng cách lấy giá hiện tại trừ đi giá trung bình trong một khoảng thời gian nhất định rồi chia cho một hằng số nhân với giá trị tuyệt đối của độ lệch tuyệt đối Trung bình. Khi giá trị tuyệt đối của chỉ báo CCI lớn hơn một ngưỡng nhất định, điều đó cho thấy thị trường đang ở tình trạng quá mua hoặc quá bán.

Có một số phương pháp mua và bán tín hiệu dựa trên chỉ báo CCI:

1. Tín hiệu mua quá mức và bán quá mức: Khi giá trị của chỉ báo CCI vượt quá ngưỡng đã đặt (thường là +100 hoặc -100), điều đó cho thấy thị trường đã mua hoặc bán quá mức và có thể có sự đảo chiều về giá. Khi chỉ báo CCI vượt quá +100, điều đó có nghĩa là thị trường đang ở trạng thái quá mua và có thể được xem xét để bán. Khi chỉ báo CCI dưới -100, điều đó cho thấy thị trường đang ở trạng thái quá bán và có thể được cân nhắc mua vào.

2. Tín hiệu đảo chiều xu hướng: Khi chỉ báo CCI giảm từ vùng quá mua xuống đáy hoặc bật trở lại từ vùng quá bán lên đỉnh, điều đó có thể cho thấy xu hướng giá đã đảo chiều. Khi chỉ báo CCI giảm xuống dưới vùng quá mua, việc bán ra có thể được xem xét. Khi chỉ báo CCI bật lên trên vùng quá bán, việc mua có thể được xem xét.

3. Tín hiệu giao nhau với đường 0: Khi chỉ báo CCI vượt qua đường 0 từ vùng dương trở xuống, nó có thể cho thấy xu hướng giảm giá; Khi chỉ báo CCI vượt qua đường 0 trở lên từ phạm vi âm, nó có thể cho thấy xu hướng tăng giá. Nhà đầu tư có thể xác định thời điểm mua hoặc bán dựa trên tín hiệu giao nhau bằng 0 này.

CCI chỉ báo cân bằng nội môi cũng bao gồm nhiều loại, chẳng hạn như CCI hàng ngày, CCI hàng tuần, CCI hàng năm và CCI phút. Các chỉ báo CCI hàng ngày và hàng tuần thường được sử dụng để phân tích thị trường chứng khoán. Mặc dù giá trị tính toán của chúng có thể khác nhau nhưng phương pháp cơ bản là giống nhau.

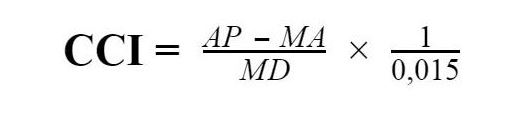

Để sử dụng CCI hiệu quả, chúng ta hãy cùng tìm hiểu các yếu tố cấu thành và tác động trực tiếp đến chỉ báo này thông qua công thức tính CCI sau:

Trong đó:

AP (Average price – mức giá trung bình), được tính bằng trung bình cộng của 3 mức giá trong một phiên giao dịch.

AP = (Giá cao nhất + Giá thấp nhất + Giá đóng cửa)/3

MA (Moving Average – đường trung bình động) được tính bằng trung bình của giá đóng cửa trong n phiên giao dịch.

MA = (Giá đóng cửa 1 + Giá đóng cửa 2 + Giá đóng cửa 3 +…+ Giá đóng cửa n) / n

MD (Moving Deviation – độ lệch chuẩn tuyệt đối của MA) được tính bằng cách như sau:

MD = [ (MA – AP1) + (MA – AP2) + …+ (MA – APn) ] / n

0,015 là hằng số, với mục đích điều chỉnh hoặc làm mịn các giá trị của CCI, để giá trị của chỉ báo này nằm trong khoảng -100 đến +100.

Thoạt nhìn, bạn sẽ thấy công thức để tính toán chỉ báo CCI quá phức tạp. Tuy nhiên, các nền tảng giao dich Forex hiện nay đã tích hợp sẵn, giúp trader ứng dụng một cách dễ dàng.

Chỉ dựa vào chỉ báo CCI để đưa ra quyết định mua bán có thể gây ra những rủi ro nhất định, vì vậy nên kết hợp các công cụ phân tích kỹ thuật khác và điều kiện thị trường để đưa ra phán đoán toàn diện. Ngoài ra, việc đặt ngưỡng và khoảng thời gian phù hợp cũng là chìa khóa để sử dụng chỉ báo CCI cho các quyết định mua và bán. Tốt nhất nên tiến hành thử nghiệm và xác nhận trên các giao dịch mô phỏng hoặc giao dịch nhỏ để nâng cao tính chính xác và lợi nhuận của giao dịch.

Khám phá các khoản nắm giữ, mức độ tiếp xúc với các ngành, lợi nhuận và chi phí của IWF ETF—hướng dẫn của bạn về quỹ đầu tư tăng trưởng vốn hóa lớn hàng đầu tại Hoa Kỳ.

2025-07-01

Dự đoán giá cổ phiếu Google năm 2030: Tìm hiểu suy nghĩ của các chuyên gia về tương lai của GOOGL và liệu đây có còn là khoản đầu tư thông minh hay không.

2025-07-01

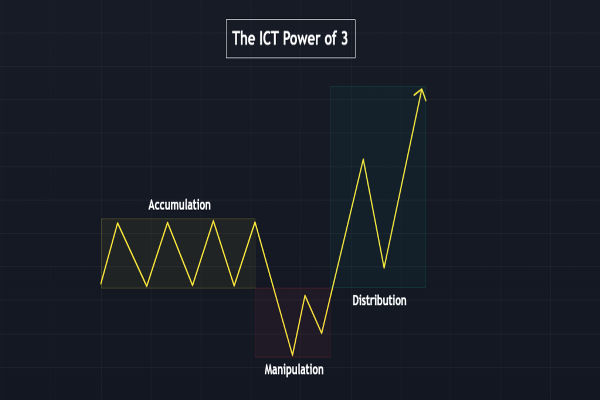

Khám phá cách chiến lược giao dịch PO3 hỗ trợ xác định thao túng thị trường thông qua các khối lệnh và thanh khoản trong ngoại hối và chỉ số.

2025-07-01