Giao dịch

2024-12-23

Khi thị trường chứng khoán lao dốc và cổ phiếu giảm mạnh, các nhà giao dịch thường phải đối mặt với thuật ngữ "giới hạn giảm". Cơ chế này, được thiết kế để tạm dừng giao dịch, nhằm mục đích kiềm chế sự hoảng loạn và ngăn ngừa thua lỗ quá mức. Nhưng điều đó có ý nghĩa gì đối với các nhà đầu tư đang cố gắng điều hướng tình hình? Bạn có nên bán nhanh để tránh thua lỗ thêm không, hay đây là thời điểm hoàn hảo để mua, hy vọng sẽ phục hồi?

Trong bài viết này, chúng tôi sẽ phân tích khái niệm giới hạn xuống, khám phá cách nó ảnh hưởng đến việc bán cổ phiếu và xem xét liệu có phải là một động thái thông minh khi mua cổ phiếu khi chúng đạt đến ngưỡng đó hay không. Cho dù bạn đang tìm cách bảo vệ danh mục đầu tư của mình hay nắm bắt các cơ hội tiềm năng, việc hiểu được động lực của cơ chế này là điều cần thiết để đưa ra quyết định sáng suốt trong điều kiện thị trường biến động.

Định nghĩa của Limit Down

Trên thị trường chứng khoán, thuật ngữ "giới hạn giảm" ám chỉ tình huống giá của một cổ phiếu hoặc tài sản giao dịch khác giảm xuống mức giảm tối đa cho phép do sàn giao dịch đặt ra trong một ngày giao dịch. Khi ngưỡng này đạt đến, giá sẽ bị đóng băng và không được phép giảm thêm nữa. Điều này cũng có nghĩa là không thể giao dịch thêm nữa, dù là mua hay bán. Trên hầu hết các nền tảng giao dịch, nó thường được đánh dấu bằng đèn xanh để cảnh báo nhanh cho các nhà giao dịch.

Ví dụ, giả sử một cổ phiếu đóng cửa ở mức 100 bảng Anh vào ngày hôm trước. Nếu giá giảm 10% xuống còn 90 bảng Anh vào ngày hôm sau, quy tắc giới hạn giảm sẽ có hiệu lực. Tại thời điểm này, cổ phiếu không thể giảm xuống dưới 90 bảng Anh. bất kể có bao nhiêu lệnh bán được đặt ở mức giá thấp hơn. Sàn giao dịch đơn giản là không cho phép điều đó.

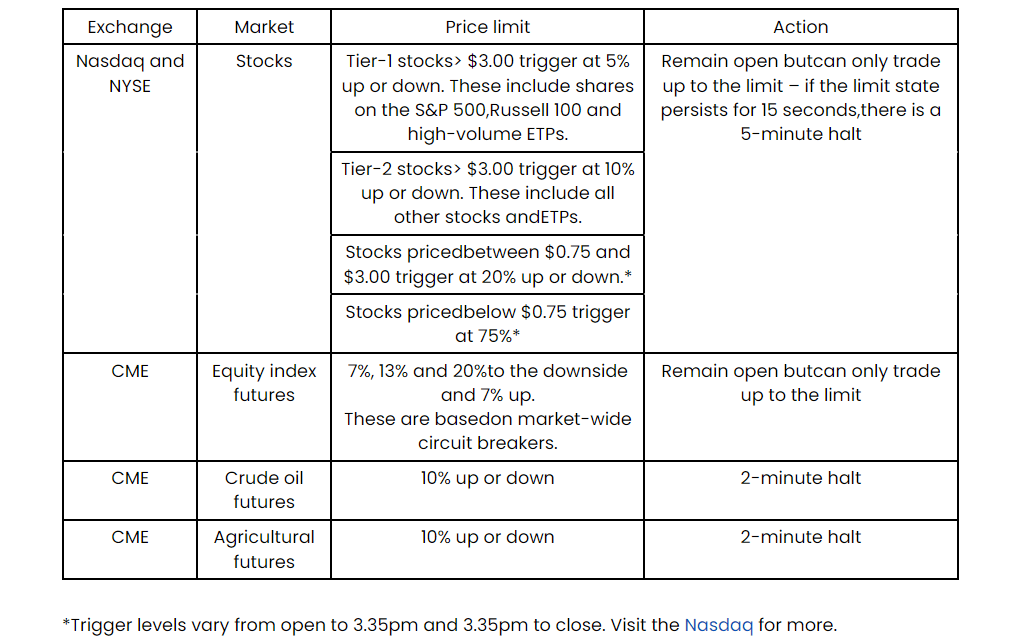

Cơ chế này chủ yếu được áp dụng cho các cổ phiếu thông thường nhằm ngăn ngừa sự biến động quá mức trên thị trường. Tuy nhiên, cũng có một số trường hợp ngoại lệ. Đối với một số loại cổ phiếu nhất định—chẳng hạn như các công ty mới niêm yết trên bảng tăng trưởng hoặc ở các thị trường mới nổi—cơ chế này thường được miễn trong vài ngày đầu giao dịch. Điều này được thiết kế để giúp thị trường đánh giá nhanh hơn giá trị thực của các cổ phiếu này, đồng thời tạo điều kiện thuận lợi cho quá trình chuyển đổi của công ty mới vào thị trường.

Hơn nữa, một số sản phẩm tài chính, như quỹ giao dịch trao đổi (ETF) ở nước ngoài, không phải chịu hạn chế giới hạn này. Lý do đằng sau ngoại lệ này là để đảm bảo tính thanh khoản cao hơn của thị trường, cho phép các nhà đầu tư giao dịch linh hoạt hơn, đặc biệt là trong giai đoạn đầu. Bằng cách không áp đặt các giới hạn như vậy, các công cụ tài chính này có thể phản ánh chính xác hơn cung và cầu trên thị trường, tạo điều kiện giao dịch tốt hơn cho các nhà đầu tư toàn cầu trong nhiều môi trường thị trường khác nhau.

Nhìn chung, giới hạn giảm thường được kích hoạt bởi tin tức tiêu cực hoặc bán tháo hàng loạt từ các nhà đầu tư, phản ánh tâm lý bi quan rộng hơn trên thị trường. Khi các nhà đầu tư lo ngại về một cổ phiếu cụ thể hoặc nền kinh tế nói chung, tâm lý tiêu cực có thể nhanh chóng lan rộng, khiến giá cổ phiếu giảm mạnh trong thời gian ngắn và chạm đến mức giá giới hạn thấp hơn của sàn giao dịch.

Hiện tượng này không chỉ làm nổi bật phản ứng tức thời của thị trường đối với các sự kiện hoặc điều kiện kinh tế cụ thể mà còn cho thấy sự lo lắng sâu sắc về triển vọng tương lai. Cơ chế giới hạn giảm được thiết kế để hạn chế biến động giá quá mức và ngăn ngừa sự hoảng loạn nghiêm trọng hơn trên thị trường.

Bằng cách thiết lập ngưỡng tối đa cho mức giảm giá, cơ chế này giúp ngăn chặn hiệu quả những biến động mạnh của thị trường do bán tháo hoảng loạn hoặc tin xấu bất ngờ. Nó đóng vai trò quan trọng trong việc ổn định tâm lý thị trường và giảm nguy cơ đưa ra quyết định phi lý do sợ hãi, qua đó bảo vệ sức khỏe tổng thể và sự ổn định lâu dài của thị trường.

Đồng thời, quy tắc giới hạn giảm thúc đẩy sự công bằng và ổn định trên thị trường. Bằng cách áp đặt các hạn chế đối với biến động giá, nó hạn chế khả năng thao túng thị trường, chẳng hạn như các giao dịch quy mô lớn hoặc các chiến thuật khác được sử dụng để thổi phồng hoặc làm giảm giá cổ phiếu một cách giả tạo. Điều này giúp ngăn ngừa biến động giá bất thường và bảo vệ các nhà đầu tư thông thường khỏi khả năng thao túng thị trường.

Cơ chế này không chỉ giúp giảm biến động giá cực đoan, ngăn ngừa sự hoảng loạn của thị trường và hành vi đầu cơ mà còn tăng cường sự ổn định chung của thị trường. Bằng cách đảm bảo giá phản ánh chính xác hơn các yếu tố cơ bản của công ty và động lực cung cầu, nó duy trì sự công bằng và minh bạch trên thị trường.

Tóm lại, quy tắc giới hạn xuống đóng vai trò là một công cụ quản lý hiệu quả. Bằng cách hạn chế biến động giá mạnh, quy tắc này giúp ổn định tâm lý thị trường và giảm thiểu rủi ro do thay đổi giá đột ngột. Tuy nhiên, điều quan trọng cần lưu ý là các quy định về sàn giao dịch chứng khoán khác nhau tùy theo quốc gia, do đó, các nhà đầu tư phải làm quen với các quy tắc giao dịch tại địa phương khi tham gia vào thị trường nước ngoài.

Tác động của lệnh giới hạn xuống đối với việc bán cổ phiếu

Khi một cổ phiếu chạm ngưỡng giới hạn giảm, nhiều nhà đầu tư thường vội vã bán ra, do tâm lý thị trường bi quan. Vào thời điểm này, thường có rất nhiều áp lực bán ra, vì các nhà đầu tư lo sợ giá sẽ tiếp tục giảm và muốn bán bớt cổ phiếu nắm giữ. Tuy nhiên, việc bán ra ở mức giá này không phải lúc nào cũng dễ dàng. Thường có rất nhiều lệnh bán xếp hàng, trong khi lệnh mua tương đối thưa thớt. Do đó, mặc dù có mong muốn bán ra mạnh mẽ, nhưng các giao dịch thực tế có thể khá hạn chế.

Nếu bạn muốn bán một cổ phiếu trong thời gian này, bạn nên đặt lệnh trước khi thị trường mở cửa. Lý do là vì sàn giao dịch chứng khoán hoạt động theo hệ thống "ưu tiên giá, ưu tiên thời gian". Khi lệnh bán có cùng giá, thời điểm đặt lệnh trở nên quan trọng. Bạn đặt lệnh càng sớm, cơ hội lệnh được thực hiện càng cao.

Vào những thời điểm quan trọng, chẳng hạn như khi cổ phiếu gần chạm mức giới hạn, việc sử dụng lệnh thị trường có thể tăng cơ hội thực hiện lệnh của bạn. Lệnh thị trường thường được ưu tiên hơn các loại lệnh khác, nghĩa là chúng có nhiều khả năng được thực hiện nhanh hơn khi cổ phiếu chạm mức giá giới hạn đã đặt. Điều này có thể giúp giảm thời gian chờ đợi và tăng khả năng giao dịch của bạn được thực hiện.

Lệnh thị trường sẽ thực hiện ở mức giá tốt nhất có sẵn trên thị trường tại thời điểm đó—thường là mức giá giới hạn trong những tình huống như vậy. Hơn nữa, sử dụng lệnh thị trường có thể giúp giảm rủi ro trượt giá (sự khác biệt giữa giá thực hiện dự kiến và giá thực tế). Tuy nhiên, vì giá bị khóa trong thời gian tạm dừng giao dịch, nên trượt giá thường không phải là vấn đề đáng lo ngại ở đây.

Trong những biến động giá nhanh, lệnh thị trường có thể cung cấp cơ hội chính xác hơn để vào hoặc thoát khỏi thị trường gần với giá mục tiêu, giảm thiểu tổn thất tiềm ẩn do biến động giá. Theo cách này, nhà đầu tư có thể hành động nhanh hơn và hiệu quả hơn, tối ưu hóa kết quả giao dịch của họ.

Khi lệnh mua bắt đầu tích lũy ở mức giá sàn, khả năng bán tăng lên. Một số lượng lớn lệnh mua có thể giúp đẩy giá lên trở lại hoặc hấp thụ áp lực bán, do đó thay đổi động lực cung cầu của thị trường. Do đó, các nhà đầu tư nên theo dõi chặt chẽ sổ lệnh, chú ý đến sức mạnh và thời hạn của lệnh mua. Bằng cách đặt lệnh bán khi giá bắt đầu đảo ngược, các nhà đầu tư có thể nắm bắt các cơ hội bán có lợi, để khóa lợi nhuận hoặc giảm thiểu thua lỗ khi tâm lý thị trường cải thiện.

Đối với những người nắm giữ số lượng cổ phiếu lớn hơn, bán theo từng đợt nhỏ hơn có thể là một chiến lược hiệu quả. Phương pháp này làm tăng khả năng bán được ít nhất một số cổ phiếu, đặc biệt là trong các thị trường biến động hoặc có độ tin cậy thấp. Bằng cách chia nhỏ các cổ phiếu nắm giữ thành các lệnh bán nhỏ hơn, các nhà đầu tư có thể tránh được tình trạng thị trường bị áp đảo bởi một lệnh bán lớn duy nhất, đồng thời cũng tăng cơ hội hoàn tất giao dịch. Ngoài ra, cách tiếp cận này cho phép các nhà đầu tư bán dần dần khi thị trường tăng giá, giúp tối ưu hóa thời điểm và giá thoát lệnh.

Đôi khi, tâm lý thị trường có thể thay đổi trong ngày giao dịch, dẫn đến sự phục hồi. Trong những trường hợp như vậy, mức giá trần có thể được dỡ bỏ, tạo cơ hội cho giá cổ phiếu tăng trở lại. Các nhà đầu tư có thể tận dụng điều này bằng cách bán với giá cao hơn một chút sau khi thị trường phục hồi. Do đó, việc luôn cảnh giác với các biến động của thị trường và nắm bắt mọi cơ hội phục hồi, đồng thời kiên nhẫn chờ thời điểm bán phù hợp, là rất quan trọng để giảm lỗ và đảm bảo giá tốt hơn.

Tóm lại, bán cổ phiếu trong kịch bản giá sàn là một nhiệm vụ đầy thách thức, đặc biệt là khi tâm lý thị trường cực kỳ bi quan. Để tăng khả năng bán thành công, các nhà đầu tư cần đưa ra quyết định nhanh chóng, hành động kịp thời và sử dụng các chiến lược giao dịch hiệu quả. Các phương pháp như chia nhỏ lệnh bán, theo dõi sổ lệnh và sử dụng lệnh thử có thể cải thiện đáng kể cơ hội hoàn tất giao dịch, do đó giảm thiểu tổn thất và đạt được giá bán hợp lý trong những tình huống như vậy.

Khi lệnh mua bắt đầu tích lũy ở mức giới hạn giảm, khả năng bán tăng lên. Một số lượng lớn lệnh mua có thể giúp đẩy giá tăng trở lại hoặc hấp thụ áp lực bán, do đó thay đổi động lực cung cầu của thị trường. Do đó, các nhà đầu tư nên theo dõi chặt chẽ sổ lệnh, chú ý đến sức mạnh và thời hạn của lệnh mua. Bằng cách đặt lệnh bán khi giá bắt đầu đảo ngược, các nhà đầu tư có thể nắm bắt các cơ hội bán có lợi, để khóa lợi nhuận hoặc giảm thiểu thua lỗ khi tâm lý thị trường cải thiện.

Đối với những người nắm giữ số lượng cổ phiếu lớn hơn, bán theo từng đợt nhỏ hơn có thể là một chiến lược hiệu quả. Phương pháp này làm tăng khả năng bán được ít nhất một số cổ phiếu, đặc biệt là trong các thị trường biến động hoặc có độ tin cậy thấp. Bằng cách chia nhỏ các cổ phiếu nắm giữ thành các lệnh bán nhỏ hơn, các nhà đầu tư có thể tránh được tình trạng thị trường bị áp đảo bởi một lệnh bán lớn duy nhất, đồng thời cũng tăng cơ hội hoàn tất giao dịch. Ngoài ra, cách tiếp cận này cho phép các nhà đầu tư bán dần dần khi thị trường tăng giá, giúp tối ưu hóa thời điểm và giá thoát lệnh.

Đôi khi, tâm lý thị trường có thể thay đổi trong ngày giao dịch, dẫn đến sự phục hồi. Trong những trường hợp như vậy, hạn chế giới hạn giảm có thể được dỡ bỏ, tạo cơ hội cho giá cổ phiếu tăng trở lại. Các nhà đầu tư có thể tận dụng điều này bằng cách bán với giá cao hơn một chút sau khi thị trường phục hồi. Do đó, việc luôn cảnh giác với các biến động của thị trường và nắm bắt mọi cơ hội phục hồi, đồng thời kiên nhẫn chờ thời điểm bán phù hợp, là rất quan trọng để giảm lỗ và đảm bảo giá tốt hơn.

Tóm lại, bán cổ phiếu trong kịch bản giới hạn giảm là một nhiệm vụ đầy thách thức, đặc biệt là khi tâm lý thị trường cực kỳ bi quan. Để tăng khả năng bán thành công, các nhà đầu tư cần đưa ra quyết định nhanh chóng, hành động kịp thời và sử dụng các chiến lược giao dịch hiệu quả. Các phương pháp như chia nhỏ lệnh bán, theo dõi sổ lệnh và sử dụng lệnh thử có thể cải thiện đáng kể cơ hội hoàn tất giao dịch, do đó giảm thiểu tổn thất và đạt được giá bán hợp lý trong những tình huống như vậy.

Tác động của việc giới hạn xuống đối với cổ phiếu: Có đáng mua không

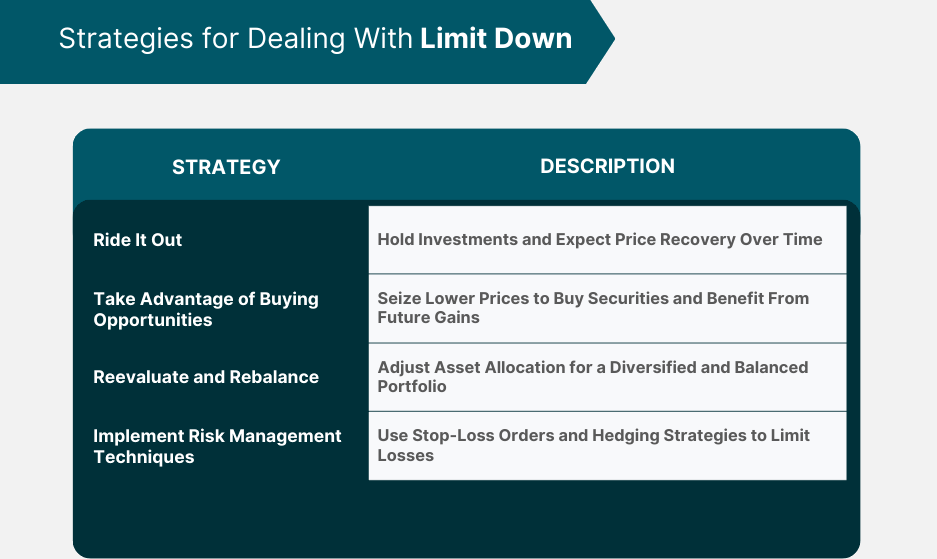

Khi một cổ phiếu chạm đến mức giới hạn giảm, hầu hết các nhà đầu tư thường chọn bán, vì sợ thua lỗ thêm. Tuy nhiên, một số người coi đây là cơ hội để mua, thậm chí cố gắng bắt đáy thị trường. Mặc dù những nhà đầu tư này có xu hướng thận trọng hơn, lưu ý đến khả năng giá tiếp tục giảm, họ cũng tin rằng những tình huống như vậy thường ẩn chứa những cơ hội đáng kể—nếu hiểu được lý do cơ bản đằng sau sự sụt giảm, có thể kiếm được lợi nhuận.

Các nhà đầu tư có nhiều khả năng áp dụng cách tiếp cận này nhất là các nhà đầu tư dài hạn. Họ tập trung vào các yếu tố cơ bản của một công ty thay vì bị ảnh hưởng bởi những biến động giá ngắn hạn. Đối với họ, giá trị đầu tư của một cổ phiếu phần lớn phụ thuộc vào khả năng tạo ra lợi nhuận bền vững của công ty. Mặc dù thị trường có thể bị chi phối bởi những thăng trầm về mặt cảm xúc, nhưng hiệu suất dài hạn và tiềm năng thu nhập của công ty mới là yếu tố cuối cùng quyết định quỹ đạo giá cổ phiếu của công ty đó.

Do đó, khi cân nhắc có nên mua cổ phiếu ở mức giới hạn giảm hay không, yếu tố chính là mối quan hệ giữa thu nhập của công ty và giá cổ phiếu. Nếu công ty đã cho thấy lợi nhuận ổn định, giá cổ phiếu giảm mạnh có thể là cơ hội để mua với giá chiết khấu. Trong trường hợp này, giá giảm có thể chỉ phản ánh tâm lý thị trường chứ không phải bất kỳ điểm yếu cơ bản nào trong doanh nghiệp.

Nếu thị trường chung giảm nhưng các yếu tố cơ bản của công ty cụ thể vẫn mạnh, thì giá giảm có thể chỉ là kết quả của các điều kiện chung của thị trường. Trong những trường hợp như vậy, có thể có cơ hội mua vào một cổ phiếu vững chắc với mức giá thấp hơn. Tuy nhiên, nếu thu nhập của công ty rõ ràng đang xấu đi và cổ phiếu tiếp tục giảm mà không có dấu hiệu phục hồi, các nhà đầu tư có thể phải đối mặt với rủi ro " bắt dao rơi " —một tình huống mà khả năng thua lỗ tiếp theo khi cổ phiếu tiếp tục trượt dốc.

Tóm lại, mua cổ phiếu ở mức giới hạn giảm có thể là một cơ hội hấp dẫn, nhưng điều cần thiết là phải nhìn xa hơn sự hoảng loạn trước mắt. Tập trung vào các yếu tố cơ bản dài hạn, chẳng hạn như tăng trưởng thu nhập ổn định, có thể giúp các nhà đầu tư xác định liệu sự sụt giảm giá là tạm thời hay chỉ ra các vấn đề sâu xa hơn. Mặc dù điều quan trọng là phải thận trọng, nhưng đối với những người có triển vọng đầu tư dài hạn, những tình huống này có thể cung cấp các điểm vào có giá trị.

Tình huống lý tưởng sẽ là nếu điều này xảy ra sau một đợt giảm kéo dài, vì nó thường báo hiệu sự hoảng loạn cực độ của thị trường và áp lực bán. Tuy nhiên, điều đặc biệt đáng chú ý là nếu nó xảy ra sau các đợt giảm giới hạn liên tiếp. Trong những trường hợp như vậy, nó có thể phản ánh sự gia tăng tâm lý thị trường, có khả năng tạo nền tảng cho sự phục hồi.

Các mức hỗ trợ kỹ thuật, bắt nguồn từ các biến động giá trong quá khứ và phân tích kỹ thuật, là các ngưỡng chính thường khó phá vỡ. Khi một cổ phiếu chạm đến ngưỡng giới hạn, nếu giá tiếp cận mức hỗ trợ kỹ thuật và chạm vào mà không phá vỡ đáng kể dưới đường này, điều này thường chỉ ra rằng cổ phiếu có thể phục hồi trong phạm vi giá này.

Trong những trường hợp như vậy, các nhà đầu tư có thể cân nhắc các chiến lược giao dịch ngắn hạn, nhằm mục đích kiếm lời từ một đợt phục hồi tiềm năng gần mức hỗ trợ. Cách tiếp cận này cho phép chốt lời nhanh trong quá trình giá phục hồi. Tuy nhiên, để giảm thiểu rủi ro, điều quan trọng là các nhà đầu tư phải theo dõi chặt chẽ xu hướng thị trường và các chỉ báo kỹ thuật để đảm bảo mức hỗ trợ là vững chắc và đáng tin cậy.

Nếu giá cổ phiếu dao động quanh mức này và không chạm hoàn toàn đến giá sàn, thì thường là dấu hiệu cho thấy lực mua và lực bán tương đối cân bằng. Tuy nhiên, nếu giá cổ phiếu liên tục chạm hoặc giảm xuống dưới ngưỡng giới hạn giảm và khối lượng giao dịch tăng đáng kể, thì có thể báo hiệu một số áp lực mua đang chống lại áp lực bán. Điều này có thể cho thấy sự thay đổi trong tâm lý thị trường và các nhà đầu tư nên chú ý chặt chẽ đến sức mua để xác định liệu có thể có sự phục hồi hay đáy thị trường hay không.

Điều này có thể ngụ ý rằng mối lo ngại của thị trường về cổ phiếu đang dần lắng xuống và hoạt động mua đang bắt đầu tăng lên. Giao dịch trong phạm vi này có thể mang lại cơ hội, nhưng nếu tâm lý thị trường vẫn lo sợ, kết hợp với tin tức tiêu cực, rủi ro vẫn có thể đáng kể. Do đó, các nhà đầu tư cần đánh giá cẩn thận tâm trạng thị trường và các rủi ro liên quan trước khi đưa ra bất kỳ quyết định nào.

Điều quan trọng cần lưu ý là việc mua cổ phiếu vào thời điểm này đi kèm với mức rủi ro cao. Nếu bạn quyết định tham gia, bạn nên thực hiện với một vị thế nhỏ để giảm thiểu rủi ro tiềm ẩn. Sau khi đã mua, điều quan trọng là phải theo dõi chặt chẽ thị trường và đặt lệnh dừng lỗ để hạn chế tổn thất tiềm ẩn nếu cổ phiếu tiếp tục giảm. Nếu cổ phiếu chạm ngưỡng giới hạn khác hoặc tiếp tục hoạt động kém vào ngày hôm sau, bạn nên chuẩn bị cắt lỗ nhanh chóng.

Thỉnh thoảng, có thể có cơ hội phục hồi ngắn hạn. Nếu giá cổ phiếu cho thấy sự phục hồi đáng chú ý trước khi đóng cửa, điều đó có thể cho thấy sự cải thiện trong tâm lý thị trường, với sự gia tăng nhu cầu mua. Trong trường hợp như vậy, các nhà đầu tư có thể muốn cân nhắc chốt lời và nắm bắt cơ hội phục hồi.

Bằng cách bán sớm trong giai đoạn phục hồi, các nhà đầu tư có thể tận dụng hiệu quả các biến động thị trường ngắn hạn và giảm rủi ro khi nắm giữ cổ phiếu ở mức giá giới hạn. Chiến lược này không chỉ giúp khóa lợi nhuận trong quá trình phục hồi thị trường mà còn giảm thiểu các khoản lỗ tiềm ẩn trong điều kiện thị trường không chắc chắn, cuối cùng là tăng cường lợi nhuận đầu tư tổng thể.

Ngoài ra, việc mua cổ phiếu trong những thời điểm như vậy thường đi kèm với rủi ro cao hơn, khiến việc quản lý rủi ro trở nên quan trọng hơn. Đối với người mới bắt đầu hoặc những người có khả năng chịu rủi ro thấp hơn, nên tránh xa các giao dịch như vậy để tránh những tổn thất không đáng có. Nếu bạn không quen với loại chiến lược này, việc thực hành giao dịch mô phỏng có thể là một cách hữu ích để tích lũy kinh nghiệm và cảm nhận quy trình. Khi bạn đã có đủ hiểu biết và sự tự tin, bạn có thể chuyển sang giao dịch thực tế, điều này sẽ giúp giảm thiểu rủi ro khi rủi ro cao hơn.

Tóm lại, việc xác định các cơ hội đầu tư sau khi giới hạn giảm đòi hỏi phải phân tích cẩn thận các yếu tố như vị thế của cổ phiếu, biến động giá và môi trường thị trường rộng hơn. Bằng cách hiểu các yếu tố chính này, các nhà đầu tư được trang bị tốt hơn để phát hiện ra các cơ hội tiềm năng trên thị trường. Việc xem xét sâu hơn các nguyên nhân cơ bản và các xu hướng tiếp theo có thể giúp xác định điểm vào tốt nhất, cuối cùng là tối đa hóa lợi nhuận tiềm năng.

| Loại | Nghĩa |

| Sự định nghĩa | Giá cổ phiếu chạm mức giới hạn giảm tối đa hàng ngày do sàn giao dịch thiết lập. |

| Điều kiện kích hoạt | Giá giảm đạt đến mức giới hạn do sàn giao dịch thiết lập. |

| Chiến lược bán hàng | Đặt lệnh trước, theo dõi xu hướng, sử dụng lệnh thị trường. |

| Chiến lược mua hàng | Đánh giá các yếu tố cơ bản, mức hỗ trợ và tâm lý thị trường. |

| Kiểm soát rủi ro | Theo dõi sự phục hồi, đặt mức dừng lỗ, giảm thiểu tổn thất. |

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ dành cho mục đích thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc các lời khuyên khác mà chúng ta nên tin cậy. Không có ý kiến nào trong tài liệu này cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ khoản đầu tư, chứng khoán, giao dịch hoặc chiến lược đầu tư cụ thể nào là phù hợp với bất kỳ người cụ thể nào.