ट्रेडिंग

ईबीसी के बारे में

अपनी भाषा का चयन करें

सारांश:

सारांश:

लिमिट डाउन एक बाजार तंत्र है जो कीमतों में बहुत अधिक गिरावट आने पर व्यापार को रोक देता है, जिससे घबराहट को रोका जा सके और बाजार को पुनः स्थापित होने का समय मिल सके।

जब शेयर बाजार में गिरावट आती है और शेयरों में तेज गिरावट आती है, तो व्यापारियों को अक्सर "लिमिट डाउन" शब्द का सामना करना पड़ता है। यह तंत्र, अस्थायी रूप से व्यापार को रोकने के लिए डिज़ाइन किया गया है, जिसका उद्देश्य घबराहट को रोकना और अत्यधिक नुकसान को रोकना है। लेकिन स्थिति से निपटने की कोशिश कर रहे निवेशकों के लिए इसका क्या मतलब है? क्या आपको आगे के नुकसान से बचने के लिए जल्दी से बेचना चाहिए, या फिर यह वापसी की उम्मीद में खरीदने का सही समय है?

इस लेख में, हम लिमिट डाउन की अवधारणा को समझेंगे, यह पता लगाएंगे कि यह स्टॉक की बिक्री को कैसे प्रभावित करता है, और जांच करेंगे कि क्या उस सीमा पर पहुंचने पर स्टॉक खरीदना कभी भी एक स्मार्ट कदम है। चाहे आप अपने पोर्टफोलियो की सुरक्षा करना चाहते हों या संभावित अवसरों का लाभ उठाना चाहते हों, अस्थिर बाजार स्थितियों में अच्छी तरह से सूचित निर्णय लेने के लिए इस तंत्र की गतिशीलता को समझना आवश्यक है।

लिमिट डाउन की परिभाषा

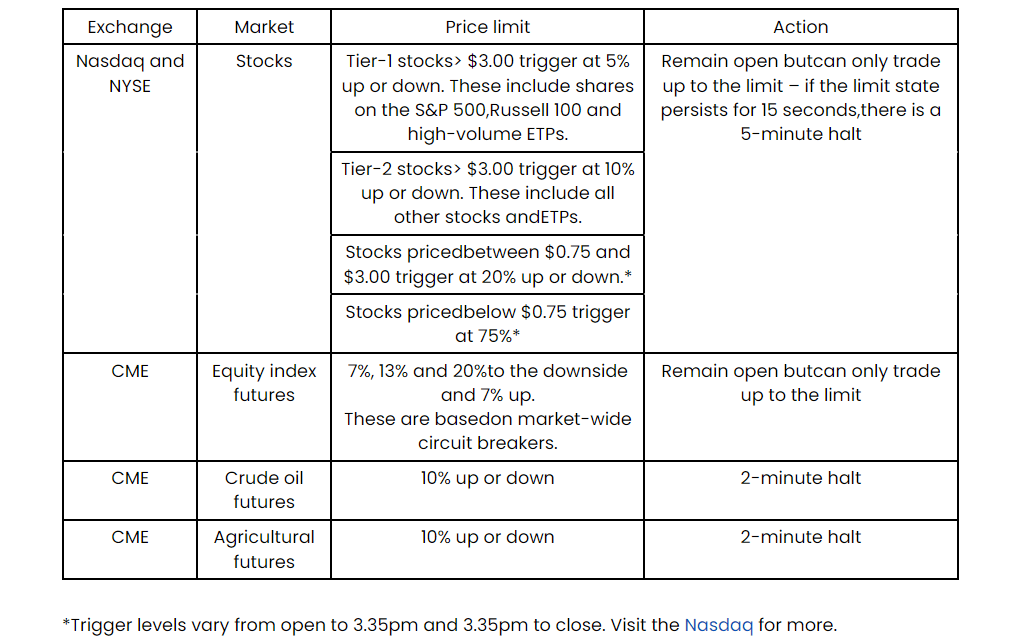

शेयर बाजार में, "लिमिट डाउन" शब्द का अर्थ ऐसी स्थिति से है, जहां किसी शेयर या अन्य ट्रेडेड एसेट की कीमत एक ही ट्रेडिंग दिन के भीतर एक्सचेंज द्वारा निर्धारित अधिकतम स्वीकार्य गिरावट तक गिर जाती है। एक बार जब यह सीमा पार हो जाती है, तो कीमत प्रभावी रूप से स्थिर हो जाती है, और आगे कोई गिरावट की अनुमति नहीं होती है। इसका यह भी अर्थ है कि आगे कोई ट्रेडिंग नहीं हो सकती, चाहे खरीद हो या बिक्री। अधिकांश एक्सचेंज प्लेटफ़ॉर्म पर, इसे आमतौर पर व्यापारियों को तुरंत सचेत करने के लिए हरी बत्ती से चिह्नित किया जाता है।

उदाहरण के लिए, मान लीजिए कि पिछले दिन कोई शेयर £100 पर बंद हुआ। अगर अगले दिन कीमत 10% गिरकर £90 हो जाती है, तो लिमिट डाउन नियम लागू हो जाएगा। इस बिंदु पर, शेयर £90 से नीचे नहीं गिर सकता। चाहे कम कीमत पर कितने भी बिक्री आदेश दिए जाएं। एक्सचेंज बस इसकी अनुमति नहीं देगा।

यह तंत्र मुख्य रूप से नियमित स्टॉक पर लागू होता है ताकि बाजार में अत्यधिक अस्थिरता को रोका जा सके। हालाँकि, इसके अपवाद भी हैं। कुछ प्रकार के स्टॉक के लिए - जैसे कि ग्रोथ बोर्ड या उभरते बाजारों में नई सूचीबद्ध कंपनियाँ - इस तंत्र को अक्सर ट्रेडिंग के पहले कुछ दिनों के लिए माफ कर दिया जाता है। यह बाजार को इन स्टॉक के वास्तविक मूल्य का अधिक तेज़ी से आकलन करने में मदद करने के लिए डिज़ाइन किया गया है, साथ ही साथ नई कंपनी के बाजार में संक्रमण को भी आसान बनाता है।

इसके अलावा, कुछ वित्तीय उत्पाद, जैसे कि विदेशी एक्सचेंज-ट्रेडेड फंड (ETF), इस सीमा प्रतिबंध के अधीन नहीं हैं। इस अपवाद के पीछे का कारण उच्च बाजार तरलता सुनिश्चित करना है, जिससे निवेशकों को अधिक लचीले ढंग से व्यापार करने की अनुमति मिलती है, खासकर शुरुआती चरणों में। ऐसी सीमाएँ न लगाकर, ये वित्तीय उपकरण बाजार में आपूर्ति और मांग को अधिक सटीक रूप से दर्शा सकते हैं, जिससे विभिन्न बाजार परिवेशों में वैश्विक निवेशकों के लिए बेहतर व्यापारिक स्थितियाँ उपलब्ध हो सकती हैं।

सामान्य तौर पर, सीमा में गिरावट अक्सर नकारात्मक समाचार या निवेशकों द्वारा बड़े पैमाने पर बिकवाली के कारण होती है, जो बाजार में निराशावाद की व्यापक भावना को दर्शाती है। जब निवेशक किसी विशेष स्टॉक या समग्र अर्थव्यवस्था के बारे में चिंतित हो जाते हैं, तो नकारात्मक भावना तेज़ी से फैल सकती है, जिससे स्टॉक की कीमतें कम समय में ही तेज़ी से गिर सकती हैं और एक्सचेंज की निचली मूल्य सीमा तक पहुँच सकती हैं।

यह घटना न केवल विशिष्ट घटनाओं या आर्थिक स्थितियों के प्रति बाजार की तत्काल प्रतिक्रिया को उजागर करती है, बल्कि भविष्य की संभावनाओं के बारे में गहरी चिंता को भी प्रकट करती है। सीमा डाउन तंत्र को अत्यधिक मूल्य उतार-चढ़ाव को रोकने और बाजार में अधिक गंभीर घबराहट को रोकने के लिए डिज़ाइन किया गया है।

मूल्य में गिरावट के लिए अधिकतम सीमा निर्धारित करके, यह तंत्र घबराहट में बिक्री या अप्रत्याशित बुरी खबरों के कारण होने वाले भारी बाजार उतार-चढ़ाव को प्रभावी ढंग से रोकने में मदद करता है। यह बाजार की भावना को स्थिर करने और भय से प्रेरित तर्कहीन निर्णयों के जोखिम को कम करने में महत्वपूर्ण भूमिका निभाता है, जिससे बाजार के समग्र स्वास्थ्य और दीर्घकालिक स्थिरता की रक्षा होती है।

साथ ही, लिमिट डाउन नियम बाजार में निष्पक्षता और स्थिरता को बढ़ावा देता है। मूल्य आंदोलनों पर प्रतिबंध लगाकर, यह बाजार में हेरफेर की संभावना को सीमित करता है, जैसे कि बड़े पैमाने पर व्यापार या स्टॉक की कीमतों को कृत्रिम रूप से बढ़ाने या कम करने के लिए इस्तेमाल की जाने वाली अन्य रणनीति। यह असामान्य मूल्य उतार-चढ़ाव को रोकने में मदद करता है और आम निवेशकों को संभावित बाजार हेरफेर से बचाता है।

यह तंत्र न केवल कीमतों में अत्यधिक उतार-चढ़ाव को कम करने, बाजार में घबराहट और सट्टा व्यवहार को रोकने में मदद करता है, बल्कि यह बाजार की समग्र स्थिरता को भी बढ़ाता है। यह सुनिश्चित करके कि कीमतें किसी कंपनी के मूल सिद्धांतों और आपूर्ति और मांग की गतिशीलता को अधिक सटीक रूप से दर्शाती हैं, यह बाजार में निष्पक्षता और पारदर्शिता बनाए रखता है।

संक्षेप में, सीमा नीचे नियम एक प्रभावी विनियामक उपकरण के रूप में कार्य करता है। तेज मूल्य आंदोलनों को सीमित करके, यह बाजार की भावना को स्थिर करने और अचानक मूल्य परिवर्तनों से उत्पन्न जोखिमों को कम करने में मदद करता है। हालांकि, यह ध्यान रखना महत्वपूर्ण है कि स्टॉक एक्सचेंज के नियम देश-दर-देश अलग-अलग होते हैं, इसलिए निवेशकों को विदेशी बाजारों में भाग लेने पर स्थानीय व्यापार नियमों से खुद को परिचित करना चाहिए।

स्टॉक बेचने पर लिमिट डाउन का प्रभाव

जब कोई शेयर सीमा सीमा से नीचे पहुँच जाता है, तो कई निवेशक अक्सर निराशावादी बाजार भावना से प्रेरित होकर बेचने के लिए दौड़ पड़ते हैं। इस बिंदु पर, आम तौर पर बहुत अधिक बिक्री दबाव होता है, क्योंकि निवेशकों को आगे और गिरावट का डर होता है और वे अपनी होल्डिंग्स को बेचने के लिए उत्सुक होते हैं। हालाँकि, इस मूल्य स्तर पर बेचना हमेशा सीधा नहीं होता है। आमतौर पर बड़ी संख्या में बिक्री के आदेश कतार में होते हैं, जबकि खरीद के आदेश अपेक्षाकृत कम होते हैं। नतीजतन, बेचने की तीव्र इच्छा के बावजूद, वास्तविक लेनदेन काफी सीमित हो सकते हैं।

यदि आप इस अवधि के दौरान कोई स्टॉक बेचना चाहते हैं, तो आमतौर पर बाज़ार खुलने से पहले अपना ऑर्डर देना उचित होता है। ऐसा इसलिए है क्योंकि स्टॉक एक्सचेंज "मूल्य प्राथमिकता, समय प्राथमिकता" प्रणाली पर काम करता है। जब बिक्री ऑर्डर की कीमत समान होती है, तो ऑर्डर के प्लेसमेंट का समय महत्वपूर्ण हो जाता है। आप जितना पहले अपना ऑर्डर देंगे, उसके निष्पादित होने की संभावना उतनी ही अधिक होगी।

महत्वपूर्ण क्षणों में, जैसे कि जब कोई स्टॉक अपनी सीमा के करीब होता है, तो मार्केट ऑर्डर का उपयोग करने से आपके निष्पादन की संभावना बढ़ सकती है। मार्केट ऑर्डर को आम तौर पर अन्य प्रकार के ऑर्डर पर प्राथमिकता मिलती है, जिसका अर्थ है कि जब स्टॉक निर्धारित सीमा मूल्य पर पहुंचता है तो उनके जल्दी से भरे जाने की संभावना अधिक होती है। यह आपके प्रतीक्षा समय को कम करने और आपके व्यापार के निष्पादित होने की संभावना को बढ़ाने में मदद कर सकता है।

मार्केट ऑर्डर उस समय बाजार में उपलब्ध सर्वोत्तम मूल्य पर निष्पादित होगा - अक्सर ऐसी स्थितियों में सीमा नीचे मूल्य। इसके अलावा, मार्केट ऑर्डर का उपयोग करने से स्लिपेज (अपेक्षित और वास्तविक निष्पादन मूल्य के बीच का अंतर) के जोखिम को कम करने में मदद मिल सकती है। हालाँकि, चूँकि ट्रेडिंग हॉल्ट के दौरान कीमत लॉक हो जाती है, इसलिए यहाँ स्लिपेज आमतौर पर चिंता का विषय नहीं होता है।

तेजी से कीमतों में उतार-चढ़ाव के दौरान, बाजार के ऑर्डर लक्ष्य मूल्य के करीब बाजार में प्रवेश करने या बाहर निकलने के लिए अधिक सटीक अवसर प्रदान कर सकते हैं, जिससे अस्थिर मूल्य आंदोलनों के कारण संभावित नुकसान कम हो सकता है। इस तरह, निवेशक तेजी से और अधिक प्रभावी ढंग से कार्य कर सकते हैं, जिससे उनके ट्रेडिंग परिणाम बेहतर हो सकते हैं।

जब खरीद आदेश मूल्य तल पर जमा होने लगते हैं, तो बिक्री की संभावना बढ़ जाती है। खरीद आदेशों की एक महत्वपूर्ण संख्या कीमत को वापस ऊपर धकेलने या बिक्री के दबाव को अवशोषित करने में मदद कर सकती है, इस प्रकार बाजार की आपूर्ति और मांग की गतिशीलता को बदल सकती है। इसलिए, निवेशकों को खरीद आदेशों की ताकत और अवधि पर ध्यान देते हुए ऑर्डर बुक की बारीकी से निगरानी करनी चाहिए। जब कीमत उलटने लगे तो बिक्री आदेश देकर, निवेशक अनुकूल बिक्री के अवसरों का लाभ उठा सकते हैं, या तो मुनाफे को लॉक कर सकते हैं या बाजार की भावना में सुधार होने पर नुकसान को कम कर सकते हैं।

बड़ी मात्रा में शेयर रखने वालों के लिए, छोटे बैचों में बेचना एक प्रभावी रणनीति हो सकती है। इस पद्धति से कम से कम कुछ शेयरों के बिकने की संभावना बढ़ जाती है, खासकर अस्थिर या कम-विश्वास वाले बाजारों में। होल्डिंग्स को छोटे-छोटे सेल ऑर्डर में विभाजित करके, निवेशक बाजार को एक बड़े सिंगल सेल ऑर्डर से अभिभूत होने से बचा सकते हैं, साथ ही लेनदेन पूरा करने की संभावना भी बढ़ा सकते हैं। इसके अतिरिक्त, यह दृष्टिकोण निवेशकों को बाजार में तेजी आने पर धीरे-धीरे बेचने की अनुमति देता है, जिससे बाहर निकलने के समय और कीमत को अनुकूलित करने में मदद मिलती है।

कई बार, ट्रेडिंग के दिन के दौरान बाजार की भावना बदल सकती है, जिससे शेयर की कीमत में उछाल आ सकता है। ऐसे मामलों में, मूल्य सीमा को हटाया जा सकता है, जिससे शेयर की कीमत में फिर से उछाल आने का मौका मिल सकता है। निवेशक बाजार में उछाल आने के बाद थोड़ी ऊंची कीमत पर बेचकर इसका फायदा उठा सकते हैं। इसलिए, बाजार की गतिविधियों के प्रति सतर्क रहना और किसी भी उछाल के अवसर का लाभ उठाना, साथ ही सही बिक्री के मौके के लिए धैर्य रखना, नुकसान को कम करने और बेहतर कीमतें हासिल करने के लिए महत्वपूर्ण है।

संक्षेप में, मूल्य तल परिदृश्य के दौरान स्टॉक बेचना एक चुनौतीपूर्ण कार्य है, खासकर जब बाजार की भावना बहुत निराशावादी हो। सफल बिक्री की संभावना बढ़ाने के लिए, निवेशकों को त्वरित निर्णय लेने, तुरंत कार्रवाई करने और प्रभावी ट्रेडिंग रणनीतियों को अपनाने की आवश्यकता होती है। बिक्री आदेशों को तोड़ना, ऑर्डर बुक पर नज़र रखना और परीक्षण आदेशों का उपयोग करने जैसे तरीके लेनदेन को पूरा करने की संभावनाओं को काफी हद तक बेहतर बना सकते हैं, जिससे नुकसान कम हो सकता है और ऐसी स्थितियों में उचित बिक्री मूल्य प्राप्त हो सकता है।

जब खरीद आदेश सीमा नीचे स्तर पर जमा होने लगते हैं, तो बिक्री की संभावना बढ़ जाती है। खरीद आदेशों की एक महत्वपूर्ण संख्या कीमत को वापस ऊपर धकेलने या बिक्री दबाव को अवशोषित करने में मदद कर सकती है, इस प्रकार बाजार की आपूर्ति और मांग की गतिशीलता को बदल सकती है। इसलिए, निवेशकों को खरीद आदेशों की ताकत और अवधि पर ध्यान देते हुए ऑर्डर बुक की बारीकी से निगरानी करनी चाहिए। जब कीमत उलटने लगे तो बिक्री आदेश देकर, निवेशक अनुकूल बिक्री के अवसरों का लाभ उठा सकते हैं, या तो मुनाफे को लॉक कर सकते हैं या बाजार की भावना में सुधार होने पर नुकसान को कम कर सकते हैं।

बड़ी मात्रा में शेयर रखने वालों के लिए, छोटे बैचों में बेचना एक प्रभावी रणनीति हो सकती है। इस पद्धति से कम से कम कुछ शेयरों के बिकने की संभावना बढ़ जाती है, खासकर अस्थिर या कम-विश्वास वाले बाजारों में। होल्डिंग्स को छोटे-छोटे सेल ऑर्डर में विभाजित करके, निवेशक बाजार को एक बड़े सिंगल सेल ऑर्डर से अभिभूत होने से बचा सकते हैं, साथ ही लेनदेन पूरा करने की संभावना भी बढ़ा सकते हैं। इसके अतिरिक्त, यह दृष्टिकोण निवेशकों को बाजार में तेजी आने पर धीरे-धीरे बेचने की अनुमति देता है, जिससे बाहर निकलने के समय और कीमत को अनुकूलित करने में मदद मिलती है।

कई बार, ट्रेडिंग के दौरान बाजार की धारणा बदल सकती है, जिससे शेयर की कीमत में उछाल आ सकता है। ऐसे मामलों में, सीमा नीचे प्रतिबंध हटाया जा सकता है, जिससे शेयर की कीमत में फिर से उछाल आने का मौका मिल सकता है। निवेशक बाजार में उछाल आने के बाद थोड़ी ऊंची कीमत पर बेचकर इसका फायदा उठा सकते हैं। इसलिए, बाजार की गतिविधियों के प्रति सतर्क रहना और किसी भी उछाल के अवसर का लाभ उठाना, साथ ही सही बिक्री के मौके के लिए धैर्य रखना, नुकसान को कम करने और बेहतर कीमतें हासिल करने के लिए महत्वपूर्ण है।

संक्षेप में, सीमा कम होने की स्थिति में स्टॉक बेचना एक चुनौतीपूर्ण कार्य है, खासकर तब जब बाजार की भावना बहुत निराशावादी हो। सफल बिक्री की संभावना बढ़ाने के लिए, निवेशकों को त्वरित निर्णय लेने, तुरंत कार्रवाई करने और प्रभावी ट्रेडिंग रणनीतियों को अपनाने की आवश्यकता होती है। बिक्री आदेशों को तोड़ना, ऑर्डर बुक पर नज़र रखना और परीक्षण आदेशों का उपयोग करने जैसे तरीके लेनदेन को पूरा करने की संभावनाओं को काफी हद तक बेहतर बना सकते हैं, जिससे नुकसान कम हो सकता है और ऐसी स्थितियों में उचित बिक्री मूल्य प्राप्त हो सकता है।

लिमिट डाउन का स्टॉक पर प्रभाव: क्या यह खरीदने लायक है?

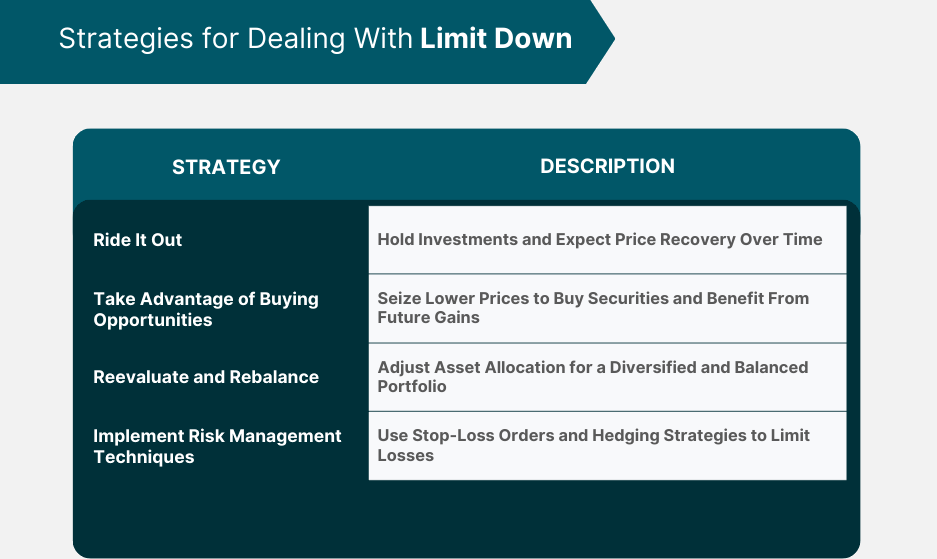

जब कोई शेयर अपनी सीमा से नीचे गिर जाता है, तो ज़्यादातर निवेशक आम तौर पर आगे के नुकसान के डर से इसे बेचने का विकल्प चुनते हैं। हालांकि, कुछ लोग इसे खरीदने के अवसर के रूप में देखते हैं, यहां तक कि बाजार के निचले स्तर को पकड़ने का प्रयास भी करते हैं। जबकि ये निवेशक अधिक सतर्क होते हैं, कीमत में गिरावट जारी रहने की संभावना के प्रति सचेत रहते हैं, वे यह भी मानते हैं कि ऐसी परिस्थितियाँ अक्सर महत्वपूर्ण अवसरों को छिपाती हैं - यदि कोई गिरावट के पीछे अंतर्निहित कारणों को समझता है, तो लाभ कमाया जा सकता है।

इस दृष्टिकोण को अपनाने वाले निवेशक सबसे अधिक दीर्घकालिक निवेशक होते हैं। वे अल्पकालिक मूल्य उतार-चढ़ाव से प्रभावित होने के बजाय कंपनी के मूल सिद्धांतों पर ध्यान केंद्रित करते हैं। उनके लिए, किसी शेयर का निवेश मूल्य काफी हद तक कंपनी की स्थायी लाभ उत्पन्न करने की क्षमता पर निर्भर करता है। जबकि बाजार भावनात्मक उतार-चढ़ाव से प्रेरित हो सकता है, यह कंपनी का दीर्घकालिक प्रदर्शन और आय क्षमता है जो अंततः उसके शेयर मूल्य प्रक्षेपवक्र को निर्धारित करती है।

इसलिए, जब यह विचार किया जाता है कि किसी शेयर को उसकी सीमा के नीचे के स्तर पर खरीदना है या नहीं, तो मुख्य कारक कंपनी की आय और शेयर की कीमत के बीच का संबंध होता है। यदि कंपनी ने लगातार लाभप्रदता दिखाई है, तो शेयर की कीमत में तेज गिरावट छूट पर खरीदने का मौका दे सकती है। इस मामले में, कीमत में गिरावट व्यवसाय में किसी भी मौलिक कमजोरी के बजाय बाजार की भावना को दर्शा सकती है।

यदि व्यापक बाजार में गिरावट है, लेकिन विशिष्ट कंपनी के मूल तत्व मजबूत बने हुए हैं, तो कीमत में गिरावट केवल समग्र बाजार स्थितियों का परिणाम हो सकती है। ऐसे मामलों में, कम कीमत पर एक ठोस स्टॉक खरीदने का अवसर हो सकता है। हालांकि, अगर कंपनी की आय स्पष्ट रूप से खराब हो रही है और स्टॉक में सुधार के संकेत दिखाए बिना गिरावट जारी है, तो निवेशकों को " गिरती हुई चाकू पकड़ने " का जोखिम हो सकता है - एक ऐसी स्थिति जहां स्टॉक में गिरावट जारी रहने पर आगे नुकसान होने की संभावना है।

संक्षेप में, सीमा के नीचे के स्तरों पर स्टॉक खरीदना एक आकर्षक अवसर प्रस्तुत कर सकता है, लेकिन तत्काल घबराहट से परे देखना आवश्यक है। दीर्घकालिक बुनियादी बातों पर ध्यान केंद्रित करना, जैसे कि लगातार आय वृद्धि, निवेशकों को यह निर्धारित करने में मदद कर सकती है कि मूल्य में गिरावट अस्थायी है या गहरी समस्याओं का संकेत है। जबकि सावधानी बरतना महत्वपूर्ण है, दीर्घकालिक निवेश दृष्टिकोण वाले लोगों के लिए, ये स्थितियाँ मूल्यवान प्रवेश बिंदु प्रदान कर सकती हैं।

आदर्श स्थिति तब होगी जब यह लंबे समय तक गिरावट के बाद हो, क्योंकि यह अक्सर बाजार में अत्यधिक घबराहट और बिक्री के दबाव का संकेत देता है। हालांकि, यह विशेष रूप से ध्यान देने योग्य है यदि यह लगातार सीमा में गिरावट के बाद होता है। ऐसे मामलों में, यह बाजार की भावना की तीव्रता को दर्शा सकता है, जो संभावित रूप से वापसी के लिए आधार तैयार करता है।

तकनीकी समर्थन स्तर, जो पिछले मूल्य आंदोलनों और तकनीकी विश्लेषण से प्राप्त होते हैं, वे मुख्य सीमाएँ हैं जिन्हें पार करना आम तौर पर मुश्किल होता है। जब कोई स्टॉक अपनी सीमा को छूता है, अगर कीमत तकनीकी समर्थन स्तर के करीब पहुंचती है और रेखा से नीचे महत्वपूर्ण रूप से टूटे बिना इसे छूती है, तो यह अक्सर संकेत देता है कि स्टॉक इस मूल्य सीमा के भीतर वापस आ सकता है।

ऐसे मामलों में, निवेशक अल्पकालिक ट्रेडिंग रणनीतियों पर विचार कर सकते हैं, जिसका लक्ष्य समर्थन स्तर के पास संभावित उछाल से लाभ कमाना है। यह दृष्टिकोण मूल्य में उछाल के दौरान त्वरित लाभ लेने की अनुमति देता है। हालांकि, जोखिम को कम करने के लिए, निवेशकों के लिए बाजार के रुझानों और तकनीकी संकेतकों पर बारीकी से नज़र रखना महत्वपूर्ण है ताकि यह सुनिश्चित हो सके कि समर्थन स्तर ठोस और विश्वसनीय है।

यदि शेयर की कीमत इस स्तर के आसपास उतार-चढ़ाव करती है और पूरी तरह से मूल्य तल तक नहीं पहुंचती है, तो यह आमतौर पर संकेत देता है कि खरीद और बिक्री बल अपेक्षाकृत संतुलित हैं। हालांकि, अगर शेयर की कीमत बार-बार सीमा सीमा को छूती है या उससे नीचे गिरती है, और ट्रेडिंग वॉल्यूम काफी बढ़ जाता है, तो यह कुछ खरीद दबाव का संकेत दे सकता है जो बिक्री दबाव का मुकाबला कर रहा है। यह बाजार की भावना में बदलाव का संकेत दे सकता है, और निवेशकों को यह निर्धारित करने के लिए खरीद शक्ति पर पूरा ध्यान देना चाहिए कि क्या बाजार में उछाल या गिरावट आ सकती है।

इसका मतलब यह हो सकता है कि शेयर को लेकर बाजार की चिंता धीरे-धीरे कम हो रही है और खरीदारी की गतिविधि बढ़ने लगी है। इस सीमा के भीतर ट्रेडिंग करने से अवसर मिल सकते हैं, लेकिन अगर बाजार की भावना डरी हुई रहती है, और नकारात्मक खबरों से और भी बढ़ जाती है, तो जोखिम अभी भी काफी हो सकते हैं। इसलिए, निवेशकों को कोई भी निर्णय लेने से पहले बाजार के मूड और उससे जुड़े जोखिमों का सावधानीपूर्वक आकलन करने की आवश्यकता है।

यह ध्यान रखना महत्वपूर्ण है कि इस समय स्टॉक खरीदना उच्च स्तर के जोखिम के साथ आता है। यदि आप प्रवेश करने का निर्णय लेते हैं, तो संभावित गिरावट को कम करने के लिए एक छोटी स्थिति के साथ ऐसा करना उचित है। एक बार जब आप खरीद लेते हैं, तो बाजार की बारीकी से निगरानी करना और स्टॉक में गिरावट जारी रहने पर संभावित नुकसान को सीमित करने के लिए स्टॉप-लॉस ऑर्डर सेट करना महत्वपूर्ण है। यदि स्टॉक एक और सीमा तक गिर जाता है या अगले दिन खराब प्रदर्शन करना जारी रखता है, तो आपको अपने नुकसान को तुरंत कम करने के लिए तैयार रहना चाहिए।

कभी-कभी, अल्पकालिक पलटाव का अवसर हो सकता है। यदि स्टॉक की कीमत बंद होने से पहले उल्लेखनीय सुधार दिखाती है, तो यह बाजार की भावना में सुधार का संकेत हो सकता है, साथ ही खरीददारी में रुचि मजबूत हो सकती है। ऐसे मामले में, निवेशक लाभ लेने और पलटाव के अवसर को जब्त करने पर विचार कर सकते हैं।

रिबाउंड चरण में जल्दी बेचकर, निवेशक अल्पकालिक बाजार उतार-चढ़ाव का प्रभावी ढंग से लाभ उठा सकते हैं और स्टॉक को उसकी सीमा तक बनाए रखने के जोखिम को कम कर सकते हैं। यह रणनीति न केवल बाजार में सुधार के दौरान मुनाफे को लॉक करने में मदद करती है, बल्कि अनिश्चित बाजार स्थितियों में संभावित नुकसान को भी कम करती है, जिससे अंततः समग्र निवेश रिटर्न में वृद्धि होती है।

इसके अतिरिक्त, ऐसे समय में स्टॉक खरीदना आम तौर पर बढ़े हुए जोखिम के साथ आता है, जिससे जोखिम प्रबंधन और भी महत्वपूर्ण हो जाता है। शुरुआती लोगों या जोखिम के प्रति कम सहनशीलता वाले लोगों के लिए, अनावश्यक नुकसान से बचने के लिए ऐसे ट्रेडों से दूर रहना उचित है। यदि आप इस प्रकार की रणनीति से अपरिचित हैं, तो नकली ट्रेडिंग के साथ अभ्यास करना अनुभव बनाने और प्रक्रिया को समझने का एक मूल्यवान तरीका हो सकता है। एक बार जब आप पर्याप्त समझ और आत्मविश्वास हासिल कर लेते हैं, तो आप वास्तविक ट्रेडिंग पर आगे बढ़ सकते हैं, जो दांव अधिक होने पर जोखिमों को कम करने में मदद करेगा।

निष्कर्ष में, सीमा के नीचे निवेश के अवसरों की पहचान करने के लिए स्टॉक की स्थिति, मूल्य में उतार-चढ़ाव और व्यापक बाजार परिवेश जैसे कारकों का सावधानीपूर्वक विश्लेषण करना आवश्यक है। इन प्रमुख तत्वों को समझकर, निवेशक बाजार में संभावित अवसरों को पहचानने में बेहतर ढंग से सक्षम होते हैं। अंतर्निहित कारणों और उसके बाद के रुझानों की गहन जांच से सर्वोत्तम प्रवेश बिंदुओं को पहचानने में मदद मिल सकती है, जिससे अंततः संभावित रिटर्न को अधिकतम किया जा सकता है।

| वर्ग | अर्थ |

| परिभाषा | स्टॉक की कीमत एक्सचेंज द्वारा निर्धारित अधिकतम दैनिक गिरावट सीमा तक पहुंच जाती है। |

| ट्रिगर स्थितियाँ | मूल्य में गिरावट एक्सचेंज की निर्धारित सीमा तक पहुँच जाती है। |

| विक्रय रणनीति | पूर्व-निर्धारित आदेश, रुझानों की निगरानी, बाजार आदेशों का उपयोग करें। |

| खरीदारी की रणनीति | बुनियादी बातों, समर्थन स्तरों और बाजार की भावना का आकलन करें। |

| जोखिम नियंत्रण | रिबाउंड पर नजर रखें, स्टॉप-लॉस निर्धारित करें, नुकसान को न्यूनतम रखें। |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

कैम्ब्रिकॉन के शेयर की कीमत मुताई से भी ज़्यादा हो गई है, जिससे यह चीन का नया बाज़ार बादशाह बन गया है। क्या यह तकनीकी सफलता है या कोई बुलबुला बनने की तैयारी में है?

2025-08-29

जानें कि स्टॉक टिकर क्या है, टिकर प्रतीक कैसे काम करते हैं, और आधुनिक वित्तीय बाजारों के लिए वे क्यों आवश्यक हैं।

2025-08-29

उचित मूल्य अंतर चार्ट में मूल्य अक्षमताओं को उजागर करता है। यह मार्गदर्शिका बताती है कि यह क्या है, यह क्यों महत्वपूर्ण है, और FVG का प्रभावी ढंग से व्यापार कैसे करें।

2025-08-29