สรุป

สรุป

ดัชนีกำไรเป็นเครื่องมือที่ช่วยประเมินความคุ้มค่าของโครงการลงทุน โดยการเปรียบเทียบมูลค่าปัจจุบันของกระแสเงินสดกับการลงทุนเริ่มต้น ช่วยให้ธุรกิจและนักลงทุนตัดสินใจได้อย่างมีประสิทธิภาพ

ทำความเข้าใจดัชนีกำไร (Profitability Index: PI)

ดัชนีกำไรเป็นเครื่องมือสำคัญในการประเมินความคุ้มค่าของโครงการลงทุน โดยเฉพาะในการจัดทำงบประมาณทุน ช่วยให้ธุรกิจสามารถเปรียบเทียบมูลค่าที่โครงการสามารถสร้างได้กับต้นทุนที่ต้องใช้ และตัดสินใจเลือกโครงการที่เหมาะสมที่สุด

หลักการของดัชนีกำไรอยู่ที่การเปรียบเทียบมูลค่าปัจจุบันของกระแสเงินสดในอนาคตกับเงินลงทุนเริ่มต้น หากค่าดัชนีมากกว่า 1 หมายความว่าโครงการสามารถสร้างมูลค่าได้มากกว่าต้นทุน จึงเป็นการลงทุนที่คุ้มค่า แต่หากต่ำกว่า 1 แสดงว่าโครงการอาจขาดทุน เพราะกระแสเงินสดไม่เพียงพอที่จะคืนทุน

การใช้ดัชนีนี้จะช่วยให้ธุรกิจและนักลงทุนสามารถจัดลำดับความสำคัญของโครงการได้อย่างมีประสิทธิภาพ โดยเลือกลงทุนในโครงการที่ให้ผลตอบแทนสูงสุดภายใต้ข้อจำกัดด้านเงินทุน ทำให้ดัชนีนี้เป็นเครื่องมือสำคัญสำหรับการตัดสินใจเมื่อมีหลายตัวเลือกในการลงทุน

วิธีการคำนวณดัชนีกำไร

วิธีการคำนวณดัชนีกำไร

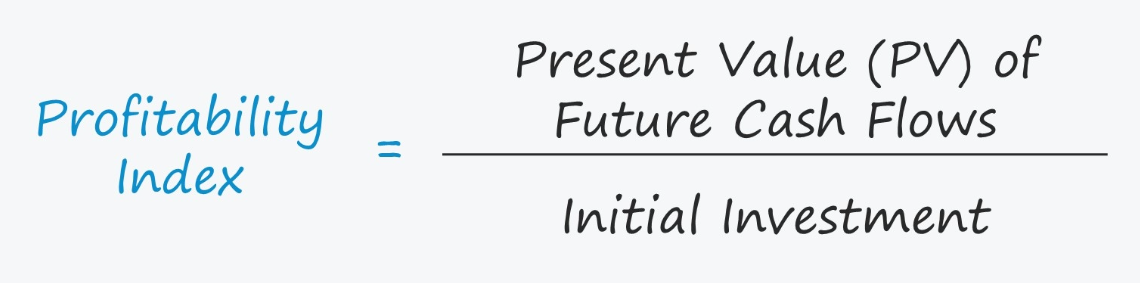

สูตรในการคำนวณดัชนีกำไรคือ:

ดัชนีกำไร = มูลค่าปัจจุบันของกระแสเงินสดในอนาคต (Present Value of Future Cash Flows) / การลงทุนเริ่มต้น (Initial Investment)

การคำนวณประกอบด้วยสององค์ประกอบหลัก:

มูลค่าปัจจุบันของกระแสเงินสดที่ในอนาคต: เป็นรายได้ที่คาดว่าจะได้รับจากโครงการ โดยต้องปรับตามมูลค่าเวลาเงิน (Time Value of Money) เพราะเงินที่ได้รับในอนาคตมีค่าน้อยกว่าปัจจุบัน ดังนั้นจึงต้องหักลดกระแสเงินสดเพื่อสะท้อนมูลค่าปัจจุบัน

การลงทุนเริ่มต้น: เป็นต้นทุนที่จำเป็นในการเริ่มโครงการ เช่น เงินลงทุน ค่าใช้จ่ายในการดำเนินงาน และค่าใช้จ่ายอื่น ๆ ที่เกี่ยวข้อง

ยกตัวอย่างเช่น หากบริษัทกำลังพิจารณาการลงทุนที่ต้องใช้เงิน 500,000 บาทและคาดว่าจะมีกระแสเงินสดที่ปรับเป็นมูลค่าปัจจุบันแล้ว 700,000 บาท ดัชนีกำไรจะเป็น:

PI = 700,000 / 500,000 = 1.4

เนื่องจากค่าดัชนีมากกว่า 1 แสดงว่าโครงการนี้สามารถสร้างมูลค่าได้มากกว่าต้นทุน จึงเป็นการลงทุนที่มีศักยภาพและน่าสนใจ

ทั้งนี้ อัตราการคิดลด (discount rate) ที่ใช้คำนวณมีความสำคัญอย่างมาก เพราะสะท้อนต้นทุนของทุนหรือผลตอบแทนขั้นต่ำที่ต้องการ หากใช้อัตราคิดลดสูง มูลค่าปัจจุบันของกระแสเงินสดในอนาคตจะลดลง ซึ่งอาจทำให้ค่าดัชนีกำไรลดลงและส่งผลต่อการตัดสินใจลงทุน

การตีความค่าดัชนีกำไร

การตีความค่าดัชนีกำไรอย่างถูกต้องช่วยให้นักลงทุนและผู้นำธุรกิจตัดสินใจทางการเงินได้อย่างมีข้อมูล

PI > 1: โครงการมีแนวโน้มสร้างมูลค่าเกินต้นทุน ควรพิจารณาลงทุน

PI = 1: โครงการมีมูลค่าเท่าต้นทุน ซึ่งอาจไม่ได้สร้างหรือทำลายมูลค่าในเชิงเศรษฐกิจ ในกรณีนี้ องค์ประกอบเพิ่มเติม เช่น ผลประโยชน์ทางกลยุทธ์ อาจเป็นปัจจัยที่ช่วยในการตัดสินใจ

P < 1: โครงการมีแนวโน้มสร้างมูลค่าน้อยกว่าต้นทุน อาจไม่ใช่การลงทุนที่ดี

แม้ว่าค่า PI มากกว่า 1 จะเป็นสัญญาณเชิงบวก แต่ไม่ควรใช้เพียงตัวเดียว ควรเปรียบเทียบกับตัวชี้วัดอื่น เช่น มูลค่าปัจจุบันสุทธิ (Net Present Value: NPV) และอัตราผลตอบแทนภายใน (Internal Rate of Return: IRR)

ตัวอย่างเช่น NPV แสดงมูลค่าที่คาดว่าจะได้รับจากการลงทุน ขณะที่ PI บอกถึงผลตอบแทนต่อหน่วยเงินลงทุน หากมีข้อจำกัดด้านงบประมาณ PI ช่วยจัดลำดับความสำคัญของโครงการที่ให้ความคุ้มค่าสูงสุด

ข้อดีและข้อจำกัดของดัชนีกำไร

ข้อดี:

ช่วยจัดลำดับความสำคัญในการลงทุนเมื่อมีทุนจำกัด: วัดผลตอบแทนต่อหน่วยการลงทุน ทำให้การจัดสรรงบประมาณมีประสิทธิภาพ

พิจารณามูลค่าเวลาเงิน: หักลดกระแสเงินสดในอนาคต ทำให้การประเมินสะท้อนมูลค่าที่แท้จริงมากขึ้น

เปรียบเทียบโครงการขนาดต่าง ๆ ได้ดี: โครงการที่มี NPV เท่ากันอาจมี PI ต่างกันซึ่งช่วยเลือกโครงการที่ให้ผลตอบแทนที่ดีกว่า

ข้อจำกัด:

ไม่คำนึงถึงขนาดของโครงการ: โครงการเล็กที่มี PI สูงอาจดูน่าสนใจ แต่ผลตอบแทนโดยรวมอาจน้อยกว่าโครงการขนาดใหญ่ที่มี PI ต่ำกว่าเล็กน้อย

ไม่พิจารณาระยะเวลาโครงการ: แม้มีค่า PI ใกล้เคียงกัน แต่ระยะเวลาที่แตกต่างกันอาจส่งผลต่อกระแสเงินสดและแผนการเงิน

อ่อนไหวต่อความแม่นยำของการคาดการณ์: หากประมาณการกระแสเงินสดผิดพลาด ค่าดัชนีอาจทำให้เข้าใจผิด

การประยุกต์ใช้ดัชนีกำไร

ดัชนีกำไรถูกใช้ในวงกว้างในงานการเงินขององค์กร โดยเฉพาะในการตัดสินใจเกี่ยวกับการจัดการงบประมาณ การลงทุน บริษัทในหลากหลายอุตสาหกรรมใช้ดัชนีเพื่อประเมินโอกาสการลงทุนและจัดสรรทรัพยากรอย่างมีประสิทธิภาพ

การลงทุนในองค์กร

บริษัทใหญ่ ๆ ใช้ดัชนีกำไรในการประเมินโครงการต่าง ๆ เช่น การขยายธุรกิจ การพัฒนาโครงสร้างพื้นฐาน และการลงทุนในงานวิจัยและพัฒนา ตัวอย่างเช่น บริษัทเทคโนโลยีอาจใช้ดัชนีเพื่อตัดสินใจว่า การพัฒนาสินค้าใหม่จะคุ้มค่ากับต้นทุนที่ต้องลงทุนหรือไม่

โครงการการผลิตและอุตสาหกรรม

ในภาคการผลิต ผู้ผลิตใช้ดัชนีกำไรในการตัดสินใจว่าจะอัพเกรดเครื่องจักรเดิมหรือจะลงทุนในสายการผลิตใหม่ ตัวอย่างเช่น ถ้าผู้ผลิตรถยนต์กำลังพิจารณาโครงการสองโครงการ โครงการแรกคือการปรับปรุงโรงงานเดิม อีกโครงการหนึ่งคือการสร้างโรงงานใหม่ แม้ว่าโครงการทั้งสองจะมี NPV ใกล้เคียงกัน แต่โครงการที่มีดัชนีกำไรสูงกว่าก็น่าจะเป็นทางเลือกที่ดีกว่า ถ้าเงินทุนมีจำกัด

โครงการพลังงานและพลังงานทดแทน

ในภาคพลังงาน บริษัทต่าง ๆ ใช้ดัชนีกำไรในการประเมินโครงการพลังงานทดแทน เช่น ฟาร์มพลังงานลมหรือโรงงานพลังงานแสงอาทิตย์ ซึ่งต้องการการลงทุนเริ่มต้นจำนวนมาก ค่าดัชนีจะช่วยให้บริษัทตัดสินใจได้ว่าโครงการเหล่านี้จะสร้างผลตอบแทนต่อหน่วยการลงทุนที่คุ้มค่ากับการใช้จ่ายหรือไม่

การตัดสินใจลงทุนของบุคคล

แม้แต่ผู้ลงทุนรายบุคคลก็สามารถใช้ดัชนีกำไรในการประเมินการลงทุนในธุรกิจหรืออสังหาริมทรัพย์ได้ เช่น นักลงทุนในอสังหาริมทรัพย์อาจเปรียบเทียบโครงการต่าง ๆ เพื่อดูว่าโครงการใดให้ผลตอบแทนสูงสุดต่อเงินลงทุน ช่วยให้สามารถตัดสินใจทางการเงินได้อย่างมีกลยุทธ์

โครงการภาครัฐและท้องถิ่น

รัฐบาลและหน่วยงานท้องถิ่นใช้ดัชนีกำไรในการจัดสรรงบประมาณให้กับโครงการโครงสร้างพื้นฐาน เช่น การก่อสร้างถนน การขนส่งสาธารณะ หรือการพัฒนาโครงการสาธารณูปโภคต่าง ๆ เมื่อมีข้อจำกัดด้านงบประมาณค่าดัชนีจะช่วยในการเลือกโครงการที่มีประโยชน์ทางเศรษฐกิจและสังคมสูงสุดต่อเงินลงทุน

การใช้ดัชนีกำไรในหลาย ๆ สถานการณ์การลงทุนช่วยให้องค์กรและนักลงทุนสามารถตัดสินใจได้อย่างมีกลยุทธ์และมั่นคงทางการเงินมากขึ้น

สรุป

ดัชนีกำไรเป็นเครื่องมือวิเคราะห์การลงทุนที่มีประสิทธิภาพ แม้มีข้อจำกัด แต่ความสามารถในการจัดอันดับโครงการตามความคุ้มค่าทำให้เป็นเครื่องมือสำคัญในการวางแผนงบประมาณ หากนักลงทุนเข้าใจวิธีคำนวณและตีความค่าดัชนี จะสามารถเพิ่มผลตอบแทนและลดความเสี่ยงทางการเงินได้อย่างมีประสิทธิภาพ

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

สำรวจแนวคิดสำคัญและกลยุทธ์การซื้อขายฟิวเจอร์สสำหรับผู้เริ่มต้นที่จะช่วยให้คุณจัดการความเสี่ยงและพัฒนาทักษะการซื้อขายของคุณ

2025-04-18

Accumulation Distribution Line ติดตามแรงกดดันในการซื้อและการขายโดยการรวมราคาและปริมาณเข้าด้วยกัน ช่วยให้ผู้ซื้อขายยืนยันแนวโน้มและค้นหาจุดกลับตัว

2025-04-18

เรียนรู้รูปแบบแผนภูมิสามเหลี่ยม 5 ประการที่สำคัญที่สุดที่ผู้ซื้อขายใช้ในการระบุจุดทะลุ การดำเนินต่อไปของแนวโน้ม และการรวมตัวของตลาดด้วยความมั่นใจ

2025-04-18