Торговля

Краткое содержание:

Краткое содержание:

Узнайте, почему золото такое дорогое: от его ограниченного предложения и спроса до его роли в защите от инфляции, центральных банках и современных финансовых рынках.

Золото всегда имело ауру престижа и постоянства. Но в 2025 году, когда цифровые активы растут, а финансовые рынки развиваются, золото по-прежнему имеет высокую цену — и не только потому, что оно хорошо смотрится в ожерелье. Причина, по которой золото так дорого сегодня, сводится к сочетанию экономики, психологии и мировых финансовых систем.

Одна из главных причин высокой стоимости золота проста: его не так уж много.

На сегодняшний день, по данным Всемирного золотого совета, в общей сложности добыто около 200 000 тонн золота. Это может показаться большим, но на самом деле это очень мало, если учесть, что все это поместилось бы в куб примерно 21 метр в длину, ширину и высоту. В отличие от других природных ресурсов, таких как нефть или древесина, золото не так легко возобновляемо, и его становится все труднее найти.

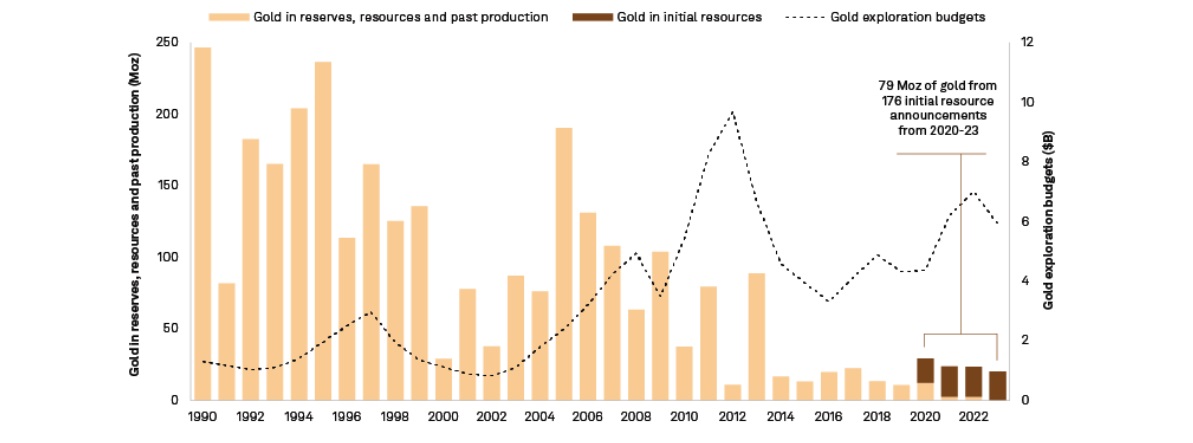

Большая часть «легкого» золота уже извлечена из земли. То, что осталось, лежит глубже под землей, часто в отдаленных или нестабильных регионах. Добыча золота не только стоит больше денег и времени, но и требует значительных экологических разрешений и инвестиций в инфраструктуру. Даже если бы мы нашли новые месторождения, обычно требуется более десятилетия, чтобы перейти от открытия к производству.

Большая часть «легкого» золота уже извлечена из земли. То, что осталось, лежит глубже под землей, часто в отдаленных или нестабильных регионах. Добыча золота не только стоит больше денег и времени, но и требует значительных экологических разрешений и инвестиций в инфраструктуру. Даже если бы мы нашли новые месторождения, обычно требуется более десятилетия, чтобы перейти от открытия к производству.

Это встроенное ограничение означает, что предложение золота не увеличивается быстро, даже если цены растут. Такая жесткость делает золото более уязвимым к изменениям спроса, что, в свою очередь, толкает цены выше, когда люди хотят купить больше.

Золото может быть редким, но оно также очень востребовано, и этот спрос выходит далеко за рамки инвестиций.

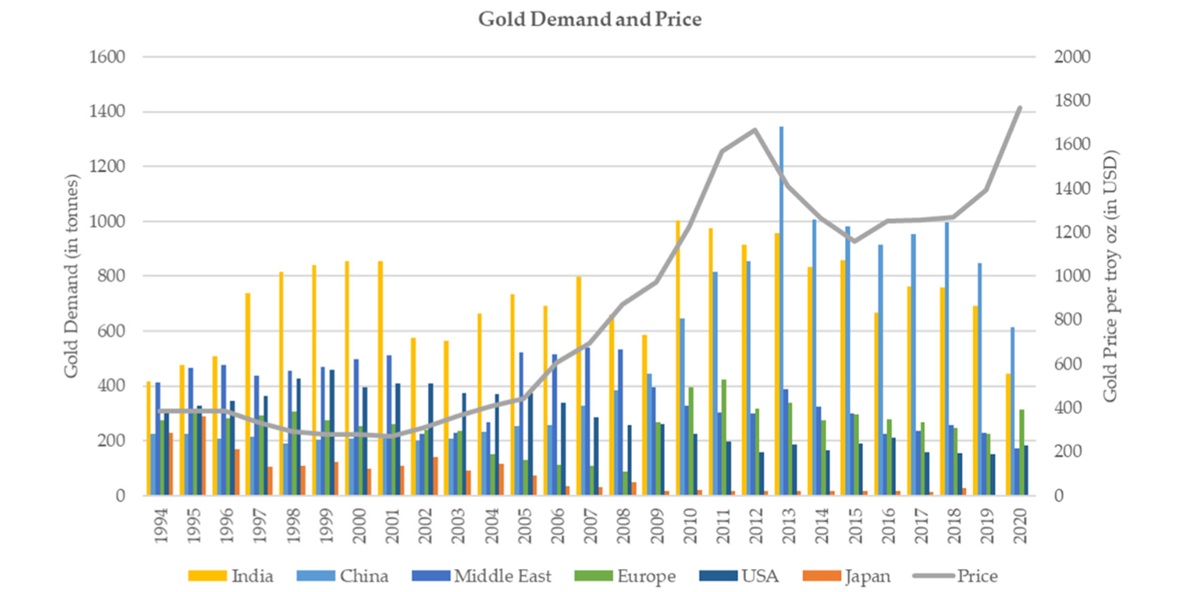

Около 40–50% мирового спроса на золото приходится на ювелирный сектор. Во многих частях мира золотые украшения не просто декоративные; они имеют культурное значение и являются формой долгосрочного богатства. Например, в Индии золото тесно связано со свадьбами, праздниками, такими как Дивали, и религиозными традициями. Семьи часто передают золотые украшения по наследству как семейные реликвии и сбережения. Похожий культурный вес наблюдается в Китае, на Ближнем Востоке и в некоторых частях Юго-Восточной Азии.

Спрос резко возрастает в периоды ключевых сезонов и фестивалей, что может привести к росту мировых цен. Более того, на рынке предметов роскоши золото остается основным товаром. Его используют в часах высокого класса, аксессуарах и дизайнерских изделиях на заказ. Для многих золото олицетворяет престиж, успех и вечную элегантность — качества, которые сохраняют свою привлекательность на протяжении поколений и уровней доходов.

Поскольку этот спрос устойчив и часто обусловлен эмоциями или культурой, он остается относительно сильным даже во времена экономической неопределенности. Люди могут сократить другие покупки, но золото, как правило, сохраняет свое место в приоритетах расходов, особенно на развивающихся рынках.

Помимо ювелирных изделий, золото широко рассматривается как финансовая подушка безопасности, особенно во времена инфляции или слабости валюты. В отличие от бумажных денег, которые теряют стоимость по мере роста инфляции, золото сохраняет свою покупательную способность с течением времени. Вот почему инвесторы часто переводят деньги в золото во время экономической неопределенности.

Думайте об этом как о хедже. Если ваша местная валюта покупает вас меньше каждый месяц, хранение золота может стать способом защитить реальную стоимость вашего богатства. Это особенно важно в странах, где инфляция быстро растет или национальная валюта нестабильна.

Возьмите исторические события, такие как нефтяной кризис 1970-х годов, мировой финансовый крах 2008 года или пандемия COVID-19. В каждый из этих периодов инвесторы обращались к золоту как к «безопасной гавани», что значительно повышало цены. Например, золото выросло с примерно 800 долларов за унцию в 2008 году до более чем 1900 долларов к 2011 году, когда паника и экономическая неопределенность распространились на мировые рынки.

Даже сегодня, когда процентные ставки колеблются, а инфляция возвращается в разных частях мира, золото продолжает выступать в качестве надежного щита против волатильности рынка. Чем неопределеннее экономическая среда, тем привлекательнее становится золото, и это, естественно, влияет на его цену.

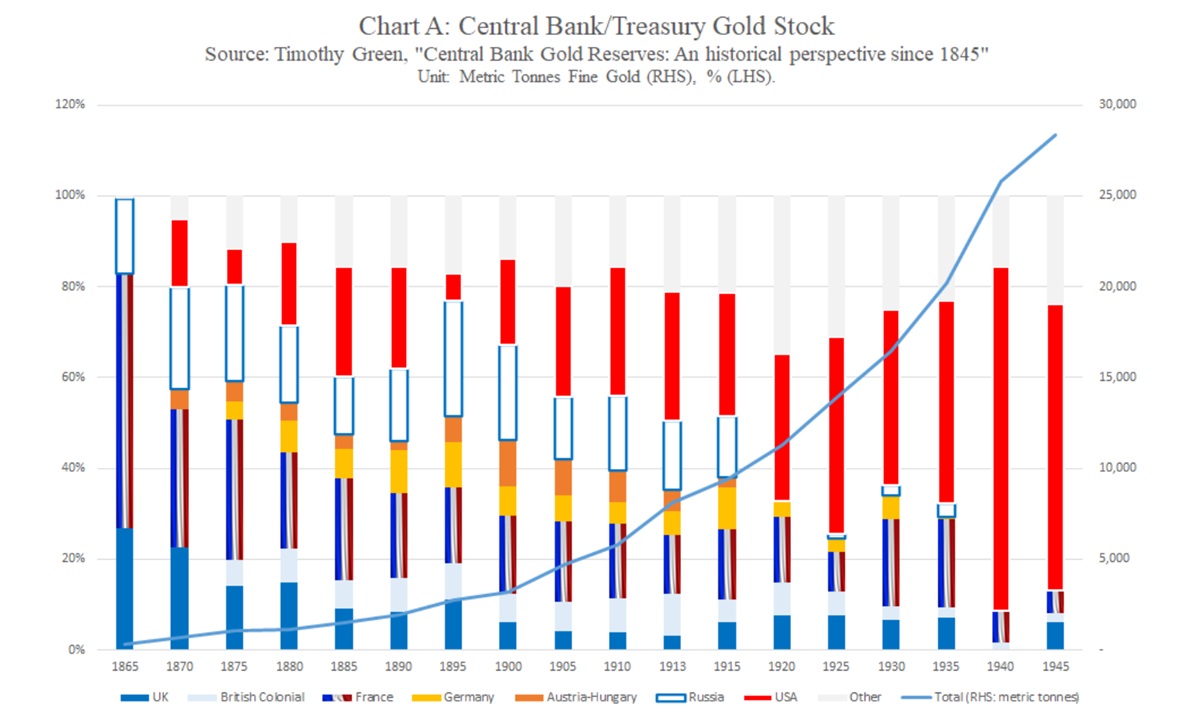

Золото ценят не только домохозяйства и частные инвесторы. Национальные правительства и центральные банки являются одними из крупнейших игроков на рынке золота. Они покупают и хранят большие объемы золота как часть своих валютных резервов.

Почему? Потому что золото не привязано к экономике какой-либо одной страны. В отличие от долларов, евро или иен, золото не зависит от денежно-кредитной политики или процентных ставок. Это делает его полезным инструментом для центральных банков, стремящихся сбалансировать риски и поддерживать финансовую стабильность.

Почему? Потому что золото не привязано к экономике какой-либо одной страны. В отличие от долларов, евро или иен, золото не зависит от денежно-кредитной политики или процентных ставок. Это делает его полезным инструментом для центральных банков, стремящихся сбалансировать риски и поддерживать финансовую стабильность.

Такие страны, как США, Германия, Россия и Китай, имеют значительные золотые запасы, часто в тысячах тонн. В последние годы центральные банки в развивающихся странах также увеличивают свои резервы, рассматривая золото как хедж против геополитического риска и обесценивания валюты.

Когда центральные банки покупают золото в больших количествах, они не просто увеличивают спрос — они также сигнализируют остальному рынку, что золото по-прежнему считается надежным стратегическим активом. Такое поведение создает повышательное давление на цены и усиливает мировое значение золота.

Раньше владение золотом означало покупку физических слитков, монет или ювелирных изделий. Сегодня гораздо проще — и удобнее — инвестировать в золото, не прикасаясь ни к одной унции.

Биржевые фонды (ETF), обеспеченные золотом, позволяют инвесторам покупать золото через финансовые рынки. Эти фонды отслеживают цену золота и обеспечены реальным золотом, хранящимся в надежных хранилищах. Введение золотых ETF открыло возможность инвестирования в золото для миллионов людей, которые в противном случае посчитали бы непрактичным или дорогим владеть физическим металлом.

Что это значит для цены? Ну, чем проще инвестировать, тем больше людей это делают. Эта дополнительная доступность увеличивает спрос, особенно в периоды нестабильности, такие как спады на фондовом рынке. Когда фондовые рынки спотыкаются, инвесторы часто «бегут в безопасность», переводя деньги в золотые ETF. Эти притоки могут быть быстрыми, и чем больше денег поступает, тем больше золота приходится покупать, чтобы соответствовать активам фонда, что еще больше повышает цену.

Итак, почему золото такое дорогое? Это сочетание фиксированного предложения, сильного культурного и промышленного спроса и его уникального положения в мировых финансах. Независимо от того, покупается ли оно ради красоты, традиций или защиты, золото продолжает иметь вес, с которым мало какие другие активы могут сравниться. Оно не просто лежит в хранилищах или сверкает на витринах — оно занимает глубокое и прочное место в том, как люди и нации думают о ценности, безопасности и богатстве.

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Узнайте, как работает медвежья дивергенция, почему она сигнализирует об ослаблении импульса и как трейдеры используют ее для прогнозирования рыночных спадов.

2025-04-30

Получите последние данные о ценах на медный лом за апрель 2025 года. Узнайте текущие ставки, тенденции рынка и факторы, влияющие на изменения для продавцов, покупателей и переработчиков.

2025-04-30

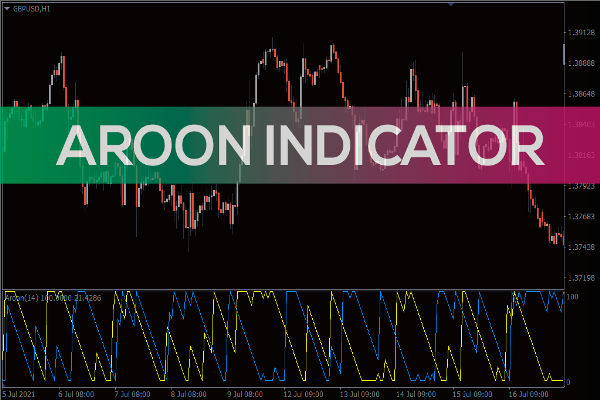

Индикатор Aroon и скользящие средние отслеживают тренды, но что эффективнее для вашей торговой стратегии? Узнайте об их использовании и стратегии.

2025-04-30