Trading

Atividades Recentes

Publicado em: 2025-05-15

A negociação de futuros tem se tornado cada vez mais popular entre traders e investidores que buscam oportunidades de lucrar com os movimentos do mercado de commodities, moedas, índices e muito mais. Se você é iniciante, aprender o básico e desenvolver uma estratégia é crucial antes de começar.

Este guia passo a passo explica o que são contratos futuros, como funcionam, como começar e as estratégias e riscos essenciais a serem considerados como iniciante.

Um contrato futuro é um acordo juridicamente vinculativo para comprar ou vender um ativo a um preço predeterminado em uma data futura específica. Os contratos futuros são padronizados e negociados em bolsas organizadas, como a CME (Chicago Mercantile Exchange) ou a ICE (Intercontinental Exchange).

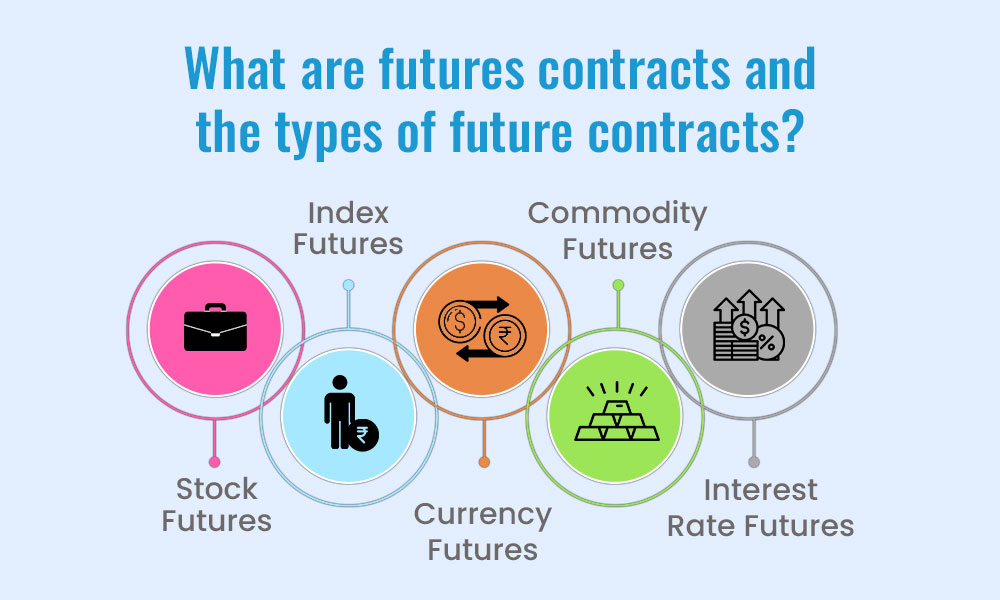

Esses contratos são utilizados por especuladores que buscam lucrar com os movimentos de preços e por produtores e consumidores para se proteger contra o risco de volatilidade. Os contratos futuros podem ser baseados em uma ampla gama de ativos subjacentes, incluindo:

Commodities (por exemplo, petróleo bruto, ouro, gás natural)

Índices (por exemplo, futuros do S&P 500)

Moedas (por exemplo, euro, iene)

Taxas de juros (por exemplo, futuros de títulos do Tesouro)

Como funciona

Os contratos futuros especificam a quantidade e a qualidade do ativo subjacente e a data de entrega. No entanto, a maioria dos traders nunca recebe o ativo. Em vez disso, fecham suas posições para realizar lucro ou limitar perdas antes do vencimento.

Vejamos um exemplo simplificado:

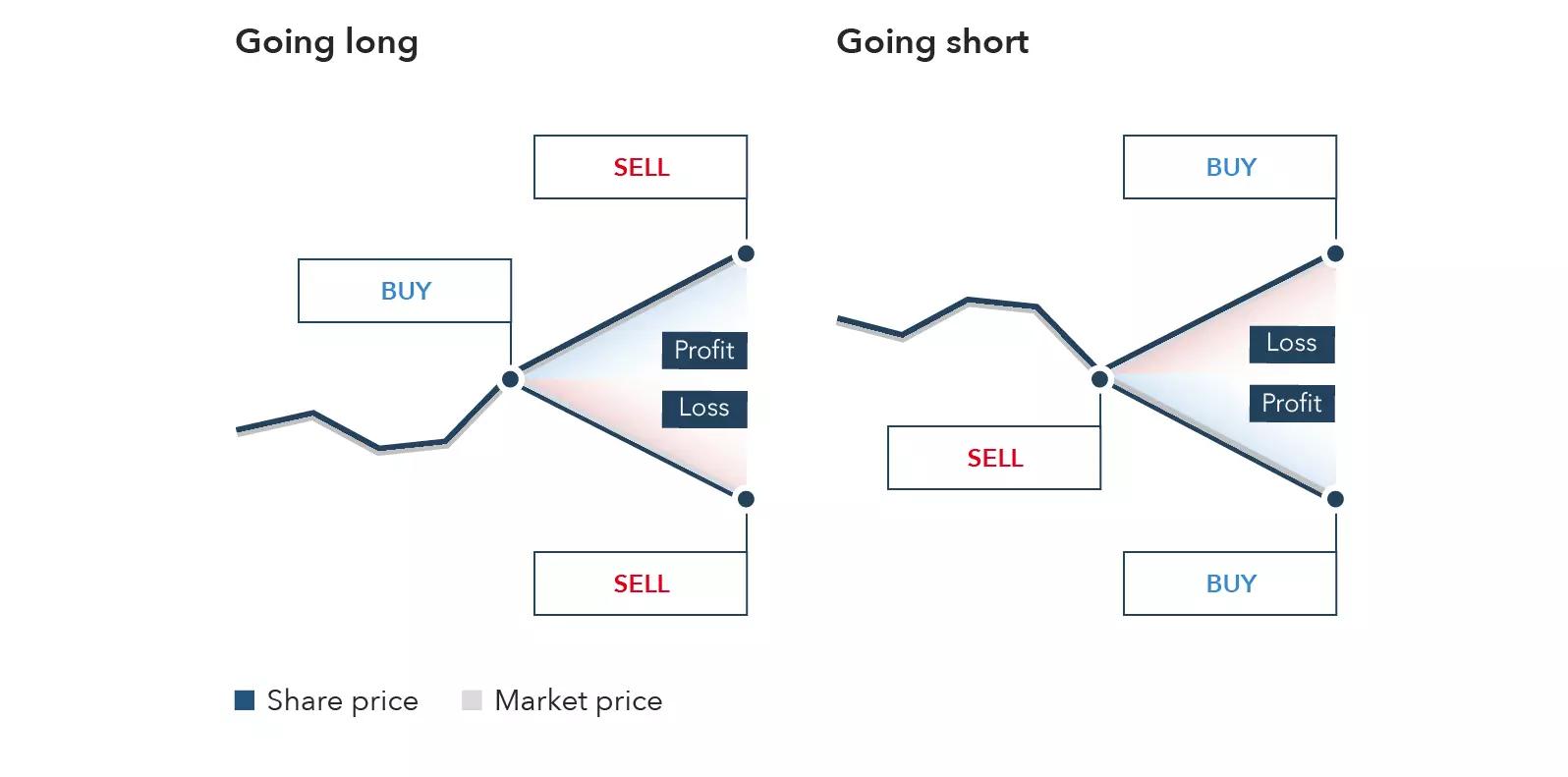

Suponha que você acredite que os preços do petróleo bruto vão subir. Você compra um contrato futuro de petróleo bruto a US$ 70 por barril. Se o preço subir para US$ 75, você pode vender o contrato e obter lucro. Se cair para US$ 65, você incorre em prejuízo.

Cada contrato futuro tem um tamanho de tick (o incremento mínimo de preço) e um valor de tick, que determina quanto você ganha ou perde por movimento de tick.

Prós e contras

No entanto, como qualquer instrumento financeiro, os futuros apresentam seu próprio conjunto de vantagens e desvantagens.

Prós :

Alta liquidez em grandes contratos

A alavancagem permite o controle de grandes posições com menos capital

Diversificação através do acesso aos mercados globais

Transparência devido a bolsas regulamentadas

Oportunidades de hedge para empresas e investidores

Contras :

Alto risco devido à alavancagem

Curva de aprendizado íngreme

Pressão emocional em um mercado em rápida evolução

Chamadas de margem se o valor da conta cair muito

Pense nesses prós e contras com base em seus objetivos de negociação e situação financeira.

Etapa 1: Entenda os riscos e recompensas da negociação de futuros

A negociação de futuros pode ser altamente lucrativa, mas acarreta riscos significativos devido à alavancagem. A alavancagem permite que você controle grandes quantidades do ativo subjacente com um capital relativamente pequeno. Embora isso amplie os ganhos, também amplia as perdas.

Por exemplo, uma variação de 1% no preço do ativo pode resultar em uma variação muito maior no saldo da sua conta. Portanto, a gestão de risco adequada, a definição de stop-loss e o dimensionamento da posição são essenciais.

Etapa 2: Aprenda os termos-chave na negociação de futuros

Antes de começar a negociar, você precisa entender alguns dos termos básicos usados nos mercados futuros:

Margem: O valor necessário para abrir e manter uma posição futura.

Margem Inicial: O capital inicial necessário para iniciar uma negociação.

Margem de Manutenção: Saldo mínimo da conta necessário para manter a posição aberta.

Tamanho do contrato: especifica quanto do ativo subjacente é representado em um contrato.

Data de expiração: data em que o contrato futuro expira.

Liquidação: Os futuros podem ser liquidados fisicamente ou em dinheiro.

Entender esses termos ajuda você a navegar em suas negociações com confiança e clareza.

Etapa 3: Escolha uma corretora de futuros confiável

Em seguida, você precisará abrir uma conta em uma corretora de futuros registrada. Procure uma corretora que ofereça:

Acesso às principais bolsas de futuros

Taxas de comissão competitivas

Plataformas de negociação fáceis de usar

Ferramentas de gerenciamento de riscos e recursos educacionais

Forte suporte ao cliente

Alguns dos corretores de futuros mais populares incluem:

Corretores Interativos

NinjaTrader

TD Ameritrade (Thinkorswim)

Estação de Comércio

Etapa 4: Escolha o mercado em que deseja negociar

Como iniciante, recomendamos começar em um ou dois mercados. Cada mercado possui características únicas, como volatilidade, liquidez e horário de negociação. Alguns mercados futuros populares incluem:

Futuros de Petróleo Bruto (CL): Alto volume e volatilidade, atraentes para traders de curto prazo.

Futuros de ouro (GC): um ativo de refúgio seguro com fortes padrões técnicos.

E-mini S&P 500 Futures (ES): acompanha o índice S&P 500; ideal para traders de índice.

Futuros de Euro FX (6E): Reflete o valor do euro em relação ao dólar americano.

Ao estudar um mercado em profundidade, você terá uma ideia melhor do seu comportamento de preço e perfil de risco.

Etapa 5: use uma conta de demonstração para praticar

A maioria das corretoras oferece operações simuladas ou contas de demonstração que simulam condições reais de mercado sem arriscar dinheiro real. É um passo crucial para iniciantes.

Uma conta demo permite que você:

Teste diferentes estratégias de negociação

Entenda a colocação do pedido e a margem

Gestão de riscos na prática

Crie confiança em sua abordagem

Passe algum tempo em uma conta demo antes de migrar para uma conta real. Acompanhe suas negociações, analise erros e refine sua estratégia.

Etapa 6: Desenvolva uma estratégia de negociação

Começar a negociar futuros sem uma estratégia é uma receita para o fracasso. Uma boa estratégia de negociação inclui:

Regras de entrada: defina quando e por que você entra em uma negociação.

Regras de saída: defina metas de lucro e níveis de stop-loss.

Dimensionamento da posição: determine quanto arriscar por operação.

Relação risco/recompensa: configurações de metas que oferecem mais recompensa potencial do que risco.

As estratégias populares de negociação de futuros incluem:

Acompanhamento de tendências: compre em tendências de alta e venda em tendências de baixa.

Negociação de rompimento: inicie negociações quando os preços rompem os principais níveis de suporte/resistência.

Scalping: Faça negociações rápidas para capturar pequenos movimentos de preços.

Negociação de intervalo: compre no suporte e venda na resistência durante mercados laterais.

Sua estratégia deve corresponder à sua tolerância ao risco, personalidade e disponibilidade de tempo.

Etapa 7: Entenda os tipos de pedidos

As plataformas de negociação de futuros oferecem diversos tipos de ordens. Saber como utilizá-las de forma eficaz é fundamental para a execução das negociações e o controle de riscos:

Ordem de mercado: executada imediatamente ao melhor preço disponível.

Ordem Limitada: Executada somente a um preço especificado ou melhor.

Ordem de parada: dispara uma ordem de mercado quando o preço atinge um nível específico.

Ordem Stop-Limit: Combina stop e limit; a ordem é colocada como limit quando o preço de stop é atingido.

OCO (Uma cancela a outra): Duas ordens vinculadas; se uma for executada, a outra será cancelada.

Etapa 8: Gerencie seus riscos com cuidado

A gestão de risco separa os traders profissionais dos iniciantes, pois o controle inadequado dos riscos pode levar a perdas rápidas, não importa quão precisa seja a estratégia.

Algumas dicas essenciais de gerenciamento de riscos:

Nunca arrisque mais de 1–2% da sua conta em uma única negociação.

Use ordens de stop-loss religiosamente.

Evite alavancar demais sua conta.

Mantenha uma relação risco/recompensa de pelo menos 1:2.

Diversifique posições somente quando tiver lucratividade consistente.

Proteger seu capital deve ser sempre sua principal prioridade.

Etapa 9: Monitore as notícias do mercado e os eventos econômicos

Indicadores econômicos, decisões de bancos centrais, tensões geopolíticas e relatórios de commodities influenciaram fortemente o contrato futuro. Crie o hábito de acompanhar:

Dados de emprego nos EUA

Reuniões do Federal Reserve

Relatórios de inventário de petróleo bruto

Relatórios de safra para futuros agrícolas

Notícias podem desencadear alta volatilidade, criando oportunidades e riscos. Esteja sempre atento aos próximos eventos que podem impactar suas negociações.

Etapa 10: Mantenha um diário de negociação

Traders bem-sucedidos avaliam e aprimoram continuamente seu desempenho. Um diário de operações é uma ferramenta indispensável para o crescimento. Seu diário deve incluir:

Data e hora de cada negociação

Preço de entrada e saída

Contrato negociado

Lucro ou prejuízo

Motivo da troca

Estado emocional

Ao analisar seu diário, você pode identificar padrões, eliminar maus hábitos e fortalecer o que funciona. Manter um diário ajuda você a passar de resultados aleatórios para um desempenho consistente.

Até traders experientes cometem erros, mas iniciantes são particularmente vulneráveis. Aqui estão algumas armadilhas para as quais você deve ficar atento:

Negociação excessiva: fazer muitas negociações por tédio ou vingança.

Ignorar paradas: deixar que pequenas perdas se transformem em grandes.

Perseguindo o mercado: entrando após uma grande mudança após sair do FOMO.

Baixo risco/recompensa: Fazer operações com mais desvantagens do que vantagens.

Negociar sem um plano: operar com base na emoção em vez da estratégia.

Evitar esses erros aumentará drasticamente suas chances de sucesso a longo prazo.

Concluindo, a negociação de futuros oferece uma maneira poderosa de interagir com os mercados globais, especular sobre os movimentos de preços e se proteger contra riscos. Mas o sucesso não vem da noite para o dia. Como iniciante, seu foco principal deve ser educação, prática, disciplina e paciência.

Comece com pouco, negocie em uma conta demo e ganhe confiança aos poucos. Aprenda com seus erros, siga seu plano e continue desenvolvendo suas habilidades. Com tempo e dedicação, a negociação de futuros pode se tornar uma parte lucrativa e gratificante do seu kit de ferramentas financeiras.

Aviso Legal: Este material destina-se apenas a fins informativos gerais e não se destina a ser (e não deve ser considerado como tal) aconselhamento financeiro, de investimento ou de qualquer outra natureza em que se deva confiar. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.