要約

要約

貿易赤字とは、輸入が輸出を上回りることです。通貨安、経済の不安定、産業競争につながります。アメリカの貿易赤字は米中間の緊張を引き起こし、世界経済の不均衡を浮き彫りにしています。

過去数年にわたり、国家間の経済貿易協力は双方にとって有利な状況を達成しただけでなく、経済のグローバル化の過程において不可欠な役割を果たしてきました。しかし、最近では貿易赤字が常態化し、国際的な情勢に影響を与えています。世界最大の経済大国である米国は、何十年にもわたって貿易赤字を維持してきました。そして、その結果として生じる国際的な経済循環だけでなく、世界の経済パターンにも大きな影響を及ぼします。本記事では、貿易赤字を解説します。

貿易赤字の概念

貿易赤字は輸入超過とも呼ばられます。これは外国貿易のある期間において、外国からの輸入が輸出を上回ることです。具体的には、ある国が購入する外国の商品およびサービスの総額が、他国に販売される商品およびサービスの総額よりも大きい場合、貿易赤字が発生します。

例えば、米が豊富な「米の国」と野菜を生産する「野菜の国」があります。ある月、「米の国」は「野菜の国」に1万ドルの米を輸出しましたが、「野菜の国」から2万ドルの野菜を輸入しました。単純計算で、「米の国」の貿易収支は1万ドルの赤字であることがわかります。

ビジネスと同じように、売った金額よりも多く買い戻した場合、当然のことながら損失が発生します。慢性的な貿易赤字は国からの絶え間ない富の流出につながり、国の経済健全性の長期的な発展に影響を与えるため、これは良いことではありません。

これは通常、ある国の外需がより大きく、他国からより多くの商品やサービスを輸入する必要があることを意味します。これは、国内生産が需要に対応できないこと、または外国製品の価格競争力が高まっていることが原因で、輸入品やサービスの需要が増加していることが考えられます。

一部の国では生産コストが低いため、より競争力のある商品やサービスを提供できるなら他国はそれらの国からの輸入商品を好む場合があります。これは輸入の増加と貿易赤字の形成につながる可能性があります。財政赤字により他国からより多くの製品を購入する必要があるため、同国は外部供給への依存度が高まるため、国際市場の変動に対する同国の敏感性も高まる可能性がある。

ある国の通貨が上昇すると、為替レートの変化が国際貿易に影響を与える可能性があります。そうなると、輸出品の国際市場での競争力がなくなり、輸出の減少による赤字につながる可能性があります。同時に、長期的な貿易赤字は自国通貨の下落につながる可能性もあります。これは、より多くの外国製品を購入するにはより多くの外貨が必要となり、自国通貨の相対的な下落につながるのです。

世界経済の変動性と不確実性も、貿易黒字と赤字に影響を与える可能性があります。経済成長が力強い時期には、輸入需要が増加し、赤字につながる場合があります。それを補うために、国は海外からの投資を呼び込んだり、借入をしたりする必要になるかもしれません。これは国際資本の流れの増加につながり、国の債務レベルと金融の安定に影響を与える可能性があります。

また、国内の雇用や産業構造に影響を与える可能性があります。より多くの商品やサービスが海外から流入するため、国内産業に競争圧力がかかる可能性があります。国内産業が競争できなくなると、国内雇用の減少につながり、国内の製造業や他の産業に影響を及ぼすかもしれません。

貿易赤字は国際収支の不均衡も反映しており、国の経済状況や為替レートに影響を及ぼします。国はより多くのお金を国外に支払う必要があるため、その国は国際貿易により多くのお金を費やすことになり、外貨準備の減少と対外債務の増加につながる可能性があります。

国の投資と貯蓄レベルの違いも貿易条件に影響を与える可能性があります。国の貯蓄レベルが低く、投資需要が高い場合、需要を満たすために輸入に依存することになり、赤字が生じてしまいます。場合によっては、政策手段の調整が必要な経済不均衡の兆候と見なされる場合もあります。たとえば、一部の国は赤字を削減するために保護主義的な政策を採用して輸入を制限する可能性があります。

全体として、貿易赤字はいくつかの要因が相互作用する複雑な現象です。国際貿易のダイナミクスと複雑さにより、赤字の原因は時期や状況によって異なり、最終的な結果は同じではありません。

| 項目 | 影響 |

| 対外貿易赤字 | 輸入が輸出を上回っており、貿易赤字が生じる |

| 為替レートの下落 | 貿易赤字は自国の通貨の価値の切り下げにつながる可能性がある |

| 雇用 | 貿易赤字は業界に対する競争圧力につながる可能性がある |

貿易赤字の意味

国際貿易において、国が輸出で得た収入よりも財やサービスの輸入に多く支出した場合、貿易収支はマイナスになります。簡単に言えば、これは、その国が他国との経済取引において、他国に販売する商品やサービスの価値よりも多くの商品やサービスを購入することを意味します。これは、多くの経済的、金融的、政治的な影響を引き起こす可能性があります。

また、貿易赤字はその国の通貨の為替レートに影響を与え、通貨の切り下げにつながる可能性があります。このとき、輸入が輸出を上回るため、国はより多くの外貨を支払う必要があり、外貨準備の減少につながります。これは、支払いの差額を補うために他国からお金を借りる必要があり、国際債務の増加につながることを意味します。この状態が続くと借金問題に発展する可能性もあります。

貿易赤字の長期化は自国通貨の下落につながり、インフレや国内購買力の低下の問題を引き起こす可能性があります。これは、より多くの外国製品を購入するにはより多くの自国通貨が必要となる一方、相対的に輸出が減少し、相対的に需要が低下すると、輸出を促進するために通貨安が生じる可能性があるためです。

また、長期にわたる貿易赤字は国内需要が外国製品に偏る可能性があり、国内産業、特に輸入品と直接競合している産業に波及効果をもたらす可能性があります。輸入の増加は国内産業に競争圧力を与え、国内産業の雇用や利益の減少を引き起こすなど、国内企業の経営苦境につながる可能性もあります。

これらの産業の衰退は、ひいては雇用に悪影響を与える可能性があります。より多くの物品やサービスが海外から流入するため、国内の雇用機会の減少、国内の産業競争力の低下、そして国内労働者の失業につながる可能性が高くなります。これらは後で、社会的、政治的圧力を高める可能性があります。

また、大量の生産が生産コストの低い国に移転される可能性があるため、通常は国内製造の削減にもつながります。これにより国内の産業基盤が弱体化する可能性があります。そして、それは政治的論争を引き起こし、米中貿易戦争のように国内産業を保護するための関税やその他の貿易制限の賦課など、保護貿易主義の台頭につながる可能性もあります。

慢性的な貿易赤字は国際外国為替市場で自国通貨への圧力につながる可能性があり、為替レートを安定させるための措置が必要となります。同時に、貿易赤字を補うために対外債務を増やすことになるので、国が債務の利息と元本を支払う必要が生じ、国の財政状態に影響を与える可能性があります。

しかし、貿易赤字自体は必ずしもマイナスではないことに注意することが重要です。国際貿易は複雑であるため、多くの要因が貿易に影響を与える可能性があります。場合によっては、経済成長や消費者の需要を反映していることもあります。たとえば、外国資本や投資に対する国の需要を反映していて、それが国内経済成長の促進に役立つ場合もあります。外国投資は、新しい技術、経営経験、雇用をもたらすことができます。

そして赤字は安価な商品の輸入ももたらし、消費者に有利に国内の価格水準を下げる可能性があります。そしてそれはインフレを抑制し、価格を比較的安定に保つのに役立ちます。一方、貿易赤字のおかげで国内の消費者は他国のより多様な商品やサービスを享受できるようになります。これにより、市場の選択肢が豊かになり、消費者の生活の質が向上します。

貿易赤字は消費者福祉や経済成長につながる場合もありますが、雇用問題や経済不安定につながる場合もあります。また、慢性的または過剰な赤字は懸念の原因であり、政府政策の調整が必要になる可能性もあります。この状況は特に米国で顕著です。

米国の貿易赤字

米国の貿易赤字には長い歴史があり、複数の歴史的時代や世界経済の文脈に根ざした米国経済史の顕著な特徴となっています。第二次世界大戦後、当時の主要国で唯一戦争の被害を受けなかった米国は急速に世界経済のリーダーとして台頭しました。しかし、この主導的立場は米国の慢性的な貿易赤字も形作りました。

戦後初期、戦争によって経済が深刻に破壊された他の国々は米国からの輸入に依存しなければならなかったため、米国は貿易黒字を享受することができていました。冷戦時代、米国はマーシャル・プランを通じて戦後西欧諸国への大規模な援助を通じ、西欧諸国の経済再建を支援しました。しかし、朝鮮戦争とベトナム戦争の勃発により、米国は海外に軍隊を駐留させ、大量の物品を購入し、米国の軍事的保護の下でヨーロッパと日本の経済が急成長したことと相まって、米国の貿易黒字は急増しました。

しかし1976年以降、米国の貿易は黒字から赤字になり、赤字の対GDP比率は徐々に上昇し、6% 以上に達しました。石油貿易赤字は米国の貿易赤字の主な原因となり、かつては米国の総貿易赤字のかなりの部分を占めていました。また、過剰な国内消費と不十分な貯蓄、産業構造の変化が財政赤字の構造的原因となっています。

国内貯蓄が不十分であるという問題は、米国における高消費と低貯蓄という長年の現象として現れ、それが過剰輸入につながりました。 2008年の国際金融危機後もこの低下傾向は逆転しておらず、政府部門のマイナス貯蓄率はさらに拡大している。その結果としてのマクロレバレッジの増加は、非金融企業および政府部門で特に顕著です。

ドルの国際覇権により、米国は世界経済システムにおいて特別な役割を果たしています。ドルは世界で最も重要な国際通貨であり、世界の外国為替取引、各国中央銀行の外貨準備、および世界の取引支払いの大きなシェアを占めています。しかし、これは米国がドルを輸出するために赤字を維持する必要があるというトリフィンのジレンマを引き起こしました。しかし、これはドルの信頼性を損なう可能性があり、1960年代のドル危機の原因となりました。

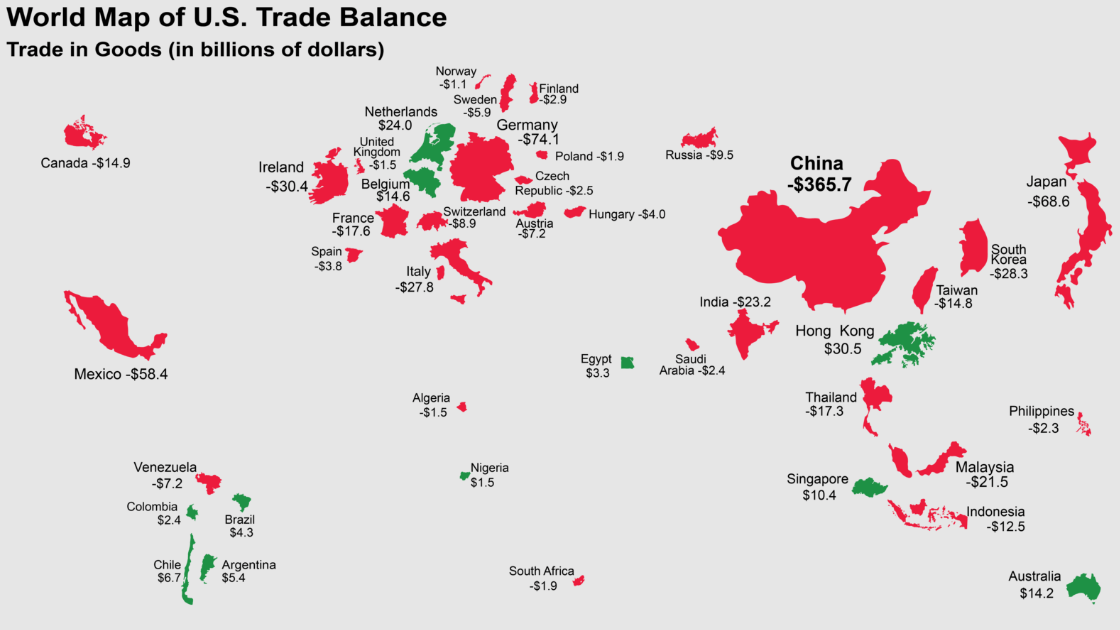

上のグラフに示されているように、米国の貿易赤字は世界中に存在しており、赤色は米国が貿易赤字を抱えている国を示し、緑色は米国が貿易黒字を持っている国を示しています。ご覧の通りに、米国は中国に対して最大の貿易赤字を抱えており、香港に対しては最大の貿易黒字を抱えています。

そして米国は赤字を削減したいと考え、その結果として生じた米中貿易戦争は世界中で広く知られています。 2001年以来、中国は多額の外国投資を導入し、国際企業を誘致して国境内に工場を設立し、中国を生産中心地、米国を市場中心とする世界市場のパターンを形成しました。

これが貿易収支の変化につなりました。例えば、日本と台湾が投資して中国大陸部に工場を設立した後、中国大陸部への中間財や資本財の輸出は徐々に米国への輸出源となりました。それ以来、米中貿易赤字が米国の赤字全体に占める割合は増加し、2002年から2008年の26.6%から危機後の2009年から2018年の44.8%まで上昇した。

米国が中国との貿易に課している厳しい輸出規制は、二国間貿易不均衡の主な原因の一つとなっています。ハイテク製品や希少資源商品の貿易は特に注目を集めています。米国の対中輸出規制の程度が緩和されれば、赤字は縮小する可能性があります。全体として、米中の貿易不均衡は、経済構造と産業配置の両方に加え、政策や統計手法などの要因の組み合わせにも影響されます。

しかし、米国と中国はこの問題で協力合意に達することができず、この問題をめぐって貿易紛争が勃発しています。主な措置の1つは関税の賦課であり、これは米国と中国の経済システムに挑戦しただけでなく、サプライチェーンの再編と世界規模での世界貿易の不確実性の増大を引き起こしました。

したがって、国際貿易不均衡の問題は米国だけの問題ではないことに留意することが重要です。グローバリゼーションの流れでは、各国は相互依存しており、赤字国は外貨を貯蓄する必要があり、米国は自国の経済とドルの地位を維持するために赤字を維持する必要があります。 2008年の金融危機後、新興市場国と発展途上国は自国の経済システムを強化し始め、世界的な経済不均衡の新たなパターンを生み出しました。

世界経済の不均衡を背景に国際経済システムのバランスを再調整する必要がありますが、米国の貿易赤字の問題は依然として存在しています。対GDP比は依然として高く、通商問題が米国の経済構造に深く組み込まれていることを示しています。この問題を解決するには、よりバランスのとれた持続可能な世界経済発展を達成するために、国際社会が協力して世界経済を調整する必要があります。

| 時間 | 中国への輸出 | 中国からの輸入 | バランス |

| 1月23日 | 13092.6 | 38252.9 | -25160.3 |

| 2月23日 | 11618.6 | 30620.6 | -19002 |

| 3月23日 | 14181.1 | 30789.7 | -16608.6 |

| 4月23日 | 12794.4 | 33077.3 | -20283 |

| 5月23日 | 10679.2 | 35890.6 | -25211.5 |

| 6月23日 | 10223.1 | 34334.1 | -24111.1 |

| 7月23日 | 10659.5 | 36099.5 | -25440 |

| 8月23日 | 10765.3 | 36724.7 | -25959.4 |

| 9月23日 | 11834.6 | 40282 | -28447.4 |

| 10月23日 | 16046.5 | 41570.7 | -25524.2 |

| 11月23日 | 13903.9 | 35494.9 | -21591.1 |

| 合計2023 | 135798.7 | 393137.1 | -257338.4 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

DYORとは「自分で調査する」という意味です。賢明な投資、リスク管理、そして高額なミスの回避に、独立した調査が不可欠である理由を学びましょう。

2025-04-24

専門家の見解に基づく2025年の銀価格予測。経済要因が市場にどのような影響を与えるか、そして2025年以降に買い時が来ているかどうかを学びます。

2025-04-24

カマリラ ピボットとフィボナッチ レベルの違いを調べて、どちらの方法がトレーディング戦略に高い精度をもたらすかを判断します。

2025-04-24