要約

要約

Verizonは2025年に買いたい銘柄でしょうか?アナリストの評価、予測、配当見通し、主要財務状況などを参考に、投資判断にお役立てください。

Verizon Communications (NYSE: VZ) は、堅牢なネットワーク、安定した配当、幅広い消費者へのリーチで知られる、米国通信業界の要です。

不安定な市場の中で確実な投資機会を求める投資家たちの間で、多くの疑問が浮かび上がっています。「Verizonは2025年に買うべき優良株なのか?」この記事では、最新のアナリストの見解、財務実績、成長見通し、そして主要なリスクを分析し、情報に基づいた投資判断を支援します。

ベライゾンは2025年に向けて堅調なスタートを切り、第1四半期の業績も好調でした。調整後1株当たり利益(EPS)は1.19ドルとなり、予想を上回り、前年同期の1.15ドルから増加しました。2025年第1四半期の売上高は335億ドルで、前年同期比1.5%増となり、予想をわずかに上回りました。純利益は50億ドルに増加し、調整後EBITDAは過去最高の126億ドルとなり、前年同期比4%増となりました。

ベライゾンの主要牽引役であるワイヤレスサービスの売上高は2.7%増の208億ドルとなり、業界リーダーとしての地位を維持しました。また、ブロードバンドの需要も堅調で、Fiosと固定無線アクセスの両方で大幅な純増を記録しました。当四半期の営業キャッシュフローは78億ドルで、2024年第1四半期の71億ドルから増加しました。フリーキャッシュフローは36億ドルに増加し、継続的な投資と配当の支払いを支えています。

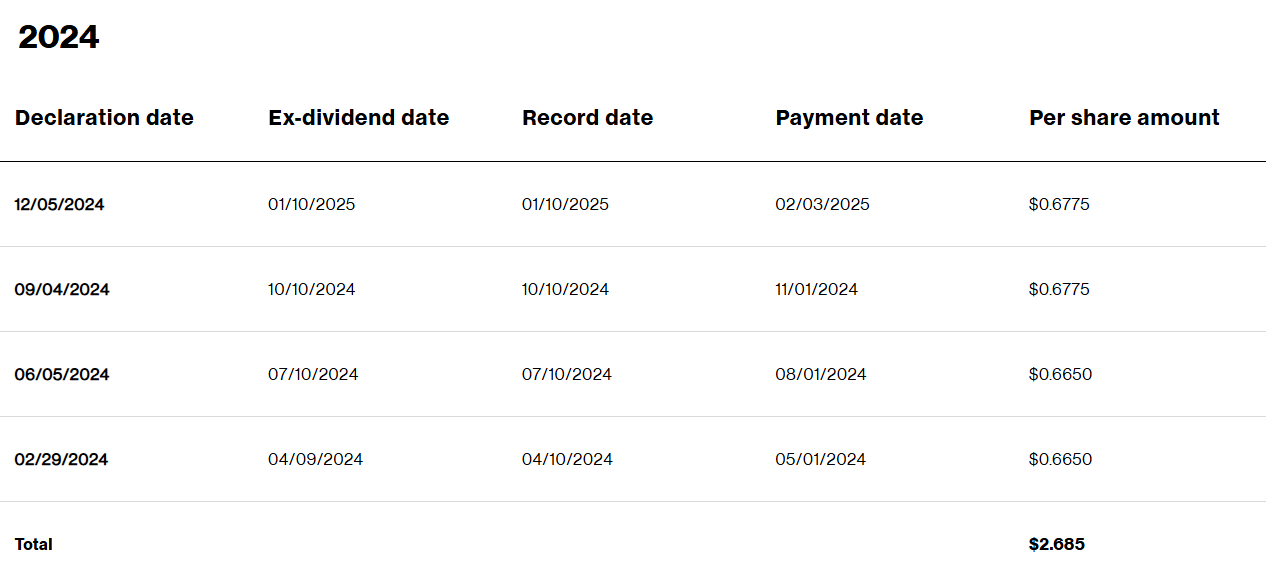

ベライゾンの最も魅力的な特徴の一つは配当です。同社は42年連続で配当を支払っており、現在の利回りは約6.3%と市場平均を大きく上回っています。

2025年1月、ベライゾンは1株当たり2.71ドルの四半期配当を発表し、18年連続の増配となりました。インカム重視の投資家にとって、この安定的な配当と利回りは大きな魅力です。

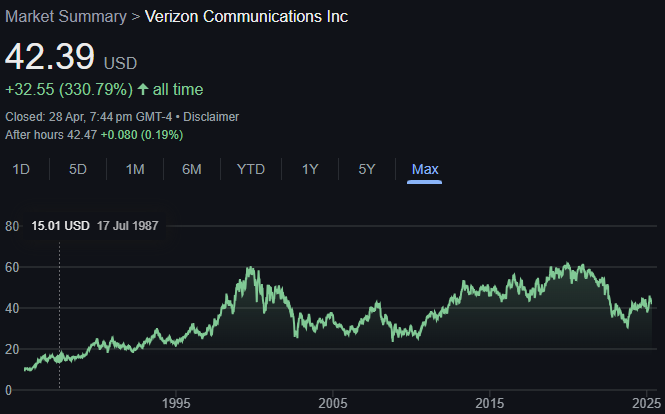

ウォール街のアナリストは、ベライゾンの2025年の見通しについて中程度に楽観的な見方を示しています。MarketBeatによると、12ヶ月後の目標株価コンセンサスは47.41ドルで、予想レンジは40.00ドルから56.00ドルとなっています。これは、直近の取引水準である42.39ドル付近から12%近くの上昇を示唆しています。18人のアナリストのうち、9人が「ホールド」、7人が「買い」、2人が「強い買い」と評価し、コンセンサス推奨は「中程度の買い」となっています。

最近、オッペンハイマーやスコシアバンクといった大手企業が株価を引き上げており、目標株価は40ドル台半ばから後半、50ドル台前半となっています。一部の長期予測では、成長が継続し、債務が適切に管理されていれば、ベライゾンの株価は2027年までに50ドルから55ドルに達する可能性があるとされています。

ベライゾンの2025年のガイダンスは依然として自信に満ちており、無線サービス収益の成長率は2.0%~2.8%、調整後EBITDAの成長率は2.0%~3.5%、調整後EPSの成長率は最大3%と予想されています。

同社は、5Gインフラ、ブロードバンドの拡張、そして消費者と企業向けのカスタマイズ可能なMyPlanオプションなどの革新的なサービスに多額の投資を行っている。

Verizon は、顧客セグメンテーション、コスト管理、新しいテクノロジーパートナーシップ (AI やプライベート 5G ネットワークを含む) に重点を置いており、目立った成長はないものの、着実な成長が見込まれます。

強みがあるにもかかわらず、Verizon は注目すべき課題に直面しています。

加入者減少: 同社は、T-MobileやAT&Tなどの競合他社との激しい競争を反映して、2025年第1四半期にポストペイド電話加入者356,000人を失ったと報告した。

競争圧力: 無線通信分野における積極的なプロモーションと価格競争は、利益率と加入者数の増加に引き続き影響を及ぼす可能性があります。

緩やかな収益成長: 成熟したビジネスである Verizon の収益成長は、爆発的ではなく、漸進的です。

負債負担:2025年第1四半期末時点のVerizonの無担保純負債は1,151億ドルでした。管理可能な範囲ではありますが、継続的な負債削減は引き続き優先事項です。

テクニカル指標は現在、まちまちのシグナルを示しています。株価は50日移動平均線と200日移動平均線付近で推移しており、最近の地合いは弱気で、恐怖・強欲指数は39(「恐怖」)となっています。

一部の短期予測では、小幅下落または横ばいの動きが予想されており、モメンタムトレーダーにとっては買いを入れるのに最適な時期ではない可能性が示唆されています。しかし、長期的なインカム志向の投資家にとっては、ファンダメンタルズは依然として魅力的です。

ベライゾンは、保守的でインカム重視の投資家にとって魅力的な銘柄です。業界をリードする無線通信サービス売上高、力強いフリーキャッシュフロー、そして安定した配当性向は、堅実なディフェンシブ投資の基盤となっています。アナリストのコンセンサスでは、中程度の上昇余地が見込まれており、加入者動向が安定し、コスト管理が継続されれば、リターン向上の可能性も示唆されています。

しかし、高い成長や急速な資本増価を求める投資家は、他の分野、特に収益モメンタムの高いセクターでより良い投資機会を見つけることができるかもしれません。投資家は、急速に変化する通信業界における競争環境とベライゾンのイノベーション能力にも注目すべきです。

ベライゾンは、2025年も中程度の成長が見込まれる、安定した収益を生み出す銘柄です。アナリストの見解は慎重ながらも楽観的で、同社の財務的な回復力、配当の強さ、そしてネットワークとテクノロジーへの継続的な投資が評価されています。

高い成長よりも利回りと安定性を優先する人にとって、Verizon は多角化されたポートフォリオで検討する価値のある候補です。

免責事項:本資料は一般的な情報提供のみを目的としており、金融、投資、その他の助言として依拠すべきものではありません(また、そのように解釈されるべきではありません)。本資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していると推奨するものではありません。

なぜスイスフランはこんなに強いのでしょうか?スイスの政治的安定、低インフレ、そして安全な通貨としての地位が、高い需要を支えている理由を探ります。

2025-04-29

シャフトレンドサイクルの背後にある真実を発見し、この強力な取引ツールを効果的に使用することを妨げる可能性のある一般的な誤解を解き明かします。

2025-04-29