取引

EBCについて

公開日: 2024-11-20

更新日: 2024-12-13

ボリンジャーバンド戦略とは

ボリンジャーバンドインジケーターを使用したボリンジャーバンド戦略は、あらゆる市場状況に適応できる人気の取引戦略です。 80年代にジョン・ボリンジャー氏によって作成されたこの取引ツールは、トレーダーがボラティリティを分析し、FXや株式市場で情報に基づいた決定を下すのに役立ちます。 ボリンジャーバンド戦略の原則とその適用方法を学ぶことで、市場予測と取引の意思決定を改善できます。

ボリンジャーバンドとは

ボリンジャーバンドは、市場のボラティリティに適応する3本の線です。ボリンジャーバンド戦略の設定は、取引スタイルと市場の状況によって異なります。中間のバンドは、20日間の単純移動平均 (SMA) です。上部のバンドはSMAより2標準偏差上にあり、下部のバンドはSMAより2標準偏差下にあります。バンドは、市場のボラティリティが高いときに拡大し、ボラティリティが低いときに縮小するため、市場の状況を識別するのに適した取引ツールになります。

ボリンジャーバンドパラメータ

ボリンジャーバンドは、単純移動平均(SMA)、上限バンド、下限バンドの 3 つの部分で構成されるテクニカル分析ツールです。中間バンドまたはSMAは、通常20日間の資産の平均価格で、上限バンドと下限バンドは、それぞれSMAから一定数の標準偏差を加算および減算されたラインです。この動的な構造により、ボリンジャー バンドは市場のボラティリティに適応できます。

ボリンジャーバンドで使用されるパラメータは、SMAが測定する期間、標準偏差の数、および乗数です。SMAが測定する期間によってバンドの感度が決まります。10日間などの短い期間では、価格に密接に追従する応答性の高いバンドが得られるため、短期取引に適しています。50日間などの長い期間では、短期的な変動の影響を受けにくいスムーズなバンドが得られるため、長期分析にも適しています。

標準偏差の数はバンドの幅に影響します。2.5などの高い標準偏差数ではバンドが広くなり、より多くの価格変動を捉え、誤ったシグナルを減らします。1.5などの低い数値ではバンドが狭くなり、狭い範囲での動向を識別するのに適していますが、誤ったブレイクアウトが増える可能性があります。

乗数は、SMAから上バンドと下バンドの距離を決定するもう1つの重要なパラメータです。乗数を調整することで、取引スタイルや取引する商品に合わせてバンドを微調整できます。スキャルパーは、急激な価格変動を捉えるために低い乗数を好みますが、スイングトレーダーは、より大きなトレンドに焦点を合わせるために高い乗数を好みます。

これらのパラメータを理解して調整することが、ボリンジャーバンドを取引で使用するための鍵となります。ニーズに合わせて設定することで、取引の機会を特定し、リスクを管理する能力を向上させることができます。

ボリンジャーバンドの分析方法

ボリンジャーバンドの解釈はテクニカル分析と市場感覚を組み合わせたもので、投資家はトレンドを特定し、ボラティリティを測定し、取引の機会を見つけることができます。ボリンジャーバンドの分析方法は、次のとおりです。

トレンドの識別: 中間バンドまたはSMAの方向は、トレンドを示す良い指標です。上向きの中間バンドは、価格が上昇傾向にあることを意味し、資産の価格は一般的に上昇しています。下向きの中間バンドは、価格が下降傾向にあることを意味し、価格は一般的に下落しています。これを使用して、取引を市場の方向に合わせて取引を行えます。

ボラティリティ測定: バンドの幅はボラティリティの尺度です。バンドが広いほどボラティリティが高く、価格はSMAから遠ざかっています。バンドが狭いほどボラティリティが低く、価格はSMAに近づいています。バンドの幅を確認することで、現在のボラティリティを測定し、それに応じて戦略を調整できます。

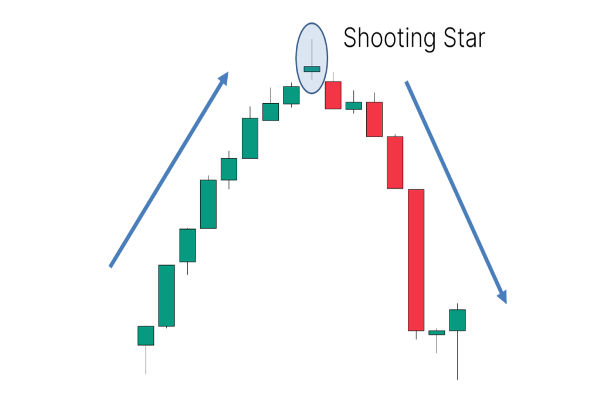

買われすぎまたは売られすぎ: 価格が上限バンドまたは下限バンドに触れるかそれを下回ると、買われすぎまたは売られすぎの状態になります。上限バンドを超えると、資産が買われすぎており、売りのチャンスです。下限バンドを超えると、資産が売られすぎており、買いのチャンスです。ただし、これらのシグナルに依存し過ぎず、他のインジケーターも合わせて確認する必要があります。

ブレイクアウト: 大きな価格変動は、多くの場合、バンドが縮小する「スクイーズ」と呼ばれる低ボラティリティ期間の後に発生します。スクイーズ後に価格が上限または下限のバンドを突破すると、ブレイクアウトになる可能性があります。これを使用して取引の機会を見つけることができますが、確実にするためには、他の指標を合わせてブレイクアウトの方向を確認する必要があります。

ボリンジャーバンドの分析方法を学んで、情報に基づいた取引の決定を下し、市場のトレンドに乗りましょう。

ボリンジャーバンド戦略の仕組み

ボリンジャーバンド戦略は、平均回帰と価格変動に基づいています。この戦略を使用する1つの方法は、価格が中間バンドから逸脱する場所を探すことです。価格が上部バンドに触れると、買われすぎの可能性があり、売りのチャンスとなります。価格が下部バンドに触れると、売られすぎの可能性があり、買いのチャンスとなります。

ブレイクアウトを特定するのにも、ボリンジャーバンドを応用できます。価格が上限バンドを上回った場合は強気相場で、下限バンドを下回った場合は弱気相場である場合が多いといえます。ただし、誤ったブレイクアウトを回避するには、RSIやMACDなどの他のインジケーターを使用してこれらのシグナルを確認する必要があります。もう1つの方法は、2セットのバンドを使用してより正確な売買シグナルを生成するダブルボリンジャーバンド戦略です。

ボリンジャーバンドの重要な特徴の1つは、バンドが収縮する「スクイーズ」です。これはボラティリティが低い状態であり、多くの場合、大きな価格変動に先行します。スクイーズはブレイクアウトシグナルですが、方向は事前に決定されていないため、精度を高めるためにモメンタムインジケーターと組み合わせることをお勧めします。

さまざまな市場での応用

ボリンジャーバンド戦略は非常に汎用性が高く、さまざまな市場で使用できます。FX取引では、ボリンジャーバンドは通貨ペアの買われすぎと売られすぎの状態を識別するのに役立ちます。たとえば、EUR/USD がボリンジャーバンドの下限に達しており、他の指標にもサポートされている場合、トレーダーはそれを買いのチャンスと見なすことができます。

株式取引では、ボリンジャーバンドはスイングトレーダーに適しています。「スクイーズ」パターンを示す株式は、特に価格がボリンジャーバンドの上限を超えたときに大きな値動きを示すため、この戦略は短期から中期の市場の動きに乗りたいトレーダーに適しています。

ボリンジャーバンド取引のリスク管理

ボリンジャーバンドで取引する場合、リスク管理は非常に重要です。リスクを管理し、資本を保護する方法をいくつか紹介します。

損切注文: 損切注文は、基本的なリスク管理手法です。長期取引では、損切ポイントを下限バンドより下に設定して、価格が不利に動いた場合の損失を制限します。短期取引では、損切ポイントを上限バンドより上に設定します。こうすることで、大きな損失を被る前に負けトレードから抜け出すことができます。

ポジションサイズ: 資産のボラティリティとリスク許容度に応じてポジションサイズを調整することが重要です。ポジションサイズを計算することで、リスクへの露出を制限できます。たとえば、ボラティリティの高い市場では、ポジションサイズを小さくすると、大きな価格変動の影響を軽減できます。

リスク報酬比率: 有利なリスク報酬比率を持つことが、取引を成功させる鍵です。リスク報酬比率が少なくとも1:2であれば、取引の潜在的利益は潜在的損失の2倍になります。したがって、一部の取引で損失が発生しても、全体としては利益が残ります。

取引管理: トレーリングストップやスケールアウトなどの取引管理テクニックを使用すると、取引をより適切に管理できます。トレーリングストップは、価格が有利に動くと損切ポイントを移動し、利益を確定して取引を継続します。スケールアウトは、価格が特定のレベルに達するとポジションの一部を決済し、リスクを軽減して利益を確保することを意味します。

これらのリスク管理テクニックを使用することで、ボリンジャーバンド戦略を改善し、損失を最小限に抑え、利益を最大化することができます。リスク管理は資本を保護するだけでなく、長期的な取引の成功にもつながります。

買われすぎや売られすぎの状況で成功するためのヒント

ボリンジャーバンドは効果的ですが、トレーダーはよくある間違いを避ける必要があります。検討すべき高度なテクニックの1つは、誤ったシグナルをフィルタリングして取引の精度を向上させるのに役立つダブルボリンジャーバンド戦略です。投資家が犯しがちな間違いの一つは、過剰取引です。バンド上の価格が接触するたびに有効な取引になるわけではありません。もう1つの間違いは、全体像を無視することです。ボリンジャーバンドは、レンジバウンド マーケットで最も効果を発揮しますが、強いトレンドでは信頼性の低いシグナルを生成する可能性があります。

この戦略を使用するには、ボリンジャーバンドをRSIやMACDなどの他のインジケーターと組み合わせる必要があります。SMAが測定する期間を変更するなど、バンド設定を調整して、取引スタイルに合わせます。リスク管理も同様に重要です。すべての取引にストップロスを設定して、市場が不利な方向に動いた場合に資金が保護されるようにします。

結論

ボリンジャーバンドは、不安定な市場を乗り切るトレーダーにとって貴重な取引ツールです。買われすぎや売られすぎの状態、ブレイクアウト、ボラティリティパターンを見つけるのに役立ち、市場の動きを予測しやすくなります。ただし、この戦略で成功するには、慎重な計画、確実なリスク管理、および他の指標との組み合わせが必要です。FXでも株式取引でも、ボリンジャーバンドは取引のツールキットに確実に追加できます。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。